Nyheter

Kurvpremie snarare än kurvalfa

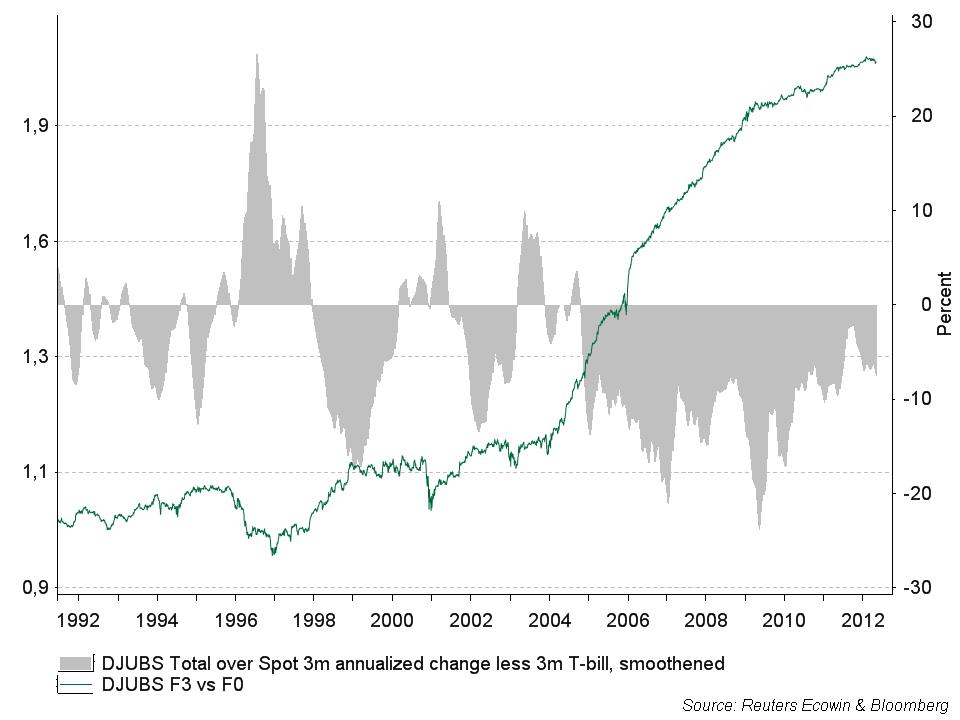

I förra veckan publicerade Bank of America Merrill Lynch analysen ”Curve placement alpha drawdowns” som fick visst genomslag och renderade frågan ”Håller kurvalfan på att arbitreras bort?” i bloggosfären [Se fotnot 1]. Med kurvalfa avses den överavkastning som kan fås genom att inneha terminer längre ut på terminskurvan snarare än att inneha kontraktet närmast leverans. Ett vedertaget och relevant sätt att mäta denna strategi är en månatligt omviktad portfölj som är lång Dow Jones UBS råvaruindex med innehav 3 månader ut på terminskurvan och kort Dow Jones UBS ”vanliga” råvaruindex. Med detta mått är korrektionen är den största sedan juni 2010 men ser vi på hela indexhistoriken verkar farhågan om att alfan försvunnit vara väl tidig. Samtidigt är frågan och resonemangen intressantare ur ett vidare perspektiv: Hur uppstår kurvalfan? Hur påverkar råvaruinvesterare den?

Den senaste korrektionen kan i stort förklaras av rörelser på spannmål och oljeväxter. Lagren är ganska små, men i år väntas en jätteskörd på norra halvklotet. Detta driver terminsstrukturerna in i allt brantare backwardation mellan gamla och nya skörden. Det är dock ett övergående fenomen och behöver inte nödvändigtvis förstöra förutsättningarna för kurvalfan framöver. Detta noteras också i analysen.

Kurvstrategin att köpa terminer med senare leverans och sälja de med tidigare leverans är en klassisk kalenderspread för en råvaruhandlare och kallas en ”bear spread” [Se fotnot 2]. Som namnet antyder är det en strategi som gynnas av prisnedgång i vilken kontraktet med tidigare leverans oftast faller mer än det med senare. Fördelen med kalenderspreadar är att påverkas mer av lagersituationen och mindre av externa faktorer såsom dollarkursen.

Vad driver då överavkastningen för denna strategi? Terminsstrukturen är en huvudmisstänkt. Är det contango (negativ rullyield, det vill säga avkastningsindex går sämre än spotindex) brukar den vara brantast i korta ändan av terminskurvan då överskottssituationen som är förknippad med contango brukar försvinna med tiden. I diagrammet finns strategin i logaritmisk skala tillsammans med ett mått på den historiska terminsstrukturen, mätt genom att ta skillnaden mellan ett totalavkastningindex och ett spotindex minus korträntan. Vi noterar att avkastningen för strategin varit bäst efter 2004. Detta sammanfaller dels med en utdragen period av contango och dels med inflöden till passiva råvaruinvesteringar. Contangon kan bero på andra orsaker än råvaruinvesterarnas tryck på terminskurvan även om dessa bidrar. Oavsett orsak borde emellertid contangon i sig vara en huvudförklaring till överavkastningen i kurvstrategin. Skulle backwardation återkomma sett över hela råvaruindexet, borde investerare i kurvstrategin bli orolig på riktigt.

Två andra tänkbara förklaringar till överkastningen är likviditet och relativ volatilitet. Likviditeten är bättre i korta ändan av terminskurvan och detta kan skapa en riskpremie i priserna längre ut på kurvan. Volatiliteten är oftast högre i korta ändan av terminskurvan än i den långa. Kurvstrategin är alltså lång låg lågbeta och kort högbeta råvaror. Detta är en så kallad konkav investering och effektiva marknader brukar ge investerare som är beredda att hålla denna risk en premie. Ett exempel på detta är att lågvolatila valueaktier över tiden brukar avkasta bättre än högvolatila tillväxtaktier trots deras lägre volatilitet.

Åter till frågan om det finns någon risk att alfan arbitreras bort, det vill säga att råvaruhandlare utnyttjar prisineffektiviten till den grad att prissättningen påverkas så mycket att möjligheten försvinner? Införandet av andra generationens råvaruindex som rullar längre ut på terminskurvan och hedgefonders allt större aktivitet i råvarumarknaderna skulle kunna ha tagit bort det mesta av den ”rena alfan” orsakad av råvaruinvesterares oförstående inför tillgångsslaget. Vad som återstår är riskpremier terminsstrukturen, likviditeten och konkaviteten, det vill säga kurvalfan är egentligen kurvpremier! Dessa kan vara intressanta att exponera sin portfölj för, men då med vetskap om vilka risker som är förknippade med desamma.

[1] Se FT Alphaville ”Is curve alpha being arbitraged away?”

[2] Motsvarande finns också på optioner men när det gäller råvaror avses oftast just en kalenderspread.

[hr]

Om skribenten

Anders Blomqvist arbetar med kapitalförvaltning på Ålandsbanken Sverige AB, del som förvaltare av Ålandsbanken Commodity Fund och dels med tillgångsallokering och portföljoptimering. Han är också ansvarig för derivathandeln i Ålandsbanken Defined Risk, se www.alphamanco.lu. Anders erhöll sin PhD i Optimization and Systems Theory från matematiska institutionen på Kungliga Tekniska Högskolan (KTH) i Stockholm 2005.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

Nyheter

Spotpriset på guld över 4300 USD och silver över 54 USD

Guldpriset stiger i ett spektakulärt tempo, nya rekord sätts nu på löpande band. Terminspriset ligger oftast före i utvecklingen, men ikväll passerade även spotpriset på guld 4300 USD per uns. Guldet är just nu som ett ångande tåg som det hela tiden skyfflas in mer kol i. En praktisk fördel med ett högre pris är att det totala värdet på guld även blir högre, vilket gör att centralbanker och privatpersoner kan placera mer pengar i guld.

Även spotpriset på silver har nu passerat 54 USD vilket innebär att alla pristoppar från Hunt-brödernas klassiska squeeze på silver har passerats med marginal. Ett högt pris på guld påverkar främst köpare av smycken, men konsekvensen av ett högt pris på silver är betydligt mer kännbar. Silver är en metall som används inom många olika industrier, i allt från solceller till medicinsk utrustning.

Nyheter

Guld och silver stiger hela tiden mot nya höjder

Priserna på guld och silver stiger hela tiden mot nya höjder. Eric Strand går här igenom vilka faktorerna som ligger bakom uppgångarna och vad som kan hända framöver. Han får även kommentera aktier inom guldgruvbolag som har haft en bättre utveckling än nästan allt annat. Han säger bland annat att uppgången kommer från låga nivåer och att det i genomsnitt är en mycket högre kvalitet på ledningarna för bolagen idag.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål