Nyheter

Börshandel i råvaror – Terminsrullning värt att känna till

I årtusenden har människor köpt, sålt och bytt råvaror. På 1800-talet skedde ett stort genombrott när affärsmän i USA började organisera handelsplatser för att underlätta handeln med bland annat majs och vete. Det revolutionerande var att handeln på dessa ”börser” skedde i standardiserade råvaruterminer. Allt sedan dess har basen för råvaruhandeln varit terminer vilket gör att man som investerare bör ha viss uppfattning om hur de fungerar.

En råvarutermin är ett kontrakt om att köpa eller sälja en viss mängd av en råvara till ett förutbestämt pris på ett visst datum. Det innebar att producenter med säkerhet visste hur mycket de skulle få betalt för nästa skörd och de kunde därmed planera sina investeringar på ett bättre sätt. Genom att handla råvarorna på termin skapade man även en mer effektiv marknad eftersom man slapp praktiska problem som att transportera råvarorna till handelsplatsen, utvärdera kvaliteten och hantera lagring. På så sätt har utvecklingen fortsatt. Idag när man ser oljepriset refereras i tidningarna är det sällan priset på fysisk olja som redovisas utan priset på de börshandlade oljeterminerna.

På senare år har tekniken möjliggjort att även vanliga privatinvesterare kan handla råvaror på börsen. Men innan man investerar bör man förstå att avkastningen på en investering i råvaror skiljer sig från en investering i aktier, där den sistnämnda avkastningen beror på kursutveckling och eventuella utdelningar.

Oavsett i vilken form man investerar i råvaror: fonder, certifikat, mini futures, etc så påverkas avkastningen även av det faktum att det är råvaruterminer och inte fysiska råvaror man är exponerad mot.

Terminsrullning – så att man slipper oljefat i trädgården

Handel med råvaruterminer sker oftast i de kontrakt som kommer att förfalla inom den närmaste månaden. Dessa kontrakt är också de mest likvida. Oljepriset man talar om i dagspressens marknadsnoteringar är ofta priset på dessa kontrakt. Eftersom en termin bygger på att leverera en viss mängd av en råvara till ett förutbestämt pris på ett visst datum så måste säljaren se till att leverera och köparen kunna ta emot. Det sker alltså en fysisk leverans av den aktuella råvaran. Denna fysiska leverans är man oftast inte intresserad av om terminerna handlats i finansiellt syfte.

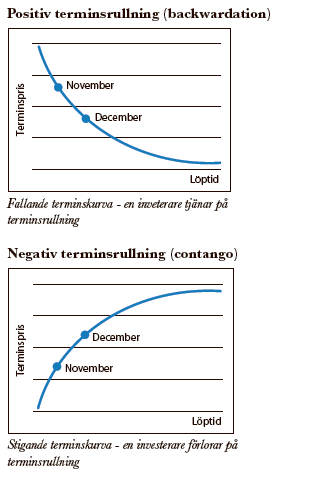

För att undvika en fysisk leverans måste man därför sälja terminen innan slutdagen. Om man vill behålla exponeringen mot råvaran köper man ett nytt kontrakt med en slutdag lite längre fram i tiden. Varför ett det viktigt att känna till detta? Jo, terminsrullningen ger upphov till en effekt som kan vara positiv eller negativ.

Varför du behöver bry dig om terminsrullning

För många investerare kan rullningsförfarandet framstå som komplicerat. Antingen justerar man mängden av den råvara man är exponerad mot eller så kan man göra som med mini futures där exponeringen är konstant men där man istället justerar finansieringsnivån.

Det betyder att man inte behöver bry sig om det praktiska med terminsrullning men man ändock av avkastningen i rullningsförfarandet. Om man tar olja som exempel så vände marknaden under början av 2011 till “backwardation”. Det betyder att om man är lång i olja, dvs har investerat i olja, har man löpande dragit nytta av terminsrullningen.

I skrivande stund så ”ökar” en oljeinvestering ca 1,3% i värde vid varje terminsrullning (en gång i månaden). Däremot minskar oljeinvesteringen motsvarande om man är kort olja.

[hr]

Som investerare i råvaror behöver du förstå hur terminsmarknaden kan påverka din avkastning. På www.rbsbank.se/markets kan du se terminskurvorna för vanliga råvaruterminer. Där finns även exempel på hur mini futures och Open End-certifikat justeras vid terminsrullning.

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland