Analys

SIP Nordic – Råvaruguiden – april 2013

Kopparstyrd tågtidtabell

Kopparstyrd tågtidtabell

Jag tillhör skaran av de hundratusentals människor som varje dag sätter sig på ett tåg för att ta mig in till jobbet. Den senaste tiden har dessa irriterande tågförseningarna blivit fler och fler. Det är dock inte ”oväntat” snöoväder som varit orsaken de flesta gångerna utan kopparstölder.

Koppar är en mycket använd industrimetall som används lite varstans i vårt samhälle, däribland ledningar som används i tågtrafiken. Om en kopparledning rivs av kan det leda till timslånga förseningar och i många fall inställda tåg.

Högre kopparpris tenderar att attrahera personer vars respekt för lag och ordning inte är jättehögt. Med ett högre kopparpris kommer ökade stölder och fler tågförseningar.

Studier visar att det faktiskt finns ett samband mellan världspriset på koppar och kopparstölder. Under sensommaren 2011 då kopparpriset föll nästan 20 % minskade även antal kopparstölder dramatiskt, med upp till 40 % färre stölder under denna period. Sedan dess står kopparpriset högre och jag står allt oftare på perrongen och lyssnar på meddelanden om inställda tåg. Ett ytterst irriterande samband.

Jag ser dock lite ljusare på min framtida pendlartid. Lagren av koppar är de största på nästan tio år och spekulanter radar nu upp sig för att köpa kontrakt för nedgång. Någon som kan tala för en nedgång i kopparpriset.

Jag frågade Tobbe Rosén om hans tekniska syn på koppar och han skrev

”Priset på koppar har fallit sedan toppen i början av 2011 och befinner sig i ett lågvollaläge som går mot sitt slut. Det mest troliga är att utbrottet sker på ovansidan men det avtagande momentumet indikerar en viss svaghet. Oavsett om utbrottet sker uppåt eller nedåt är det väl värt att följa.”

Fundamental analys talar alltså för att kopparpriset ska ned. Den tekniska analysen visar också på en viss svaghet.

För att jag ska slippa att bli stående på perrongen i framtiden så hoppas jag verkligen att analysen är rätt.

Alexander Frick

Råvaror – Energi

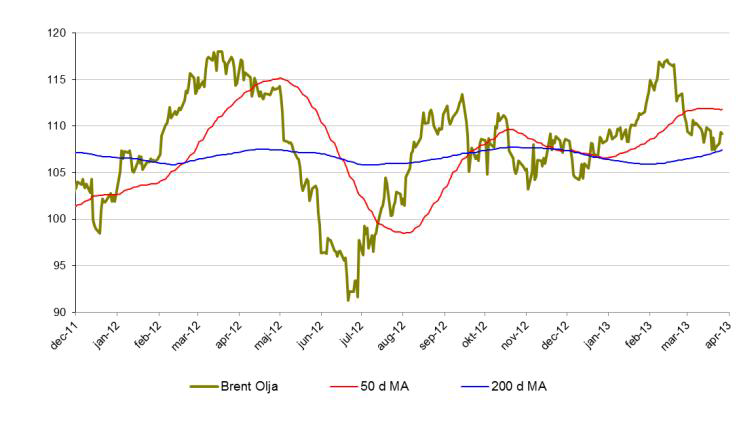

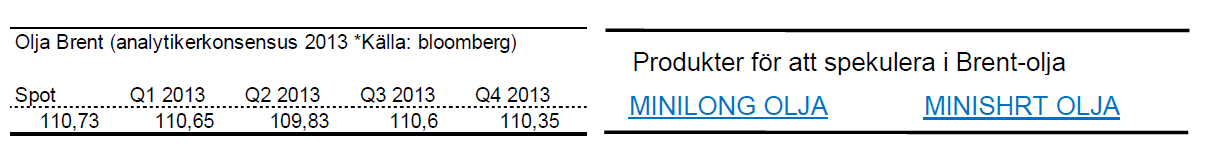

Brent olja

- Det har blivit dags att summera det första kvartalet för råvarorna och brent har åkt berg och dalbana.

- För året är brentoljan ned drygt 1 %.

- Sedan toppen i början av februari har brent tappat 8 %.

- Minskad import från USA samt ökade lager bidrar till brentoljans nedgång.

- Uttalande från Ben Bernanke (FED) om en paus i stimulanspaket påverkar även priset på olja negativt.

- Bland spekulanter (bland annat fonder) ökas de långa positionerna vilket kan indikera att en vändning uppåt är på väg.

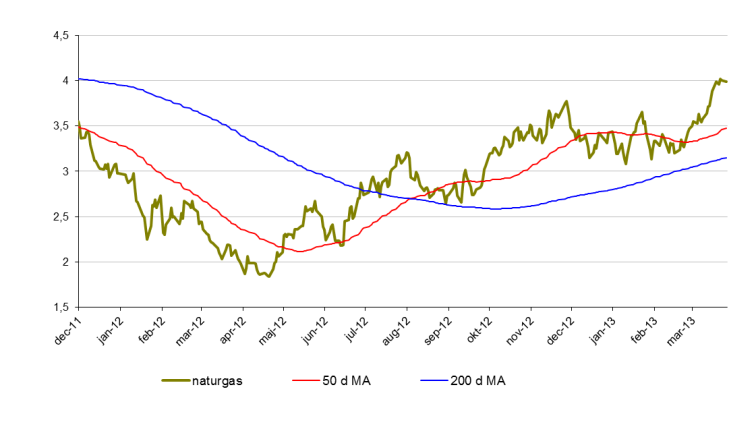

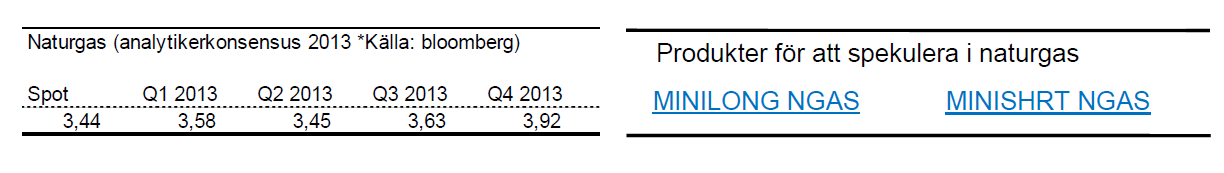

Naturgas

- Naturgas har startat året starkt. Upp nästan 17 % för året.

- I princip hela uppgången har skett under mars månad.

- Kallt väder i USA bidrar uppgången.

- Naturgas testar nu en viktig nivå kring 4$. Om Kursen etablerar sig över denna nivå kan vi mycket väl se högre kurser framöver.

Råvaror – Metaller

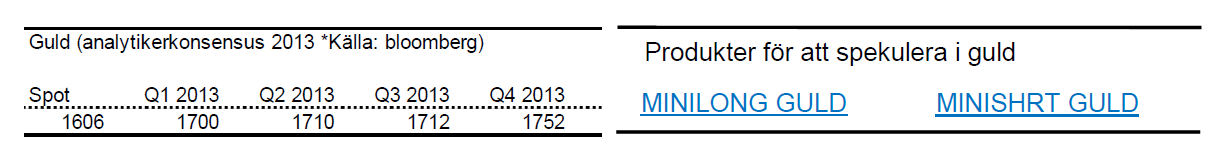

Guld

- Guld befinner sig i ett otroligt spännande läge. Sedan årets början är guld ned nära 3 %.

- Många väntade sig en större reaktion på krisen i Cypern.

- Under mars månad är guld dock endast upp 1,5 %.

- Riskaptiten är fortsatt hög varför guldet mycket väl kan fortsätta att falla.

- Vi såg även sett s.k. dödskors i guld i februari vilket betyder att 50 dagars medelvärde skär 200 dagars uppifrån. Detta brukar kunna tolkas som en signal om nedgång.

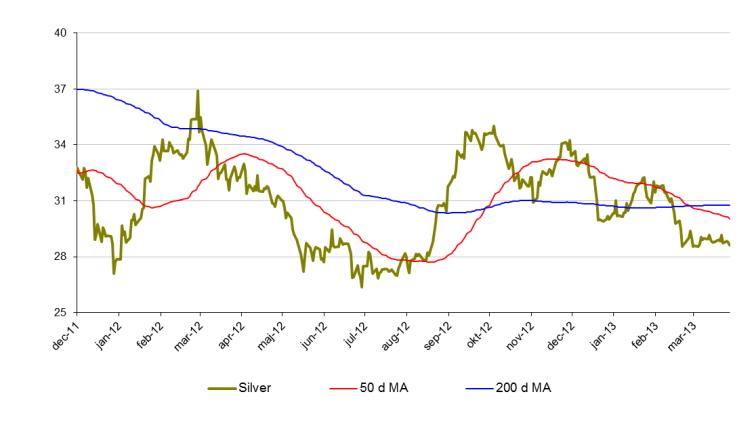

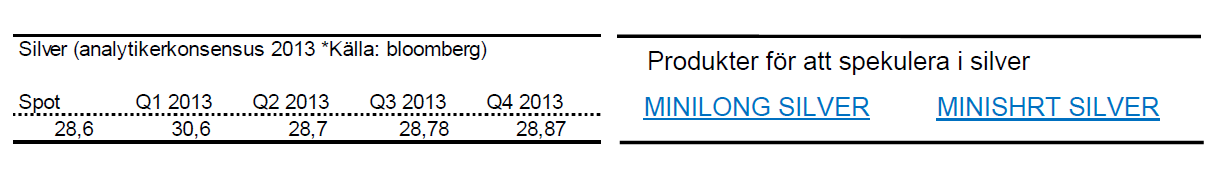

Silver

- Silver har den senaste månaden stabiliserats kring 28,5$ med mycket små rörelser.

- För året är silver ned 6,5 %.

- Likt guld tar silver stryk av att riskaptiten ökat och behovet av en ”säker hamn” är svalt.

- Tecken på framförallt en starkare amerikansk ekonomi driver priset på silver nedåt.

- Motståndsområde kring 29,5$ måste tas ut för att silver ska bli intressant för uppgång.

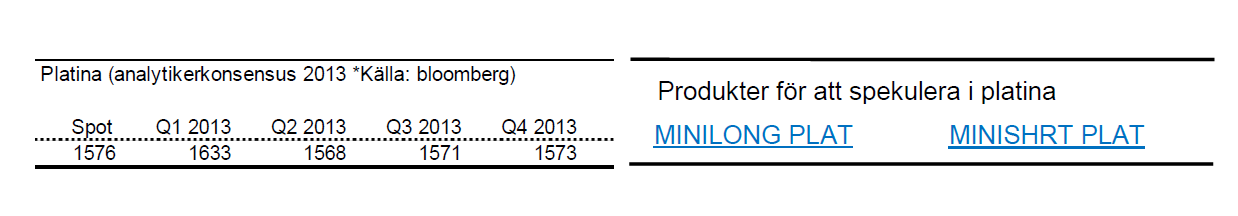

Platina

- Platina är fortsatt på plus för året. 3,5 % sedan sista december.

- Man bör dock komma ihåg att platina tappat nästan 10 % sedan i början av februari.

- Platina handlas återigen under guldet och en pairtrade likt den jag beskrev i februari kan åter vara intressant.

- Stödzon runt 1550$ är intressant att bevaka.

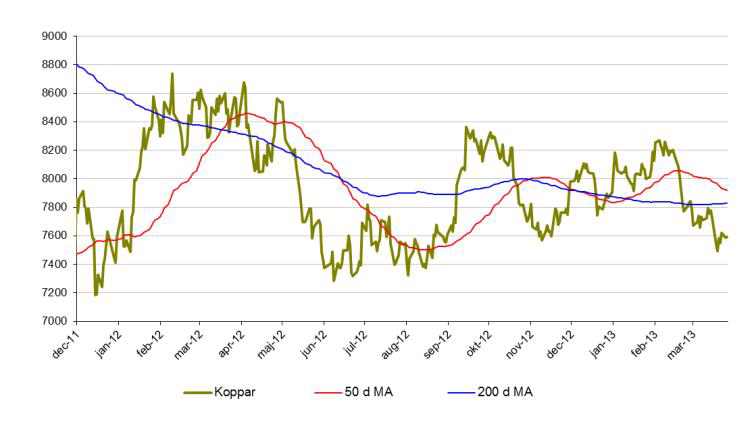

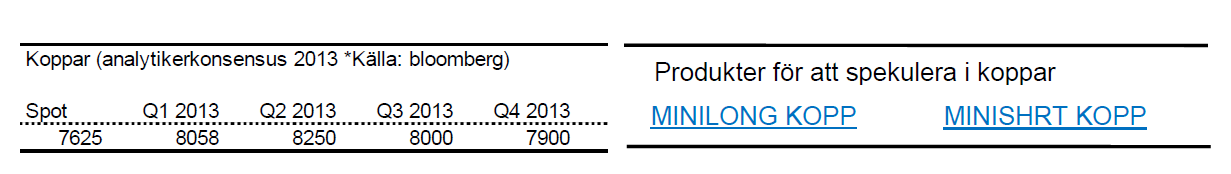

Koppar

- För året är koppar ned 4 % och det finns mycket som talar för att tappet ska fortsätta.

- Lagren av koppar är det största på nästan 10 år samtidigt som fler och fler spekulanter köper korta positioner.

- Debaclet i Cypern sätter även sina spår i kopparpriset.

- Positiv konsumtionsstatistik från Kina hjälper även föga eftersom lagren är så höga.

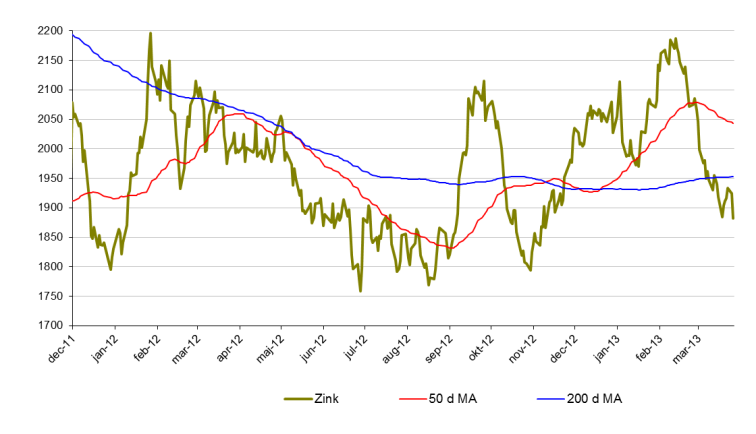

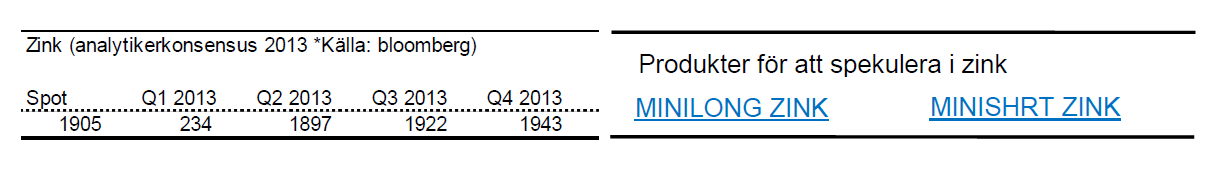

Zink

- Priset på zink dyker. För året är zinkpriset ned knappa 10 %.

- Likt koppar har Cypernkrisen satt sina spår.

- Zink handlas snart i regionen kring en rad stöd (1800$). Rekyler där kan vara intressanta att bevaka.

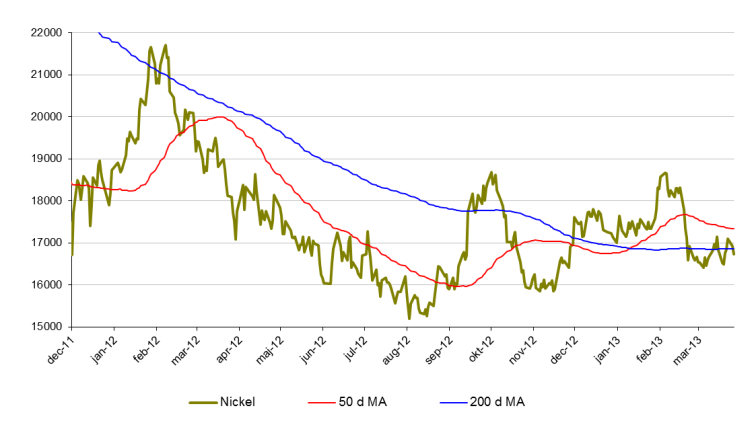

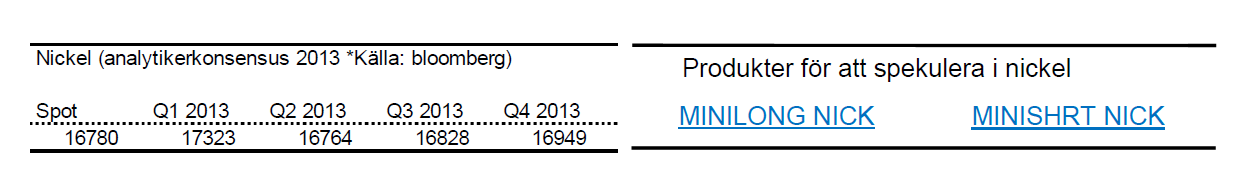

Nickel

- Nickel är för året ned drygt 2,5 %.

- Under februari tappade nickel nästan 11 %.

- Nickel presterade sämst av alla basmetaller under 2012. Slutsiffran blev -8 % för 2012.

- Nickelmarknaden är fortsatt mättad med ökande lager.

- Många stora projekt inom nickelproduktion är redan finansierade och irreversibla vilket kommer att öka tillgången av nickel ytterligare.

Råvaror – Jordbruk

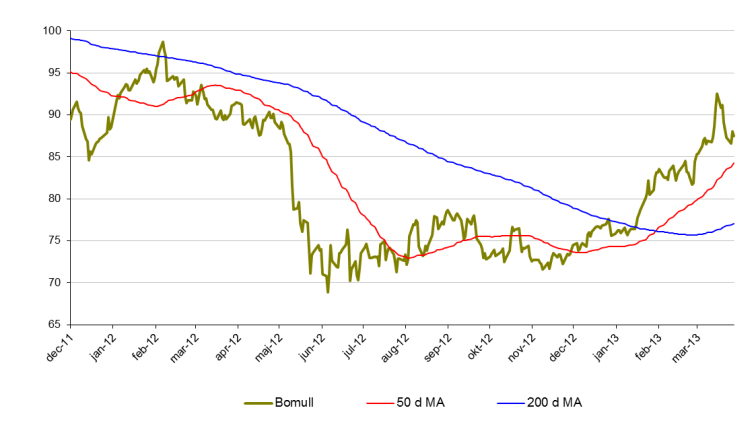

Socker

- Sockers kräftgång fortsätter. Sedan oktober förra året är sockerpriset ned 18 %.

- För året är sockerpriset ned drygt 8 %.

- En anledning till det fortsatta prisfallet är att nuvarande nivåer inte motiverar sockerproduktion. Andra grödor eller etanol ses som mer attraktiva.

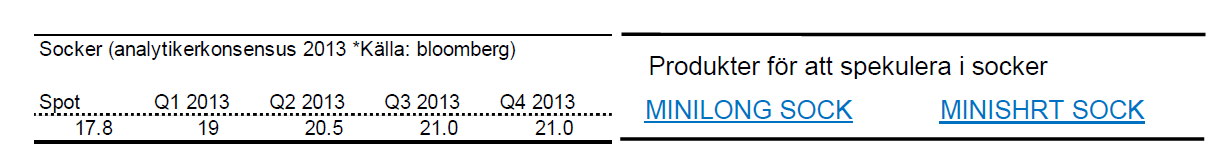

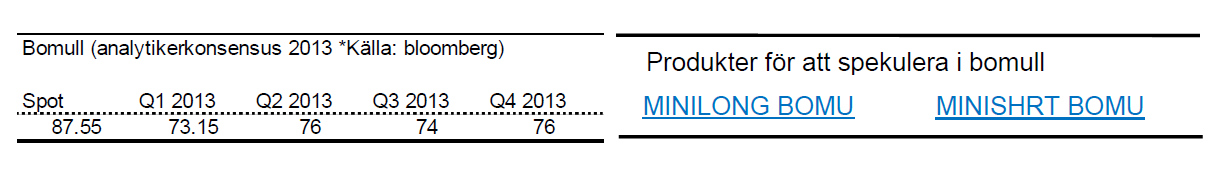

Bomull

- Bomullspriset utvecklas starkt under början av 2013.

- För året är priset på bomull upp 17,3 %.

- Under mars månad är bomull upp 5,2 %.

- Sedan november 2012 är priset på bomull upp 26 %.

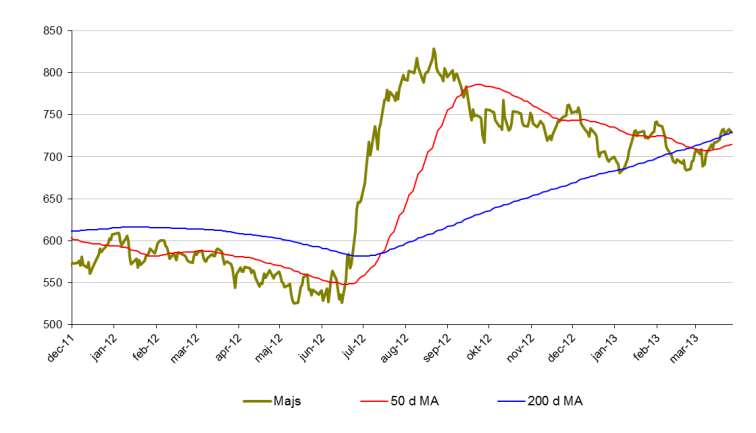

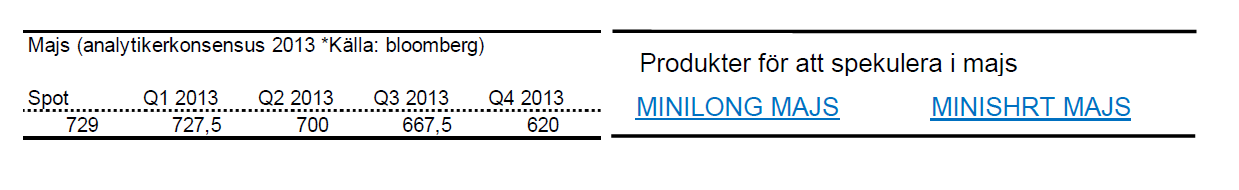

Majs

- Priset på majs har återigen vänt uppåt.

- För året är priset på majs upp nästan 6 %.

- Sedan förra årets extremtorka har majs legat i en negativ trend. Denna trend är nu bruten till följd av en period av torrare väder.

- Stora skördar väntas dock och vädret ser ut att bli bättre.

- Följ således majs med försiktighet.

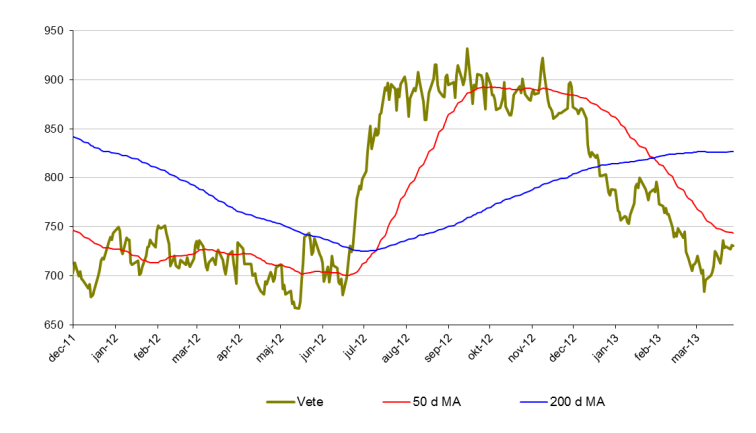

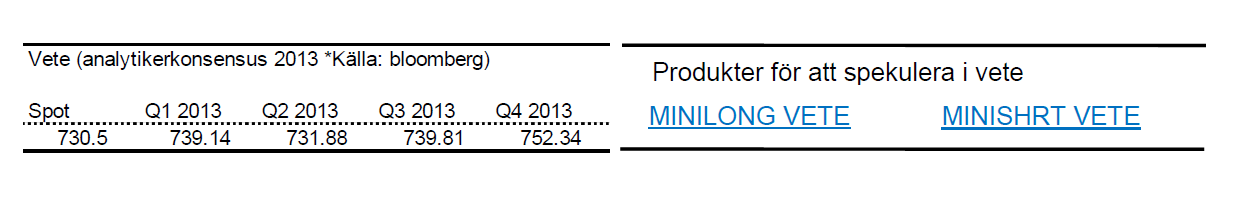

Vete

- Likt majs rekylerade vete upp över den negative trendlinje som funnits sedan förra sommaren.

- Försiktighet gäller även här.

- För året är vete ned 5 %.

- Under mars månad steg priset på vete med 3,5 %.

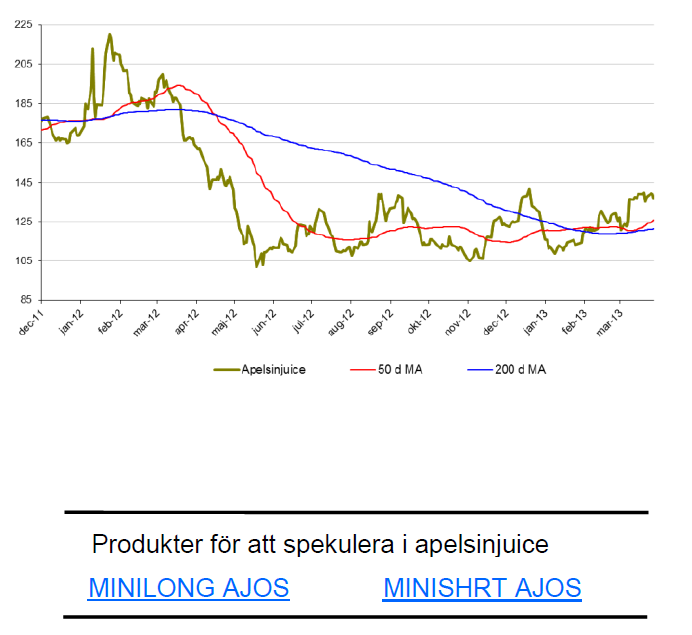

Apelsinjuice

- Vi har länge bevakat apelsinjuice i Tradingklubben.

- Apelsinjuice känns svårtippad och 143-nivån bör brytas innan vi intresserar oss för uppgång.

- För året är apelsinjuice upp 7 %.

- Priset på apelsinjuice är fortfarande 70-80 % högre än botten 2009. Fallhöjden är således hög. Mycket hög.

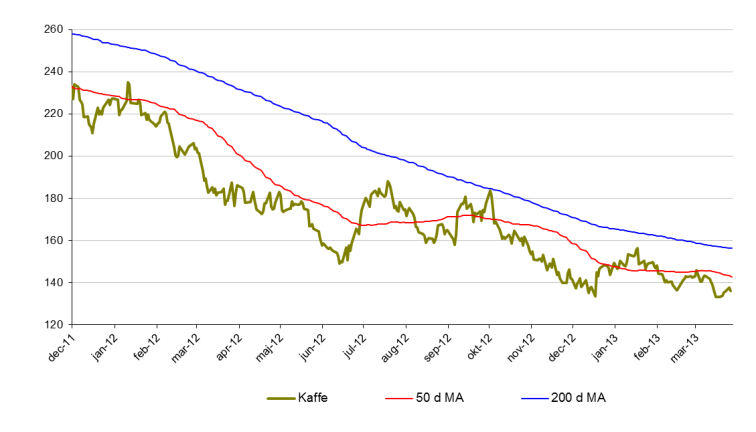

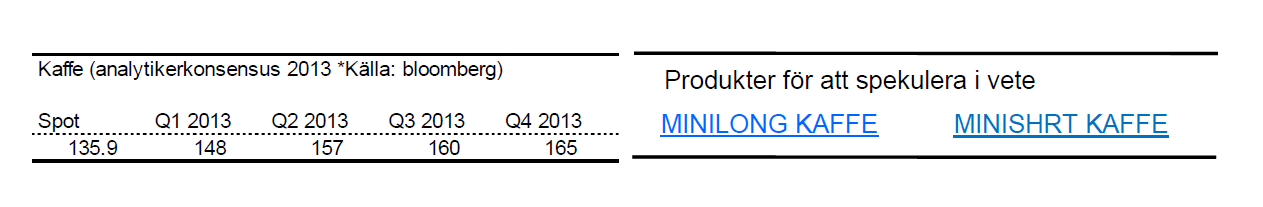

Kaffe

- Kaffe ligger fortfarande i en långsiktigt nedåtgående trend.

- För året är kaffe ned 7 %.

- Det är ökade lager som driver priset nedåt.

- Viktigt stödområde kring 135$.

[box]Denna uppdatering är producerat av SIP Nordic och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta produktblad utgör endast marknadsföring och har sammanställts av SIP Nordic Fondkommission AB.

Innehållet ger inte fullständig information avseende det finansiella instrumentet. Investerare uppmanas att del av prospekt och slutliga villkor, vilka finns tillgängliga på: www.rbsbank.se/markets, innan ett investeringsbeslut tas.

Förekommande exempel är simulerade och baseras på SIP Nordics egna beräkningar och antaganden, en person som använder andra data eller antaganden kan nå andra resultat. Administrativa avgifter och transaktionsavgifter påverkar den faktiska avkastningen.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share