Analys

SIP Nordic – Råvaruguiden – mars 2013

![]() Under mars månad kan Avanzas kunder handla RBS Mini Futures, som följer index, utan courtage. Därför tänkte jag skriva lite om ett index som kanske är lite okänt för det flesta. NYSE Arca Gold Bugs eller HUI-index.

Under mars månad kan Avanzas kunder handla RBS Mini Futures, som följer index, utan courtage. Därför tänkte jag skriva lite om ett index som kanske är lite okänt för det flesta. NYSE Arca Gold Bugs eller HUI-index.

Gold Bugs index eller HUI är ett aktieindex bestående av 16 guldbolag. BUGS står för ”Basket of Unhedged Gold Stocks”. Vilket betyder att indexet enbart inkluderar bolag som inte försäkrar sin guldproduktion längre än ett och ett halvt år fram i tiden. Indexets ingående bolag sägs därför återspegla den framtida tron om guldpriset väl.

Den senaste tiden har guldpriset fallit och HUI Index har inte varit något undantag. Sedan slutet av september förra året har guldpriset tappat ca. 11 %. HUI index har under samma tid tappat 34 %.

Utveckling för guld och HUI indexars 2011 – mars 2013. (Höger axel för guldpriset och vänster för HUI)

Den senaste veckan har medierna kantats av att guldpriset gått in i en negativ trend och att fler investerare söker sig bort från den säkra hamn som guld symboliserat i lite skakigare tider. Guldets fortsatta utveckling ser fortsatt spännande ut och ett viktigt stöd kring $1550 närmar sig. Om guld faller igenom kan detta mycket väl betyda en fortsatt nedgång för HUI Index.

Vid ett sådant scenario kan man utnyttja en nedåtgående rörelse genom att köpa MINISHRT GBUG

Vill man istället gå mot strömmen och har en fortsatt tro på att guldbolagen ska öka sin årliga tillväxt samt att guldpriset kommer att återhämta sig kan man köpa MINILONG GBUG

Alexander Frick

Råvaror – Energi

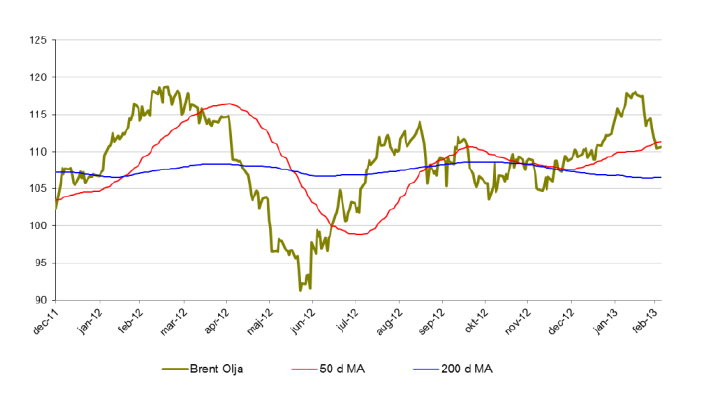

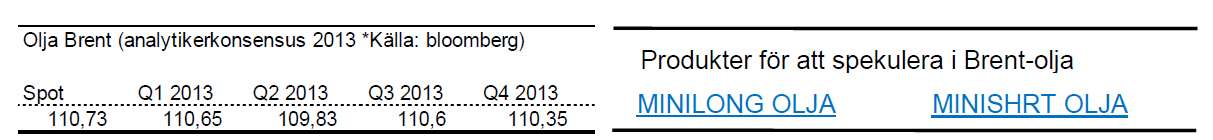

Brent olja

- Efter en stark start på året har brentoljan återigen vänt ned. För året är brentoljan på +-0 %.

- Minskad import från USA samt ökade lager bidrar till brentoljans nedgång.

- Uttalande från Ben Bernanke (FED) om en paus i stimulanspaket påverkar även priset på olja negativt.

- Bland spekulanter (bland annat fonder) ökas de långa positionerna vilket kan indikera att en vändning uppåt är på väg.

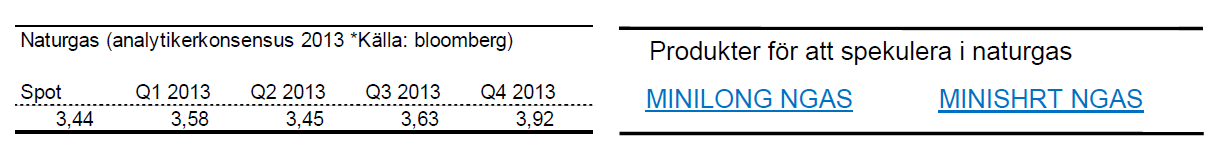

Naturgas

- Från i mitten av april hade Naturgas en mycket stark period under 2012. Sedan botten i april klättrade priset på naturgas med nästan 84 % och avslutade året på cirka 10 % upp.

- För året är priset på naturgas upp drygt 13 %.

- Naturgas handlas nu över 50 dagarsmedelvärde och den långa trenden pekar uppåt.

Råvaror – Metaller

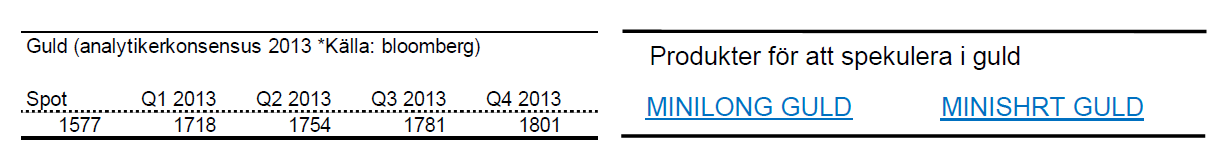

Guld

- Guld befinner sig i ett otroligt spännande läge. Sedan årets början är guld ned nära 5 %.

- Guld närmar sig nu ett stödområde kring $1550 som är väl värt att bevaka. Om stödet håller kan en lång position vara intressant. Om guld bryter under denna nivå är en kort position lika intressant.

- Vi har även sett ett s.k. dödskors i guld den senaste veckan vilket betyder att 50 dagars medelvärde skär 200 dagars uppifrån. Detta brukar kunna tolkas som en signal om nedgång.

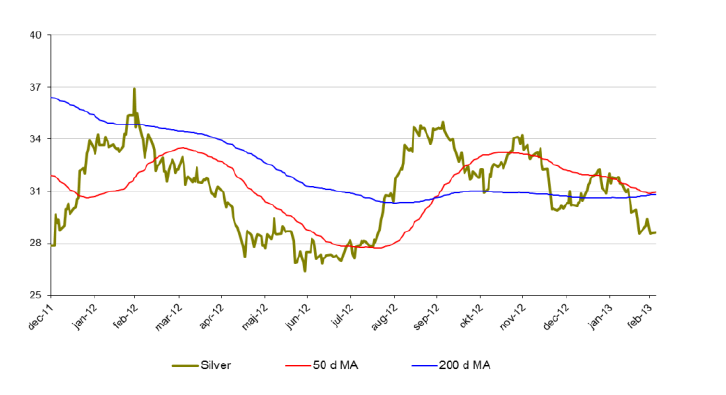

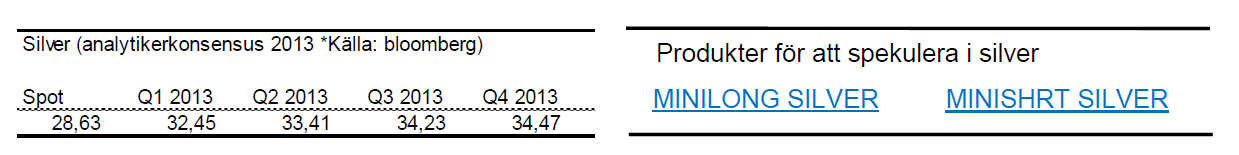

Silver

- Silver följer med guld nedåt.

- Tecken på framförallt en starkare amerikansk ekonomi driver priset på silver nedåt.

- För året är priset på silver ned knappa 7 %.

- Viktiga stödområden kring $27.

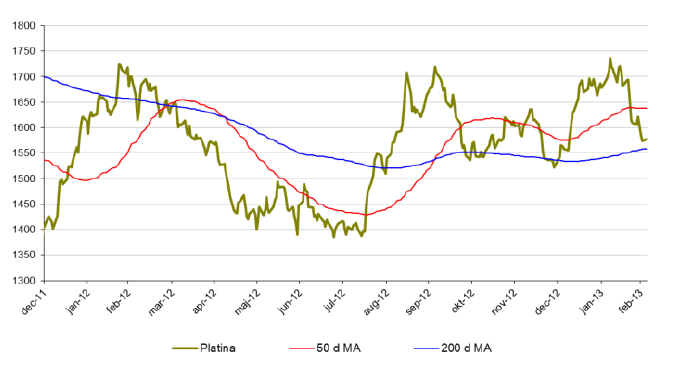

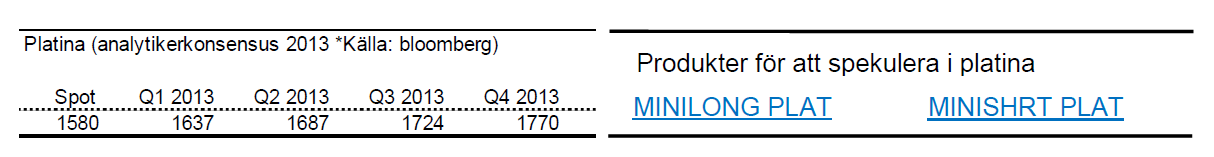

Platina

- Platina har likt silver och guld åkt berg och dalbana. För året är dock platina upp 3,5 % men föl under februari 11 %.

- Platina handlas nu till samma nivå som guld.

- Likt guld finns det intressanta motståndszoner kring $1550 att bevaka.

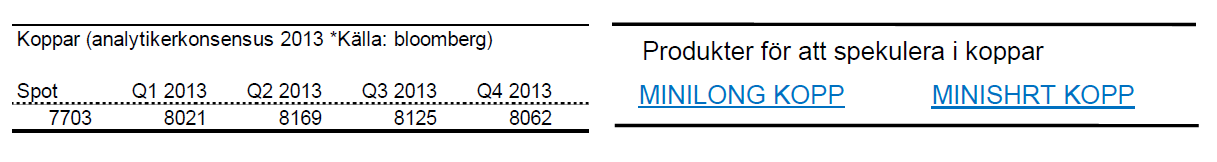

Koppar

- Med risk att bli för tjatig så är koppar inget undantag. En stark start på året har växlat till en negativ trend.

- Koppar är för året ned 7% från att ha varit plus 5 % i början av februari.

- Koppar handlas just nu över

- Tillväxtländernas förbrukning kommer styra mycket under 2013.

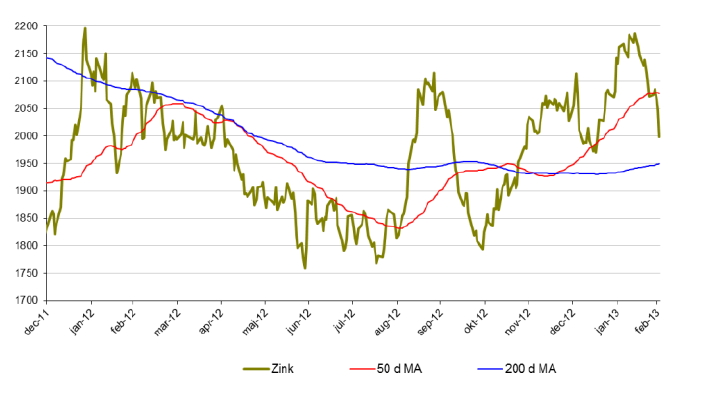

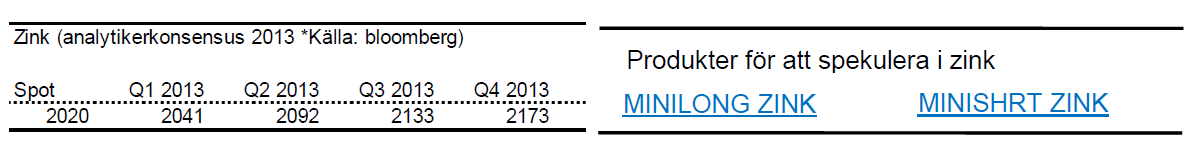

Zink

- Zink är för året ned 2,5 %.

- Sedan mitten av februari har zinkpriset fallit med 8 %.

- Zink handlas snart i regionen kring golvet i den stigande trendkanalen. Rekyler där kan vara intressanta att bevaka.

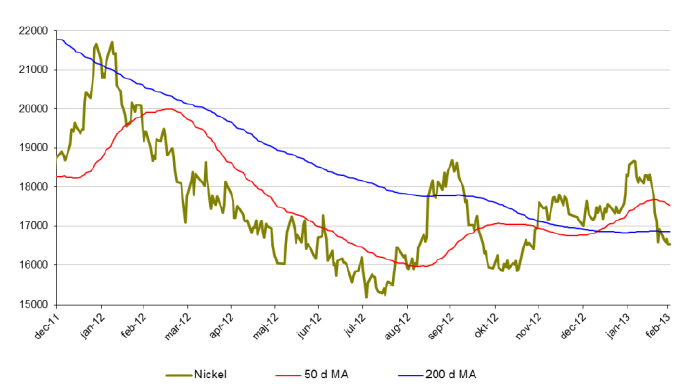

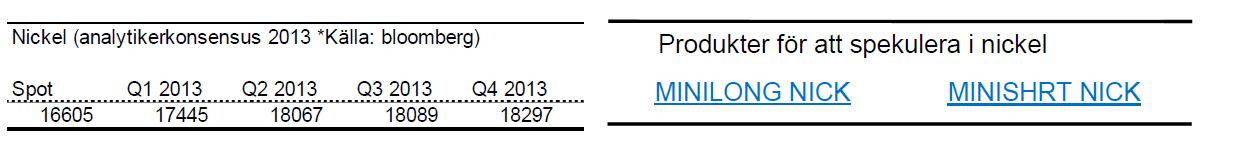

Nickel

- Nickel är för året ned drygt 3 %.

- Under februari tappade nickel nästan 11 %.

- Nickel presterade sämst av alla basmetaller under 2012. Slutsiffran blev -8 % för 2012.

- Nickelmarknaden är fortsatt mättad med ökande lager.

- Många stora projekt inom nickelproduktion är redan finansierade och irreversibla vilket kommer att öka tillgången av nickel ytterligare.

Råvaror – Jordbruk

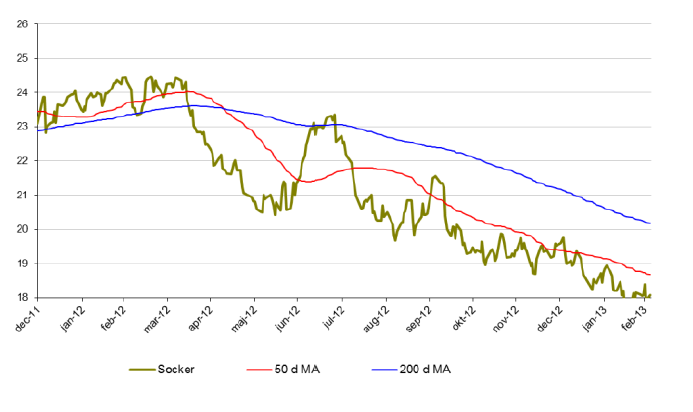

Socker

- Sockers kräftgång fortsätter. Sedan oktober förra året är sockerpriset ned 17 %.

- För året är sockerpriset ned knappt 8 %.

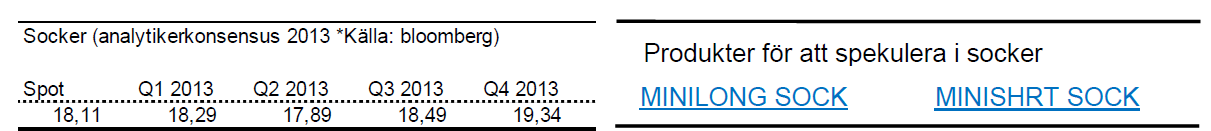

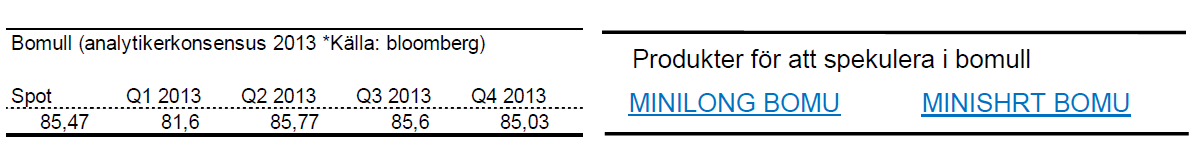

Bomull

- Bomullspriset utvecklas starkt under början av 2013.

- För året är priset på bomull upp 13,7 %.

- Under februari månad är bomull upp 1,2 %.

- Sedan november 2012 är priset på bomull upp 22 %.

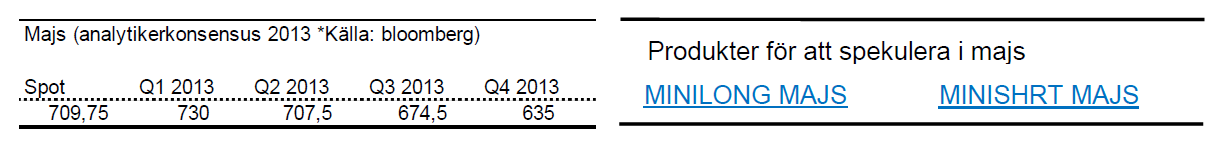

Majs

- Rekordstora skördar väntas i USA vilket kan pressa priset på majs.

- För året är dock majs upp 5 %.

- Under februari föll priset på majs med 1,7 % men köparna kom i slutet på månaden tillbaka.

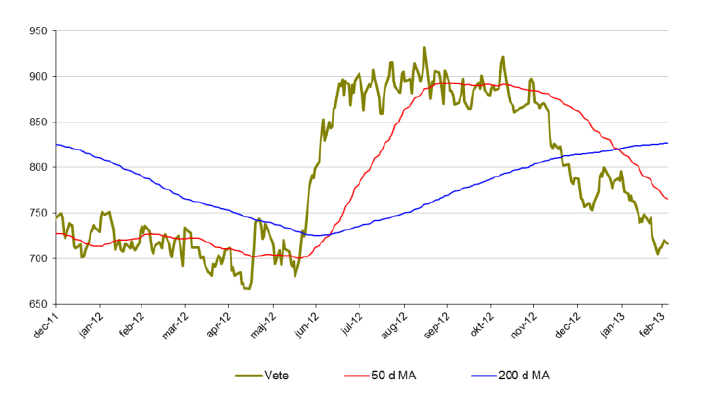

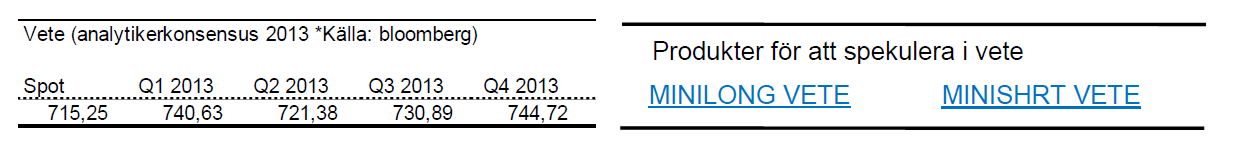

Vete

- Vete befinner sig i en negativ trend. Sedan i mitten av november 2012 har priset på vete backat med drygt 20 %.

- För året är vete ned 10 %.

- Under februari månad tappade vete 9 %.

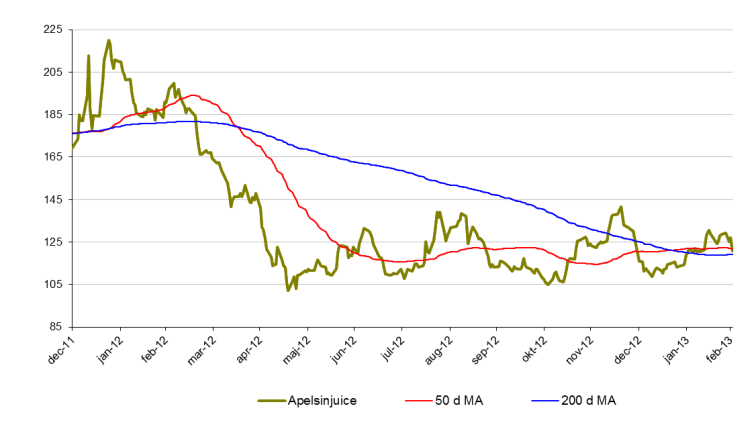

Apelsinjuice

- Vi har länge bevakat apelsinjuice i Tradingklubben.

- Apelsinjuice konsoliderar nu och känns svårtippad.

- För året är apelsinjuice upp 4 %.

- Priset på apelsinjuice är fortfarande 70 % högre än botten 2009. Fallhöjden är således hög. Mycket hög.

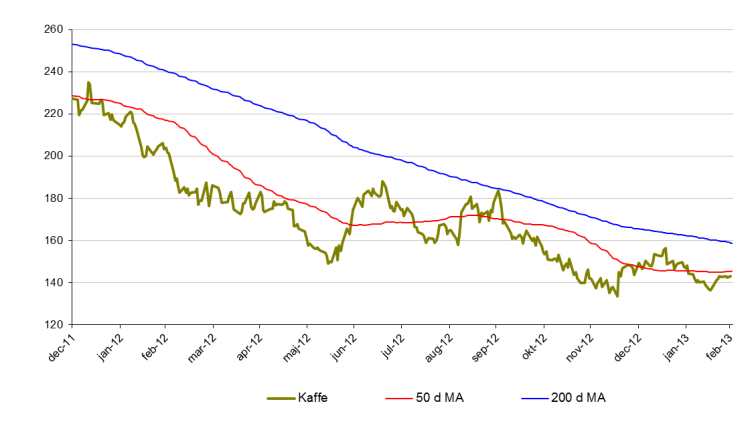

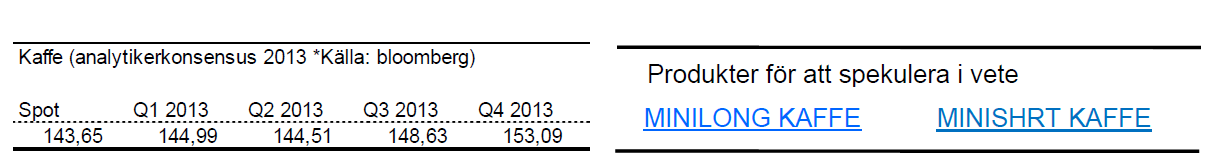

Kaffe

- Kaffe ligger fortfarande i en långsiktigt nedåtgående trend.

- För året är kaffe ned 2%.

- Viktigt stödområde kring 135$.

[box]Denna uppdatering är producerat av SIP Nordic och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta produktblad utgör endast marknadsföring och har sammanställts av SIP Nordic Fondkommission AB.

Innehållet ger inte fullständig information avseende det finansiella instrumentet. Investerare uppmanas att del av prospekt och slutliga villkor, vilka finns tillgängliga på: www.rbsbank.se/markets, innan ett investeringsbeslut tas.

Förekommande exempel är simulerade och baseras på SIP Nordics egna beräkningar och antaganden, en person som använder andra data eller antaganden kan nå andra resultat. Administrativa avgifter och transaktionsavgifter påverkar den faktiska avkastningen.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras