Nyheter

Råvaruhandel, för vem?

Många av de artiklar som vi har skrivit här på Råvarumarknaden.se har en viss finansiell touch, vilket kan förklaras av vår bakgrund. Det är emellertid viktigt att komma ihåg att en fungerande råvaruhandel på börsen kräver att de företag som är verksamma i sektorn deltar på börsen, det är grunden till att råvaruhandeln på börsen fungerar. Om de stora företagen inte är aktiva marknadsdeltagare kommer handeln att bli lidande, och till slut komma att upphöra.

Många av de artiklar som vi har skrivit här på Råvarumarknaden.se har en viss finansiell touch, vilket kan förklaras av vår bakgrund. Det är emellertid viktigt att komma ihåg att en fungerande råvaruhandel på börsen kräver att de företag som är verksamma i sektorn deltar på börsen, det är grunden till att råvaruhandeln på börsen fungerar. Om de stora företagen inte är aktiva marknadsdeltagare kommer handeln att bli lidande, och till slut komma att upphöra.

I dag är det ganska få svenska företag med stora exponeringar mot råvarupriser, vare sig de är konsumenter eller producenter av råvaror, som vet hur de skall använda sig av råvarumarknaderna för att minska sina risker. Undantaget är de allra största företagen som har råd att ha specialister anställda för detta syfte. Internationellt sett är det emellertid betydligt vanligare att även mindre företag drar fördel av råvarubörserna och de olika instrument som finns för att undvika onödigt stora exponeringar. Det kan röra sig om allt från att skydda ett varulager mot ett värdefall, hedga inköp av råvaror eller skydda sin försäljning av de varor som innehåller en betydande råvaruprisrisk. Genom råvarubörserna och de banker och specialistföretag som i dag existerar på marknaden finns det speciella lösningar som fungerar.

Produkter

För att hedging med olika typer av instrument skall utgöra en fördel för det enskilda företaget som exponerar sig för olika råvarurisker är det viktigt att det finns en rad olika alternativ, som bör vara standardiserade. Bland de olika alternativ som erbjuds av olika banker finns till exempel

- Börshandlade terminer och optioner på en rad råvarubörser

- Genomsnittskontrakt – det genomsnittliga spotpriset under exempelvis en månad

- Valutaskyddade kontrakt i svenska kronor

- Råvaruswappar

- Skräddarsydda och standardiserade optioner

Vilken rådgivare som skall användas är en fråga som beror på vilken typ av produkt det är som skall skyddas, men också beroende av hur företagets finansiella situation ser ut i övrigt. Det är emellertid att rekommendera att företaget arbetar med en rådgivare som har en hög kreditvärdighet, som är långsiktig och som kommer att finnas kvar när allmänhetens intresse för råvaror inte längre är lika stort som nu. Det handlar också om personkemi mellan rådgivaren och företagets egen personal.

Bland de företag som i dag finns på den svenska marknaden kan nämnas SEB och Handelsbanken, men också Hamilton & Ohlsson Commodity Solutions.

Varför handla råvaror?

Att ta bort eller hantera råvaruprisrisker sänker risken i företagets kärnverksamhet. En gruva som producerar zink kan ta bort sin prisrisk, helt eller delvis, genom att sälja sin produktion på termin. Denna riskreduktion kan användas för att ta andra risker.

Därefter kan verksamheten finansieras med en högre andel lånat kapital utan att den totala risken ökar. Istället för att fokusera på slumpmässiga prisrörelser kan företagsledningen fokusera på marginalerna. Hedging gör det möjligt för ledningen att ägna managementresurser till rätt saker.

Exempel I – grossistföretag

Ett detaljhandelsföretag som arbetar inom smyckesbranschen fungerar som en grossist för den egna kedjans butiker. Företaget har ett varulager av guld som har ett värde på 50 Mkr, och är därför alltid exponerat för svängningarna i guldpriset. Ledningen fattar beslutet att företaget skall skydda sig mot detta genom att sälja terminer på råvarubörserna. Går priset på guld ned så har företaget fått en vinst på sin sålda termin, som kompenserar företaget för den värdenedgång som det fått på sitt varulager. Går priset på guld upp så har försäljningen av terminen medfört en förlust för företaget men denna kompenseras av att priset på varulagret har stigit. Genom terminen vet ledningen vad detta varulager är värt.

Exempel II – producerande företag

Industriföretaget producerar 1.000 ton kopparrör per år och vill låsa in ett fast pris under kommande år. Kopparkontraktet som handlas på London Metal Exchange löper på 25 ton koppar. Industriföretaget beslutar att köpa 40 kontrakt med ett års löptid.

Exempel III – jordbruk

En jordbrukare har 100 hektar på vilka denne odlar vete och får varje år en skörd på cirka 700 ton totalt per år. Europeiskt kvarnvete (Milling Wheat No. 2) handlas bland annat på Euronext i Paris. Varje terminskontrakt löper på 50 ton. Jordbrukaren bestämmer sig för att låsa in nästa års skörd och säljer 14 stycken Milling Wheat No. 2-kontrakt (700/50 = 14 kontrakt) på termin. För ytterligare strategier för jordbrukare se även den bok som Torbjörn Iwarson har skrivit i ämnet.

Exempel IV – råvaruberoende företag

Ett lastbilsåkeri förbrukar drygt 300.000 liter diesel per år, eller nästan 300 ton. Åkeriägaren är orolig för stigande drivmedelspriser och vänder sig till sin rådgivare, som hjälper bolaget att låsa in dieselpriset på ett års sikt genom att köpa tre kontrakt Gasoil på International Petroleum Exchange, IPE. Varje kontrakt löper på 100 ton.

Det är en stor fördel att kunna låsa in priset när ett åkeriföretag ingår årsvisa transportkontrakt. Samma princip gäller för andra verksamheter där verksamhetens resultat styrs av en eller flera komponenter och råvaror som kan vara synnerligen volatila.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

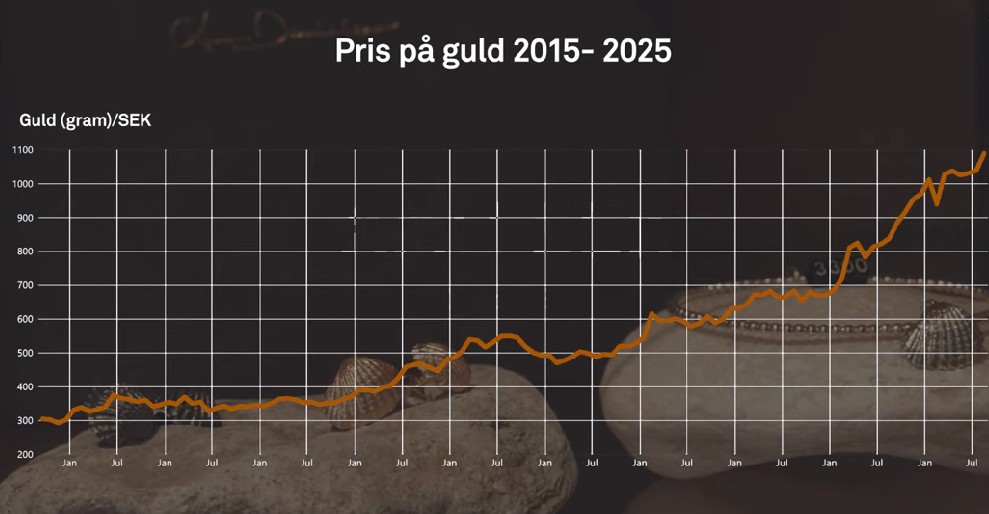

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

Nyheter

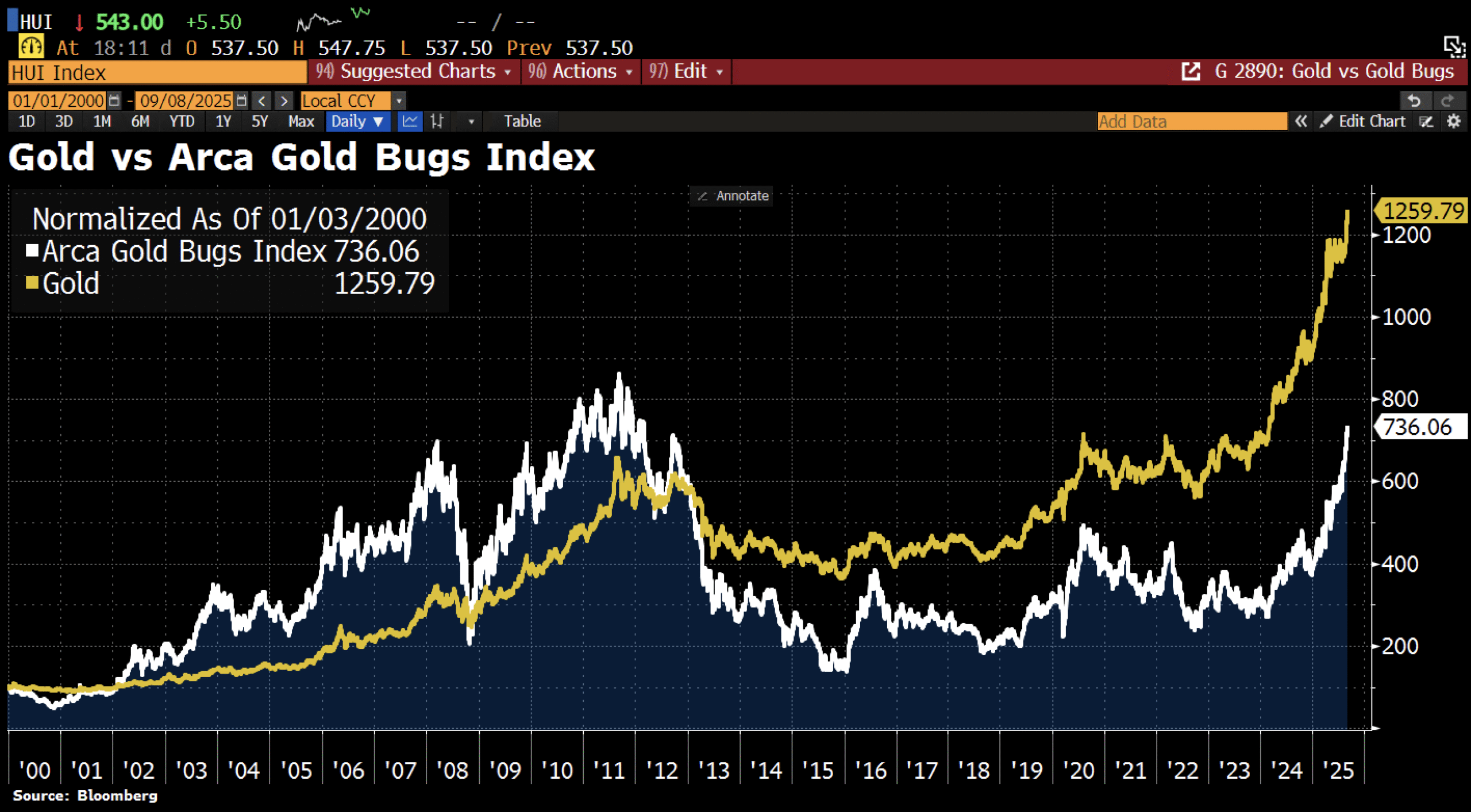

Aktier i guldbolag laggar priset på guld

Sedan år 2013 har aktierna i bolag som producerar guld inte alls hängt med prisutvecklingen på guld. I takt med att guldpriset har stigit så har avståndet bara blivit större. Detta trots att riskaptiten på aktiemarknaden i stort är högt.

I diagrammet jämförs priset på guld med Arca Gold Bugs Index, där indexet består av flera av de största guldbolagen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September