Nyheter

Prissäkring som funkar

Följande artikel är ett sammandrag av den andra av de två presentationer som Torbjörn Iwarsson, chef för SEBs råvaruhandel, höll på Borgeby Fältdagar. I denna presentation beskriver Torbjörn olika prissäkringsstrategier för jordbruksrelaterade produkter. Läs även den första Nya terminer för lantbruk.

Mycket av det som SEB skriver om jordbruksprodukter och råvaror finns att läsa på Råvarumarknaden.se. Vi rekommenderar även Torbjörns bok, Bättre betalt för skörden.

Vad du kommer att lära dig:

- 1. Hur du tjänar mer pengar på din skörd

- 2. Minskar osäkerheten om försäljningspriset

- 3. Minskar upp- och nedgångar i intäkt mellan år

OBS: Fokus på spannmål och oljeväxter

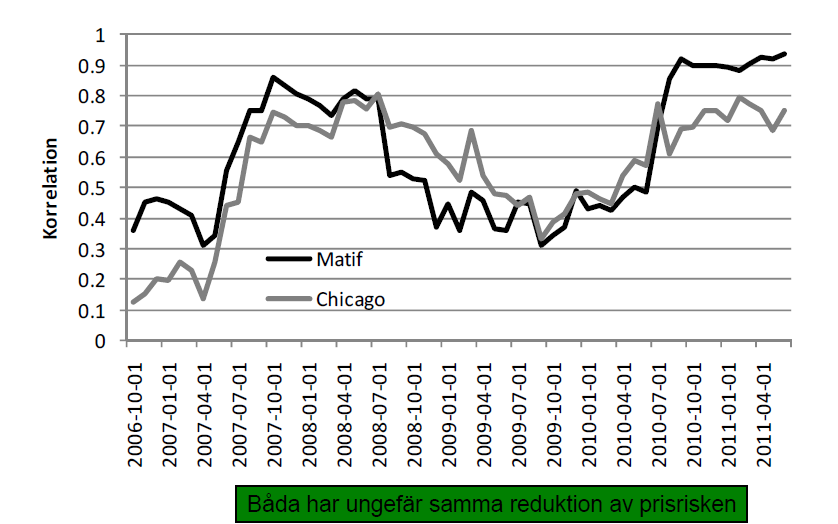

Om det är vete, ska man sälja Matif eller Chicago?

- Matif

- Chicago

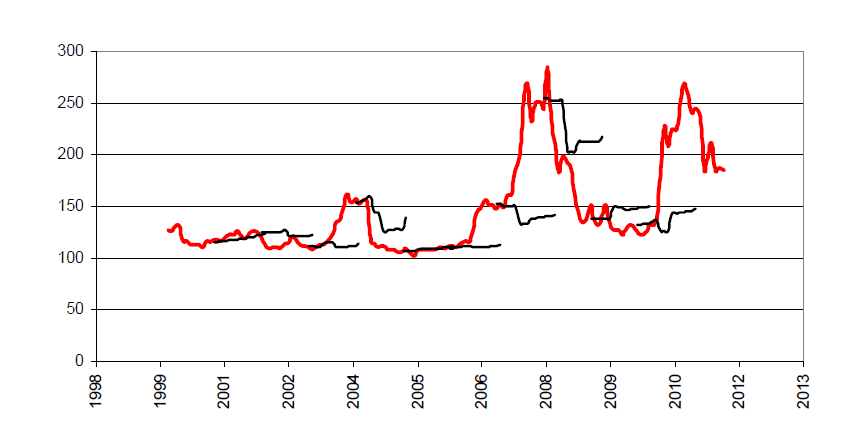

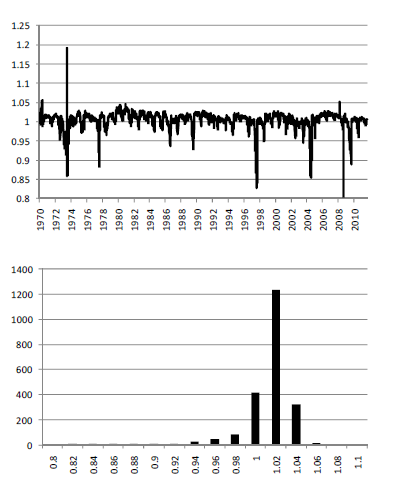

Rullande korrelationer mellan månatlig Harnesk-notering och Matif / Chicago

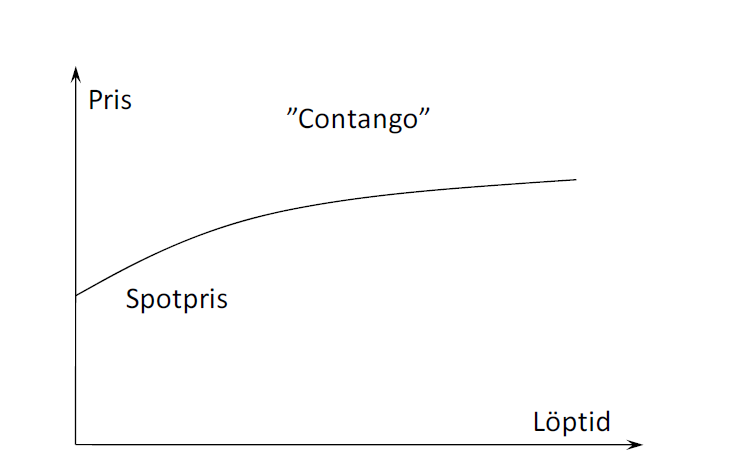

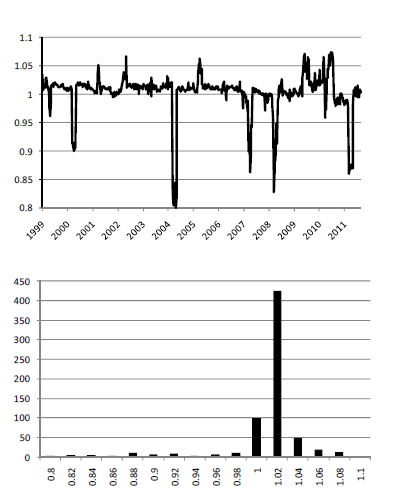

Contango

Max contango

Om contangot blir för högt är det lönsamt att göra ett så kallat ”cash-and-carry” arbitrage:

- 1. köp råvaran

- 2. hyr lagerutrymme

- 3. betala finansieringsräntor

- 4. sälja på termin

- 5. leverera råvaran när terminen förfaller och betala tillbaka lånet och behåll det som blir kvar.

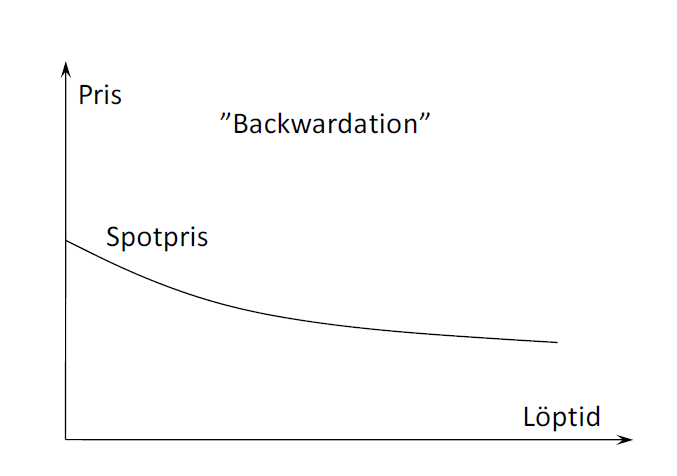

Backwardation

Varför uppstår backwardation

En viktig orsak till att priset på en vara på termin kan bli lägre än spotpriset är att producenter säljer på termin för att prissäkra intäkten, kombinerat med ett mindre intresse hos konsumenter att köpa dessa terminskontrakt.

Den inflytelserike ekonomen Johan Maynard Keynes beskrev detta i sin bok ”A Treatise on Money” från 1930[i]. Han kallade detta för ”the theory of normal backwardation”.

[i] John Maynard Keynes, ”A Treatise on Money: The Pure Theory of Money and The Applied Theory of Money. Complete Set”, Martino Fine Books, 2 juni 2011.

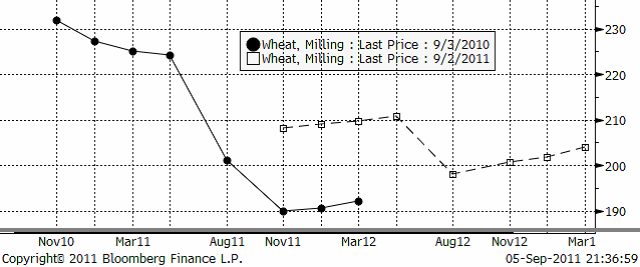

Exempel från 2010/11

Backwardation säger ”sälj nu om du har, köp billigare på termin”. Så om man gjorde detta i november 2010, fick man över 230 euro per ton betalt (lite lägre i den svenska spotmarknaden) för fysiskt vete.

Man kunde man köpa tillbaka samma mängd vete i novemberkontraktet 2011 för 190 euro per ton. Man hade fortfarande kvar samma position, fast man bytt från fysisk spotposition till terminsposition.

Dels hade man alltså fått över 230 euro per ton. Efter ett år har dessutom terminen november 2011 stigit i pris från 190 euro per ton till nästan 210 euro per ton, dvs ytterligare nästan 20 euro i vinst att lägga till 230 euro per ton.

Inte nog med detta. Eftersom man fick betalt i pengar redan i november 2010, har man dessutom fått en ränteintäkt på dessa pengar när man sätter in dem på banken, eller spar ränta om man betalar av ett lån.

Matif – prisutveckling och terminskurvor 1 januari varje år

Chicago – prisutveckling och terminskurvor 1 januari varje år

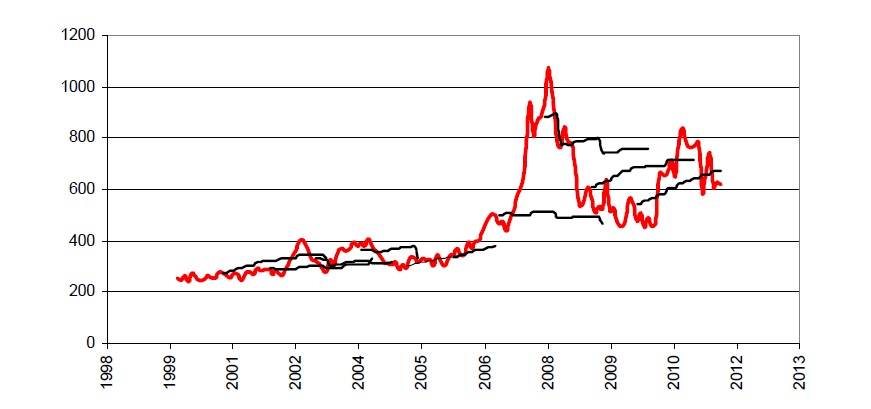

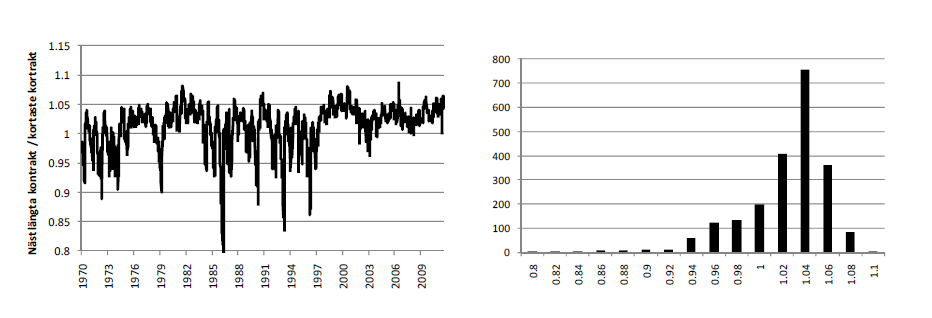

Hur ofta är marknaderna i Contango / Backwardation?

Chicagovete

Medelvärde: 1.0132

Median: 1.0229

Högsta. 1.0861 (den 14 juli 2006)

Lägsta: 0.7935 (den 16 maj 1986)

Matifvete

Medelvärde: 1.0024

Median: 1.0092

Högsta. 1.0739 (den 18 juli 2010)

Lägsta: 0.7939 (den 30 april 2004)

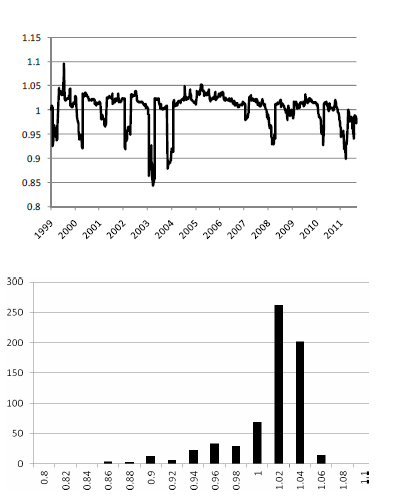

Sojabönor

Medelvärde: 1.0045

Median: 1.0086

Högsta. 1.1901 (den 6 juli 1973)

Lägsta: 0.8067 (den 12 september 2008)

Matif raps

Medelvärde: 1.0022

Median: 1.014

Högsta. 1.0955 (den 30 juli 1999)

Lägsta: 0.8432 (den 4 april 2003)

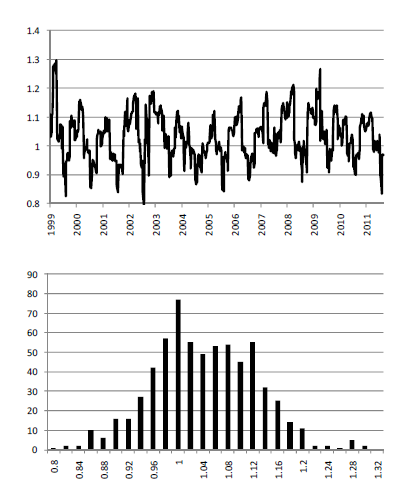

Lean Hogs

Medelvärde: 1.032

Median: 1.027

Högsta. 1.2976 (den 9 april 1999)

Lägsta: 0.7835 (den 2 augusti 2002)

När ska man sälja?

Ska man säkra sådd skörd, får man bäst betalt i februari.

Är det lönsamt att sälja terminskontrakt?

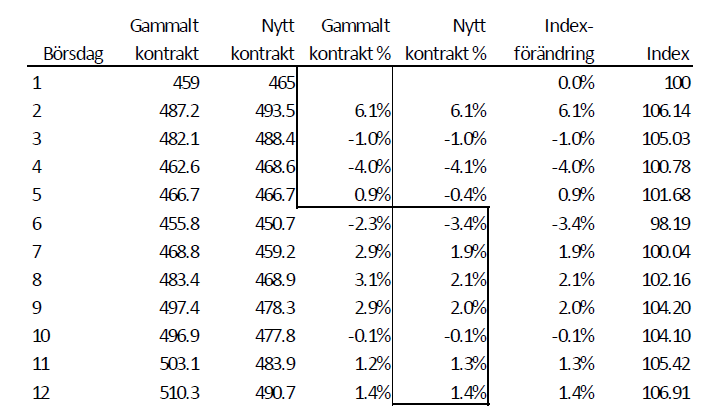

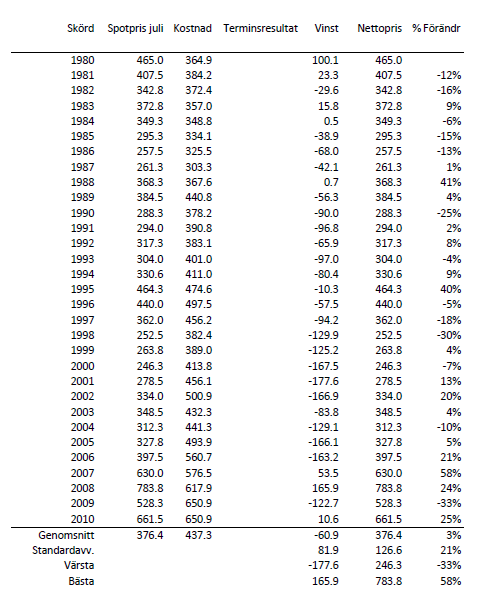

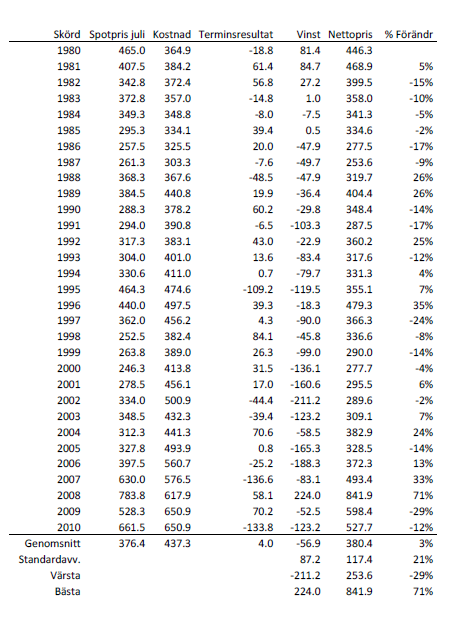

Låt oss börja med en strategi att alltid vara såld terminer.

Terminer förfaller, så man måste ”rulla dem”, dvs köpa tillbaka det som går till förfall och sälja det som är näst kortast.

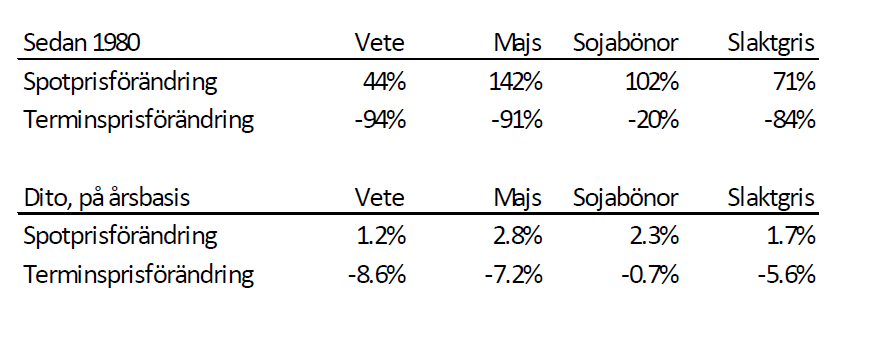

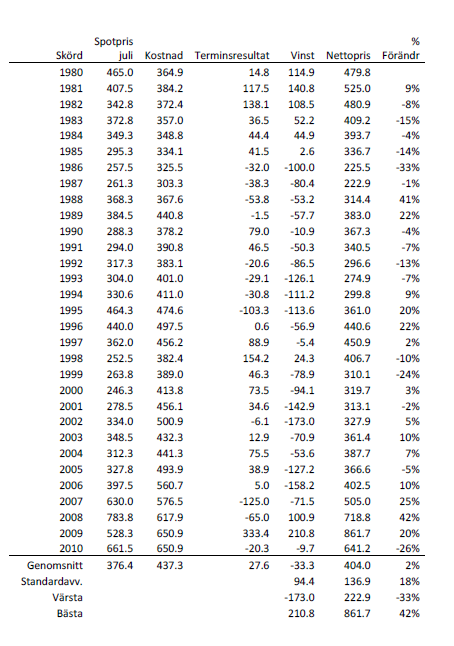

Sedan 1980

Effekt på lönsamheten

- 1. Vi ser här att den som under dessa 31 år varje år sålt terminskontrakt på vete för att minska sin risk, också tjänat i genomsnitt 8.6% per år.

- 2. Om vi antar att man skördar 700 ton vete per år till ett värde av i genomsnitt 700,000 kr, har man alltså i genomsnitt tjänat 60,000 mer per år.

- 3. Under 31 år innebär detta 1,866,000 kr mer, än grannen, som inte prissäkrat.

- 1. Om vi skulle göra jämförelsen för slaktgris, kan vi göra exemplet för en gård som producerar 7000 djur om året.

- 2. Antag att de väger 75 kilo och kilopriset är 10 kr.

- 3. På en omsättning av 5.25 msek skulle extraintäkten från prissäkringen ge +5.6% eller 294,000 kr om året, i genomsnitt.

- 4. De senaste 31 åren skulle den samlade intäkten ha blivit 9.1 msek.

Minska variation mellan år

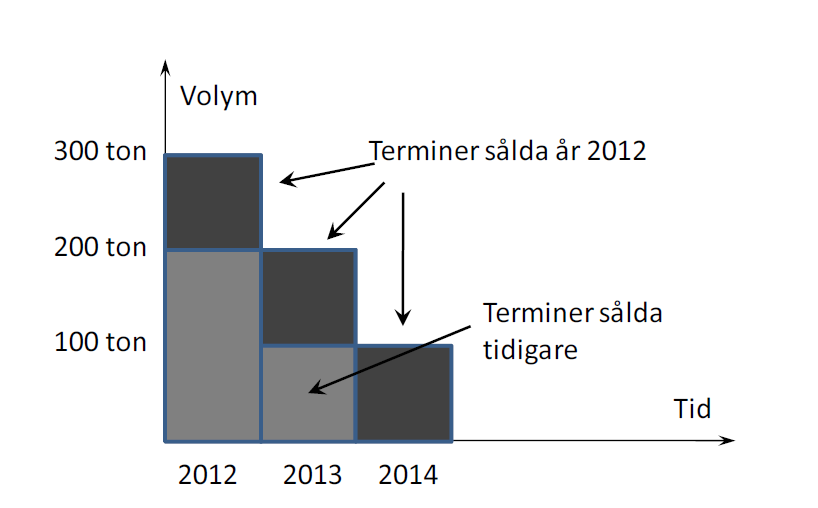

Trappstegsmetoden

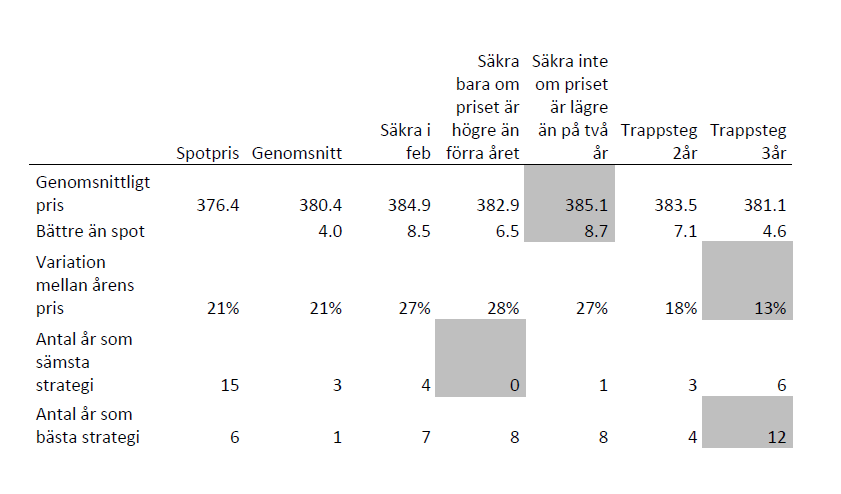

7 olika strategier att prissäkra innan skörd

- 1. Prissäkra aldrig.

- 2. Prissäkra lika mycket varje månad.

- 3. Prissäkra allt i februari

- 4. Prissäkra bara när priset är ”högt” (högre än det var året innan)

- 5. Prissäkra inte när priset är ”riktigt lågt” (lägre än det var de två åren innan)

- 6. Prissäkra hälften av nästa års skörd i februari innan skördeåret och resten på i februari skördeåret, under det rimliga antagandet att detta som sämst kan göras till samma pris.

- 7. Prissäkra en tredjedel av skörden om tre år, dito om två år och i år, varje år, dvs med ”trappstegsmetoden” som i (6) ovan, men över tre år.

Prissäkra aldrig

Prissäkra lika mycket varje månad (nov – maj)

Vilken strategi har varit bäst?

Vara såld hela tiden…

404 cent / bu

+8.6% per år!

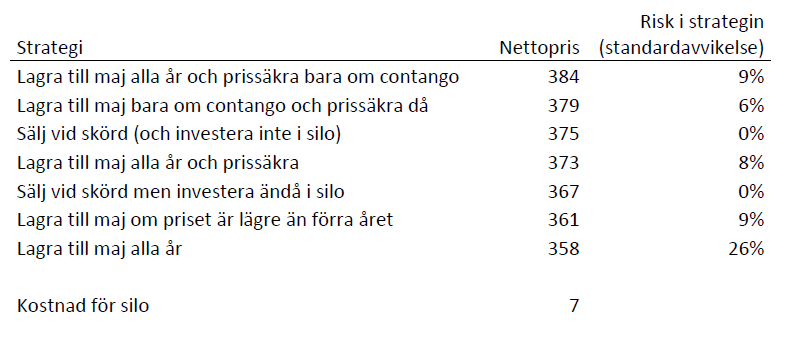

Praktisk terminsstrategi vid lagring

Sammanställning av olika strategiers resultat

Nyheter

Blykalla och amerikanska Oklo inleder ett samarbete

Kärnkraftsföretagen Oklo från USA och svenska Blykalla har ingått ett strategiskt partnerskap för att främja tekniksamarbete, samordna leverantörskedjor och dela regulatorisk kunskap mellan länderna. Samarbetet inkluderar att Oklo går in som en av de större investerarna i Blykallas kommande investeringsrunda med ett åtagande på cirka 5 miljoner dollar.

Genom ett gemensamt teknikutvecklingsavtal ska bolagen utbyta insikter om material, komponenter och licensieringspraxis i både USA och Sverige. Målet är att minska kostnader och tidsrisker i utvecklingen av små modulära reaktorer (SMR).

Blykalla utvecklar SEALER, en blykyld snabbreaktor på 55 MWe, medan Oklo fokuserar på natriumkylda reaktorer upp till 75 MWe för industriella och militära tillämpningar i USA.

“Det här samarbetet stärker det växande ekosystemet för avancerade reaktorer i en tid av globalt ökande energibehov,” säger Oklo-grundaren Jacob DeWitte. Blykallas vd Jacob Stedman tillägger: “Vår gemensamma industriella strategi kan hjälpa leverantörer att planera för uppskalning, oavsett vilken sida av Atlanten de befinner sig på.”

Intervju på Bloomberg om samarbetet

Nyheter

Fortsatt stabilt elpris – men dubbelt så dyrt som i fjol

Snittpriset på el för höstmånaderna september till november väntas landa på strax under 50 öre per kilowattimme. Det är nästan en fördubbling jämfört med hösten 2024, då snittet låg på drygt 30 öre. Men nivåerna är fortfarande betydligt lägre än under elpriskrisen 2022. Det visar elbolaget Bixias höstprognos.

Att elpriserna är högre än i fjol beror främst på lägre tillgänglighet i kärnkraften och en svagare hydrologisk balans efter en torr sommar. Även om hösten har börjat blött och september ser ut att bli den nederbördsrikaste månaden sedan 2018, räcker det inte till för att vända vattenbalansen.

– Höstens elpriser är stabila, men klart högre än i fjol. Det är framför allt osäkerheten kring kärnkraften som påverkar där Oskarshamn 3 har varit ur drift längre än planerat. Samtidigt har den hydrologiska balansen inte återhämtat sig efter sommarens underskott, trots den blöta inledningen på hösten. Men jämfört med krisåren 2021 och 2022 ligger priserna fortfarande på en låg nivå, säger Johan Sigvardsson, elprisanalytiker på Bixia.

I september bidrog bristen på kärnkraft till att elpriset nästan fördubblades jämfört med samma månad i fjol. Priset landade på cirka 40 öre per kilowattimme, att jämföra med 22 öre i september 2024. Flera reaktorer stod stilla, däribland Oskarshamn 3, Forsmark 1 samt Lovisa 1 och 2 i Finland. Trots mycket regn under månaden var vattennivåerna fortsatt låga efter den torra sommaren, medan blåsiga perioder tillfälligt pressade ner priserna.

I oktober väntas elpriset hamna runt 45 öre per kilowattimme, jämfört med 27 öre i fjol, och i november kring 60 öre, mot 43 öre förra året. Sammantaget ger det ett höstsnitt i system på knappt 50 öre, jämfört med drygt 30 öre samma period i fjol. Under krisåret 2022 låg snittet för höstmånaderna på över 1,15 kronor per kilowattimme, med perioder på upp mot 4 kronor.

Liten risk för höga höstpriser

Bixia bedömer att priserna kan komma att stiga tillfälligt om vädret blir kallare än normalt eller om kärnkraftsreaktorer får fortsatt försening i återstart. Om till exempel Oskarshamn 3, vars återstart redan skjutits på fem gånger, inte kommer igång enligt plan i mitten av oktober, finns risk att priserna ökar under andra halvan av månaden.

– Risken för pristoppar ökar ju längre in på säsongen vi kommer, eftersom förbrukningen stiger när temperaturen sjunker. Men väderprognoserna ser i nuläget gynnsamma ut, och även om det skulle bli kallare än väntat ser vi inte någon risk för extremt höga priser, säger Johan Sigvardsson.

Dyrare el i syd

Södra Sverige har betalat betydligt mer för elen än norra delarna. Priserna har legat på runt 15 öre per kWh i norr under september, medan syd haft priser på omkring 70 öre. En differentierad prisbild väntas även under resten av hösten, särskilt om kärnkraftsproduktionen i söder fortsätter att vara begränsad och det fortsätter att vara gott om vatten i norr.

Nyheter

Ett samtal om guld, olja, koppar och stål

Samtal om att guldet ständigt slår nya prisrekord, att oljepriserna pressas och vad som händer på kopparmarknaden. Vidare kommenterar Jernkontorets Kristian Ljungblad läget i stålbranschen och hur de svenska stålbolagen mår.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet