Nyheter

Är uppgången i råvarupriserna hållbar?

Råvarupriserna har stigit kraftigt sedan invasionen av Ukraina den 24 februari, särskilt för råvaror som produceras i Ryssland och Ukraina. Det inkluderar vete, olja och naturgas, såväl som andra nyckelmetaller som aluminium, palladium och koppar.

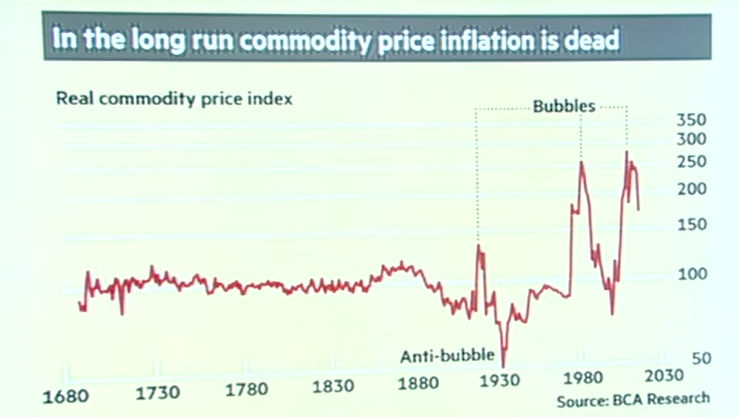

Men råvarupriserna steg långt innan kriget började, vilket bidrog till ett inflationstryck som inte setts sedan början av 1980-talet. Så den avgörande frågan för investerare är: Är dessa prisstegringar hållbara?

”På kort sikt är svaret nej”, säger portföljförvaltaren Lisa Thompson, ”marknaden har överreagerat, och vi ser redan att priserna faller tillbaka något. Men jämfört med där vi var för ett år sedan är råvarupriserna betydligt högre – och jag tror att det är en varaktig trend.”

”På lång sikt,” tillägger Thompson, ”kommer sannolikt råvarupriserna att förbli höga på grund av ett antal faktorer, inklusive stigande efterfrågan, utbudsbrist och avglobaliseringskrafter som symboliseras av kriget i Ukraina och ansträngda relationer mellan USA och Kina. Högre priser bör förväntas i en värld där fri och öppen handel är på reträtt.”

Ur ett investeringsperspektiv har detta tydliga konsekvenser för metall- och gruvsektorn. Det har varit ett försummat område på marknaden i mer än ett decennium, ännu längre om man exkluderar den senaste stora prisuppgången under 2008 års globala finanskris.

Sektorn har varit undervärderad i åratal och förblir så idag trots en nylig uppgång i gruvbolagsaktier, säger Douglas Upton, en aktieanalytiker från Capital Group som har täckt råvarumarknaderna i mer än 30 år. Upton tror att många råvarupriser kommer att förbli höga i flera år på grund av kroniska underinvesteringar från industrin sedan 2015. Problemet förvärras av det faktum att det tar mer tid än tidigare att starta nya gruvprojekt.

”Det är en flerårig process”, förklarar Upton. ”Upptäckt, tillstånd och finansiering tar allt mycket längre tid. I pristermer pekar det på högre toppar och lägre dalar tills nya investeringar börjar ge resultat.” Denna dynamik gäller inte mat och andra grödor, konstaterar Upton, eftersom produktionen i dessa områden kan ökas mycket snabbare.

”Alla de stora gruvbolagen är undervärderade enligt min uppfattning”, säger han. ”Marknaden tänker inte tillräckligt mycket på konsekvenserna av underinvesteringstemat. Värderingar och konsensusvinstuppskattningar antar att råvarupriserna kommer att sjunka under de närmaste åren, närmare historiska medelvärden. Jag anser att det är helt fel.”

Titta på börsvärdet för världens sju största gruvbolag. Även sammantaget kommer de inte i närheten av marknadsvärdet för ett företag inom den nya ekonomin som Tesla. Biltillverkaren behöver vissa raffinerade metaller, inklusive nickel, för att producera sina litiumjonsbatterier. Så mycket att Teslas VD Elon Musk angav tillgång till nickel som ett av sina största produktionsproblem långt innan Ryssland invaderade Ukraina.

Utöver underinvesteringar är en annan faktor som kan leda till högre råvarupriser på lång sikt den världsomspännande strävan efter hållbara energikällor, tillägger Upton. Speciellt elektricitet har blivit en favoritresurs. Utbyggnaden av elnätet – tillsammans med det snabba antagandet av elfordon – kommer att kräva massor av koppar, nickel och andra nyckelmetaller.

Kina: En motvikt till stigande råpriser?

Å andra sidan kan Kinas avtagande ekonomi fungera som en motvikt för att hålla råvarupriserna i schack. Som den största importören av råvaror förbrukar Kina mer än hälften av världens järnmalm, kol och koppar.

Kinas nära handelsförbindelse med EU kan också utsätta landet för en lågkonjunktur under krigstid i Europa om Ukrainakriget drar ut på tiden. Dessutom måste Kina hantera spridningen av covid-19 som ytterligare kan hämma ekonomin när partiet förnyar restriktionerna för resor och underhållning.

”Även före det senaste covid-utbrottet bromsade Kinas ekonomi in eller stabiliserades åtminstone i en mycket låg tillväxttakt”, säger Stephen Green, en Capital Group-ekonom som täcker Asien. ”Saker kommer sannolikt att bli värre innan de blir bättre, och en tillräckligt dålig lågkonjunktur kan få råvarupriserna att falla.”

Kinas centralbank kommer troligen att sänka räntorna snart, konstaterar Green, medan de flesta andra centralbanker runt om i världen går i motsatt riktning.

Investeringskonsekvenser: Inflationssäkring

Oavsett var marknaderna går härifrån, bekräftar den nuvarande prisuppgången återigen att råvaror är ett effektivt skydd mot inflation. Det är inte förvånande eftersom till exemepel olja och gas matas in i många aspekter av den globala ekonomin och kan hjälpa till att driva på högre inflation, som för närvarande är på en 40-årig högsta nivå.

Historiskt sett har energi – särskilt olja – rört sig nära inflationen, mätt med det amerikanska konsumentprisindexet. Eftersom olja vanligtvis är en viktig komponent i råvarurelaterade index är den långsiktiga korrelationen mellan råvarupriser och inflation hög.

Råvaruindex-avkastning vs inflation

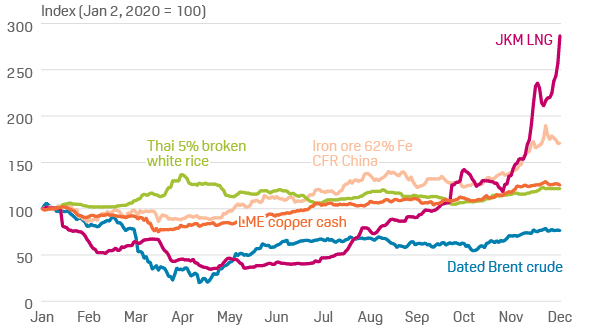

Det är dock också viktigt att notera att det finns stora skillnader mellan stora kategorier av råvaror. Olja och naturgas, metaller, livsmedel och jordbruksprodukter följer ofta sina egna kretslopp.

Investerare som söker en inflationssäkring bör ha det i åtanke, säger Capital Group-ekonomen Jared Franz. ”Allt beror på källan till inflationen”, konstaterar han.

”Föga överraskande tenderar energisektorn att klara sig bra när inflationen stiger eftersom energiprishöjningar, särskilt för bensin, snabbt kan föras vidare till konsumenterna”, säger Franz. ”Det är inte alltid fallet med andra råvaror, där prisökningar kan absorberas när de rör sig genom produktionskedjan.”

Nyheter

Samtal om flera delar av råvarumarknaden

Ett samtal som sammanfattar ett relativt stabilt halvår på råvarumarknaden trots volatilitet och geopolitiska spänningar som sannolikt fortsätter in i andra halvan av året. Vi bjuds även på kommentarer från Carlos Mera, Rabobanks analyschef för jordbrukssektorn och Kari Kangas, skogsanalytiker.

Nyheter

Jonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

Jonas Lindvall, ett välkänt namn i den svenska olje- och gasindustrin, är tillbaka med ett nytt företag – Perthro AB – som nu förbereds för notering i Stockholm. Med över 35 års erfarenhet från bolag som Lundin Oil, Shell och Talisman Energy, och som medgrundare till energibolag som Tethys Oil och Maha Energy, är Lindvall redo att än en gång bygga ett bolag från grunden.

Tillsammans med Andres Modarelli har han startat Perthro med ambitionen att bli en långsiktigt hållbar och kostnadseffektiv producent inom upstream-sektorn – alltså själva oljeutvinningen. Deras timing är strategisk. Med ett inflationsjusterat oljepris som enligt Lindvall är lägre än på 1970-talet, men med fortsatt växande efterfrågan globalt, ser de stora möjligheter att förvärva tillgångar till attraktiva priser.

Perthro har redan säkrat bevisade oljereserver i Alberta, Kanada – en region med rik oljehistoria. Bolaget tittar även på ytterligare projekt i Oman och Brasilien, där Lindvall har tidigare erfarenhet. Enligt honom är marknadsförutsättningarna idealiska: världens efterfrågan på olja ökar, medan utbudet inte hänger med. Produktionen från befintliga oljefält minskar med cirka fem procent per år, samtidigt som de största oljebolagen har svårt att ersätta de reserver som produceras.

”Det här skapar en öppning för nya aktörer som kan agera snabbare, tänka långsiktigt och agera med kapitaldisciplin”, säger Lindvall.

Perthro vill fylla det växande gapet på marknaden – med fokus på hållbar tillväxt, hög avkastning och effektiv produktion. Med Lindvalls meritlista och branschkunskap hoppas bolaget nu kunna bli nästa svenska oljebolag att sätta avtryck på världskartan – och på börsen.

Nyheter

Oljan, guldet och marknadens oroande tystnad

Oljepriset är åter i fokus på grund av kriget i Mellanöstern. Är marknadens tystnad om de stora riskerna, det som vi egentligen verkligen bör oroa oss för? Och varför funderar Tyskland på att plocka hem sin guldreserv från New York? I veckans avsnitt av Världsekonomin pratar Katrine Kielos och Henrik Mitelman om olja, tystnad och guld. Europa är ju mer beroende av oljepriset än USA, hur orolig ska man vara för att det stiger? En krönika i Financial Times lyfte nyligen “marknadens oroande tystnad”, den syftade på skillnaden mellan den dystra geopolitiska utvecklingen i världen och en marknad som samtidigt återhämtat sig 20 procent sen början av april, trots tullkriget. Vad säger marknadens tystnad egentligen? I Tyskland pågår en debatt om att plocka hem sin guldreserv från USA. Handlar det om bristande förtroende för Donald Trump – och kan det rentav ha något med “hämndskatten” att göra?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ ökar oljeproduktionen trots fallande priser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen