Analys

SHB Råvarubrevet 8 mars 2013

Råvaror allmänt

Råvaror allmänt

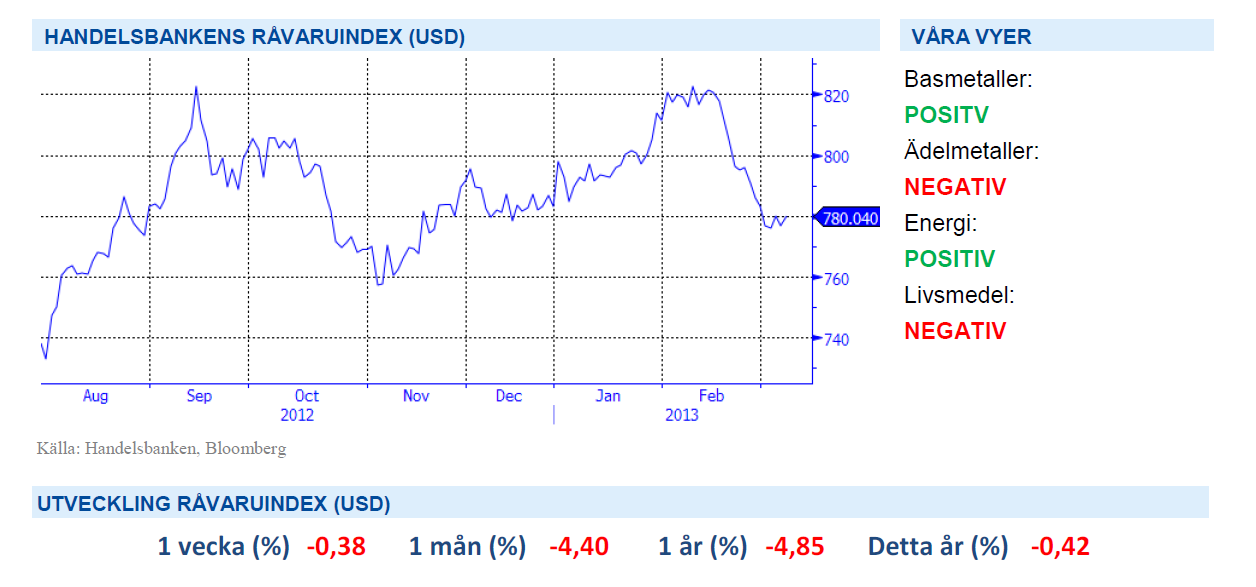

Råvaruraset planar ut

Efter en period av negativa överraskningar i världsekonomin börjar den amerikanska industrisektorn se ljusare ut. Överraskningsindex i USA brukar normalt skena söderut efter att ekonomer blivit överoptimistiska efter en tid med allt bättre data. Så är det inte denna gången och mönstret liknar mest 2010. Då som nu huvudsakligen drivet av en urstark börs. Hursomhelst nalkas budgetåtstramningar när USA trillar ner för budgetstupet och i Europa tilltar oron efter det oklara politiska läget i Italien. Under förra veckan kulminerade de kraftiga negativa reaktionerna på kinesiska myndigheters ambition att dämpa prisuppgången på fastigheter. Byggbolagen på Shanghaibörsen hade det kraftigaste raset på en dag sedan finanskrisen och råvarumarknaden prisade in lägre efterfrågan till byggsektorn i framför allt basmetaller.

Återigen har det visat sig hur viktigt sentimentet är i Kina för råvarornas utveckling. Under denna vecka har de nya ledarna tillträtt och i talet som avgående premiärministern Wen Jiabao höll så kan man efter 30 sidors självberömmelse åt det kinesiska kommunistpartiet utläsa att tillväxtmålet för 2013 ligger kvar på 7,5 %. Detta var en positiv signal för marknaden och fick Shanghaibörsen att vända uppåt.

Basmetallerna

Fortsatt svajigt för basmetallerna

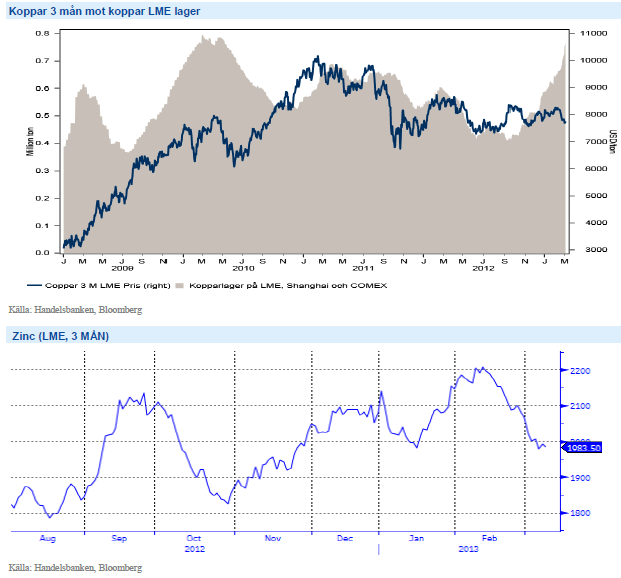

Basmetaller fortsätter svaja omkring i tekniska intervall, något starkare i början av veckan då Fed:s Yellen var duvaktig och fick ner dollarn något samtidigt som bättre signaler från Kina kom med ett bibehållet tillväxtmål. Skarpt stigande lager för basmetallerna väger i den negativa vågskålen och dämpar alla tendenser till rally.

Under första veckan i mars är zink och aluminium de basmetaller som fortsatt vara svaga medan nickel och koppar visat på svag styrka. Under de senaste tre månaderna har lagren för koppar klättrat till toppnivåerna efter finanskrisen. Vi tror att basmetallerna kommer konsolideras för att söka ny riktning efter senaste raset under februari.

Trots nedgången under veckan tror vi på högre priser på basmetaller och ser istället möjlighet till ”buy on dip”. Vi tror på: BASMET H

Ädelmetaller

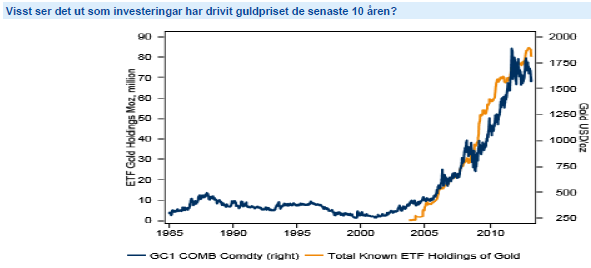

Guru eller dödskors; ska guldet bli till sand?

Under veckan som gått har vi kunnat läsa om en guru (okänd för oss) som hävdar att ingen tror på guldpriset, och därför är guld köpvärt. Även vårt eget inlägg om den tekniska signalen ”dödskorset” har blivit flitigt citerat. Dödskorset ska teoretiskt indikera en prisnedgång i antågande. Ytterligare en musikalisk referens poppar upp; Vem ska jag tro på?

Om vi börjar med guru-resonemanget, d.v.s. ingen tror på guldet, alltså ska det stiga (minsta motståndets lag). Detta gäller ENBART om ”allas” positioner reflekterar den rådande vyn, det är alltför förenklande att bara lyssna på folks åsikter för att avgöra vad som är den ”motsatta” vyn (the contrarian). Det vi ser i våra flöden indikerar inte alls att folk sålt ut sitt guld. Att vara contrarian just nu är kanske inte att tro på en nedgång, utan kanske att tro på en riktigt rejäl nedgång? Vad är rätt värde på guld? Det vi vet när det gäller guld är att ingen ”behöver” guld på samma sätt som vi behöver olja, koppar, spannmål och så vidare, utan vi har guld som en värdebevarare. Det innebär att värdet sätts enligt principen ”tavelvärdering”, dvs. värdet är vad nästa köpare är beredd att betala. Om alla skulle bestämma sig för att det inte är värt dagens pris, då finns det inget ”golv” för priset på det sätt som det finns i andra råvaror, där det oftast utgörs av marginalkostnaden för ny produktion. Så, hur långt kan det falla om det börjar falla på riktigt? Vi vet inte, men det värt att påminna om att för tio år sedan kostade ett uns drygt 300 dollar, idag kostar det strax under 1 600 dollar. Och guldet är likadant idag som då, och allt guld som utvunnits sedan dess finns fortfarande. Vilket för övrigt gäller allt guld som någonsin utvunnits.

Februari månad hade det största utflödet ur ETF guld sedan det populära fenomen att investera i guld via börshandlade fonder startade för ca 10 år sedan. Vi vände vår förut positiva syn på guld till negativ i början av februari. Det finns flera argument för att vi inte längre tror på högre guldpriser. Sammanfattningsvis kan man säga att de alla går under temat att investerare nu söker ”tillväxt före likviditet”.

Starkare dollar och högre räntor blir utmanande för guldet samtidigt som inflationen väntas vara låg under året. Vi tror på: GULD S H

Energi

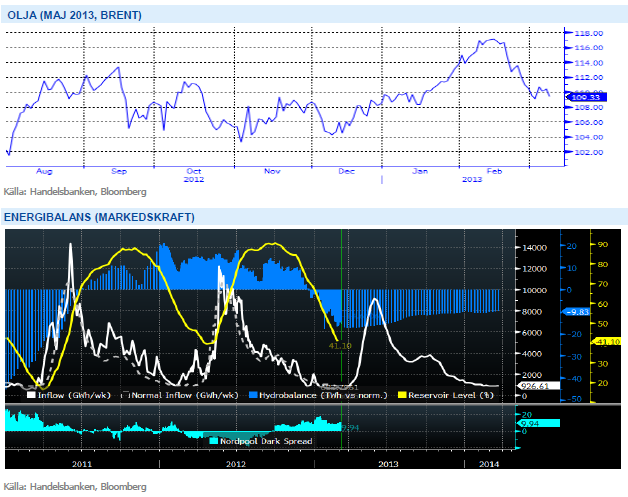

Ökad politisk risk på oljemarknaden

Under veckan gick Venezuelas president Chavez bort och även om det inte hade någon omedelbar effekt på oljepriset så ökar det den politiska risken på oljemarknaden. Den starke ledaren lämnar ett politiskt vakuum efter sig som adderar svag riskpremie i oljepriset. Ett läckage på Cormorant Alpha plattformen i Nordsjön har tvingat pipelines ur funktion och drivit på brentoljan. Andra faktorer som gett stöd åt oljepriset i veckan är att Kinas tillväxtmål för 2013 ligger kvar på 7,5 % men också en förbättring i den amerikanska ekonomin. För övrigt inga större rörelser på oljepriset den senaste veckan. Vi kan notera data om ökade lager på råoljan med 3,8m fat (väntat + 0,53m fat), minskade destillatlager med 3,8m fat (väntat – 0,9m fat) samt minskade bensinlager med 0,6m fat (väntat – 0.7m fat).

Stilla på elmarknaden även denna vecka där kontraktet Q2 2013 handlas upp 0.4 procent. Vikande kol och utsläppsrätter balanseras av torrare och kallare väderprognoser. Efter en period med 1.5TWh nederbörd över normalt i Norden ser det åter lite värre ut för den totala energibalansen som p.g.a. ett högtrycksbetonat väder nu förväntas landa på ca -15,7 TWh mot slutet av nästa vecka, vilket kan ge bra skjuts till elpriset. Vi ligger kvar med en neutral syn. I övrigt rullar vi idag över från Q2 till Q3 kontraktet i SHB Power Index.

Den råvarugrupp som är mest beroende av den globala konjunkturen är Energi och med en starkare konjunktur ser vi positivt på utvecklingen för denna sektor. Vi tror på: ENERGI H

Livsmedel

Stark export ger stöd åt sojabönor

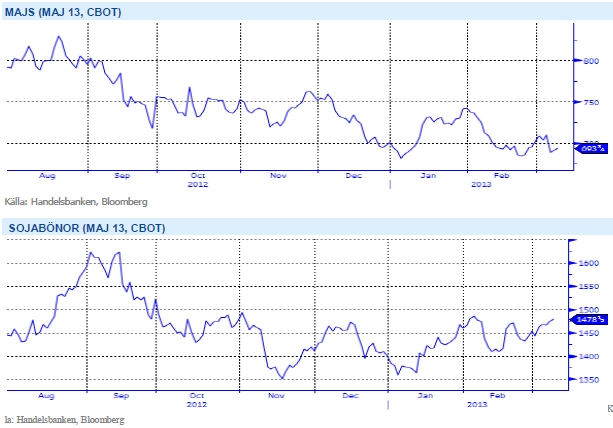

Priserna på majs i Chicago har gått ned under veckan, även denna vecka delvis som följd av att nederbörd förbättrat förutsättningen för pågående/kommande majssådd i USA. En del regioner vill fortfarande ha mycket mer nederbörd men helt klart är oron nu mindre än för några veckor sedan. Även i Argentina har väderleken förbättrats och det talas nu allt mindre om oro för torrt väder. Inga större förändringar väntas i morgondagens WASDE-rapport från USDA – amerikanska majslager beräknas justeras upp marginellt som följd av fortsatt låg exporttakt och globala lager spås istället bli något nedjusterade.

Priserna på sojabönor i Chicago noteras upp något sedan förra veckan, delvis fortsatt påverkat av stark amerikansk export. I Brasilien fortsätter skörden utan större problem. I bland annat regionerna Bahia och Mato Grosso Do Sul är avkastningen lite lägre än väntat och produktionsnivån för Sydamerika bör justeras ned i dagens WASDE-rapport. Rapporten bör även innehålla nedjusterade lagersiffror för USA som följd av den alltjämt starka exporten. Stark efterfrågan och låga lagernivåer ger stöd och på kort sikt är det svårt att se en nedsida för sojan. Faller USDA:s prognos väl in för årets skörd i USA lär vi dock få se klart lägre priser längre fram på året, grödan ska dock först sås och mycket kan hända innan skörd.

Vi behåller vår negativa syn för soja, majs och vete, trots riskerna för torrt väder i USA. Normal väderlek bör ge press på spannmålspriserna. Vi tror på: LIVSMEDEL S H

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål