Analys

Råvaruplanket – Politiken tar över råvarumarknaden

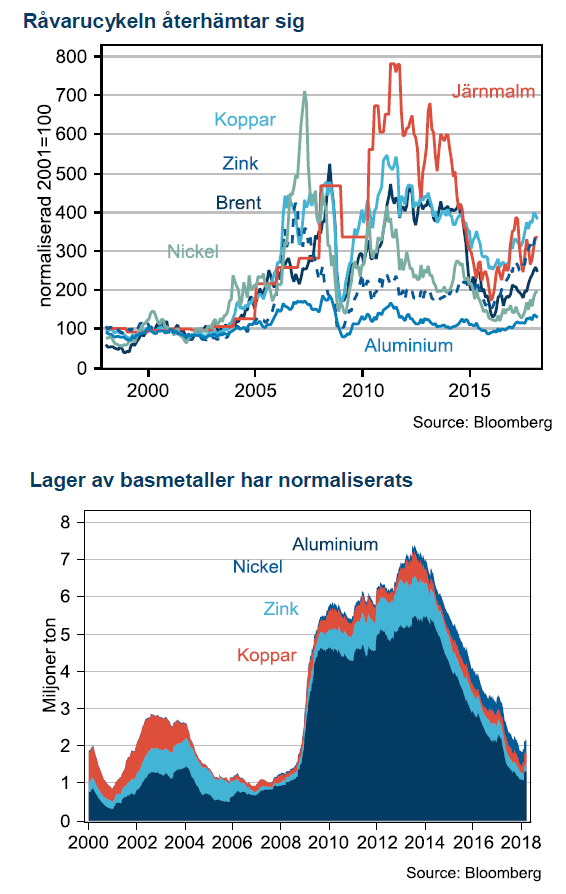

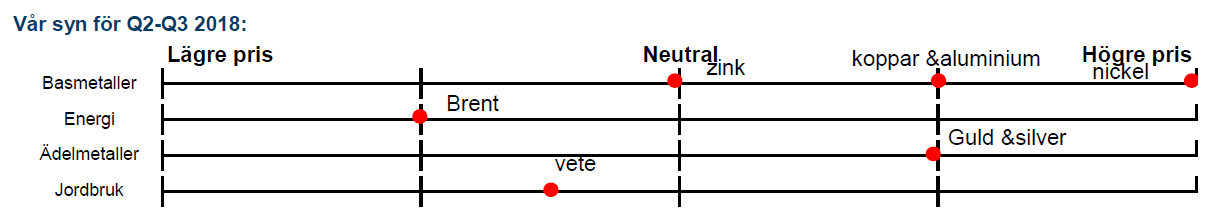

Efter två års prisuppgångar på råvaror, helt i linje med den globala konjunkturens frammarsch med den starkaste, synkroniserade tillväxten på många år, ser nu politiken ut att ta över. Trump inför tullar på stål och aluminium i världens största ekonomi. Xi Jinping har utropats till president för resten av sitt liv i världens största producent och konsument av råvaror. Kronprins Mohammed Bin Salman har utmanövrerat sina motståndare i Riyad och styr OPEC med järnhand. Om konjunkturen drev råvarorna hit har politiken större inflytande framöver.

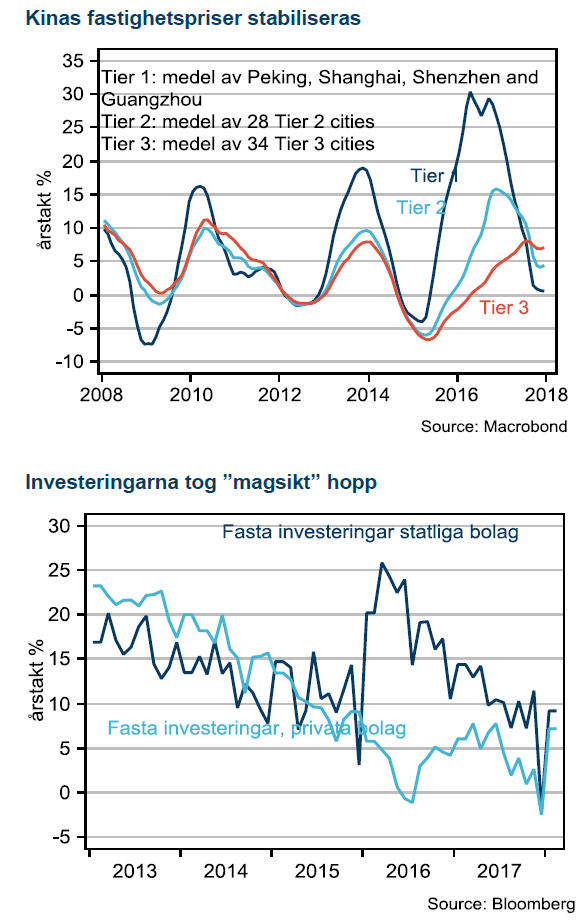

Förväntningarna på Kina för 2018 har varit lågt ställda, hittills har dock data överraskat positivt. Det fanns en osäkerhet kring tillväxtmålet då Xi lagt mindre fokus på det under senare tid. Tillväxtmålet ligger dock kvar på ”omkring 6,5” att jämföra med ”omkring 6,5% eller högre om möjligt” som gällde 2017. Tillväxtmålets betydelse har ändå spelats ner men det faktum att det finns kvar gör att Kina kommer fortsätta styra ekonomin mot målet framöver, antagligen fram till 2020.

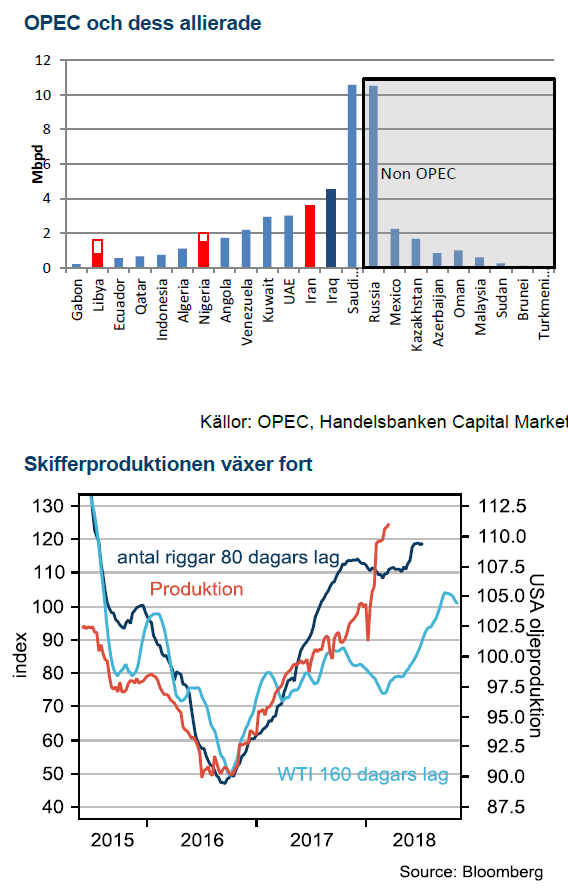

OPEC åker gratis på Venezuelas kollaps

OPEC:s genomförandegrad med avtalet om att sänka produktionen steg till 147% i februari, högsta sedan avtalet inleddes januari 2017. Krisen i Venezuela accelererar och minskar oljeproduktionen så pass mycket att oljemarknaden kan gå mot underskott i marknadsbalansen under året. Venezuela ligger bakom att OPECs genomförandegrad är nästan 50% högre än avtalat. Vi tror fortfarande att oljepriset är på väg ner men höjer vår tro vid slutet av 2018 från USD 50 till USD 55.

Basmetaller

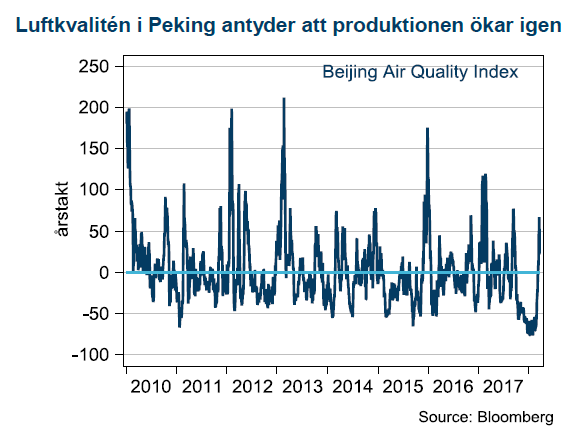

Striktare plan för luftföroreningar

Striktare plan för luftföroreningar

Under Kinas folkkongress meddelade premiärminister Li Keqiang att tillväxtmålet behålls på 6,5%. Taket för två mandatperioder togs bort och Xi Jinping har nu fritt fram att driva på de reformer som är hans hjärtefrågor. Xis ökade makt är kortsiktigt positivet för Kina men långsiktigt negativt.

Efter att Xi Jinping använt antikorruptionskampanjen för att avväpna sina politiska fiender har hans maktposition blivit fullkomlig. Xi Jinping är en populär ledare både i och utanför Kina. Hans ökade inflytande kommer sannolikt leda till ökat fokus på de frågor som han har drivit. De tre hörnstenarna är; hantera finansiella risker, minska miljöutsläpp och minska fattigdom. Risken med en obegränsad tidsperiod ligger i att politiska motståndare inte vågar göra sig hörda när presidenten sitter på livstid. Det skapar också stora risker kring ett kommande ledarskifte.

Andra besked från folkkongressen har varit fortsatt fokus på reformer av statliga bolag. De ska konsolideras och skulderna ska sänkas. Överproduktion av miljöbelastande råvaruproduktion ska fortsätta beskäras, det talar för att långt ifrån all produktion som stängdes under vintersäsongen kommer tillbaka.

Tullarna är ännu oklara

Trumps tullar på stål och aluminium verkar komma med en rad undantag. Ju fler undantag desto mindre påverkan på priserna. Vi tror visserligen att Kinas export är permanent på väg ner under Xi Jinpings miljökampanj men det finns ändå risk för turbulens när etablerade handelskanaler ska omarbetas. De länder som får undantag kommer sannolikt i större utsträckning bli transitländer för att försörja USA. Vi ser väldigt liten potential för USA att öka den inhemska produktionen av aluminium och stål.

Trumps tullar på stål och aluminium verkar komma med en rad undantag. Ju fler undantag desto mindre påverkan på priserna. Vi tror visserligen att Kinas export är permanent på väg ner under Xi Jinpings miljökampanj men det finns ändå risk för turbulens när etablerade handelskanaler ska omarbetas. De länder som får undantag kommer sannolikt i större utsträckning bli transitländer för att försörja USA. Vi ser väldigt liten potential för USA att öka den inhemska produktionen av aluminium och stål.

Starka basmetaller framöver

Koppar håller vi som favorit framöver som ett klassiskt, sencykliskt konjunkturspel. Aluminium gynnas av Xis miljökampanj men missgynnas av Trumps tullar. Nickel har mer potential från Xis nedstängningar. Zink tror vi har nått sin topp för den här gången. Zinkpris på nästan 3600 USD/ton är väldigt högt ur ett historiskt perspektiv.

Energi

Efter en stark återhämtning under hela hösten har oljepriset stabiliserats omkring 65 USD/fat. OPEC:s kampanj har accelererat i takt med att Venezuelas kollapsande ekonomi går ut över oljeproduktionen. OPECs genomförandegrad var 147% i februari och det är på grund av fallande produktion i Venezuela som OPECs sänkning nästan är 50% större än målet.

Lagercykeln styr

Globala lager har fallit under 2016 och ligger bakom mycket av prisuppgången. De närmsta månaderna stiger USA:s lager säsongsmässigt. Sannolikt har inte mycket förändrats vid nästa OPEC-möte den 22a juni i Wien, varför vi tror det kommer vara för tidigt att diskutera en exitstrategi, i alla fall offentligt. Ryssland har öppnat för en eventuell förlängning in i 2019 om det krävs för att nå målet. Man kan utgå från att oljemarknaden prissätter att OPEC kommer lyckas sänka lager till målet.

Låga tillväxtestimat för USA

Amerikanska skifferproducenter har åter överraskat marknaden och både OPEC och IEA har fått revidera upp prognoserna för USAs oljeproduktion det här året. OPEC har inte gjort mindre än fem upprevideringar på lika många månader. Vi hade höga estimat på USA och förvånas över att revideringen inte sänkt priset mer, ca 5-6 USD. Vi hade räknat med USD 10.

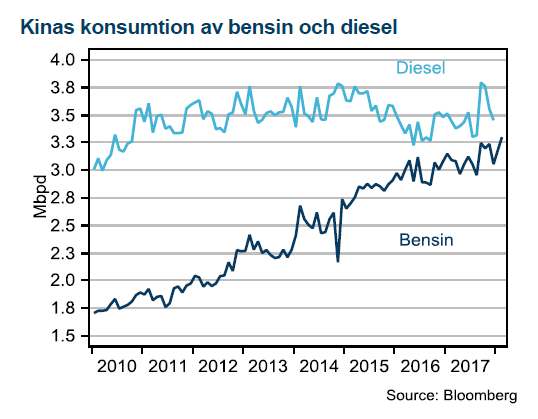

Så här långt har inte tillväxten i efterfrågan justerats i någon större utsträckning. Dieselefterfrågan i Kina har fallit i takt med Xi Jinpings miljökampanj och bensinefterfrågan stiger inte längre lika fort. Vi ser en sannolikhet att nedrevideringar av efterfrågan kan bli drivkraften till nästa större prisrörelse för oljepriset.

Joker

Den största risken för vårt scenario med lägre oljepris ser vi i en finansiell kollaps i Venezuela som spiller över på oljeproduktionen eller mer aktivt motstånd bland saudiske prins MBS rivaler. Den annonserade försäljningen av Aramco uppges åter få skjutas fram, ett tydligt tecken på allt inte går på räls för den Saudiske ledaren.

Ädelmetaller

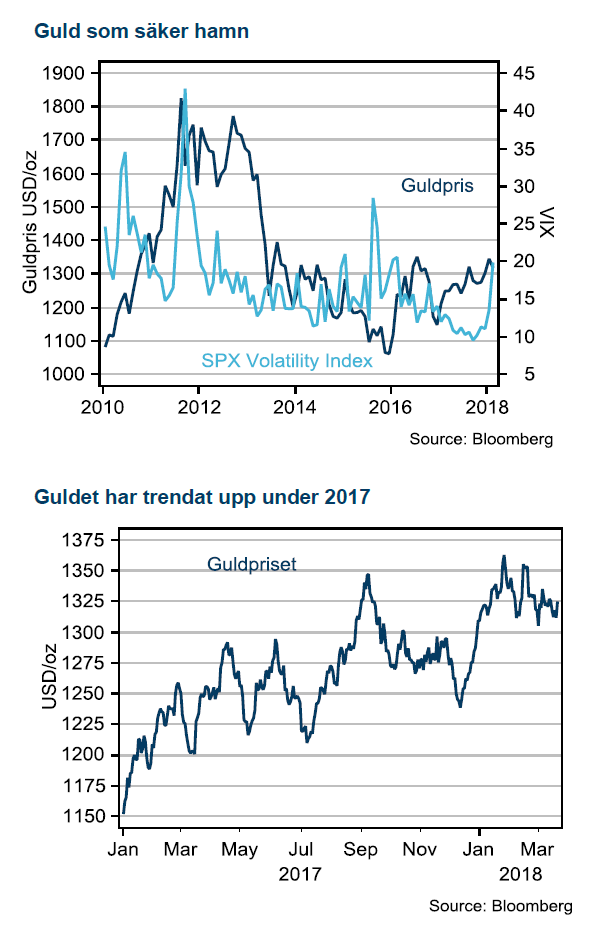

Guldpriset har stigit 5,7% sedan december och fått en mycket tydligare koppling till risk och oro. Största hickan på senare år kom 2016 under Brexitomröstningen. Vid större händelser har guld återfått sin glans men faller tillbaka från topparna så länge börsen fortsätter stiga. Nordkoreas vapenskrammel och annan politisk risk såsom valet i Italien och Trumps handelskrig har varit starka drivkrafter för guld. Vi ser en tydlig trend där guld blir allt mer intressant i takt med att bågen späns i värderingar i andra sektorer under 2017. Under 2018 har början på året präglats av ökad volatilitet på samtliga tillgångsmarknader.

Fed höjer vidare

USA tror vi har mindre betydelse för guld framöver. Fed har genomfört fem höjningar som passerat marknaden utan något problem. Marknaden har också börjat prisa upp fyra höjningar, istället för de tre som Fed planerar under 2018. Trots Fed:s optimistiska syn på konjunkturen räknar vi med att de finansiella förhållandena försämras framöver. Vår prognos är att Fed slutar höja styrräntan 2018 efter höjning i mars, juni och september, därefter drabbas USA av lågkonjunktur 2019. I det scenariot står guld kvar som en fast tillgång som investerare gillar.

Jordbruk

Neutrala till negative utsikter för vete

Neutrala till negative utsikter för vete

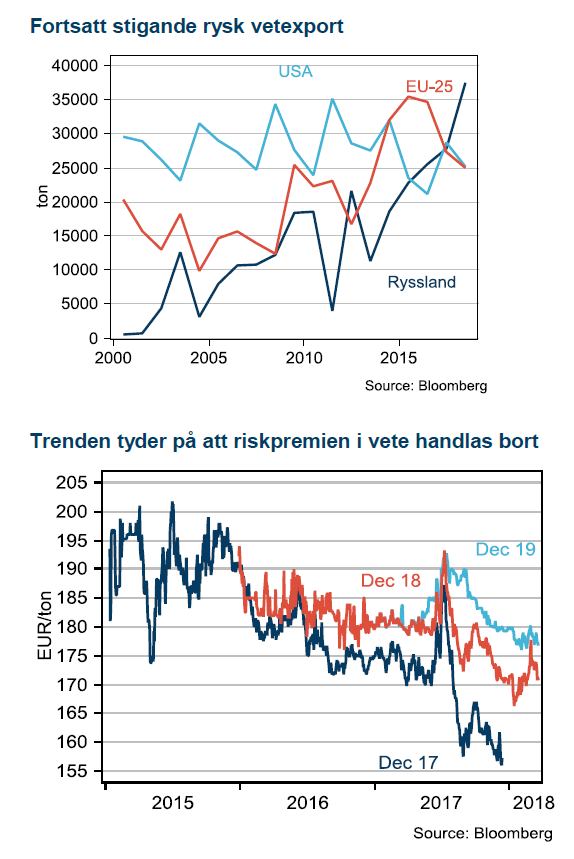

Veteterminer i både Paris och Chicago steg i pris under andra halvan av februari månad, drivet av främst oro för torrt väder i viktiga höstveteregioner i USA. Plantorna har tagit skada av det torra vädret men en hel del nederbörd har fallit den senaste tiden och mer tycks vara på väg, vilket fått priserna att åter falla tillbaka ned till nästan samma nivå som innan uppgången startade – som vanligt har förhållandevis mer volatila Chicagovetet haft större rörelser både upp och ned jämfört med det franska MATIF-vetet.

Vad som också drivit på vetepriserna i uppgången är torrt väder även i Argentina – vilket drabbat främst majs och sojaodlingar. Starka kopplingar finns mellan dessa grödor och vete vilket gjort att prisuppgången för dessa råvaror gett extra press uppåt på vetet. Dock har det nu regnat även i Argentina och priserna på majs och soja har också fallit tillbaka.

Väder styr

Återigen har en väderrelaterad riskpremie byggts upp för att sedan försvinna lika snabbt som den kom, vi såg det nu och vi såg det än tydligare månadsskiftet juli/augusti förra året. Dessa situationer kommer dyka upp igen och visar sig ofta vara bra säljtillfällen. Det är lätt att konstatera i efterhand att marknaden ofta överreagerar och det gamla talessättet ”buy the rumor sell the fact” ter sig ganska passande här. Där fakta just nu är att det finns gott om vete att tillgå i världen och mycket ska till för att ändra på det. Fakta är också att redan nu har ryska inflytelserika analytiker en prognos för inhemsk veteskörd år 2018 överstigande den de för ett år sedan hade för rekordskörden år 2017.

Vi står fast i vår prognos om förfall på MATIF vete termin december 2018 kring EUR 160, vilket i skrivande stund motsvarar en nedgång på 6,5 procent.

[box]Handelsbankens råvarukommentar är producerad av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Handelsbanken Capital Markets, som är en division inom Svenska Handelsbanken AB (publ) (i fortsättningen kallad ”SHB”), är ansvarig för sammanställningen av analysrapporter. I Sverige står SHB under tillsyn av Finansinspektionen, i Norge av norska Finansinspektionen, i Finland av finska Finansinspektionen och i Danmark av danska Finansinspektionen. Alla analysrapporter bygger på information från handels- och statistiktjänster och annan information som SHB bedömt vara tillförlitlig. SHB har emellertid inte själv verifierat informationen och kan inte garantera att informationen är sann, korrekt eller fullständig. I den mån lagen tillåter tar varken SHB, styrelseledamöter, tjänstemän eller medarbetare, eller någon annan person, ansvar för någon som helst förlust, oavsett om den uppstår till följd av användning av en analysrapport eller dess innehåll eller på annat sätt uppstår i anslutning till något i denna.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering