Analys

SIP Nordic – Råvaruguiden – juni 2013

Silver – gulds vilda lillebror

Silver – gulds vilda lillebror

Silver är med största sannolikhet en av de mest volatila av världens populära marknader. När silver rör sig, rör sig silver snabbt. Både stora vinster och förluster kan ske under loppet av några veckor, vilket kan vara spännande eller skräckinjagande beroende på vilken sida du sitter på.

Silver har haft en tuff start på året med en nedgång på drygt 25 %. Samtidigt har guld tappat runt 17 %. En skillnad på 8 procentenheter. Silver en guldprodukt med hävstång

Att silver tappat mer än guld är ingen slump. Silver omnämns inte så ofta i medier. Däremot skrivs det och analyseras det kring gulds vara och inte vara och här finns det gott om information att hämta. För att följa silvers utveckling räcker det att kolla på guld.

Silver kan beskrivas som gulds vilda lillebror som gärna gör som storebror men lite yvigare. Med andra ord brukar silver följa guldets dagliga utveckling men med större rörelser.

Om man kollar på hur den dagliga utvecklingen för guld och silver varit sedan januari 2012 styrks ovanstående teori.

Av de totalt 369 handelsdagarna rörde sig guld och silver åt samma håll i 289 dagar av dessa. Nästan 80 % av dagarna.

Kollar man sedan vidare på de dagar då guld och silver rörde sig åt samma håll överpresterade silver guld 222 dagar av dessa eller 80 % av dagarna.

Värt att notera är att de dagar som guld och silver rör sig åt samma håll rör sig silver 3,3 gånger kraftigare i snitt. Således är silver en guldprodukt med hävstång.

Egentligen är det inte så konstigt att detta fenomen finns. I vår Tradingklubb på tisdagar pratar vi ofta om att man inte ska gå emot marknadsklimatet. Med det menas att man inte ska ta en position i en aktie i motsatt riktning som OMXS30 trendar. Så gäller nog även silver och guld. Frågan är hur många stora investerare som vågar gå lång i silver samtidigt som guld går ned och vice versa.

Alexander Frick

Råvaror – Energi

Brent olja

- Berg och dalbanan fortsätter. Under maj har brent ökat med 2,2 %. För året är dock brent ned knappa 6 %.

- Oljan kämpar mot rapporter från OECD och IMF om att Kinas tillväxt ser sämre ut.

- Vidare så håller ökade lager priset nere.

- Ökad oro för åtstramningar på tillgångssidan till följd av oroligheter i mellanöstern motarbetar de negativa nyheterna.

- Utvecklingen för USD och huruvida FED kommer fortsätta med sitt QE kommer styra mycket för oljans fortsatta utveckling.

Naturgas

- Naturgas starka trend fortsätter. Trots en rekyl under maj månad är trenden fortsatt uppåt.

- Naturgas tappade ca 3.5 % under maj men är för året ändå upp nästan 30 %.

- Rekylen under maj månad kan mycket väl ha varit hälsosam och skapat en ny högre botten.

- Ökningen av lagrad naturgas är nu på mycket låga nivåer. De lägsta på fem år.

- Återigen är det vädret i USA som till stor del driver uppgången. En vinter som var kallare än normalt har nu skiftet till en varmare vår vilket gör att bränsle krävs för kylsystem.

Råvaror – Metaller

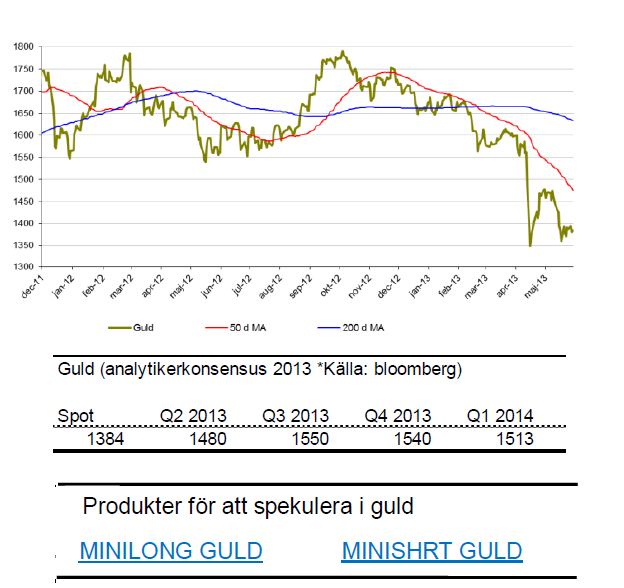

Guld

- Dödskorset (50D- korsar 200D-medelvärde uppifrån) i februari visade sig ge ordentligt med bränsle åt nedgången.

- Under maj fortsatte nedgången och guld gick ned 4,7 %. För året är guld ned 15 %.

- Viktig nivå kring $1350. Återstår att se om denna nivå skapat en dubbelbotten.

- Medierapportering om att FED skulle ge upp sitt stödköpsprogram har inte hjälpt guldkursen. FED fortsätter att pumpa in smått otroliga $85 miljarder USD och håller räntan låg.

- Riskaptiten är fortsatt hög varför mycket guld säljs av för inslussning i aktiemarknaden.

Silver

- Som jag skrev i min krönika följer silver guld slaviskt.

- För maj månad är silver ned dryga 8 % och för året är silver ned 25 %.

- Likt guld tar silver stryk av att riskaptiten fortsatt är hög och behovet av en ”säker hamn” är svalt.

- Silver har den senaste tiden testat stödet vid $22. Intressant nivå att bevaka den närmsta tiden.

Platina

- Platina fortsätter att prisa högre än guld. Under maj är priset på platina ned knappa 3 %.

- För året är platina ned knappa 4 %.

- Till skillnad från guld och silver drivs platina till största del av industriell efterfrågan. Bilindustrin (autokatalysatorer) går knackigt vilket trycker ner platina.

- Spekulanter ligger i övervikt i korta positioner vilket kan tala för en fortsatt nedgång.

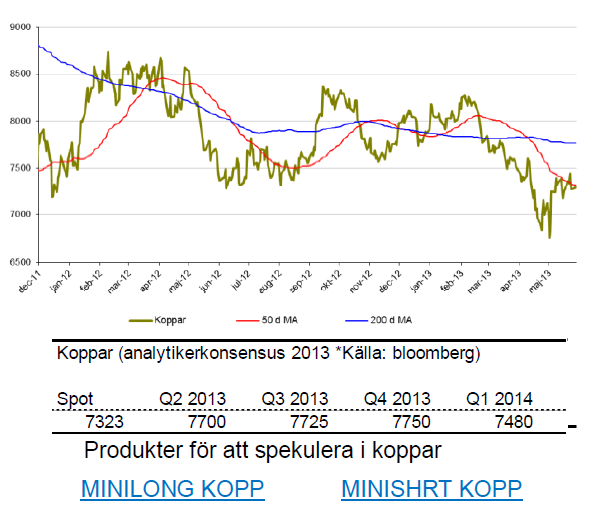

Koppar

- Under maj ökade koppar med 4 %. För året är dock koppar ned dryga 8 %.

- Rapporter om sämre kinesisk tillväxt pressar priset nedåt.

- Under maj månad kan vi dock ha sett ett trendskifte.

- FED flaggar för att ekonomin återhämtar sig vilket kan hjälpa kopparn. Dessutom har två ras i stora gruvor skapat ett litet stopp i produktionsledet vilket drar ned tillgången.

Zink

- Utsikten för basmetaller har ljusnat något. Under maj är zink oförändrat vilket är bra med tanke på att zink tappat 9 %.

- Motståndet kring $1800 har visat sig hålla och likt koppar kan ett trendskifte var på gång. Rekyler värda att bevaka.

- Ytterligare fakta som talar för en vändning är att lagren av zink nu är de lägsta på tre år.

Nickel

- För nickel går det tyngre. Ett dödskors i april kan mycket väl vara starten på fortsatt nedgång.

- Nickel är för året ned drygt 14 %.

- Under maj tappade nickel nästan 3 %.

- Nickel presterade sämst av alla basmetaller under 2012. Slutsiffran blev -8 % för 2012.

- Nickelmarknaden är fortsatt mättad med ökande lager.

- Många stora projekt inom nickelproduktion är redan finansierade och irreversibla vilket kommer att öka tillgången av nickel ytterligare.

Råvaror – Jordbruk

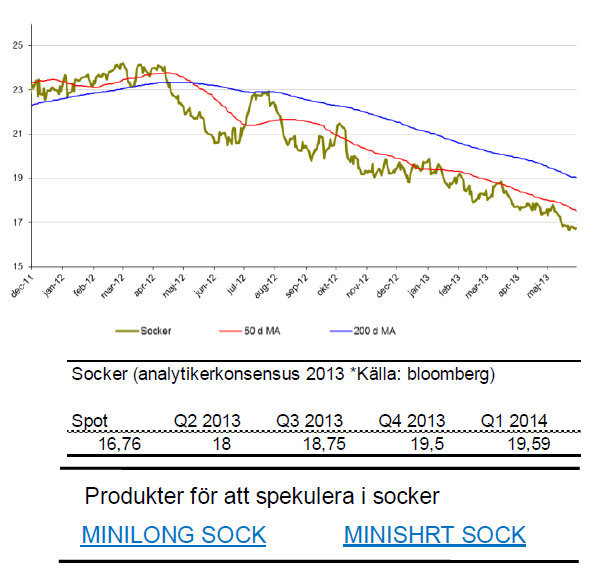

Socker

- Sockers kräftgång fortsätter. Sedan oktober förra året är sockerpriset ned 23 %.

- För året är sockerpriset ned drygt 14 % och maj var inte bättre. Ned 5 %.

- En anledning till det fortsatta prisfallet är att nuvarande nivåer inte motiverar sockerproduktion. Andra grödor eller etanol ses som mer attraktiva.

- Socker har befunnit sig i en negativ trend i snart 2 år. Det är fortfarande långt ned till bottennivåerna där det återigen blir attraktivt för ett köp.

Bomull

- Bomullspriset utvecklades starkt under början av 2013. Nu har dock priset fallit sedan i mars och trenden börjar så smått peka nedåt.

- För året är priset på bomull upp 7,8 %.

- Sedan toppen i mars är dock bomull ned med 12 % vilket visar att säljarna återigen kopplat greppet. Även i maj har de haft kontrollen. Bomull tappade i maj 5 %.

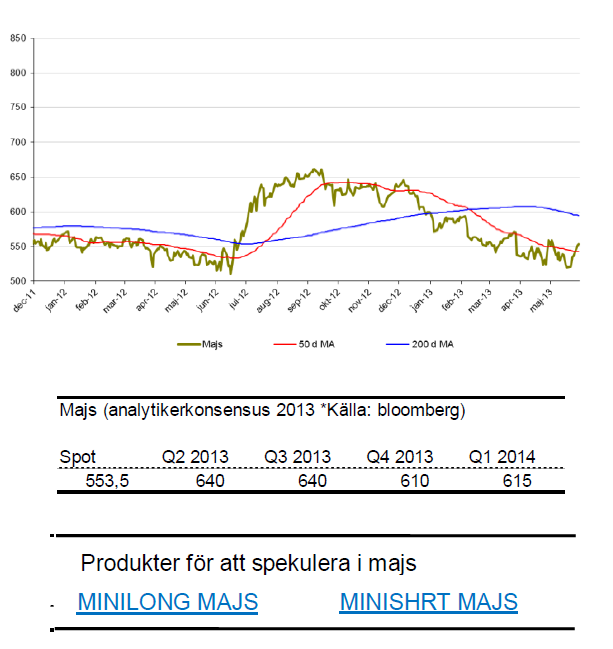

Majs

- Sedan förra sommarens kraftiga uppgång till följd av dålig skörd har majs befunnit sig i en negativ trend.

- För året har majs tappat 4 %.

- Under maj månad tappade majs knappa 3 %.

- För många spannmål väntas goda eller mycket goda skördar vilket kan trycka ned priset ytterligare.

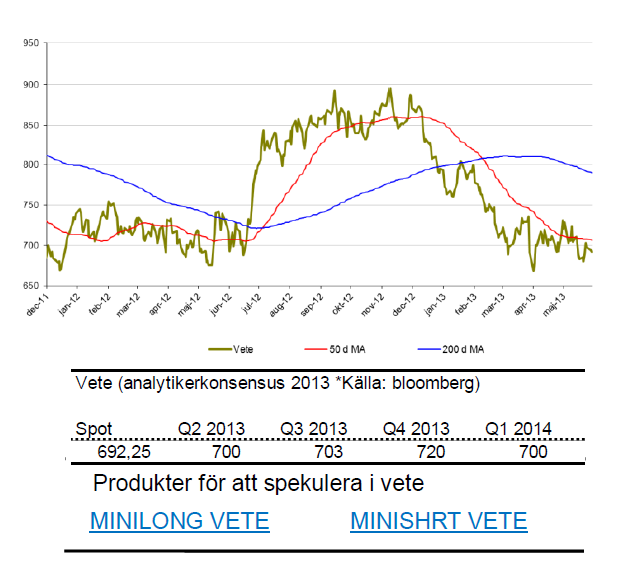

Vete

- För vete gäller samma sak. Sedan förra sommarens topp är trenden negativ.

- God skörd väntas även här så försiktighet gäller.

- För året är vete ned 11 %.

- Under maj är priset på vete ned något.

Apelsinjuice

- Vi har länge bevakat apelsinjuice i Tradingklubben.

- För året är apelsinjuice upp 20 %.

- I maj är priset upp 5 %.

- Floridas citrusodlare brottas just nu med det allvarligaste hotet det någonsin stått inför, en bakteriell sjukdom utan botemedel som har smittat samtliga de 31 länen i vilka det odlas apelsiner och citroner.

Kaffe

- Kaffe ligger fortfarande i en långsiktigt nedåtgående trend.

- För året är kaffe ned 13 %. I maj stannade nedgången på hela 11 %

- Likt apelsinjuice kämpar dock odlare med sjukdomar. Något som kanske kan vända trenden.

- Växtsjukdomen Roya, också känt som kafferost eller kaffebladssvamp, är en liten orangefärgad svamp som nu har nått Centralamerika.

[box]Denna uppdatering är producerat av SIP Nordic och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta produktblad utgör endast marknadsföring och har sammanställts av SIP Nordic Fondkommission AB.

Innehållet ger inte fullständig information avseende det finansiella instrumentet. Investerare uppmanas att del av prospekt och slutliga villkor, vilka finns tillgängliga på: www.rbsbank.se/markets, innan ett investeringsbeslut tas.

Förekommande exempel är simulerade och baseras på SIP Nordics egna beräkningar och antaganden, en person som använder andra data eller antaganden kan nå andra resultat. Administrativa avgifter och transaktionsavgifter påverkar den faktiska avkastningen.

Analys

Breaking some eggs in US shale

Lower as OPEC+ keeps fast-tracking redeployment of previous cuts. Brent closed down 1.3% yesterday to USD 68.76/b on the back of the news over the weekend that OPEC+ (V8) lifted its quota by 547 kb/d for September. Intraday it traded to a low of USD 68.0/b but then pushed higher as Trump threatened to slap sanctions on India if it continues to buy loads of Russian oil. An effort by Donald Trump to force Putin to a truce in Ukraine. This morning it is trading down 0.6% at USD 68.3/b which is just USD 1.3/b below its July average.

Only US shale can hand back the market share which OPEC+ is after. The overall picture in the oil market today and the coming 18 months is that OPEC+ is in the process of taking back market share which it lost over the past years in exchange for higher prices. There is only one source of oil supply which has sufficient reactivity and that is US shale. Average liquids production in the US is set to average 23.1 mb/d in 2025 which is up a whooping 3.4 mb/d since 2021 while it is only up 280 kb/d versus 2024.

Taking back market share is usually a messy business involving a deep trough in prices and significant economic pain for the involved parties. The original plan of OPEC+ (V8) was to tip-toe the 2.2 mb/d cuts gradually back into the market over the course to December 2026. Hoping that robust demand growth and slower non-OPEC+ supply growth would make room for the re-deployment without pushing oil prices down too much.

From tip-toing to fast-tracking. Though still not full aggression. US trade war, weaker global growth outlook and Trump insisting on a lower oil price, and persistent robust non-OPEC+ supply growth changed their minds. Now it is much more fast-track with the re-deployment of the 2.2 mb/d done already by September this year. Though with some adjustments. Lifting quotas is not immediately the same as lifting production as Russia and Iraq first have to pay down their production debt. The OPEC+ organization is also holding the door open for production cuts if need be. And the group is not blasting the market with oil. So far it has all been very orderly with limited impact on prices. Despite the fast-tracking.

The overall process is nonetheless still to take back market share. And that won’t be without pain. The good news for OPEC+ is of course that US shale now is cooling down when WTI is south of USD 65/b rather than heating up when WTI is north of USD 45/b as was the case before.

OPEC+ will have to break some eggs in the US shale oil patches to take back lost market share. The process is already in play. Global oil inventories have been building and they will build more and the oil price will be pushed lower.

A Brent average of USD 60/b in 2026 implies a low of the year of USD 45-47.5/b. Assume that an average Brent crude oil price of USD 60/b and an average WTI price of USD 57.5/b in 2026 is sufficient to drive US oil rig count down by another 100 rigs and US crude production down by 1.5 mb/d from Dec-25 to Dec-26. A Brent crude average of USD 60/b sounds like a nice price. Do remember though that over the course of a year Brent crude fluctuates +/- USD 10-15/b around the average. So if USD 60/b is the average price, then the low of the year is in the mid to the high USD 40ies/b.

US shale oil producers are likely bracing themselves for what’s in store. US shale oil producers are aware of what is in store. They can see that inventories are rising and they have been cutting rigs and drilling activity since mid-April. But significantly more is needed over the coming 18 months or so. The faster they cut the better off they will be. Cutting 5 drilling rigs per week to the end of the year, an additional total of 100 rigs, will likely drive US crude oil production down by 1.5 mb/d from Dec-25 to Dec-26 and come a long way of handing back the market share OPEC+ is after.

Analys

More from OPEC+ means US shale has to gradually back off further

The OPEC+ subgroup V8 this weekend decided to fully unwind their voluntary cut of 2.2 mb/d. The September quota hike was set at 547 kb/d thereby unwinding the full 2.2 mb/d. This still leaves another layer of voluntary cuts of 1.6 mb/d which is likely to be unwind at some point.

Higher quotas however do not immediately translate to equally higher production. This because Russia and Iraq have ”production debts” of cumulative over-production which they need to pay back by holding production below the agreed quotas. I.e. they cannot (should not) lift production before Jan (Russia) and March (Iraq) next year.

Argus estimates that global oil stocks have increased by 180 mb so far this year but with large skews. Strong build in Asia while Europe and the US still have low inventories. US Gulf stocks are at the lowest level in 35 years. This strong skew is likely due to political sanctions towards Russian and Iranian oil exports and the shadow fleet used to export their oil. These sanctions naturally drive their oil exports to Asia and non-OECD countries. That is where the surplus over the past half year has been going and where inventories have been building. An area which has a much more opaque oil market. Relatively low visibility with respect to oil inventories and thus weaker price signals from inventory dynamics there.

This has helped shield Brent and WTI crude oil price benchmarks to some degree from the running, global surplus over the past half year. Brent crude averaged USD 73/b in December 2024 and at current USD 69.7/b it is not all that much lower today despite an estimated global stock build of 180 mb since the end of last year and a highly anticipated equally large stock build for the rest of the year.

What helps to blur the message from OPEC+ in its current process of unwinding cuts and taking back market share, is that, while lifting quotas, it is at the same time also quite explicit that this is not a one way street. That it may turn around make new cuts if need be.

This is very different from its previous efforts to take back market share from US shale oil producers. In its previous efforts it typically tried to shock US shale oil producers out of the market. But they came back very, very quickly.

When OPEC+ now is taking back market share from US shale oil it is more like it is exerting a continuous, gradually increasing pressure towards US shale oil rather than trying to shock it out of the market which it tried before. OPEC+ is now forcing US shale oil producers to gradually back off. US oil drilling rig count is down from 480 in Q1-25 to now 410 last week and it is typically falling by some 4-5 rigs per week currently. This has happened at an average WTI price of about USD 65/b. This is very different from earlier when US shale oil activity exploded when WTI went north of USD 45/b. This helps to give OPEC+ a lot of confidence.

Global oil inventories are set to rise further in H2-25 and crude oil prices will likely be forced lower though the global skew in terms of where inventories are building is muddying the picture. US shale oil activity will likely decline further in H2-25 as well with rig count down maybe another 100 rigs. Thus making room for more oil from OPEC+.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export