Analys

SHB Råvarubrevet 24 maj 2013

Den senaste tiden har vi haft en negativ syn på makroutvecklingen. Makrostatistiken har överlag stött denna syn, som dock inte reflekterats i marknaderna. Visst finns det ljusglimtar, speciellt på hushållssidan i USA där konsumentförtroendet stigit kraftigt. Inköpschefsindex i Kina har dock fortsatt att falla, denna vecka det preliminära från HSBC, och trots viss återhämtning i Eurozonens inköpschefsindex tyder dessa på fortsatt recession.

Den senaste tiden har vi haft en negativ syn på makroutvecklingen. Makrostatistiken har överlag stött denna syn, som dock inte reflekterats i marknaderna. Visst finns det ljusglimtar, speciellt på hushållssidan i USA där konsumentförtroendet stigit kraftigt. Inköpschefsindex i Kina har dock fortsatt att falla, denna vecka det preliminära från HSBC, och trots viss återhämtning i Eurozonens inköpschefsindex tyder dessa på fortsatt recession.

Det var länge sedan vi såg så stora marknadsrörelser som under Fedchefen Bernankes utfrågning inför kongressens gemensamma ekonomiska utskott. Hans huvudbudskap var att Fed kan komma att dra ned på takten i sina tillgångsköp redan i närtid men att data kommer att avgöra. Vi tycker oss utläsa att Bernanke känner sig tvingad att spegla en spirande majoritets syn i frågan. Själv hade han förmodligen velat sända ett något mjukare budskap.

De guldpåverkande inflationsförväntningarna har också dämpats, och är nu något under nivåer förenliga med ett uppfyllande av Feds inflationsmål under nästföljande 10 år. Den låga inflationen riskerar att bli ett problem för USA:s centralbank. Arbetsmarknaden sitter fortsatt i förarsätet. Om sysselsättningen (non-farm payrolls) fortsätter att öka med mer än 200 000 per månad ter sig ett försök till mindre stimulanser rimlig, knappast i juni men kanske 31:e juli eller den 18:e september. Protokollet från Fed:s majmöte får sägas ha spätt på denna oro.

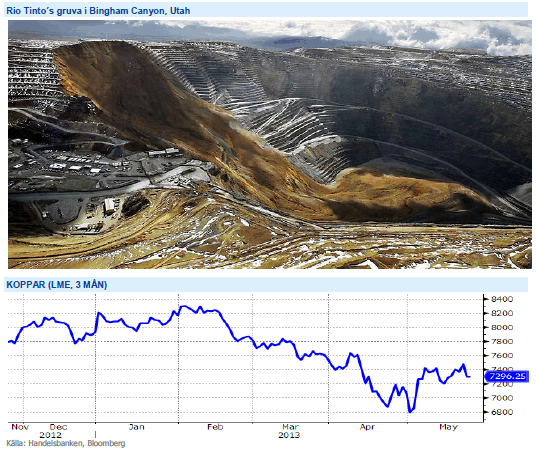

Basmetallerna

Ben skakar om

Basmetallerna handlas i princip oförändrade under veckan. Efter några starka dagar med stigande priser fick vi se priserna vända efter sämre kinadata än väntat och Ben Bernankes som talade om att dra tillbaka stimulans. Under maj månad har vi sett investerare gå ur sina korta positioner i koppar och priset har under månaden stigit med 7,4 %. Veckans svaga data från Kina har dock öppnat upp för att i en del korta positioner återupptas på oro om försvagad efterfråga från världens största kopparkonsument.

På utbudssidan lider kopparmarknaden av två olyckor – förra veckans ras i Freeports koppargruva i Grasberg, som nu tagit 28 människors liv, samt det jordskred i Utah för en månad sen som tvingat Rio Tintos gruva att göra uppehåll i produktionen. Tillsammans står dessa två gruvor för 4-5 % av den globala produktionen och om utbudstörningen håller i sig kommer det påverka priset på metallen.

Den fysiska marknaden för basmetaller är stark och efter vårens nedgång ser vi basmetallerna som köpvärda på dessa nivåer. Vi tror på: LONG BASMET H

Ädelmetaller

Guldet fortfarande dyrt

I måndags testade guldet på allvar bottennivåerna från april, och vi tillbringade flera timmar under 1350 dollar per uns. Nivåerna höll dock och vi fick en ganska kraftig rekyl upp till 1400 dollar mot slutet av dagen då en uppsjö av fyndköpare skulle in, och de som kortat guld under dagen fick täcka sina positioner. Sedan dess har vi haft utfrågning av Big Ben Bernanke, vi har haft lite röriga signaler från Japans centralbankschef, och marknaderna har rört sig åt olika håll. Vi summerar veckan med att börserna fallit, räntorna har stigit, och guldet har stigit. Guldet handlar 2,5 % över förra fredagens nivåer.

Vi kan inte annat än undra om inte de två senaste dagarnas börsfall egentligen borde skapat lite större köptryck på guldet, och de som fyndköpt under veckan kanske måste rannsaka sig snart igen. För nu ser det ut som att guldet och silvret inte kommer att generera några jätterörelser åt något håll. Vi är dock fortsatt väldigt negativa till guld, och om vi handlar ner under de nu väldigt viktiga 1350 dollar per uns så kommer det att öppna upp för ytterligare en stark våg av utförsäljningar. Fortfarande inte fyndköpsläge!

Urprisningen av QE driver ner guldet ytterligare samtidigt som dollarn stärks, vilket i sin tur ger lägre guld. Vi tror på: SHRT GULD H

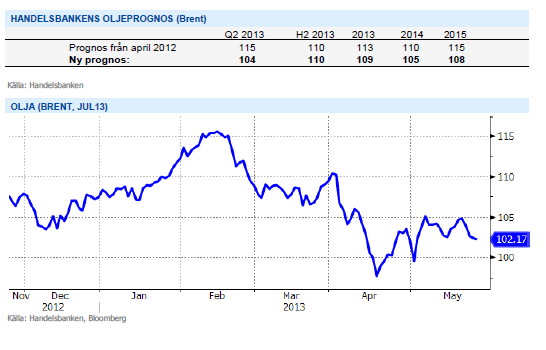

Energi

Reviderad oljeprognos

Vår oljeprognos för 2013 revideras visserligen ned en dollar till 109 men den svaga balansen, dvs kraftigt stigande efterfrågan, underhållsarbete och risk för produktionsbortfall under orkansäsongen senare i sommar gör att vi tror på fortsatt höga prisnivåer. Vi reviderar däremot oljeprognosen för 2014 med 10 dollar till 105 då reservkapaciteten ser ut att öka främst från OPEC. Vi bedömer dock fortfarande att risken finns på uppsidan till följd av en betydande politisk risk, främst kring Iran, samt att bättre balansera kapacitetsökningar och produktionsbortfall. Vi räknar också med att tillväxttakten för den amerikanska skifferproduktionen mattas av inom några år.

Inga större rörelser på elmarknaden men kontraktet Q32013 backar med 50 cent till 35.10 euro. Energibalansen ser ut att förbättras med ca 1.5 TWh till -18 TWh mot normalt samtidigt som såväl utsläppsrätter och kol handlas oförändrat. Det är egentligen bara spotpriset som överraskar på uppsidan och givet det blöta och varma vädret i kombination med en full vårflod får nivån betecknas som hög, snittet för maj har varit 36.85 euro hittills att jämföra med förra årets nivå om 28.6 euro. Kol och CO2 har stabiliserats så det skall till en kraftig förändring på energiblansen för att driva priset åt endera hållet.

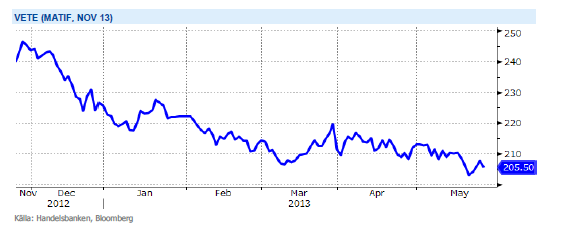

Livsmedel

Vi tror på lägre priser

En rapport från det amerikanska jordbruksdepartementet, USDA, pekar mot en rekordskörd av vete och annat spannmål i år. Det har satt prisbilden i gungning och vi tror att vi kan få se ett prisfall på 15–20 procent. Skördeåret 2012/2013 var katastrofalt för flera av världens största veteproducenter. Den amerikanska mellanvästern noterade den torraste sommaren på 54 år och från Ryssland och Ukraina kom alarmerande rapporter om att stora delar av skörden torkade in. Det minskade utbudet ledde till att vetepriset gick i taket på råvarubörserna i Chicago och Paris. Rekordpriserna gav samtidigt producenterna incitament till att odla upp större arealer, vilket är en förklaring till årets väntade rekordsiffra.

Historiskt sett är det också högst ovanligt med två extrema väderår i följd. Sådana inträffar bara vart tionde år eller så. Det spär på förväntningarna på årets skörd. Enligt USDA uppskattas den globala veteskörden till 701 miljoner ton säsongen 2013/14, 45 miljoner ton mer än i fjol. Efter fjolårets svaga skörd är nivåerna i spannmålslagren låga. Det innebär att det finns en riskpremie i handeln som bromsar ett snabbare initialt prisfall efter USDAprognosen. Marknaden vill få bekräftelse på att förväntningarna på årets skörd verkligen infrias. På pappret ser allting väldigt bra ut. Nästa steg är att se att skörden verkligen matchar prognosen, sedan kommer priserna att börja handlas ned på allvar. Redan om tre, fyra veckor börjar skördetröskorna rulla i USA, följt av Ryssland och sedan Europa. Sist ut är Australien i slutet av året. Allteftersom skörden bärgas hem tror vi priserna också att faller. Scenariot förutsätter bra väder och det är alltid ett osäkerhetsmoment när det gäller spannmål. Men just nu ser det ut som att vi kommer att få den tredje största skörden någonsin.

Efter att alla frön är i jorden och prognoser på rekordskördar duggar tätt så finns alla förutsättningar för att priserna på de tre stora grödorna soja, majs och vete att falla fram till skörden är bärgad. Vi tror på: SHRT LIVSMEDEL H

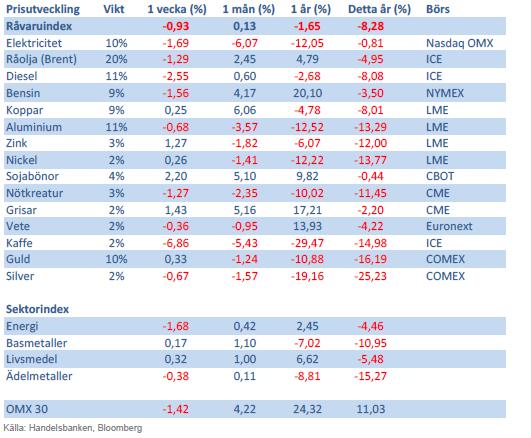

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

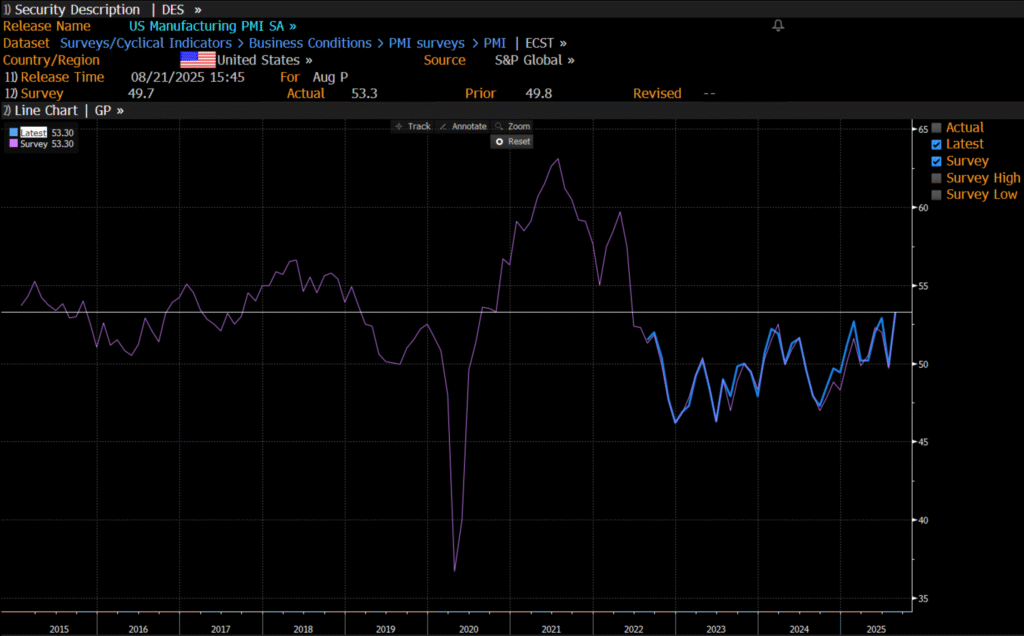

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

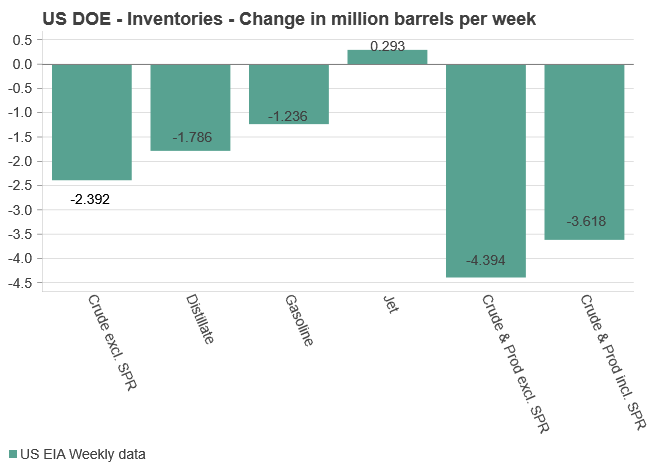

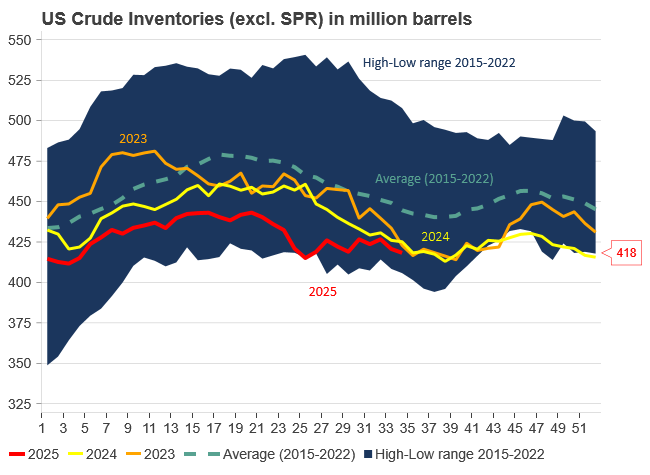

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

Analys

Increasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

Pushed higher by falling US inventories and positive Jackson Hall signals. Brent crude traded up 2.9% last week to a close of $67.73/b. It traded between $65.3/b and $68.0/b with the low early in the week and the high on Friday. US oil inventory draws together with positive signals from Powel at Jackson Hall signaling that rate cuts are highly likely helped to drive both oil and equities higher.

Ticking higher for a fourth day in a row. Bank holiday in the UK calls for muted European session. Brent crude is inching 0.2% higher this morning to $67.9/b which if it holds will be the fourth trading day in a row with gains. Price action in the European session will likely be quite muted due to bank holiday in the UK today.

OPEC+ is lifting production but we keep waiting for the surplus to show up. The rapid unwinding of voluntary cuts by OPEC+ has placed the market in a waiting position. Waiting for the surplus to emerge and materialize. Waiting for OECD stocks to rise rapidly and visibly. Waiting for US crude and product stocks to rise. Waiting for crude oil forward curves to bend into proper contango. Waiting for increasing supply of medium sour crude from OPEC+ to push sour cracks lower and to push Mid-East sour crudes to increasing discounts to light sweet Brent crude. In anticipation of this the market has traded Brent and WTI crude benchmarks up to $10/b lower than what solely looking at present OECD inventories, US inventories and front-end backwardation would have warranted.

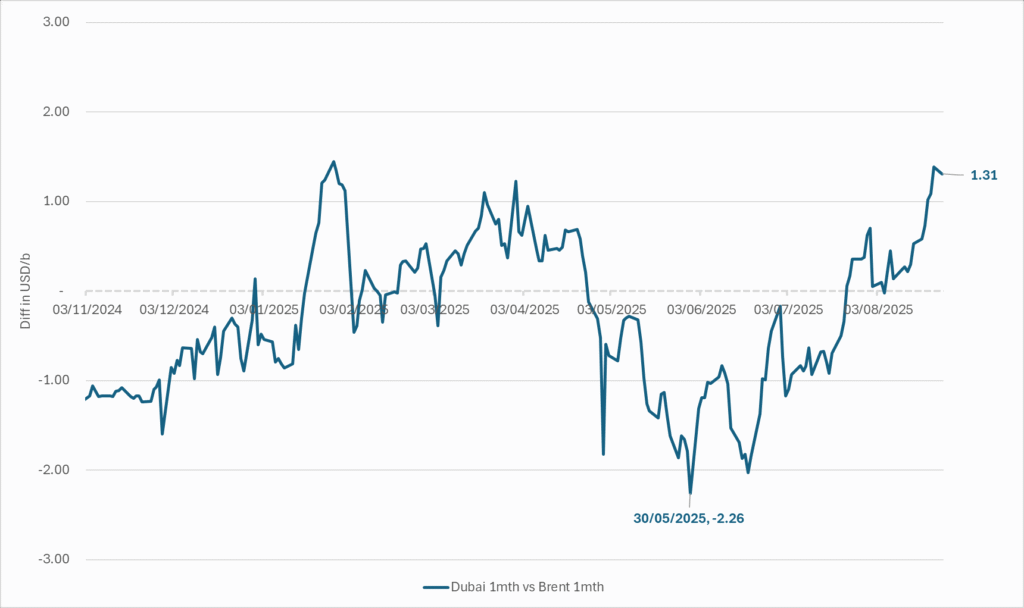

Quite a few pockets of strength. Dubai sour crude is trading at a premium to Brent crude! The front-end of the crude oil curves are still in backwardation. High sulfur fuel oil in ARA has weakened from parity with Brent crude in May, but is still only trading at a discount of $5.6/b to Brent versus a more normal discount of $10/b. ARA middle distillates are trading at a premium of $25/b versus Brent crude versus a more normal $15-20/b. US crude stocks are at the lowest seasonal level since 2018. And lastly, the Dubai sour crude marker is trading a premium to Brent crude (light sweet crude in Europe) as highlighted by Bloomberg this morning. Dubai is normally at a discount to Brent. With more medium sour crude from OPEC+ in general and the Middle East specifically, the widespread and natural expectation has been that Dubai should trade at an increasing discount to Brent. the opposite has happened. Dubai traded at a discount of $2.3/b to Brent in early June. Dubai has since then been on a steady strengthening path versus Brent crude and Dubai is today trading at a premium of $1.3/b. Quite unusual in general but especially so now that OPEC+ is supposed to produce more.

This makes the upcoming OPEC+ meeting on 7 September even more of a thrill. At stake is the next and last layer of 1.65 mb/d of voluntary cuts to unwind. The market described above shows pockets of strength blinking here and there. This clearly increases the chance that OPEC+ decides to unwind the remaining 1.65 mb/d of voluntary cuts when they meet on 7 September to discuss production in October. Though maybe they split it over two or three months of unwind. After that the group can start again with a clean slate and discuss OPEC+ wide cuts rather than voluntary cuts by a sub-group. That paves the way for OPEC+ wide cuts into Q1-26 where a large surplus is projected unless the group kicks in with cuts.

The Dubai medium sour crude oil marker usually trades at a discount to Brent crude. More oil from the Middle East as they unwind cuts should make that discount to Brent crude even more pronounced. Dubai has instead traded steadily stronger versus Brent since late May.

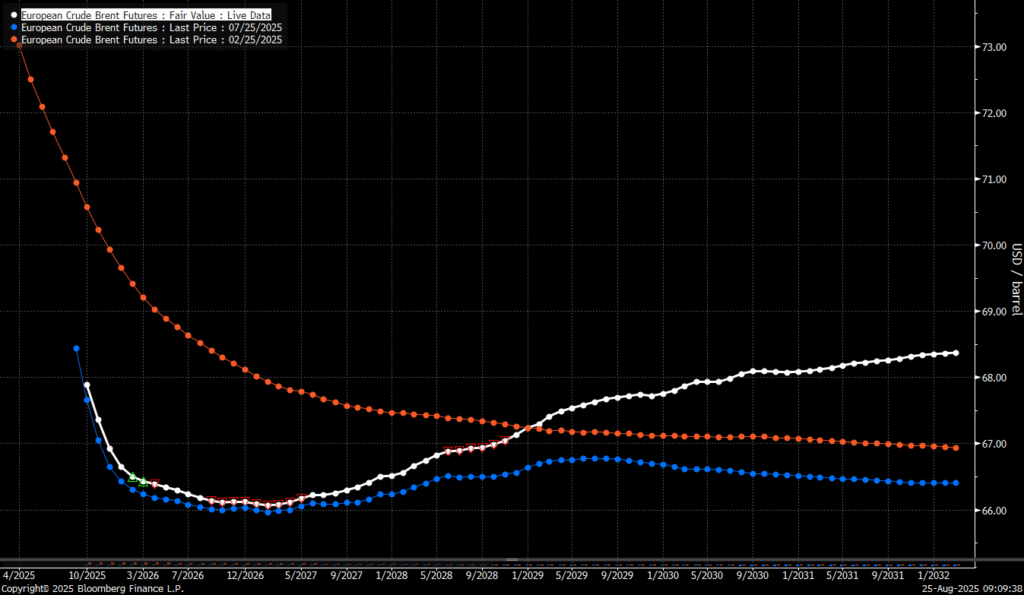

The Brent crude oil forward curve (latest in white) keeps stuck in backwardation at the front end of the curve. I.e. it is still a tight crude oil market at present. The smile-effect is the market anticipation of surplus down the road.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland