Analys

SHB Råvarubrevet 17 maj 2013

Vårdepressionen mildras

Vårdepressionen mildras

Råvaror och räntemarknaden har till skillnad från börsen tagit till sig svagare makro under våren. Vår-depressionstemat fick sig dock en törn från den senaste amerikanska sysselsättningsstatistiken. Förutom en bättre utveckling än väntat i april reviderades historiken kraftigt i positiv riktning. Mycket talar nu för att årets vårdepression blir mildare än under tidigare år. Att börsen struntar helt och fullt i makrodata och fortsätter att stiga är ytterligare en faktor som talar för en mildare vårdepression. Om Fed lyckas elda på S&P500 med 5%+ per kvartal är det svårt att vara särskilt negativ på konsumtionstillväxten på kort sikt. Trots Fed:s aktioner så har inflationsförväntningarna åter börjat falla och det har dragit med sig guld brant nedåt efter rekylen på raset i april.

Marknaden är fortsatt väl understödda av centralbankers oro för nedsidesrisker. Den senaste tiden har centralbankerna i Australien, Danmark, EMU, Indien, Polen och Sydkorea sänkt räntorna. Federal Reserve påminde dessutom nyligen marknaderna att de inte bara kan minska tillgångsköpen, utan också öka dem om läget kräver det. Givet fortsatt svag tillväxt kommer exit från centralbanker långt ner på agendan och inget vi oroar oss för idag.

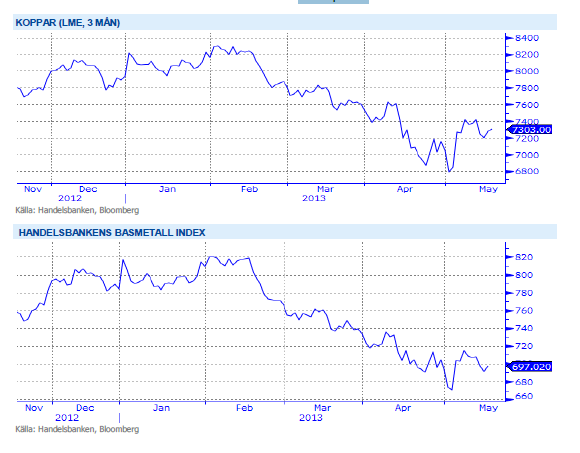

Basmetallerna

Kopparpriset får stöd

Basmetallerna fortsätter att handlas upp och ner främst på främst Kina och USA data. Förra veckan steg metallerna men har kommit ner efter Kinaoro denna vecka. Antal byggnadstillstånd i USA kom in bättre än väntat för april månad och ligger nu på fem årshögsta, vilket ger stöd till bl.a. kopparpriset då nya hus kräver mycket koppar. Kopparn stärktes även under veckan efter Shanghailager visar lägsta lager på 8 månader.

Vid Freeport-McMoRan koppargruva (världens nästa största) i Sydafrika rasade en tunnel in i tisdags där hittills 5 personer har omkommit. Räddningsarbetet fortsätter där man nu hittat 10 överlevande, men fortfarande saknas 23 arbetare som antas vara instängda. Arbetet har stannat upp något men tros inte ha något tydlig inverkan på produktionen.

Vi tror fortsatt att basmetallerna kan försvagas om makrodata inte förbättras, men ser dagens nivåer som köpvärda.

Trots fortsatt svag makromiljö och fortsatt risk på nedsidan ser vi ändå basmetaller som köpvärda på dessa nivåer. Vi tror på: LONG BASMET H

Ädelmetaller

Guldet fortfarande dyrt

Guldet har återigen börjat falla, helt i linje med vår tro. Kollapsen i april, då guldet föll med 15 % på två dagar, har åtföljts av en rekyl från 1 350 dollar per uns upp till nästan 1 480 dollar. Vi har hela tiden sagt att detta inte är ett köpläge, utan att guldets resa kommer att vara fortsatt nedåt. Detta gäller fortfarande, vi ser på prisuppgångar som bra tillfällen att sälja av långa positioner, eller till att gå kort den ädla metallen. Den senaste veckan har guldet tappat drygt 5 %, och handlar nu på 1 370 dollar, eller bara 20 dollar över botten från april-raset. Alla som tagit tillfället i akt att ”köpa billigt” – vilket väldigt många gjort – kommer att behöva testa sin övertygelse om vi skulle gå under 1 350 igen. Silvret – guldets stökige lillebror – förnekar sig inte och handlas redan nu till lägre priser än sin botten från april.

Resonemanget är detsamma nu som tidigare, att guldet köper man bara för att tjäna pengar, man köper det inte för att använda det till något vettigt. Priset sätts helt i investerarmarknaden, smyckes- och industridelen är förvisso inte betydelselösa för den årliga nyproduktionen av guld, men det är inte i dessa delar som priset sätts. Kom ihåg att allt guld som någonsin producerats fortfarande finns, det ligger och samlar damm och bevakas till höga kostnader, allt för att det ska bevara värdet…

Och när folk säljer guld på riktigt, då blir det trångt i dörren. Guldet är fortfarande väldigt dyrt.

Trots det största raset på 30 år tror vi att förtroendet för guld håller på urholkas och att trenden nedåt fortsätter. Vi tror på: SHRT GULD H

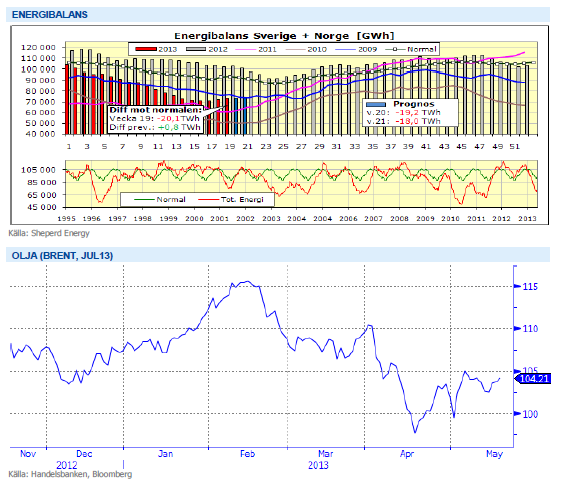

Energi

Förbättrad energibalans!

Elkontraktet Q3 2013 handlas ner mot 40 euro och marknaden har nu justerat för de svaga signaler vi haft de senaste två veckorna. Såväl energikol som utsläppsrätter och pris på kontinentala elmarknader har bidragit till nedgången och vi räknar nu med att marknaden stabiliseras kring denna nivå med stöd från rådande underskott i energibalansen (-20 TWh se nedan) och förhållandevis höga spotprisnivåer. Utsläppsrätterna kvar i en tradingrange på 3-4 euro vilket lär bestå tills vi får någon form av signal eller nytt förslag till att minska överskottet. Senaste nederbördsprognosen för de kommande 10 dagarna visar ett överskott om ca 2 TWh.

Oljan (brent) har handlats upp under veckan och handlas nu på 104 USD/fat vilket är 1,2 % högre än månagens öppning. Positiva signaler från Fed ger stöd men även ökad bilförsäljning i Europa. Enligt ACEA (Automobile Manufacturers Association) stiger bilförsäljningen i Tyskland och Spanien vilket ökar efterfrågan på bensin.

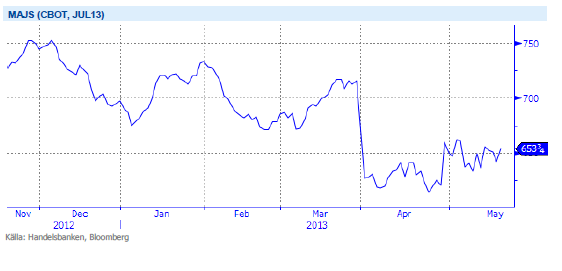

Livsmedel

Det finns hopp för majsen

Priset på majs i Chicago har gått ned något under veckan, det delvis som följd av hopp om bättre väder och en högre takt på sådden i USA. Veckan som gått har inte varit optimal med fortsatt fördröjande regnskurar i en del områden, vilka visserligen gynnar redan sådd gröda. För tillfället är avklarad sådd vid denna tid på året den lägsta sedan 1980, dock finns alltså hopp om förbättring framöver. År med sen sådd har tidigare kunnat ge en hög avkastning, varför vi ännu inte finner skäl att tro på annat än klart högre produktion än förra året – med lägre priser som följd.

Priserna på sojabönor i Chicago har gått upp sedan förra veckan. Stöd till priserna kommer delvis från små lager av gammal skörd i kombination med fortsatt hyfsad exporttakt, inte minst för sojamjöl. Sen sådd i USA även för sojabönorna ger även det stöd till priserna. Nu gällande väderprognoser ser ut att bjuda på klart bättre väder i nästa vecka, vilket bör snabba på sådden. Sojabönornas odlingssäsong är senare än majsens och än finns inga större skäl till oro för den amerikanska sojan, gott om tid finns att få sådden klar inom rimlig tid. I dagsläget finns inga skäl till att inte tro på ökad produktion dels i viktiga USA men även i andra delar av världen – vilket talar för lägre priser längre fram på året

Vi behåller dock neutral vy för sektorn livsmedel på kort sikt då viss risk kvarstår.

Då priserna har på de stora jordbruksråvarorna soja, majs och vete har fallit tillbaka till nivåer före torkan i USA, tror vi att en nedsida är begränsad på kort sikt och därför är vi neutrala till utvecklingen för denna sektor.

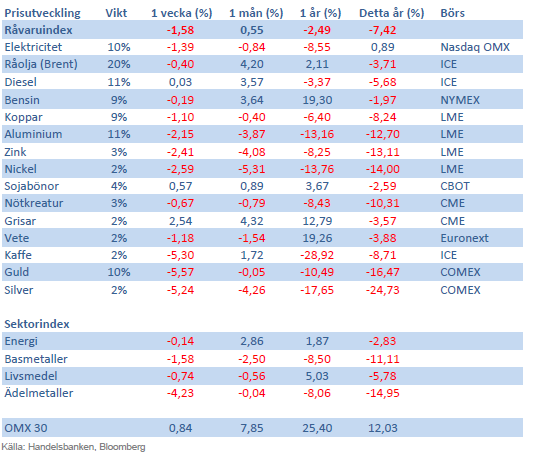

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av nordisk produktion (globala produktionen för sektorindex) och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet