Analys

Råvaruplanket: Kvartalsrapport för råvaror

Bottenkänning för råvaror

Bottenkänning för råvaror

Lägre oljepris i nästa rörelse

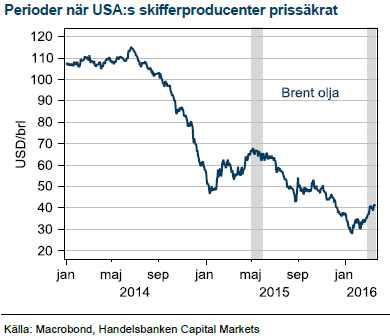

Efter mars månads oljeprisuppgång ser vi nu flera tecken på att resan närmar sig vägens slut och att nästa rörelse blir nedåt. Skifferoljan flödar inte längre, Nigeria och Irak har haft produktionsstörningar och inte minst spekulerar marknaden i en minskad produktion från OPEC och Ryssland. Vi går på tvären mot konsensus och tror att alla dessa drivkrafter ligger bakom oss och att priset når 30 snarare än USD 50.

Efter mars månads oljeprisuppgång ser vi nu flera tecken på att resan närmar sig vägens slut och att nästa rörelse blir nedåt. Skifferoljan flödar inte längre, Nigeria och Irak har haft produktionsstörningar och inte minst spekulerar marknaden i en minskad produktion från OPEC och Ryssland. Vi går på tvären mot konsensus och tror att alla dessa drivkrafter ligger bakom oss och att priset når 30 snarare än USD 50.

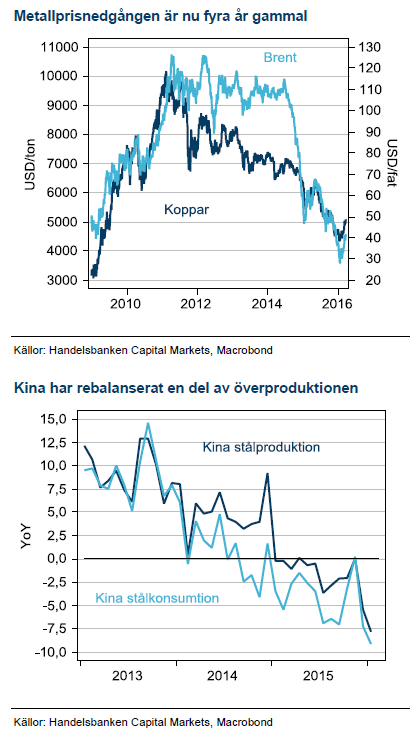

Gruvbolagen stärker basmetallerna

Om oljeprisbotten fortfarande ligger framför oss tror vi att basmetallerna träffat den cykliska botten efter fyra års nedgång, i alla falla som grupp. Kopparproduktionen ser fortfarande något för hög ut men för zink, nickel och aluminium har det skett en massiv rebalansering av marknaden på producentsidan. Vi håller zink som den basmetall med bäst fundamenta och höjer prognosen till USD 2100.

Fed fångad i fällan

Fed:s magra räntehöjning har gett den största gulduppgången över tre månader sedan eurokrisen härjade. Förnimmelsen av att Fed hamnat i en situation där man inte kan styra ekonomin med räntevapnet skapar ett starkt behov hos investerare att parkera en del av pengarna i en säker hamn. Vi tror inte Fed:s situation kommer förbättras de kommande sex månaderna och trots att guld redan passerat vår starka tro på 12% högre pris i år så höjer vi prognosen till USD 1300.

Vårrally i kaffe men svaga vetepriser

Efter övervintringen har vetepriset kommit under press, med höga säkerhetslager världen över och goda förutsättningar för en ny bra skörd. Kaffepriserna har rusat med 18% under mars, inte helt ovanligt med stigande kaffepriser på våren och enligt säsongsmönstret brukar priset vara starkt fram till maj.

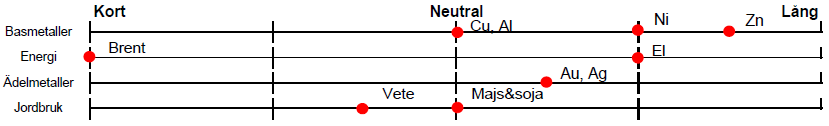

Vår syn för Q2 och Q3 2016:

Basmetaller

Efterfrågan är inte förklaring till vändning

Efterfrågan är inte förklaring till vändning

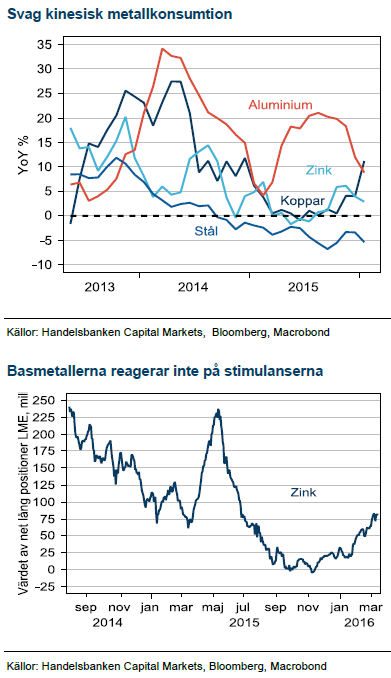

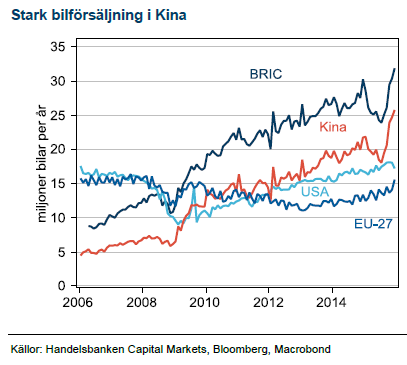

Trots stark fastighetsmarknad i Kina syns ännu inga tecken på att byggandet ska öka efter att ha minskat med omkring 15 % per år de senaste två åren. Vi tror fortfarande att stålkonsumtionen är en ledande indikator för basmetallkonsumtionen i Kina och den fortsätter att falla. Det enda ljuset i mörkret är bilproduktionen, som efter statliga subventioner sedan oktober går urstarkt. Globalt står nu bilmarknaden för 7-8% av efterfrågan på koppar.

Produktionen rebalanseras

Om inte efterfrågan stärks så måste utsikterna för produktionen förändrats för att motivera den senaste uppgången i basmetaller. Efter fyra år av nedgångar i metallpriserna har gruvbolagen slutligen tvingats skära ner på olönsam produktion för att säkra sin egen överlevnad. Det bästa beviset på att de har gjort allt de kan är att årets utdelningar till aktieägarna kapades. Något oljeindustrin fortfarande har framför sig.

Skillnaderna framträder

När marknaden balanseras via utbudssidan kommer varje metalls egen fundamenta fram i rampljuset. Zink är den metall som har störst brist i marknadsbalansen, därefter nickel, aluminium och sist koppar. Zinkbalansen har först förbättrats av de annonserade stängningarna av utbrutna gruvor och sedan i ett andra steg av stängningar av mindre högkostnadsproducenter. Vi höjer därför prognosen till USD 2100

Aluminium är tveklöst den metall där eventuella prisuppgångar snabbats kommer brytas när avställd kapacitet åter blir lönsam och startas upp. Vi har redan sett hur årets uppgång på 10% medförde att kinesiska verk annonserade ökad produktion för året, vilket åter fick priset på fall. USD 1500 tycker vi därför är en nivå som vi känner oss komfortabla med kommande sex månader.

Aluminium är tveklöst den metall där eventuella prisuppgångar snabbats kommer brytas när avställd kapacitet åter blir lönsam och startas upp. Vi har redan sett hur årets uppgång på 10% medförde att kinesiska verk annonserade ökad produktion för året, vilket åter fick priset på fall. USD 1500 tycker vi därför är en nivå som vi känner oss komfortabla med kommande sex månader.

Vårt aggressiva mål för koppar på USD 4000 ser nu inte av att infalla i närtid. Kopparpriset har visserligen inte fallit till nivåer där större produktionssänkningar tvingas fram men kopparproduktionen sker huvudsakligen i diversifierade gruvbolag som tvingas sänka produktionen över hela linjen för att överleva. Vi höjer till spot, USD 5000.

Nickelpriset behåller vi på USD 9800, 13% uppsida från spot speglar redan nedtryckta nivåer.

Energi

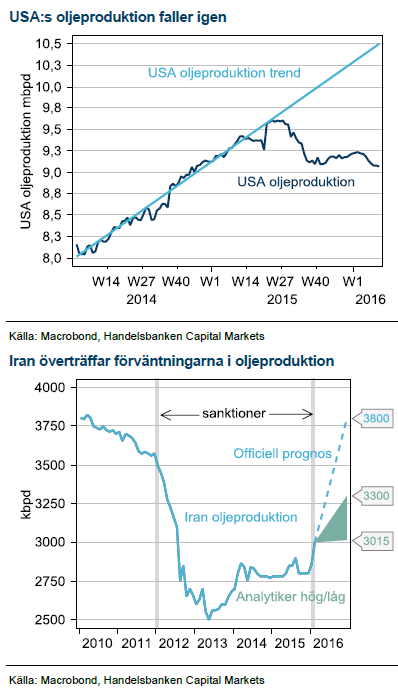

Efter att spenderat det mesta av januari och februari omkring 30-strecket studsade oljan plötsligt upp i mitten av mars. Utbudsstörningar i Irak och Nigeria tillsammans med diskussionerna mellan OPEC och Ryssland om att frysa produktionen gav priset stöd samtidigt som USA:s skifferolja minskade produktionen i sviterna av de låga priserna. Upptakten till OPEC:s sänkning av produktionen på 90-talet var väldigt lik den nuvarande när oljeministrarna reser mellan oljestäderna påhejade av spekulation i media och marknaden.

Ingen sänkning vid junimötet

Vi har argumenterat hårt för att det ännu är för tidigt för OPEC att genomföra en sänkning av produktionen. Högre priser nu skulle omedelbart föra tillbaka USA:s skifferoljeindustri till lånefinansierad tillväxt, det sista OPEC vill. Dessutom har OPEC problemet med Iran som håller på att ta tillbaka sin exportmarknad sedan sanktionerna. Om övriga OPEC sänker produktionen samtidigt som Iran ökar kommer länderna enbart växla marknadsandelar, det sista Saudiarabien vill. En sänkning kan först ske när skifferoljan blivit iskall och Iran återtagit sin export, vilket betyder tidigast 2017 i våra ögon.

Fågel Fenix

USA:s skifferindustri har visat sig priskänslig, men på allt lägre nivåer. Förra året var skifferindustrin framgångsrik i att refinansiera bolagen och sälja olja på termin under prisstudsen till USD 68 i maj. Den strategin förlängde produktionen när priserna sedan föll efter Iranavtalet i juli. I år ser vi att producenterna åter säljer olja på termin för 2017 som inklusive contango ger USD 45 efter senaste studsen till USD 40 för närmsta terminen. Historien ser alltså ut att upprepa sig och utan OPEC-sänkning tror vi att oljestudsen har gått för långt.

USA:s skifferindustri har visat sig priskänslig, men på allt lägre nivåer. Förra året var skifferindustrin framgångsrik i att refinansiera bolagen och sälja olja på termin under prisstudsen till USD 68 i maj. Den strategin förlängde produktionen när priserna sedan föll efter Iranavtalet i juli. I år ser vi att producenterna åter säljer olja på termin för 2017 som inklusive contango ger USD 45 efter senaste studsen till USD 40 för närmsta terminen. Historien ser alltså ut att upprepa sig och utan OPEC-sänkning tror vi att oljestudsen har gått för långt.

Kan elpriset stiga?

Kolpriserna ser slutligen ut att ha nått någon form av bottenkänning. Statistiskt närmar vi oss också timing förr ett torrare/kallare år. Vi tycker riskbilden i el talar för att börja tror på högre priser efter flera år av evig utförslöpa.

Ädelmetaller

Feds huvudvärk är guldets gnista

Feds huvudvärk är guldets gnista

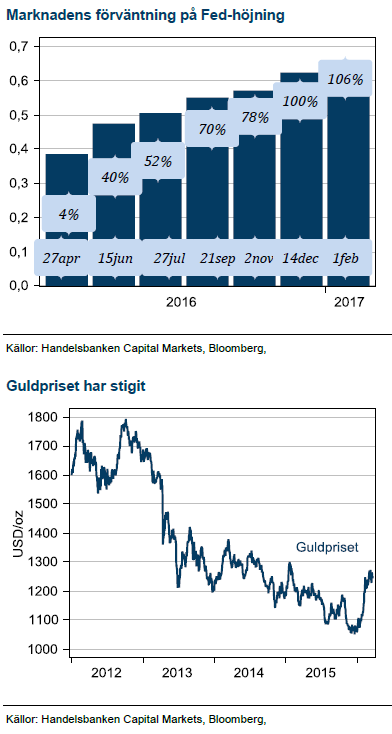

Vi har tidigare argumenterat för att Feds supermjuka penningpolitik var den främsta drivkraften till guldprisuppgången efter finanskrisen. Guld föll också kraftigt när Fed började med ”tapering”. Efter att Fed startat höjningscykeln i december har mycket utvecklats på ett ogynnsamt vis för Amerikanska centralbanken. Makrodata har visserligen förbättrats och finasiella marknader har i stort återhämtat sig sedan decemberhöjningen. Osäkerheten i marknaden består dock och det är långt kvar till räntemarknaden åter prisar höjningar från Fed likt vid decembermötet. Nu finns endast en höjning kvar i år enligt räntemarknadens prissättning.

Fed börjar för sent

I efter hand framstår det allt mer som att 2015 var året då den Amerikanska och globala ekonomin var ”stark” och hade klarat ett antal räntehöjningar. Då avstod Fed av flera skäl. När Fed nu känner sig redo har ekonomin redan börjat tippa över och är på väg in i en cyklisk avmattning. Om Fed väljer att fortsätta med höjningscykeln nu risker man att höja räntorna rakt in i en Amerikansk recession.

För guld har situationen utvecklats till en perfekt storm. Även om vi inte är beredda att dra slutsatserna att Fed har misslyckats så här långt konstaterar vi krasst att Feds bekymmer är utmärkt grogrund för guldpriset framgent.

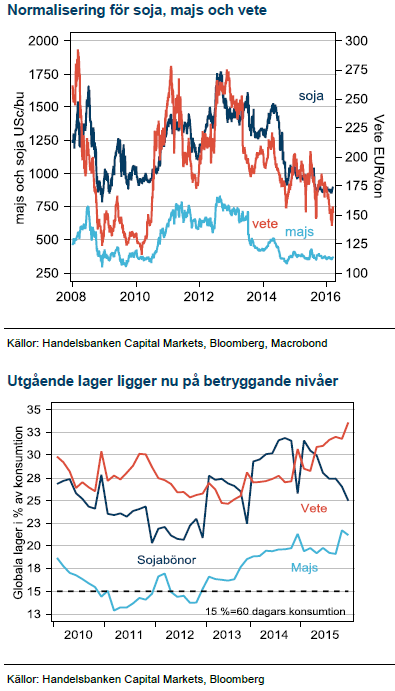

Jordbruk

Vete i Paris har fallit omkring 13% procent i år och lagernivåerna är höga. Det går väldigt trögt att få ut vete på exportmarknaden. USA:s export ligger 18% under förra årets nivå och EU ligger 15% under. Ryssland tar marknadsandelar med hjälp av svag rubel. Tiden tickar snabbt för att exportera gammal skörd, främst de största importörerna i Nordafrika har bara några veckor till årets skörd.

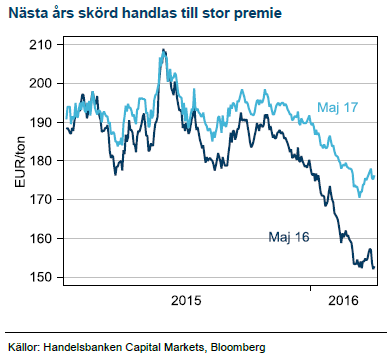

Prisfallet är redan större än vi förväntade oss för tre månader sedan. Trots det ser vi inget, förutom väderproblem i något av de större odlingsområdena som kan vända pristrenden. Terminer med längre löptid handlas till en stor premie, främst en riskpremie för eventuellt sämre skörd. Normalt faller denna riskpremie ur successivt fram till skörd. Vi tror på ett liknande scenario i år och illustrerar med grafen till höger där spreaden mellan gammal (maj 2016) och kommande (maj 2017) skörd syns. Vi trodde tidigare på priser kring 160 EUR/ton vid årets skörd men sänker nu denna till 140, lägsta på många år och rimligen en prövning som kan komma att balansera produktionen för nästa år och därmed dämpa lageruppbyggnaden.

Majspriserna på botten?

Majs har varit extra hårt ansatt då grödan är tätare kopplad till energimarknaden genom användningen i etanolindustrin och därmed det fallande oljepriset. Majspriserna har parkerat på låga nivåer, ett typsikt tecken för en råvara som ligger i överskott och handlas kring produktionskostanden. Även majsexporten från USA går trögt, 18 % under fjolårets nivå. Något stöd har dock majs fått från senaste tidens svagare USD samt något långsammare start på skörden i Argentina. Det finns inget större skäl till tro på en snar vändning upp, men vi bedömer nedsidan som begränsad.

Mars månads kafferally summerar nu 19% efter El-Nino orsakade torka i Colombia. Ett vårrally i kaffe är inte ovanligt och enligt säsongsmönstret sedan 1975 brukar priserna vara starka fram till maj. Oro finns dock för att skörden kan bli lidande i två år i Colombia.

[box]SHB Råvarukommentar är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD