Analys

Råvaror efter sommaren

![]() Under sommaren har intresset för råvaror mest handlat om guld och silver i Rio de Janeiro. Det har dock inte hindrat råvarumarknaden från att röra på sig. Oljan har återhämtat sig till nära USD 50 och zink och nickel fortsätter springa ifrån övriga basmetaller. I veckans första brev efter sommaruppehållet sammanfattar vi läget för råvarorna och de teman vi tror man ska fokusera på under hösten.

Under sommaren har intresset för råvaror mest handlat om guld och silver i Rio de Janeiro. Det har dock inte hindrat råvarumarknaden från att röra på sig. Oljan har återhämtat sig till nära USD 50 och zink och nickel fortsätter springa ifrån övriga basmetaller. I veckans första brev efter sommaruppehållet sammanfattar vi läget för råvarorna och de teman vi tror man ska fokusera på under hösten.

Déjà vu för råolja

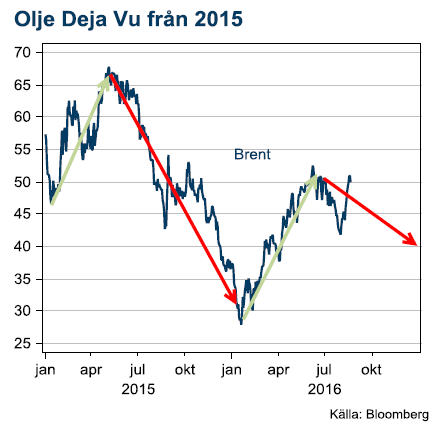

Den senaste återhämtningen i oljepriset från USD 40 till USD 50 har drivits av Saudis budskap om ett nytt möte mellan OPEC och Ryssland i september. Syftet med mötet ska vara att frysa produktionen. Marknadsreaktionen har varit kraftig och tolkar antagligen in förhoppningar på en sänkt produktion i steg två.

Vi tror att temat är mycket osäkert, hittills har det visat sig svårt för parterna att komma överrens. En sänkning av produktionen ser vi vidare som mycket osannolik. Det skulle i praktiken medföra att OPEC ger bort en marknadsandel till amerikanska producenter som just börjat vädra morgonluft efter prisuppgången under våren.

Det är ändock mer sannolikt att parterna når en överenskommelse om att frysa produktionen den här gången. Till skillnad mot förra försöket, i april så har Iran kommit upp i full produktion. Tillsammans med de övriga stora, Saudi och Irak i OPEC och Ryssland utanför OPEC ligger samtliga på eller nära sin rekordproduktion. Det talar för att ingen längre har något att förlora på att frysa produktionen. Samtidigt blir konsekvensen av att frysa på nuvarande nivåer snarare att marknaden tillförs mer olja än mindre. Saudiarabien har nämligen en stark säsongsvariation i sin inhemska oljekonsumtion. Den är som högts under sommarmånaderna då energibehovet för att kyla byggnader är som störst. Om man fryser produktionen på de här nivåerna kommer exporten att öka under kommande vinter när den inhemska efterfrågan når årslägsta.

Det är ändock mer sannolikt att parterna når en överenskommelse om att frysa produktionen den här gången. Till skillnad mot förra försöket, i april så har Iran kommit upp i full produktion. Tillsammans med de övriga stora, Saudi och Irak i OPEC och Ryssland utanför OPEC ligger samtliga på eller nära sin rekordproduktion. Det talar för att ingen längre har något att förlora på att frysa produktionen. Samtidigt blir konsekvensen av att frysa på nuvarande nivåer snarare att marknaden tillförs mer olja än mindre. Saudiarabien har nämligen en stark säsongsvariation i sin inhemska oljekonsumtion. Den är som högts under sommarmånaderna då energibehovet för att kyla byggnader är som störst. Om man fryser produktionen på de här nivåerna kommer exporten att öka under kommande vinter när den inhemska efterfrågan når årslägsta.

Oljemarknaden är fortfarande i överskott och vi tror att när uppståndelsen kring OPEC:s kommande extramöte lagt sig så kommer oljan återvända ner till USD 40.

Morgonluft i Texas

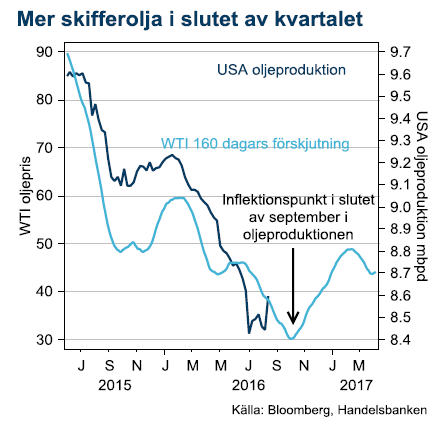

I skifferfälten börjar riggarna ställas tillbaka i produktion efter vårens prisuppgång. Under sju veckor i rad har antalet aktiva borriggar ökat med 80 stycken från en botten i juni på 316.

I skifferfälten börjar riggarna ställas tillbaka i produktion efter vårens prisuppgång. Under sju veckor i rad har antalet aktiva borriggar ökat med 80 stycken från en botten i juni på 316.

Pengar var flaskhalsen

Efter en lång period av för lågt oljepris var bristen på pengar i skifferbolagens kassor uppenbar. När priserna steg under våren gav det möjlighet att återuppta produktionen med förbättrad intjäning och tillgång till finansiella marknader. Fler borriggar behöver inte vara den bästa indikatorn på högre oljeproduktion men är ett uppenbart tecken på ökad aktivitet i oljefälten. Det finns massor med redan borrade hål som nu kan sättas i produktion när bolagen har bättre finansiell ställning och ökad produktion från dessa håll syns redan i den veckovisa produktionsstatistiken. Givet det samband som historiskt har gällt mellan en kraftig prisförändring och ökad eller minskad aktivitet i oljefälten så ska oljeproduktion öka i slutet av kvartalet. Produktionen ser redan ut att ha slutat falla så historien kommer sannolikt att upprepa sig.

Riskerna kommer från svaga länder

Vad vi lärt oss under våren är hur känsligt oljepriset blivit för störningar i de länder som lider av låga oljepriser. Nigerias produktion drabbades hårt när staten saknade medel att stödja grupper som snabbt tog till vapen för att förstöra produktionsanläggningar. I Venezuela råder vad som närmst bör beskrivas som en balansakt före kollaps. Dessa två länder ser vi som det största hotet mot låga energipriser. Om produktionen faller bort i något av dem är det tillräckligt för att föra oljemarknaden från överskott till brist.

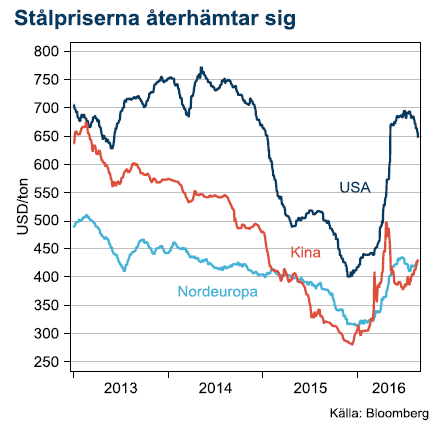

Stål handlar fortfarande bara om Kina

Det fleråriga temat med kinesisk överproduktion har inte kommit mycket mer än halvvägs. Annonserade nedskärningar tas med en gäspning av marknaden som kräver att bli överbevisad snarare än att köpa på rykten.

Trots det har saker och ting utvecklats annorlunda detta år. Priserna har stigit både i, och utanför Kina trots att exporttrycket från Kina inte har lättat såsom förhoppningarna var efter höjda tullar i USA och Europa. Istället är det den inhemska marknaden i Kina som förbättrats. Regeringen har stimulerat ekonomin för att dämpa nedgången. I den kampen har man använt sig av en gammal kär medicin, investeringar i infrastruktur. Därmed har prisbilden på stål stärkts och med högre inhemska priser krävs också högre priser på exportmarknaden vilket minskar prispressen från Kinas exportvolymer i USA och Europa.

Trots det har saker och ting utvecklats annorlunda detta år. Priserna har stigit både i, och utanför Kina trots att exporttrycket från Kina inte har lättat såsom förhoppningarna var efter höjda tullar i USA och Europa. Istället är det den inhemska marknaden i Kina som förbättrats. Regeringen har stimulerat ekonomin för att dämpa nedgången. I den kampen har man använt sig av en gammal kär medicin, investeringar i infrastruktur. Därmed har prisbilden på stål stärkts och med högre inhemska priser krävs också högre priser på exportmarknaden vilket minskar prispressen från Kinas exportvolymer i USA och Europa.

Under de senaste åren har Kinas minicykler blivit mer frekventa men varat allt kortare i tid. Regeringen agerar mer som brandmän än reformatorer. Vi tror därför inte att återhämtningen på stålpriserna blir så långvarig, kanske inte ens över årsskiftet. Det betyder en ny våg av prispress från Kina för Europa och USA under början av nästa år.

Basmetallerna stiger utan stöd från Kina

De divergerande utsikterna för basmetaller var något som vi uppmärksammade inför det här året. Nu syns tydligt effekterna av skiftande fundamenta i priserna. Zink har stigit 40%, nickel 15% samtidigt som koppar ligger kvar kring nollan.

Zink ligger i en lång stigande trend

En av de mer häpnadsväckande metallerna i år är zink. Till slut har zink tippat över i underskott i marknadsbalansen after att den ältade historien om utbrutna gruvor som stänger ner produktionen. Den första, Australiensiska Century levererade sin sista malm redan före jul men i en marknad som karaktäriseras av svag efterfrågan och höga lager så har det tagit lång tid före den lägre produktionen har gjort ett avryck i priserna.

När vi nu kommit dit tror vi inte att en uppsjö mindre gruvor står redo att öka produktionen för att kompensera. De senaste svältåren för gruvindustrin har gjort proaktiva, marknadsbaserade investeringar sällsynta. Underskottet på zink kommer sannolikt att växa och vi förutser en stark marknad under resten av 2016 och en bra bit in i 2017. Kinesiska smältverk har nyligen höjt betalningen för zinkkoncentrat från gruvorna med 20% till de högsta nivån på fyra år. Ett starkt tecken på den ökade konkurrensen om gruvornas produktion.

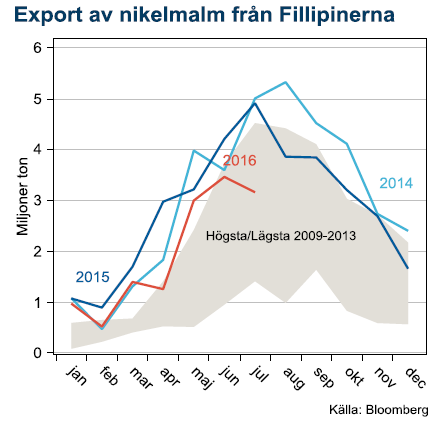

Nickel fick hjälp av ny president

En av de minst väntade vändningarna det här året var nickel. Efter en prisnedgång på 63% sedan Indonesiens exportförbud drev upp priserna till en topp i början av 2014 har priset nu stigit 35% sedan botten i februari. Den här gången beror det inte på Indonesien utan Filipinerna, världens största producent. Landet fick en ny president i månadsskiftet juni/juli och den nya regeringen har gått hårt fram för att strama upp gruvindustrin enligt internationell miljöstandard. Det är en välbehövlig aktion, Filipinerna har tagit mycket av den marknad som Indonesien lämnade under exportförbudet men Filipinerna har ökat produktionen med spontant uppstartad primitiv produktion.

En av de minst väntade vändningarna det här året var nickel. Efter en prisnedgång på 63% sedan Indonesiens exportförbud drev upp priserna till en topp i början av 2014 har priset nu stigit 35% sedan botten i februari. Den här gången beror det inte på Indonesien utan Filipinerna, världens största producent. Landet fick en ny president i månadsskiftet juni/juli och den nya regeringen har gått hårt fram för att strama upp gruvindustrin enligt internationell miljöstandard. Det är en välbehövlig aktion, Filipinerna har tagit mycket av den marknad som Indonesien lämnade under exportförbudet men Filipinerna har ökat produktionen med spontant uppstartad primitiv produktion.

Med mindre produktion från Filipinerna och ett välkänt säsongsmönster där exporten faller dramatiskt under monsunperioden tror vi att det finns en uppsida för nickelpriset. I början av nästa år kommer inte exportvolymerna att öka såsom brukligt och därmed kommer en del av den kinesiska industrin som konsumerar malmen att svältas och tvingas köpa nickel från marknader prissatta mot LME.

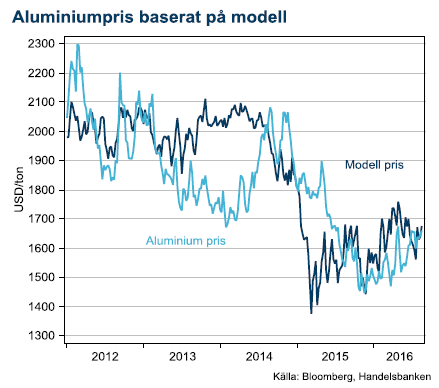

Aluminium lyste starkt

Lättviktsmetallen handlas omkring årshögsta, mestadels beroende på en svagare dollar och starkare oljepris. Modellen vi använder för aluminiumpriset stämmer just nu perfekt med rörelserna i USD och olja. Med vår tror på ett oljepris ner mot USD 40 så bör aluminium falla tillbaka till USD 1500-1550.

Lättviktsmetallen handlas omkring årshögsta, mestadels beroende på en svagare dollar och starkare oljepris. Modellen vi använder för aluminiumpriset stämmer just nu perfekt med rörelserna i USD och olja. Med vår tror på ett oljepris ner mot USD 40 så bör aluminium falla tillbaka till USD 1500-1550.

Koppar kommer i skymundan

Kärnan i basmetallgruppen har utvecklats klart sämst under året. Kopparpriset är i princip oförändrat trots att Kina har stimulerat ekonomin med den klassiska medicinen infrastrukturella investeringar som ökar efterfrågan på basmetaller. Ny produktion som kommer till marknaden från gruvor vars expansion ligger sent i supercykeln har kompenserat för att produktionsstörningarna i befintliga gruvor stigit till normala nivåer från väldigt låga nivåer under första halvåret.

Vi förväntar oss inte att kopparpriset ska återhämta sig, speciellt inte i ljuset av att de kinesiska stimulanserna kommer minska i betydelse under slutet av året.

Guld och silver efter OS

För ädelmetallerna är uppmärksamheten över efter att de olympiska spelen nått sitt slut. Sedan Fed blev mer mjuka i sin politik redan under våren finns det sannolikt inte mycket överraskningar på den mjuka sidan av räntepolitiken i USA. Brexit skapade den andra överraskningen som drev på guld och silver men nu är Brexit redan historia för de finansiella marknaderna. Vi tycker att det är svårt att hitta liknande drivkrafter framöver och tar en mer neutral syn på guld och silver efter årets kraftiga prisuppgång.

[box]SHB Råvarukommentar är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad