Nyheter

Prissäkring som funkar

Följande artikel är ett sammandrag av den andra av de två presentationer som Torbjörn Iwarsson, chef för SEBs råvaruhandel, höll på Borgeby Fältdagar. I denna presentation beskriver Torbjörn olika prissäkringsstrategier för jordbruksrelaterade produkter. Läs även den första Nya terminer för lantbruk.

Mycket av det som SEB skriver om jordbruksprodukter och råvaror finns att läsa på Råvarumarknaden.se. Vi rekommenderar även Torbjörns bok, Bättre betalt för skörden.

Vad du kommer att lära dig:

- 1. Hur du tjänar mer pengar på din skörd

- 2. Minskar osäkerheten om försäljningspriset

- 3. Minskar upp- och nedgångar i intäkt mellan år

OBS: Fokus på spannmål och oljeväxter

Om det är vete, ska man sälja Matif eller Chicago?

- Matif

- Chicago

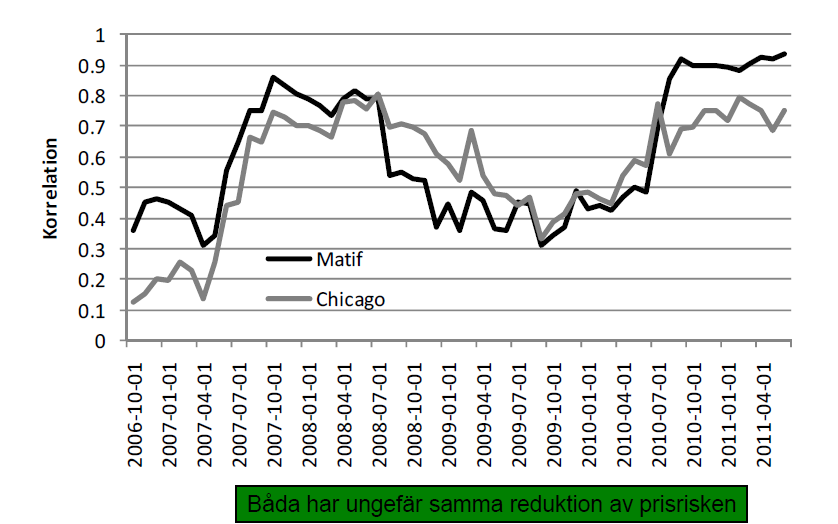

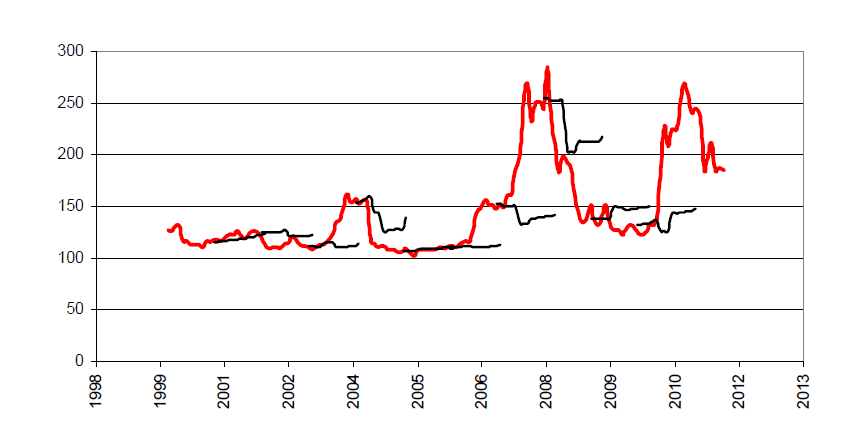

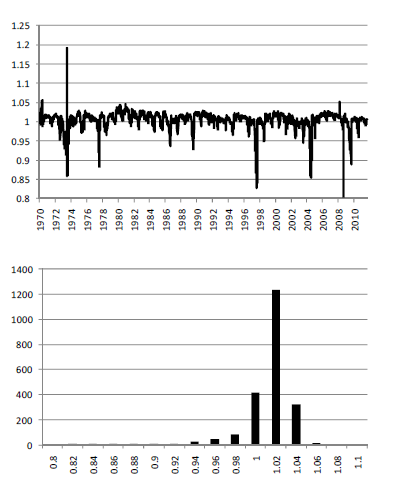

Rullande korrelationer mellan månatlig Harnesk-notering och Matif / Chicago

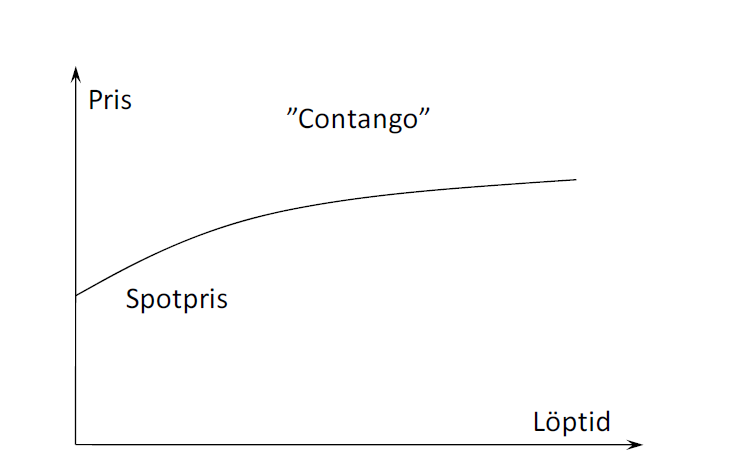

Contango

Max contango

Om contangot blir för högt är det lönsamt att göra ett så kallat ”cash-and-carry” arbitrage:

- 1. köp råvaran

- 2. hyr lagerutrymme

- 3. betala finansieringsräntor

- 4. sälja på termin

- 5. leverera råvaran när terminen förfaller och betala tillbaka lånet och behåll det som blir kvar.

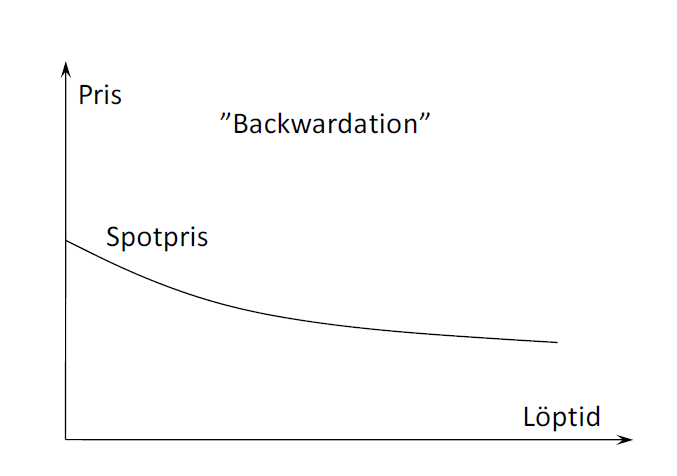

Backwardation

Varför uppstår backwardation

En viktig orsak till att priset på en vara på termin kan bli lägre än spotpriset är att producenter säljer på termin för att prissäkra intäkten, kombinerat med ett mindre intresse hos konsumenter att köpa dessa terminskontrakt.

Den inflytelserike ekonomen Johan Maynard Keynes beskrev detta i sin bok ”A Treatise on Money” från 1930[i]. Han kallade detta för ”the theory of normal backwardation”.

[i] John Maynard Keynes, ”A Treatise on Money: The Pure Theory of Money and The Applied Theory of Money. Complete Set”, Martino Fine Books, 2 juni 2011.

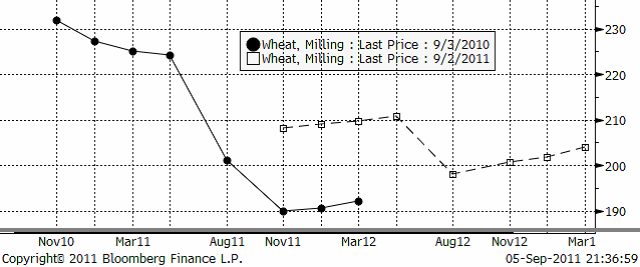

Exempel från 2010/11

Backwardation säger ”sälj nu om du har, köp billigare på termin”. Så om man gjorde detta i november 2010, fick man över 230 euro per ton betalt (lite lägre i den svenska spotmarknaden) för fysiskt vete.

Man kunde man köpa tillbaka samma mängd vete i novemberkontraktet 2011 för 190 euro per ton. Man hade fortfarande kvar samma position, fast man bytt från fysisk spotposition till terminsposition.

Dels hade man alltså fått över 230 euro per ton. Efter ett år har dessutom terminen november 2011 stigit i pris från 190 euro per ton till nästan 210 euro per ton, dvs ytterligare nästan 20 euro i vinst att lägga till 230 euro per ton.

Inte nog med detta. Eftersom man fick betalt i pengar redan i november 2010, har man dessutom fått en ränteintäkt på dessa pengar när man sätter in dem på banken, eller spar ränta om man betalar av ett lån.

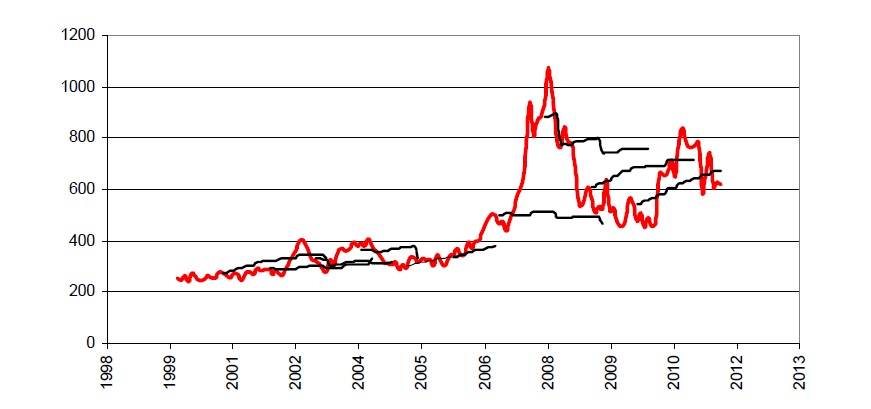

Matif – prisutveckling och terminskurvor 1 januari varje år

Chicago – prisutveckling och terminskurvor 1 januari varje år

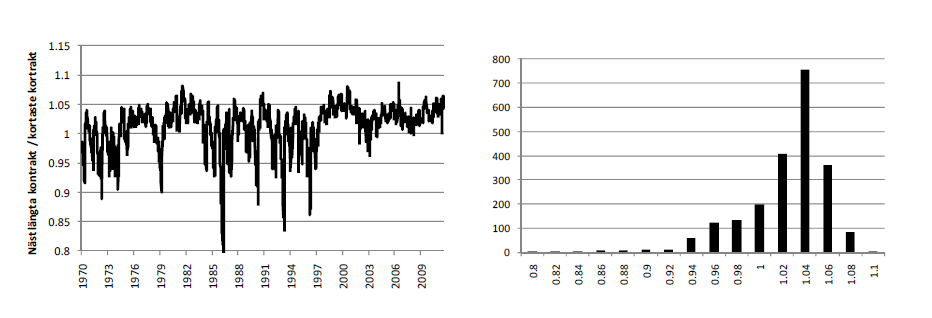

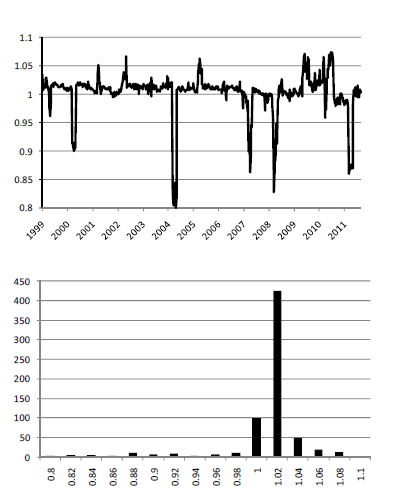

Hur ofta är marknaderna i Contango / Backwardation?

Chicagovete

Medelvärde: 1.0132

Median: 1.0229

Högsta. 1.0861 (den 14 juli 2006)

Lägsta: 0.7935 (den 16 maj 1986)

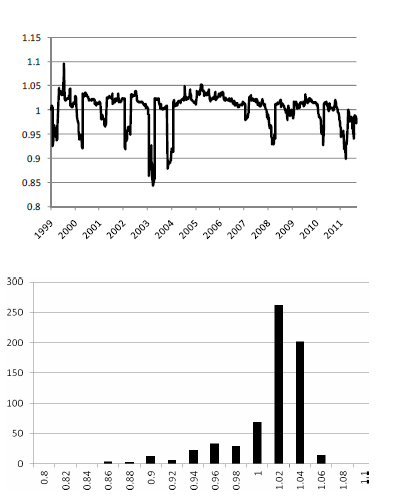

Matifvete

Medelvärde: 1.0024

Median: 1.0092

Högsta. 1.0739 (den 18 juli 2010)

Lägsta: 0.7939 (den 30 april 2004)

Sojabönor

Medelvärde: 1.0045

Median: 1.0086

Högsta. 1.1901 (den 6 juli 1973)

Lägsta: 0.8067 (den 12 september 2008)

Matif raps

Medelvärde: 1.0022

Median: 1.014

Högsta. 1.0955 (den 30 juli 1999)

Lägsta: 0.8432 (den 4 april 2003)

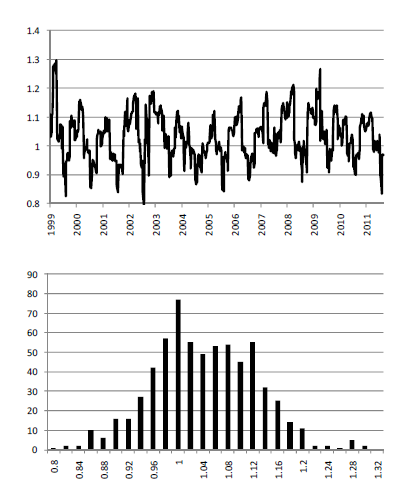

Lean Hogs

Medelvärde: 1.032

Median: 1.027

Högsta. 1.2976 (den 9 april 1999)

Lägsta: 0.7835 (den 2 augusti 2002)

När ska man sälja?

Ska man säkra sådd skörd, får man bäst betalt i februari.

Är det lönsamt att sälja terminskontrakt?

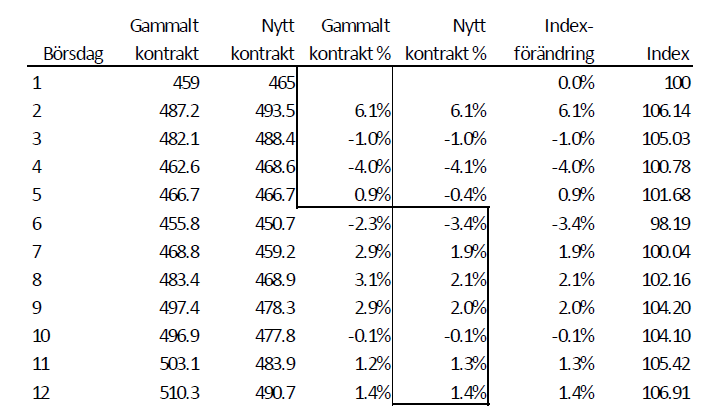

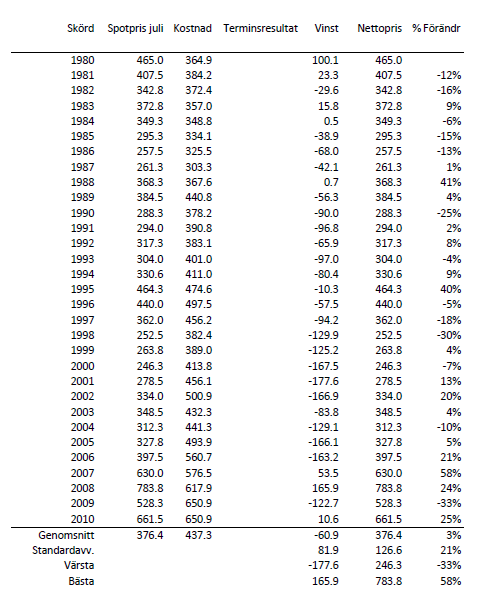

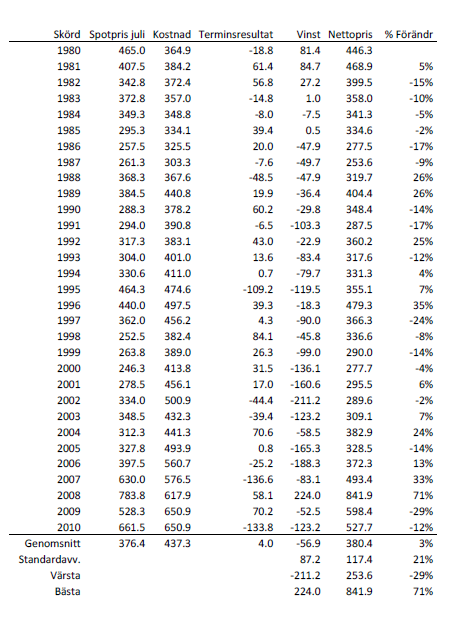

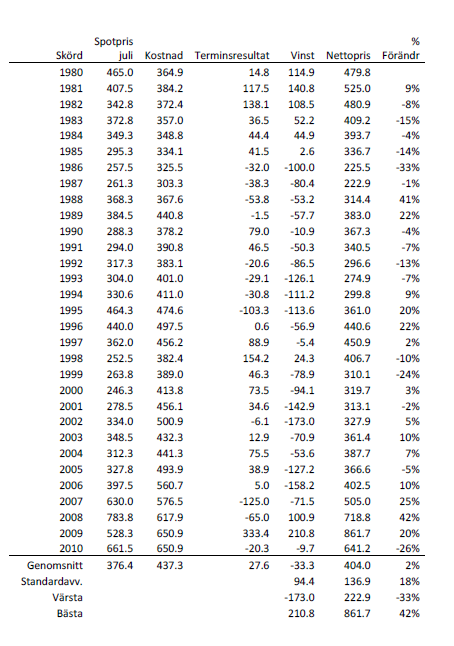

Låt oss börja med en strategi att alltid vara såld terminer.

Terminer förfaller, så man måste ”rulla dem”, dvs köpa tillbaka det som går till förfall och sälja det som är näst kortast.

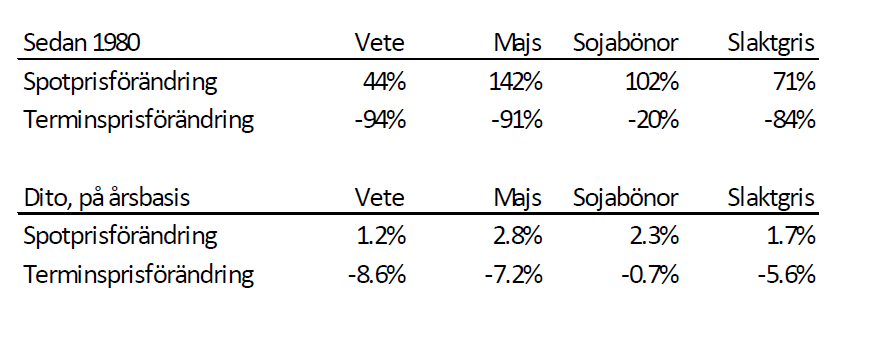

Sedan 1980

Effekt på lönsamheten

- 1. Vi ser här att den som under dessa 31 år varje år sålt terminskontrakt på vete för att minska sin risk, också tjänat i genomsnitt 8.6% per år.

- 2. Om vi antar att man skördar 700 ton vete per år till ett värde av i genomsnitt 700,000 kr, har man alltså i genomsnitt tjänat 60,000 mer per år.

- 3. Under 31 år innebär detta 1,866,000 kr mer, än grannen, som inte prissäkrat.

- 1. Om vi skulle göra jämförelsen för slaktgris, kan vi göra exemplet för en gård som producerar 7000 djur om året.

- 2. Antag att de väger 75 kilo och kilopriset är 10 kr.

- 3. På en omsättning av 5.25 msek skulle extraintäkten från prissäkringen ge +5.6% eller 294,000 kr om året, i genomsnitt.

- 4. De senaste 31 åren skulle den samlade intäkten ha blivit 9.1 msek.

Minska variation mellan år

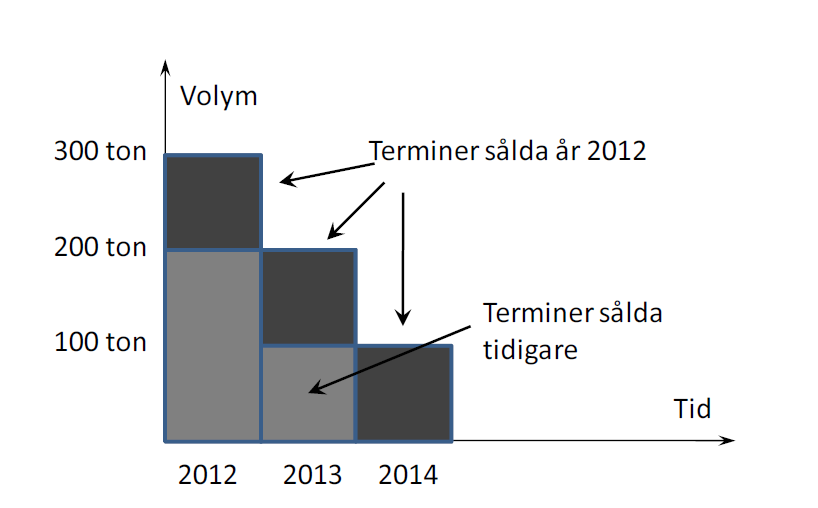

Trappstegsmetoden

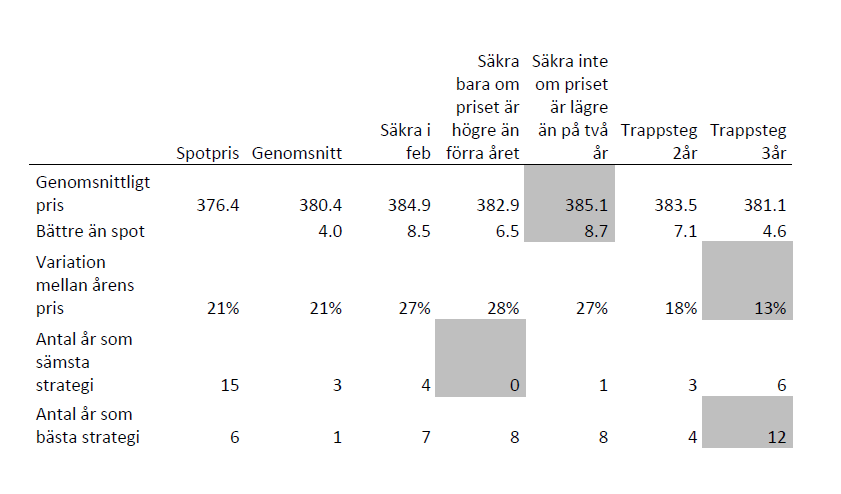

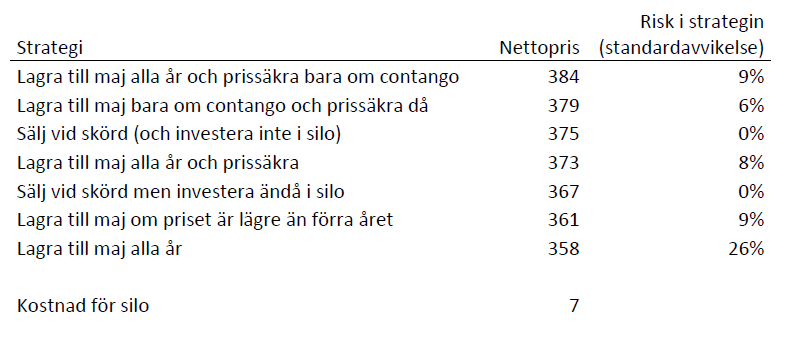

7 olika strategier att prissäkra innan skörd

- 1. Prissäkra aldrig.

- 2. Prissäkra lika mycket varje månad.

- 3. Prissäkra allt i februari

- 4. Prissäkra bara när priset är ”högt” (högre än det var året innan)

- 5. Prissäkra inte när priset är ”riktigt lågt” (lägre än det var de två åren innan)

- 6. Prissäkra hälften av nästa års skörd i februari innan skördeåret och resten på i februari skördeåret, under det rimliga antagandet att detta som sämst kan göras till samma pris.

- 7. Prissäkra en tredjedel av skörden om tre år, dito om två år och i år, varje år, dvs med ”trappstegsmetoden” som i (6) ovan, men över tre år.

Prissäkra aldrig

Prissäkra lika mycket varje månad (nov – maj)

Vilken strategi har varit bäst?

Vara såld hela tiden…

404 cent / bu

+8.6% per år!

Praktisk terminsstrategi vid lagring

Sammanställning av olika strategiers resultat

Nyheter

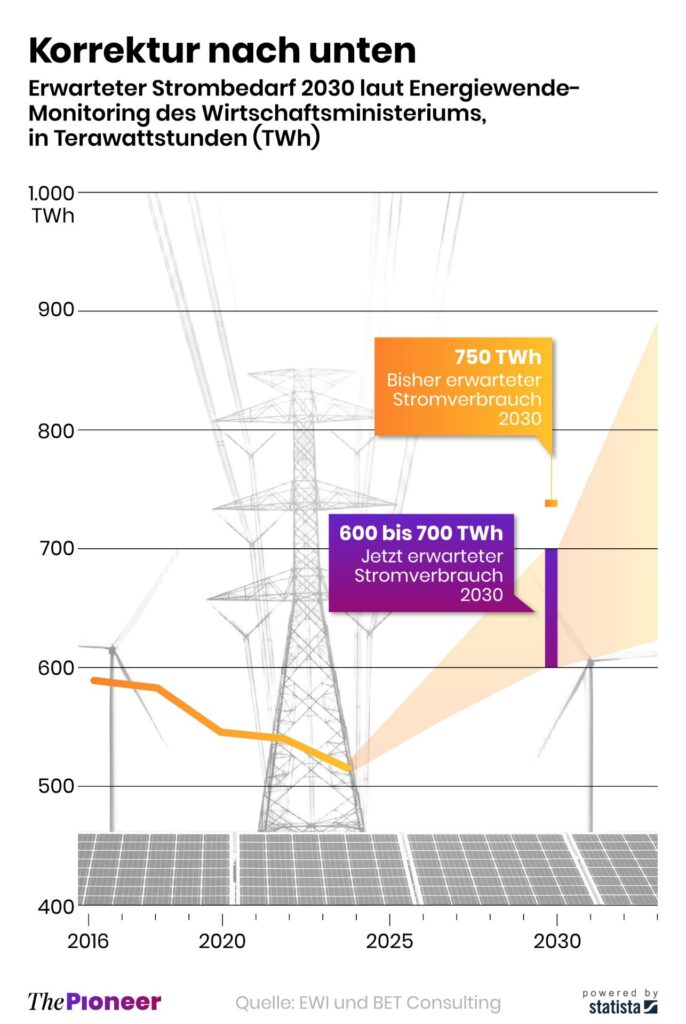

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

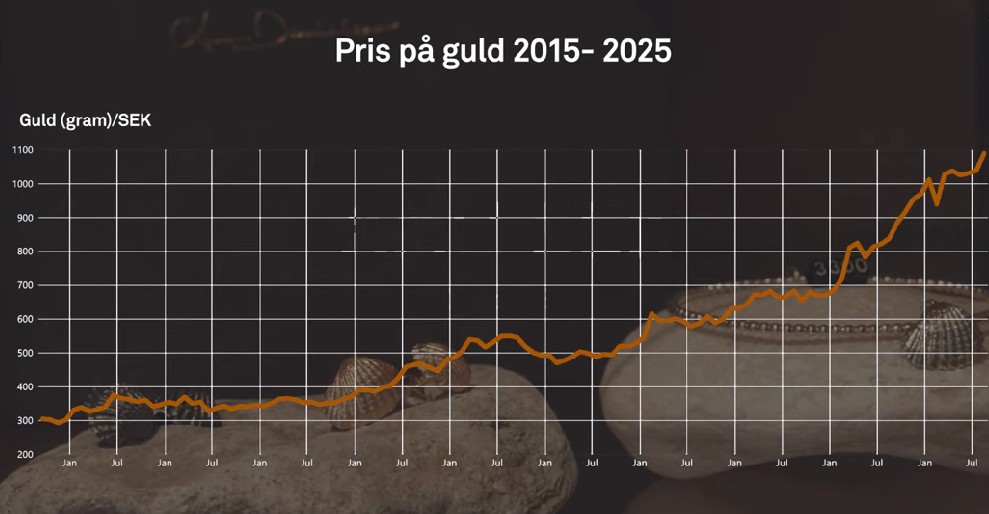

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September