Nyheter

Leveranssvårigheter skapar brist på bomull

Kommer vi att kunna se samma leveransproblematik när det gäller bomull som vi sett när det gäller aluminium, koppar och andra sorters basmetaller? På senare tid har vi tagit emot allt fler rapporter om att det tar allt längre tid, ibland upp till månader, att få leverans av bomull från de lager som denna råvara finns i, något som skapar irritation och oro bland bomullshandlarna.

Vi har tidigare skrivit om de problem som bomullshandlarna ställs inför när de kan tvingas vänta upp till flera månader innan de kan få leverans från de amerikanska lagren. I och med att det endast är amerikansk bomull som kan användas för leverans av de terminskontrakt som listas på ICE så ställer det till det, de handlare som kommer över denna bomull vägrar att släppa den annat än när de måste. För att göra problemet större så har USAs andel av den globala bomullsproduktionen under det senaste decenniet fallit till 11 procent från tidigare 19 procent.

Vi har tidigare skrivit om de problem som bomullshandlarna ställs inför när de kan tvingas vänta upp till flera månader innan de kan få leverans från de amerikanska lagren. I och med att det endast är amerikansk bomull som kan användas för leverans av de terminskontrakt som listas på ICE så ställer det till det, de handlare som kommer över denna bomull vägrar att släppa den annat än när de måste. För att göra problemet större så har USAs andel av den globala bomullsproduktionen under det senaste decenniet fallit till 11 procent från tidigare 19 procent.

Bomullshandlare säger att de numera kan tvingas vänta i månader på att få leveranser från lagerhusen, och att de nu fruktar att de är pjäser i ett ”lagerspel” liknande det som vi sett i basmetaller där köpare i vissa fall fått vänta upp till två år på att få leveranser. Nu tävlar de handlare som äger bomull i att få ut den från lagerhusen för att på detta sätt kunna tjäna pengar på den prisstegring som skett som en följd av de lägsta lagernivåerna av bomull på sju år. Flera lagerhus har emellertid upptäckts leverera i långsammaste möjliga mån, allt i syfte att behålla bomullen för att kunna kvittera lageravgifterna. Frustrerade handlare som till exempel Singaporebaserades Olam International, världens näst största bomullshandlare, efterlyser åtgärder som skall tvinga lageroperatörer att snabbare leverera bomull. De som äger lagerhusen, en blandning av oberoende lageroperatörer, bondekooperativ och bomullshandlare, säger att de agerar inom ramen för de statliga reglerna.

Cotton Growers Warehouse Association, som representerar den lagerverksamhet som är knuten till bondekooperativ, har emellertid erkänt att det förekommer att leveranser försenas i syfte att generera lagerintäkter. Att detta är möjligt beror på att de statliga reglerna endast anger det lägsta antalet balar som måste levereras ut. Så länge lagerhusen håller sig ovanför denna miniminivå bryter de inte mot några regler.

Reglerna kan komma att ändras

Det amerikanska jordbruksverket, Department of Agriculture, som övervakar mer än 350 amerikanska lagerhus förbereder sig nu på att intensifiera övervakningen av dessa som ett svar på branschens påtryckningar, men kritiker säger det krävs ytterligare åtgärder för att snabba på bomullsleveranserna. Problemet är att det i dag inte går att avgöra hur pass mycket bomull som fastnat i lagerhusen och att det inte går att identifiera de lagerhus som har längst leveranstider. Detta beror till stor del på hur branschen är uppbyggd, lagerkapaciteten kan variera från 1 000 till upp till en 500 000 balar. Flera handlare har emellertid sagt att det är i Louisiana, ett nav inom bomullsbranschen i nära anslutning till både bomullsspinnerier och hamnar, som de längsta väntetiderna finns.

Många bomullsspinnerier väljer att köpa in sin bomull så sent som möjligt, i syfte att inte binda onödiga mängder kapital. Problemet som dessa nu ställs inför är att lagren börjar ta slut och priserna instabila, vilket gör att många aktörer är oroliga för att de kommer att hamna snett och tvingas betala höga priser för alternativ bomull.

Louis Dreyfus Commodities, världens största bomullshandlare, driver minst 18 lagerhus i åtta olika amerikanska delstater. Ecom Agroindustrial driver sex lagerhus, medan Cargill, Noble Group och Olam driver tre vardera.

Liknar aluminiummarknaden

Leveransproblemen på bomullsmarknaden är allvarliga, men inte lika angelägna att lösa som det är vad gäller till exempel aluminium. Klagomålen liknar emellertid varandra. Problemen uppstod när det fanns gott om råvaror och lagerhusen erbjöd sina kunder incitament i form av bonusar för varje enhet de levererade in och hyresrabatter för att få leveranser till sina lagerhus. Under den ekonomiska nedgången var dessa affärer var lönsamma för handlare med överskottsmaterial eftersom dessa kunde hyra lagerplats billigare än vad det skulle kosta dem att lagra dem i egna lokaler.

När efterfrågan, främst från exportmarknaden, satte fart under den senare delen av 2013 ville bomullshandlarna dra nytta av de högre priserna och använda den bomull de hade i lager för att kunna leverera. Det visade sig emellertid att det inte var fullt så enkelt att få tillgång till dessa balar.

Lagerhusen vill skydda sina löpande intäkter, och den ökade efterfrågan är en direkt effekt av en minskad produktion som beror på lägre skördar på den amerikanska marknaden. Lägre skördar ger ett lägre behov av lager, och USDA rapporterar att bomullslagren fallit under 4 miljoner balar, den lägsta nivån på sju år. En orsak till svårigheterna med att få leveranser har varit de relativt sett låga leveranskraven som USDA ställt på lagerhusen. Systemet liknar det som London Metal Exchange, LME, använt för att säkerställa flödet av metaller, till exempel koppar och aluminium. På senare tid har LME ökat miniminivån för att minska leveransproblematiken. LME försöker nu driva genom än hårdare regler.

När det gäller bomull så måste lagerhusen leverera, eller kunna leverera minst 4,5 procent av sin kapacitet eller sitt lagersaldo varje vecka. Vissa lager är emellertid certifierade av ICE, där den huvudsakliga bomullshandeln sker, och där är reglerna något annorlunda. Lagerhusen måste leverera bomullen inom loppet av nio veckor. I tider med hög efterfrågan, lågt utbud och en hög volatilitet kan emellertid även detta visa sig vara alltför lång tid.

Nya regler inom kort?

Problemen med lagerhållningen har nu nått en kritisk punkt för bomullsindustrin. 2011 sattes en av landets mer kända bomullshandlare i konkurs på grund av detta, och det finns de som anser att lagerproblematiken kan liknas vid otillbörlig marknadspåverkan som styr bomullspriset på ett sätt som inte speglar marknadens utbud och efterfrågan.

På rekommendation av en arbetsgrupp bestående av bomullshandlare, bönder och lageroperatörer kommer USDA införa ett nytt system för att mäta leveranspriser nästa månad. De nya uppgifterna kommer att visa hur många balar bomullshandlarna har begärt för leverans, men initialt kommer systemet att vara frivilligt.

Nyheter

Christian Kopfer kommenterar guld, koppar, olja och stål, samt några råvarubolag

Handelsbankens råvaruanalytiker Christian Kopfer kommenterar vad som just nu händer med råvarorna guld, koppar, olja och stål. Han tar bland annat upp att man inte vill att kopparpriset kommer upp FÖR mycket, utan att det i stället är högt under lång tid.

Han avslutar även med att ge några korta kommentar om råvaruaktier. Han anser att SSAB sköter sig bra samtidigt som värderingen är låg. Han gillar Lundin Mining och Boliden, även om den senare aktien kommit upp något senaste dagarna. Lundin Gold har banken ingen täckning på men han säger att det är ett fantastiskt bolag.

Nyheter

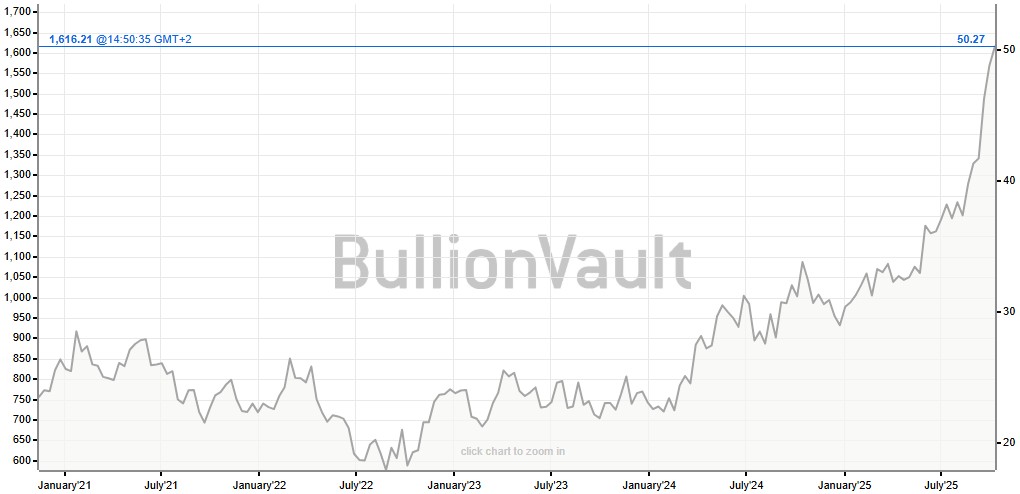

Silver spränger den magiska gränsen, kostar nu över 50 USD per uns

Ädelmetallen silver spränger en smått magisk gräns och handlas nu över 50 USD per uns. Priset har verkligen exploderat. Silver följer med i ett bredare rally där fult nyligen sprängde 4000 USD per uns-nivån. Priset för att låna silver har också skjutit i höjden på senare tid vilket indikerar att tillgången på silver på den fysiska marknaden har börjat bli lågt. Samtidig är efterfrågan från industrin bra och räntorna låga. Och på toppen av det kan vi lägga geopolitisk oro som gör att fler letar sig till fysiska tillgångar som silver.

Nyheter

Blykalla, Evroc och Studsvik vill bygga kärnkraftsdrivna datacenter i Sverige

Blykalla, Evroc och Studsvik har undertecknat ett samförståndsavtal för att undersöka möjligheten att utveckla Sveriges första kärnkraftsdrivna datacenter vid Studsviks licensierade kärnkraftsanläggning i Nyköping.

Blykalla utvecklar avancerade blykylda kärnreaktorer för att leverera säker, kostnadseffektiv och hållbar basenergi. Evroc bygger hyperscale-moln- och AI-infrastruktur för att driva Europas digitala framtid. Studsvik driver en licensierad kärnkraftsanläggning i Nyköping och tillhandahåller livscykeltjänster för kärnkraftssektorn, inklusive bränsle, material och avfallshantering. Tillsammans kombinerar de teknik, infrastruktur och anläggningsexpertis för att påskynda utbyggnaden av kärnkraftsdrivna datacenter.

Det finns en växande internationell efterfrågan på kärnkraftsdrivna datacenter, driven av parallella krav från AI och elektrifiering. Med sin kapacitet att leverera ren, pålitlig baskraft och inbyggd redundans är små modulära reaktorer särskilt väl lämpade för att möta detta behov.

Belastar inte elnätet

En stor fördel med att bygga datacenter och kärnkraftverk bredvid varandra är att elnätet inte belastas. Det gör totalpriset för elektriciteten blir lägre, samtidigt som det inte tillkommer investeringskostnader för operatören av elnätet.

Vill etablera Sverige som en föregångare

Med detta avtal strävar parterna efter att etablera Sverige som en föregångare i denna globala omställning, genom att utnyttja Studsviks licensierade anläggning, Evrocs digitala infrastruktur och Blykallas avancerade SMR-teknik.

”Detta samarbete är en möjlighet för Sverige att bli ledande inom digital infrastruktur. Det ger oss möjlighet att visa hur små modulära reaktorer kan tillhandahålla den stabila, fossilfria energi som krävs för AI-revolutionen”, säger Jacob Stedman, vd för Blykalla. ”Studsviks anläggning och evrocs ambitioner erbjuder rätt förutsättningar för ett banbrytande projekt.”

Samförståndsavtalet fastställer en ram för samarbete mellan de tre parterna. Målet är att utvärdera den kommersiella och tekniska genomförbarheten av att samlokalisera datacenter och SMR på Studsviks licensierade anläggning, samarbeta med kommuner och markägare samt definiera hur en framtida kommersiell struktur för elköpsavtal skulle kunna se ut.

”Den ständigt växande efterfrågan på AI understryker det akuta behovet av att snabbt bygga ut en massiv hyperskalig AI-infrastruktur. Genom vårt samarbete med Blykalla och Studsvik utforskar vi en modell där Sverige kan ta ledningen i byggandet av en klimatneutral digital infrastruktur”, kommenterar Mattias Åström, grundare och VD för Evroc.

”Studsvik erbjuder en unik plattform med anläggningsinfrastruktur och unik kompetens för att kombinera avancerad kärnkraft med nästa generations industri. Detta samförståndsavtal är ett viktigt steg för att utvärdera hur sådana synergier kan realiseras i Sverige”, kommenterar Karl Thedéen, vd för Studsvik.

Parterna kommer nu att inrätta en gemensam styrgrupp för att utvärdera anläggningen och affärsmodellen, med målet att inleda formella partnerskapsförhandlingar senare i år. Deras fortsatta samarbete ska möjliggöra ren och säker energi för Europas AI-infrastruktur och digitala infrastruktur.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys3 veckor sedan

Analys3 veckor sedanBrent crude ticks higher on tension, but market structure stays soft