Nyheter

Fläskkött – ingen korrelation med resten av råvarumarknaden

En kring julen högaktuell råvara är fläskköttet, något som inte minst märks på priset på julskinkan i de lokala livsmedelsbutikerna. Redan på juldagen faller priset kraftigt vilket tydliggör hur pass viktigt det är med timingen i handeln med denna råvara. Fläsk handlas på råvarubörserna, både som Frozen Pork Bellies och som fläskkött.

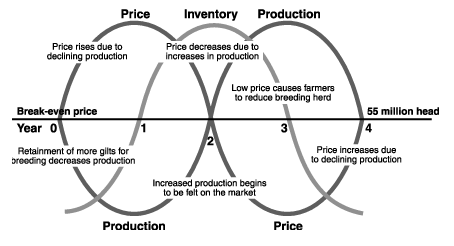

Marknaden för fläskkött är en marknad som i högsta grad domineras av de amerikanska jordbruksbönderna då detta land är världens största exportör av griskött. Priset styrs av säsongsvariationer, men också i en mycket hög grad av de cykler på fyra år som är en effekt av produktionsökningar från grisbönderna.

Hur osannolikt detta låter så är detta ett klassiskt problem som har observerats av nationalekonomer sedan många år. Den så kallade svincykeln, vilken ibland också benämns för Cattle Cycle eftersom samma fenomen förekommer även på denna marknad, beskriver det cykliska fenomenet som styr utbud och pris på marknaden för levande djur. Fenomenet uppmärksammades först på svinmarknaden i USA av Mordecai Ezekiel och i Tyskland av Artur Hanau.

Den amerikanska svinindustrin har historiskt sett präglats av cykliska variationer i lagren av griskött, fläskproduktionen och priserna på både slutprodukterna och avelsdjur. En cykel definieras som en produktions- eller prisrörelse som tenderar att hålla ett visst antal år och upprepar detta mönster under en lång period av år.

När det gäller lagren så kännetecknas dessa av perioder under vilka lagren ökar, något som är känt som ackumulationsfasen medan de perioder där lagren minskar kallas för likvidationsfaser.

Priscykler tenderar att vara motsatsen till produktionscykeln, men vändpunkter brukar inte förekomma vid identiska tidpunkter.

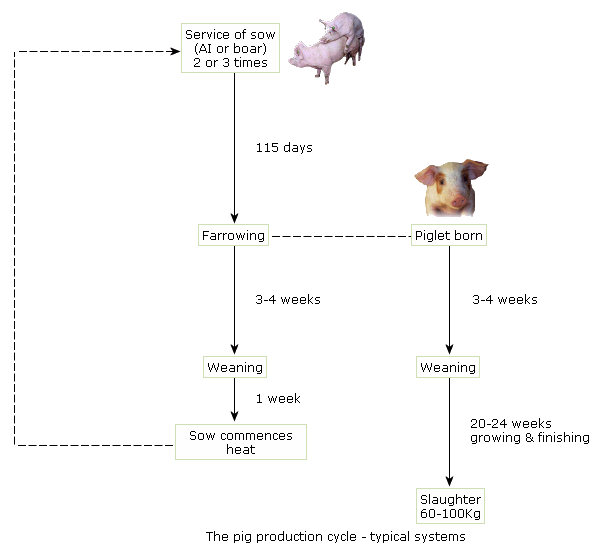

Dessa lika cykler orsakas av faktorer som är branschspecifika, men också av yttre påverkan. Bland de bakomliggande branschspecifika orsakerna kan nämnas grisarnas reproduktion och den tid som det tar för att anpassa produktionen till prisförändringar.

Andra faktorer är variationer i produktion av foderspannmål, till exempel majs och sojabönor, leveranser av konkurrenskraftigt kött, och ekonomiska, sociala och politiska faktorer som påverkar efterfrågan på griskött.

Den amerikanska svinproduktionen omfattar ett brett utbud av produktionsenheter, både när det gäller storlek och typ.

Faktorer som ålder och grad av mekanisering av anläggningarna, om det ett enstaka eller flera företag som samlat sina produktionsenheter, vilka typer av foder som endera odlas eller köps har stor betydelse för produktionskostnaderna, vilket även det geografiska läget har när det gäller vilja hos en enskild producent att variera produktionen. En svinfarm kan variera i storlek från några få suggor till besättningar om tiotusentals djur.

Större produktionsenheter med ett högt förhållande mellan investerat kapital och nedlagd arbetstid samt en högre mekanisering tenderar att vara mindre villiga att anpassa sin produktion – särskilt när priserna faller.

Antalet svin, en siffra som publiceras av det amerikanska jordbruksverket, USDA, den 1 december årligen, har stadigt ökat från 30 miljoner när data först började samlas in 1867 till omkring 65 miljoner grisar under 1920-talet. Sedan dess har den långsiktiga trenden emellertid varit en total besättning om cirka 55 miljoner grisar. Ett undantag var under andra världskriget när antalet grisar steg till över 80 miljoner.

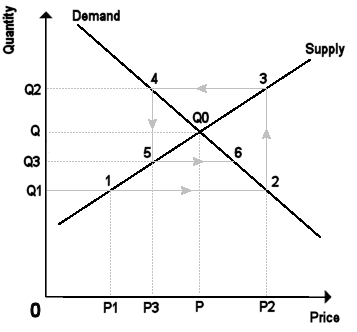

Spindelnätsmodellen

För att förklara fenomenet av fluktuationer i jordbruksmarknaderna föreslog Nicholas Kaldor en modell som kallades spindelnätsmodellen som bygger på att produktion släpar och adaptiva förväntningar. Enligt denna modell ökar investeringarna när priserna är höga. Effekten försenas emellertid inom djurhållningen på grund av att det tar tid innan avelsdjuren producerar avkomma. När denna väl är mogen för slakt kommer marknaden att vara mättad som en följd av att så pass många nya aktörer har äntrat marknaden, vilket leder till en nedgång i priserna.

Som en följd av detta minskar produktionen men det tar lång tid innan effekterna syns, men när det gör detta kan detta leda till ökad efterfrågan och priser som åter ökar. Denna procedur upprepar sig cykliskt. Detta resulterar också i att utbuds- och efterfrågekurvorna kan liknas vid ett spindelnät.

Denna modell har också tillämpats i vissa arbetsintensiva sektorer: höga löner i en viss sektor leder till ett ökat antal studenter börjar studera relevanta ämnesområden. Flera år senare, när alla dessa studenter börjar leta efter arbete samtidigt är utsikterna till ett sådant arbete mycket sämre, något som i sin tur avskräcker studenter i senare årskullar från att studera detta ämne.

En alternativ modell

Kaldors modell innebär ett antagande om att investerarna gör systematiska misstag. I hans modell investerar grisfarmarna mer i sin produktion, till exempel genom att köpa ytterligare avelsdjur, då priserna är höga, när de istället borde skickat sina besättningar till slakt. Genom detta investeringsbeslut så får grisfarmarna de framtida priserna att falla. Hade de istället förutsett ett kommande prisfall och slaktat sina grisar skulle detta ha genererat betydligt högre vinster för investerarna.

Sherwin Rosen, Kevin M. Murphy, och José Scheinkman (1994) har föreslagit en alternativ modell där boskapsuppfödarna har helt rationella förväntningar om de framtida priserna. De visade att även i detta fall, så skulle rationella ranchägare välja avel istället för slakt under en treårig livstid, vilket även detta skulle göra att boskapspopulationerna varierar över tiden.

Bilden ovan visar hur den så kallade svincykeln styrs av såväl produktion, befintliga lager som av priset på fläskkött. Andra faktorer som har en betydande inverkan är foderpriserna och efterfrågan på den underliggande råvaran, i detta fall fläskköttet.

Diagrammet visar den första fasen, när fläskpriset alternativet priset på frozen pork bellies har stigit över marginalkostnaden, det vill säga vad det kostar att föda upp ännu ett svin. Det är vid denna tidpunkt som grisbönderna fattar beslut om att investera i ytterligare avelsdjur i syfte att öka sina besättningar.

Den direkta följden av detta beslut blir att de unga suggor som annars skulle gått till slakt istället går till avel, vilket får till effekt att priset på fläsk stiger eftersom det underliggande utbudet har minskat.

Då besättningarna har ökat och grisbönderna börjar skicka djur till slakt igen så kommer det ökade utbudet av fläskkött att leda till att priset på fläskkött först planar ut för att sedan falla eftersom efterfrågan ligger på en relativt konstant nivå.

När priset i den tredje fasen sedan faller så sjunker det under marginalkostnaden, vilket gör att grisbönderna får en förlust för varje ytterligare gris som föds upp. I syfte att minska detta skickas då grisarna till slakt i en större omfattning än i tidigare faser. Effekten blir att även de unga suggorna som annars skulle gått till avel går till slakt och att priset på fläskkött sjunker ytterligare. När så alla övertaliga besättningar har gått till slakt når priset åter sitt jämnviktsläge.

Lägg därtill att priset på såväl fläsk- som nötkött är starkt påverkat av foderpriserna, till exempel majs, havre och sojabönor med vilket korrelationen är negativ så ser vi att det finns ett stort antal faktorer som påverkar priset på fläskkött på råvarumarknaderna vilket gör det till en svårhandlad råvara.

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål