Analys

Den heliga treenigheten för 2017?

Kina, Trump och OPEC

Kina, Trump och OPEC

Under 2016 har tre starka drivkrafter utkristalliserats och drivit råvaror till bästa tillgångsslag med råvaruindex upp 30% i USD. För 2017 tror vi bara en mäktar med att överträffa förväntansbilden, det är inte Trump eller Kina –utan OPEC.

OPEC överträffade förväntningarna

OPEC överträffade förväntningarna

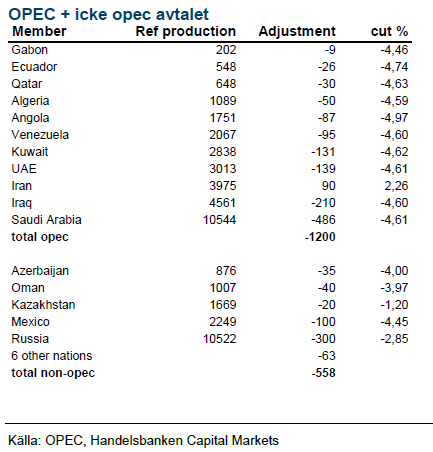

Det halvårsvisa OPEC-mötet i Wien gav ett styrkebesked från den slumrande kartellen. Ett paket med tre starka komponenter presenterades; produktionskvoter för varje medlemsland, tak för Iran och ett avtal med icke-OPEC, där Ryssland står för största sänkningen. Marknaden tvivlar på implementeringen, historiskt har OPEC levererat 80% av avtalade sänkningar. Vi tror på OPEC den här gången och ser en oljemarknad i god balans under andra halvåret vilket leder till ett snittoljepris på USD 60 för 2017, en kraftig höjning från tidigare prognos på USD 40.

Kina +Trump = basmetaller

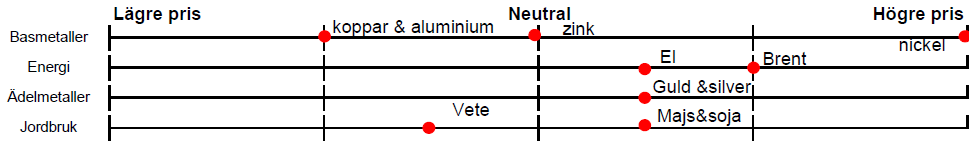

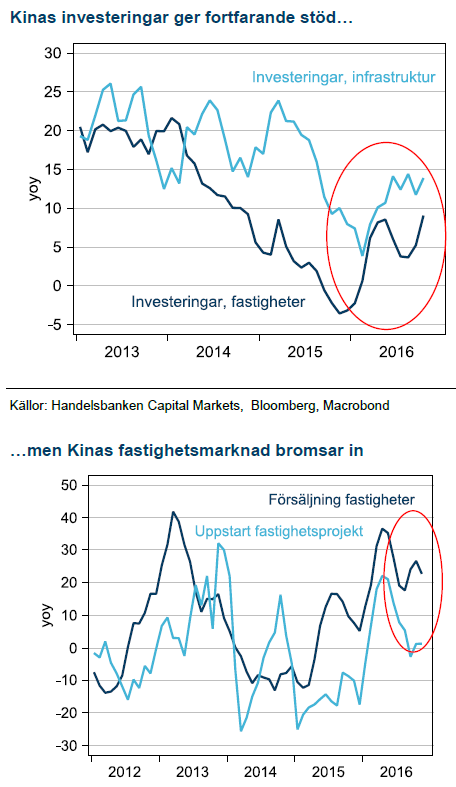

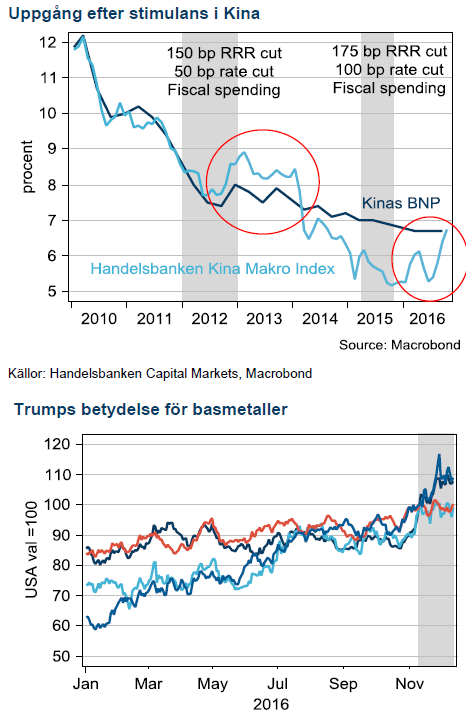

Kinas återhämtning det här året kommer från riktade stimulanser mot fastighetsmarknaden och infrastruktur under 2015. En gammal, välbeprövad metod som konsumerar mycket industriella metaller. Kina har nu börjat kyla ner fastighetsmarknaden vilket kommer att vara ledande för lägre tillväxttakt i investeringar i infrastruktur under 2017. Trumps tillträde som president kommer sannolikt öka förväntningarna ytterligare under Q1 men sedan finns det risk för besvikelse både i USA och Kina. Zink och nickel står starka i utbudssidan av prisekvationen medan koppar och aluminium kommer tyngas av hög produktion. Vi tror på ett högre medelpriser för alla basmetaller under 2017 jämfört med 16 men ser spotpriserna som väl höga för alla utom nickel.

Vår syn för Q1-Q2 2017:

Basmetaller

Årets vändning i basmetaller kommer från de stimulanser Kina genomfört sedan 2015. Medicinen med riktad stimulans mot fastighetsmarknaden är effektiv och för med sig ökade investeringar i infrastruktur. De två viktigaste segmenten för efterfrågan på metaller. Medicinens biverkning är skenande fastighetspriser och en bostadsbubbla som kinesiska ledare måste se upp med. Det är därför inte förvånande att Kina börjat kyla fastighetsmarknaden, dessutom på precis samma nivå i ökningstakt som under den senaste cykeln, 2013.

Zink och nickel står starkt

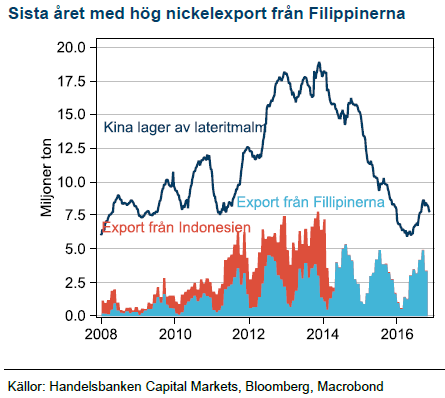

Vår tro på högre zink och nickelpriser har besannats, och av rätt skäl. Brist i marknadsbalansen efter stängda gruvor för zink, då flera stora är utbrutna och för nickel, efter miljöutvärderingen på Filippinerna. I Zink–priset har marknaden prisat in mycket förhoppningar på Trump och där finns nu en risk för besvikelse i kombination med allt fler kinesiska marginalproducenter som ökar produktionen vilket kan dämpa uppgången. Vi har USD 2700 som medelpris för 2017.

Nickelbristen får störst effekt i marknaden först under 2017 när höga lagernivåer betats av och Filipinernas lägre export gör avtryck. Vi fortsätter därför att tro på stigande priser med USD 13800 som medelpris för 2017.

Koppar och Aluminium i Trumps skottglugg

De divergerande förutsättningarna för basmetaller på utbudssidan spelar fortfarande in. Fram till Trumps segertal handlades koppar i princip oförändrad i år, trots de starkaste stimulanserna i Kina sedan finanskrisen. Högre produktion från nya gruvor är förklaringen. Vi sätter därför en speciell varningsflagga för koppar på nedsidan när Kinas stimulanser rullar ut ur systemet, före det att Trump eventuellt kommer in under 2018, med ett medelpris på USD 5000.

De divergerande förutsättningarna för basmetaller på utbudssidan spelar fortfarande in. Fram till Trumps segertal handlades koppar i princip oförändrad i år, trots de starkaste stimulanserna i Kina sedan finanskrisen. Högre produktion från nya gruvor är förklaringen. Vi sätter därför en speciell varningsflagga för koppar på nedsidan när Kinas stimulanser rullar ut ur systemet, före det att Trump eventuellt kommer in under 2018, med ett medelpris på USD 5000.

Aluminium har stigit i bakvattnet av högre produktionskostnad när kol- och oljepriserna har gått upp. Marknadsbalansen är dock välförsörjd och marginalproduktion i Kina stiger samtidigt som kolprisbubblan spricker efter vintern. Vi tror på ett medelpris USD 1600 för 2017.

Energi

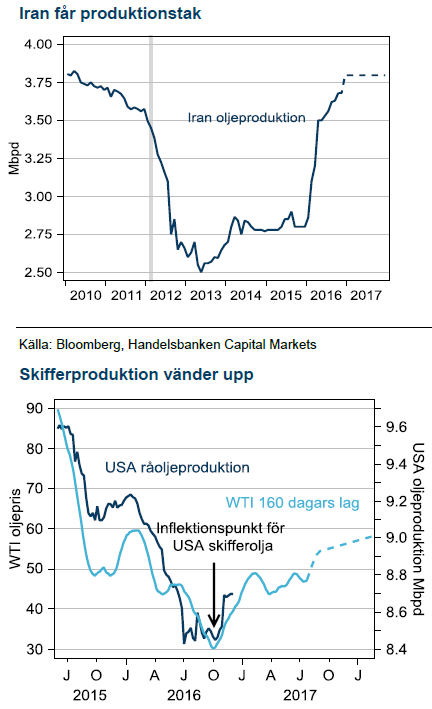

OPEC:s officiella möte i Wien slutade med en skräll. Priset steg 10% på beskedet att gruppen nått ett avtal om att begränsa produktionen tillsammans med flera länder som inte är medlemmar i OPEC. Dessutom hittade man ett tak för Iran vilket tar bort mycket av risken i priset som fanns under 2016.

Saudiarabien är arkitekten

Saudiarabien är det land som har svårast att skära ner på utgifterna. Rädslan för Arabiska vårens uppror är påtaglig och att finansiera budgetunderskottet med högre skuldsättning kommer att bli allt svårare när utsikterna för oljepriset att återhämta sig falnar. Efter att de under två smärtsamma år försökt konkurrera ut högkostnadsproducenter, utan större framgång, väljer de nu att pröva en annan väg. På flera års sikt har den minimal prispåverkan men för de närmsta tolv månaderna blir skillnaden total när marknaden går i underskott och de prisdämpande lagernivåerna betas av.

Mycket ska bevisas

Nu ska en bred konstellation av länder visa att de klarar av att sänka produktionen. Risken i avtalet ligger främst i Nigeria som tillåts öka, om de kan. Nigeria har potential att kompensera hela Rysslands sänkning. Den stora effekten i marknadsbalansen kommer först vid mitten av året när Saudiarabiens inhemska efterfrågan är högre och exporten måste bli lägre. Då har också Ryssland succesivt sänkt sin produktion.

Nu ska en bred konstellation av länder visa att de klarar av att sänka produktionen. Risken i avtalet ligger främst i Nigeria som tillåts öka, om de kan. Nigeria har potential att kompensera hela Rysslands sänkning. Den stora effekten i marknadsbalansen kommer först vid mitten av året när Saudiarabiens inhemska efterfrågan är högre och exporten måste bli lägre. Då har också Ryssland succesivt sänkt sin produktion.

Skifferoljan är vinnare

Norge, Kanada och USA:s marginalproducenter är de största vinnarna på avtalet. Länderna har jobbat hårt för att sänka produktionskostnaden under två år och behöver inte betala för det högre oljepriset. Vi tror på stark utveckling för skifferoljan givet 150-160 dagars eftersläpning till priset men det får oljepriset på fall först 2018 eftersom volymökningen med marginal äts upp av OPEC:s sänkning.

Elpriset åter volatilt

Sverige har den lägsta fyllnadsnivån i vattenmagasinen sedan 2002, lägre än elpristoppen 2010. En vinter något kallare än normalt räcker för att driva el till en mycket högre prisnivå.

Ädelmetaller

Guldet får revansch

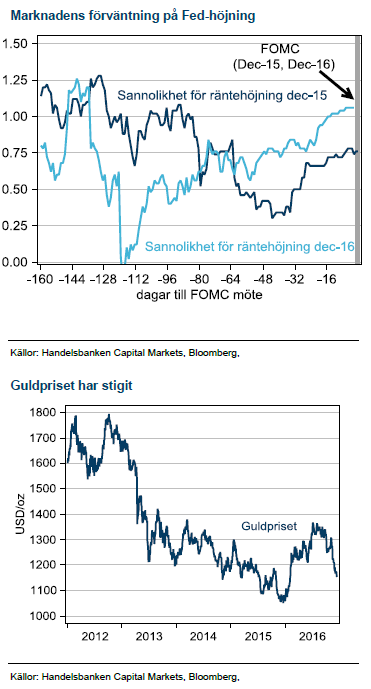

Fed kommer att fortsätta med en stramare penningpolitik även om fokus i USA kommer att tiltas mot den kommande finanspolitiken. Guld har redan handlat in den effekten och all form av besvikelse på Trump kommer gynna guld.

Fed har succesivt blivit tydligare och veckans höjning med 25bps var redan 100% prisad inför mötet, nyheten ligger i eventuell förändrad prognos för räntebana. För 2017 har Fed två höjningar och för 2018 tre.

Fed har succesivt blivit tydligare och veckans höjning med 25bps var redan 100% prisad inför mötet, nyheten ligger i eventuell förändrad prognos för räntebana. För 2017 har Fed två höjningar och för 2018 tre.

Feds huvudvärk är guldets gnista

Efter en initial press på guld, sedan Fed startat sin räntehöjningscykel i december 2015, så fick guldet massor av drivkraft från att Fed och marknaden reviderade ner antalet räntehöjningar. Nu blev det till slut bara en höjning det här året, vid decembermötet.

Ingen repris nästa år

För 2017 ser vi inte en enkel repris av 2016. För ett år sedan trodde marknaden på fler höjningar under 2016 och det signalerade även Fed. Det kom ju sedan på skam och guldet glänste. Den här gången har Fed bara två höjning under 2017 och vi ser det som mycket mindre sannolikt att Fed reviderar ner räntebanan och därmed trigga en ny uppgång i guld.

För höga förväntningar

Istället ser vi en reversering i hela handelsmönstret efter Trumps segertal som en drivkraft till högre guldpriser. Mycket höga förhoppningar har prisats och guld har varit en förlorare i det spelet. Om vinden vänder kommer guld vara en vinnare.

Jordbruk

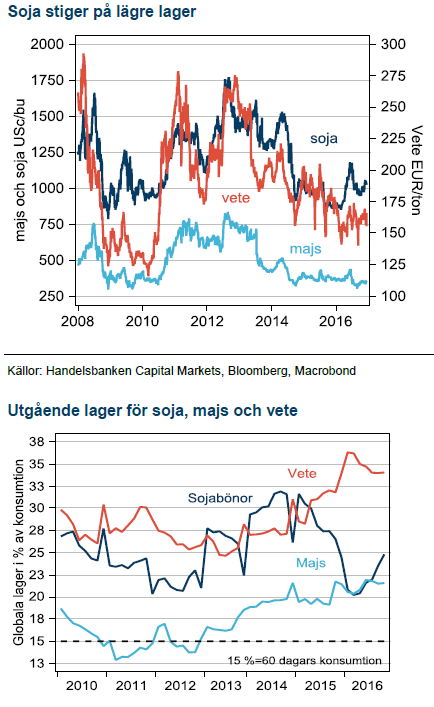

Fokus för de tre stora grödorna, soja, majs och vete har varit återställande av globala lagernivåer efter USA:s torka 2012. Efter flera bra skördeår har höga lager pressat de närmsta terminerna. Vi tror att den cykeln nu har toppat och temat för 2017 kommer vara att lagren på vissa håll inte skapar samma prispress längre.

Globala lager är höga, det sticker vi inte under stol med. De är dock allokerade mycket ojämnt. Oproportionellt stora volymer ligger i Kina där vi alltid är skeptiska till pålitligheten i data –speciellt för lager och jordbruksprodukter. Dessutom är Kina inte delaktig i global handel för andra grödor än soja, vilket minskar betydelsen av höga kinesiska lager.

Avkastningen avgör

Om lagercykeln toppat ur och global efterfrågan är stark kommer tillväxt i konsumtionen att sänka lagren. Exakt hur det blir i slutänden avgörs av avkastningen för varje gröda. Ännu ligger odlingsåret i sin linda och det är för tidigt att sia om avkastningens prispåverkan utöver det som redan är känt, och därmed inprisat. Vi nöjer oss därför med att tro på relativspelet mellan soja och majs, med lägst lager, och högst andel i Kina jämfört med vete, som fortfarande har högre lager. Vi tänker oss en svag nedgång för vete där vi räknar med att december 2017 terminen slutar på 160, omkring 7% lägre än dagens pris. När lagren faller räknar vi också med en mindre brant kurva. Vi räknar med att vetelager faller med omkring 10 % medan lager för soja och majs faller omkring 15-20% som ett resultat av låga priser, år med rekordavkastning bakom oss och växande efterfrågan.

Oljepriset påverkar

Vår förändrade syn på oljepriset, från förut USD 40 för 2017 till nu USD 60 påverkar spannmålsprisernamed högre produktionskostnad vilket tenderar att få marknaden att handla uppåt, speciellt i en miljö då lager faller. Dessutom gynnas efterfrågan och priset på majs och soja från ökade alternativkostnader i bränslesegmentet.

Trots tvivel tror vi att Trump kommer att fortsätta gynna biobränslen då det tillsammans med inhemsk råoljeproduktion minskar importberoendet från OPEC och Mellanöstern.

Analys

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

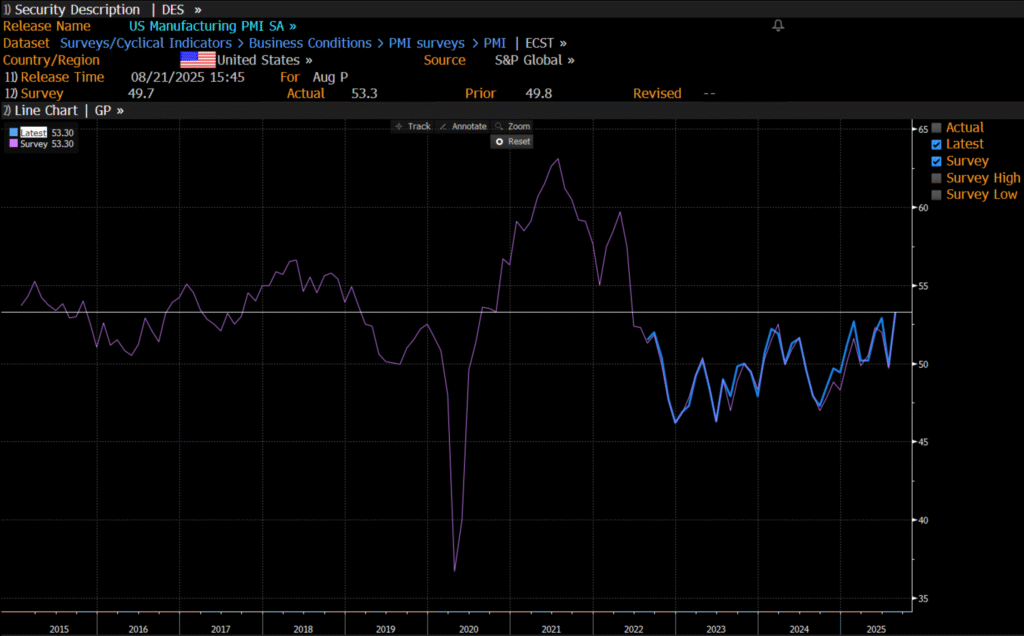

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

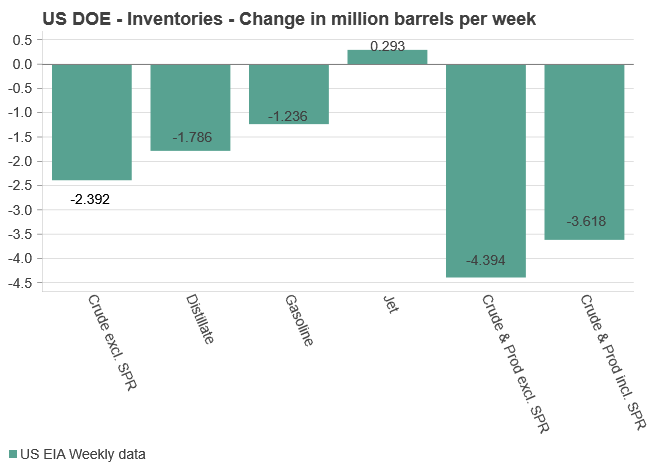

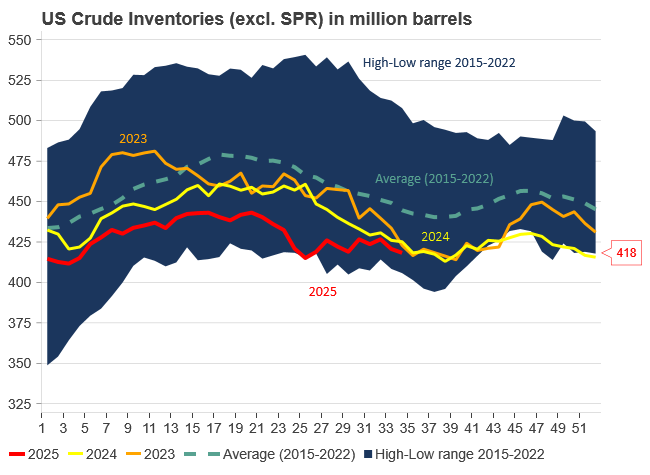

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

Analys

Increasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

Pushed higher by falling US inventories and positive Jackson Hall signals. Brent crude traded up 2.9% last week to a close of $67.73/b. It traded between $65.3/b and $68.0/b with the low early in the week and the high on Friday. US oil inventory draws together with positive signals from Powel at Jackson Hall signaling that rate cuts are highly likely helped to drive both oil and equities higher.

Ticking higher for a fourth day in a row. Bank holiday in the UK calls for muted European session. Brent crude is inching 0.2% higher this morning to $67.9/b which if it holds will be the fourth trading day in a row with gains. Price action in the European session will likely be quite muted due to bank holiday in the UK today.

OPEC+ is lifting production but we keep waiting for the surplus to show up. The rapid unwinding of voluntary cuts by OPEC+ has placed the market in a waiting position. Waiting for the surplus to emerge and materialize. Waiting for OECD stocks to rise rapidly and visibly. Waiting for US crude and product stocks to rise. Waiting for crude oil forward curves to bend into proper contango. Waiting for increasing supply of medium sour crude from OPEC+ to push sour cracks lower and to push Mid-East sour crudes to increasing discounts to light sweet Brent crude. In anticipation of this the market has traded Brent and WTI crude benchmarks up to $10/b lower than what solely looking at present OECD inventories, US inventories and front-end backwardation would have warranted.

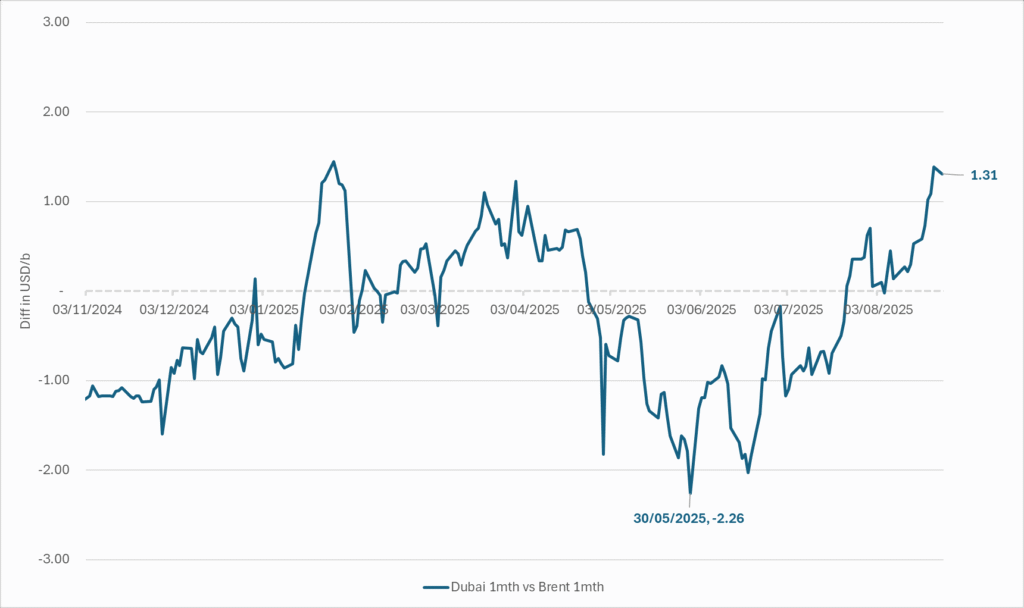

Quite a few pockets of strength. Dubai sour crude is trading at a premium to Brent crude! The front-end of the crude oil curves are still in backwardation. High sulfur fuel oil in ARA has weakened from parity with Brent crude in May, but is still only trading at a discount of $5.6/b to Brent versus a more normal discount of $10/b. ARA middle distillates are trading at a premium of $25/b versus Brent crude versus a more normal $15-20/b. US crude stocks are at the lowest seasonal level since 2018. And lastly, the Dubai sour crude marker is trading a premium to Brent crude (light sweet crude in Europe) as highlighted by Bloomberg this morning. Dubai is normally at a discount to Brent. With more medium sour crude from OPEC+ in general and the Middle East specifically, the widespread and natural expectation has been that Dubai should trade at an increasing discount to Brent. the opposite has happened. Dubai traded at a discount of $2.3/b to Brent in early June. Dubai has since then been on a steady strengthening path versus Brent crude and Dubai is today trading at a premium of $1.3/b. Quite unusual in general but especially so now that OPEC+ is supposed to produce more.

This makes the upcoming OPEC+ meeting on 7 September even more of a thrill. At stake is the next and last layer of 1.65 mb/d of voluntary cuts to unwind. The market described above shows pockets of strength blinking here and there. This clearly increases the chance that OPEC+ decides to unwind the remaining 1.65 mb/d of voluntary cuts when they meet on 7 September to discuss production in October. Though maybe they split it over two or three months of unwind. After that the group can start again with a clean slate and discuss OPEC+ wide cuts rather than voluntary cuts by a sub-group. That paves the way for OPEC+ wide cuts into Q1-26 where a large surplus is projected unless the group kicks in with cuts.

The Dubai medium sour crude oil marker usually trades at a discount to Brent crude. More oil from the Middle East as they unwind cuts should make that discount to Brent crude even more pronounced. Dubai has instead traded steadily stronger versus Brent since late May.

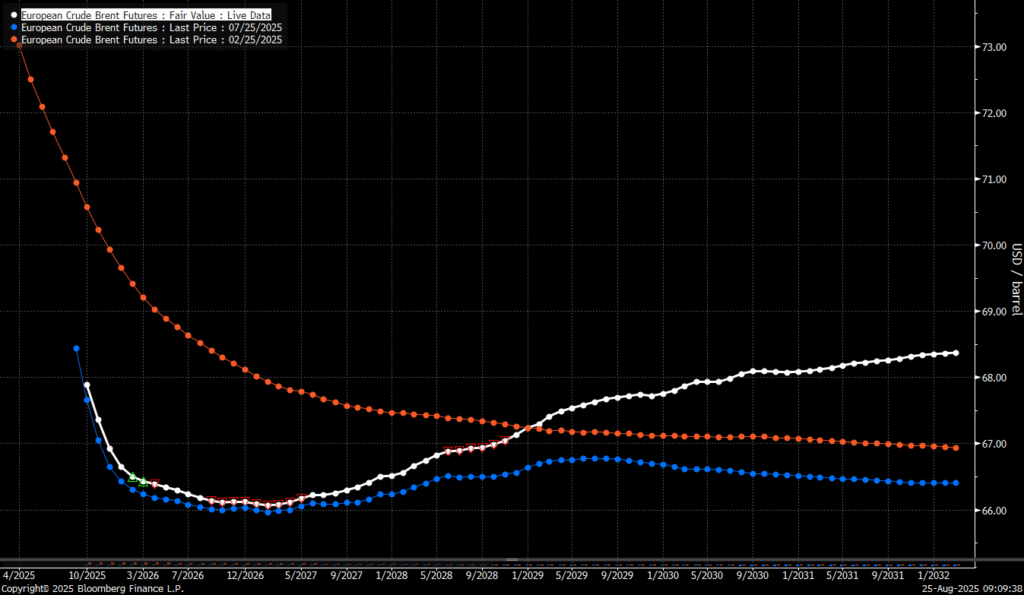

The Brent crude oil forward curve (latest in white) keeps stuck in backwardation at the front end of the curve. I.e. it is still a tight crude oil market at present. The smile-effect is the market anticipation of surplus down the road.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland