Nyheter

David Hargreaves on Precious Metals, week 8 2014

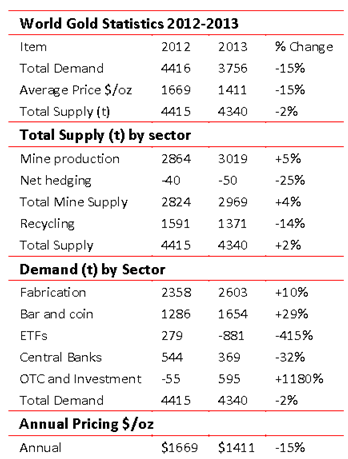

The World Gold Council Speaks. The WGC has delivered its definitive analysis on 2013, an indicative year for the metal. Now, whilst demand patterns matter, price rules. It fell heavily even as mined supply nudged up, real demand was down but over the counter transactions (OTC) burgeoned. Since year end we have seen a significant price bounce (like 10% in less than 8 weeks), so where to now? Major events were:

Demand. India, the long time biggest consumer, was reined in by its government on balance of payment fears, but was replaced by the apparently insatiable Chinese appetite.

Mine supply was marginally up (+5.4%) and as ever, recycled gold made up the supply-demand shortfall. We speak of c.4400t total demand, an immediate deficit of c.1500t and a calculated surface stockpile of c.150,000t. So we could carry on at this rate for 100 years.

Then the imponderables. Increasingly, they drive the nearby market. We have exchange traded funds (ETFs) which do physical and can buy or sell on a whim plus OTCs plus stock flows. Together, it all presented this picture:

What do the numbers tell us?

Newly mined supply is relatively steady at c.2800-3000tpy although it may retreat in 2014 as the price sags and major companies cut expenditure.

Total demand shows some discrepancies across the WGC tables. We have used that showing it balancing supply at 4340t. As such it shows a full 50% increase, low to high, in the period since 2004 (10 years). Thu table 13: Demand 20014=3046t, 2011=4589t. Given relatively steady new supply levels, the difference is made up by recycling, which is price driven. Given that in the 2004-13 period, the price has moved from $325 to $1700/oz, this is some driver.

Demand by sector shows major shifts

Bar and coin investment increased 29%. These are small, portable collaterals which appeal in times of uncertainty.

Exchange Traded Funds (ETFs), the recent phenomenon saw a mass exodus as the price fell. They look set to become a major influence in nearby supply and demand.

Central Bank transactions are becoming a tinkering exercise, bar for China, where there is an increasing curiousity, bordering on concern, that the true holdings are far in excess of the stated 1054t. Our close correspondents subscribed to this. Unlike India, no gold escapes from China. No jewellery of note, no hallmarked bars. So where does over 1000 per year go to?

Over the Counter (OTC) and investment. By its own admission, WGC tells us this is a grey area, almost a balancer. In the period 2012-13, it was meaningful, swinging from -55 to +595t or 14% of total demand. This, in a falling market.

Conclusions? Mine supply will not leap skywards, it might even fall as the major producers cut back. There is sufficient recyclable gold in the system to satisfy projected demand. It will become available on either a rising or falling price basis. The West has fallen out of love with the metal, but has been replaced by China. India is at a crossroads.

WIM still sees $1200 or lower, but the major miners taking at least another year to regroup before returning to an aggressive stance.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

Nyheter

Spotpriset på guld över 4300 USD och silver över 54 USD

Guldpriset stiger i ett spektakulärt tempo, nya rekord sätts nu på löpande band. Terminspriset ligger oftast före i utvecklingen, men ikväll passerade även spotpriset på guld 4300 USD per uns. Guldet är just nu som ett ångande tåg som det hela tiden skyfflas in mer kol i. En praktisk fördel med ett högre pris är att det totala värdet på guld även blir högre, vilket gör att centralbanker och privatpersoner kan placera mer pengar i guld.

Även spotpriset på silver har nu passerat 54 USD vilket innebär att alla pristoppar från Hunt-brödernas klassiska squeeze på silver har passerats med marginal. Ett högt pris på guld påverkar främst köpare av smycken, men konsekvensen av ett högt pris på silver är betydligt mer kännbar. Silver är en metall som används inom många olika industrier, i allt från solceller till medicinsk utrustning.

Nyheter

Guld och silver stiger hela tiden mot nya höjder

Priserna på guld och silver stiger hela tiden mot nya höjder. Eric Strand går här igenom vilka faktorerna som ligger bakom uppgångarna och vad som kan hända framöver. Han får även kommentera aktier inom guldgruvbolag som har haft en bättre utveckling än nästan allt annat. Han säger bland annat att uppgången kommer från låga nivåer och att det i genomsnitt är en mycket högre kvalitet på ledningarna för bolagen idag.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål