Nyheter

Gold above US$1400, where next?

Gold prices are currently trading at very important technical levels. The fact that gold surpassed and stayed above US$1400/oz is an important milestone, after breaching US$1350/oz on Thursday 20 June. US$1350/oz acted as a key resistance point, as gold failed to breach those levels 6 times before in September 2017, January 2018, February 2018, March 2018, April 2018 and February 2019. Having risen above another ‘round number’ is symbolically important. Gold is currently trading at highest levels since March 2013.

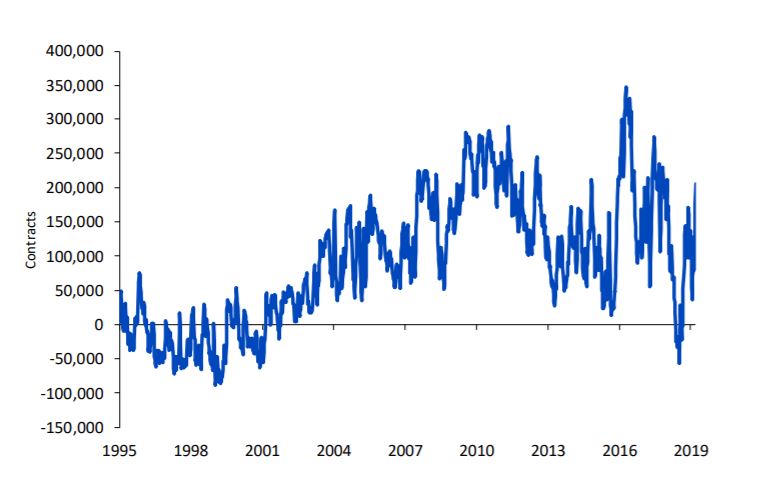

The last time gold traded above US$1350/oz was shortly after the UK’s referendum on EU membership in mid-2016, when speculative positioning in gold futures hit an all-time high.

Clearly something changed.

We previously expected the US Federal Reserve (Fed) to remain on hold for the year (although its ‘dot-plots’ were guiding the market for a hike in 2020). But the market forced the Fed’s hands, then the central bank indicated at its June meeting that it could cut rates in 2020 and the market is pricing in a cut at the July meeting.

US 10-year Treasury yields fell significantly below 2.0% (from 2.4% at the end of March 2019 and over 3% in October 2018). The recent surge in gold prices reflect the dovish stance of the Fed and this precipitous drop in yields.

The question is: is there still further upside? Based on our revised assumptions, we believe so.

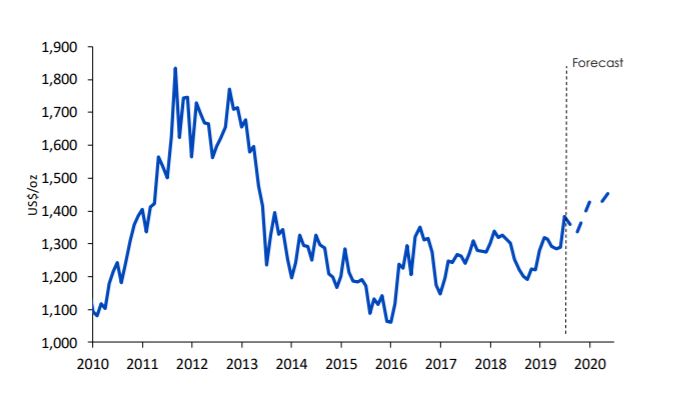

Figure 1: WisdomTree’s gold price forecast

Using WisdomTree’s quantitative framework outlined in “Gold: How we value the precious metal”, we project gold prices could rise to US$1480/oz by end of Q2 2020. This is based on a relatively conservative set of assumptions:

- US Treasury yields to remain at current levels. The market has largely priced-in more cuts that the Fed itself is guiding. Fed Fund futures are indicating the market is looking for two to three rate cuts in 2019. Our forecast for gold—at 1480—just uses current levels for longterm interest rates. A further drop in rates would support even higher prices.

- US dollar basket remaining around 97. Although cutting interest rates would normally be associated with currency weakness, we believe that the Fed will not be alone in expressing a dovish bias. That is likely to avoid large appreciation or depreciation of the US dollar. Indeed, with accusations of ‘currency wars’ re-emerging, gold could be seen as the haven currency during the course of the year (especially among emerging market central banks, who appear to want to diversify their foreign currency reserves), as it has been in the past.

- Inflation to reach 2%. Although weak inflation is the driver for the Fed’s change in policy course (with CPI inflation currently at 1.8%), we believe at the headline level, inflation could rise as a result of higher oil prices. We believe weakness in demand for oil – that could result from prolonged trade tensions for example – would be countered by the Organization of the Petroleum Exporting Countries (OPEC) policy decisions. OPEC’s policy meeting has been rescheduled for 1 st July, after the G20 meeting takes place on 28th/29th June, which highlights how the cartel wants to understand demand projections (which can only happen when we know where the world’s largest consumers—US and China—are heading).

- Investor sentiment for gold may not remain as elevated as today, but with so many geopolitical concerns, there are upside risks. Speculative positioning in gold futures has risen substantially in recent weeks and surpassed our expectations. Speculative length is over 205k contracts net long—a substantial rise from 55k net short in October 2018. We don’t think it will remain this elevated on a base case basis (and we assume positioning at 120k contracts). However, we note that many risks could crystallise in the near future. Within the next week are several keys risks:

- At the G20 meeting on 28th/29th June, China and US may not see eye-to-eye and disappoint the market with further escalation in their trade war

- On June 27th, Iran is likely to announce it has breached the nuclear accord and thus risks military intervention with the US

Figure 2: Net speculative positioning in gold futures

In conclusion, based on our quantitative model and a relatively conservative set of assumptions, we believe gold still has room to go materially higher.

– Nitesh Shah, Director – Research, WisdomTree

Nyheter

Blykalla och amerikanska Oklo inleder ett samarbete

Kärnkraftsföretagen Oklo från USA och svenska Blykalla har ingått ett strategiskt partnerskap för att främja tekniksamarbete, samordna leverantörskedjor och dela regulatorisk kunskap mellan länderna. Samarbetet inkluderar att Oklo går in som en av de större investerarna i Blykallas kommande investeringsrunda med ett åtagande på cirka 5 miljoner dollar.

Genom ett gemensamt teknikutvecklingsavtal ska bolagen utbyta insikter om material, komponenter och licensieringspraxis i både USA och Sverige. Målet är att minska kostnader och tidsrisker i utvecklingen av små modulära reaktorer (SMR).

Blykalla utvecklar SEALER, en blykyld snabbreaktor på 55 MWe, medan Oklo fokuserar på natriumkylda reaktorer upp till 75 MWe för industriella och militära tillämpningar i USA.

“Det här samarbetet stärker det växande ekosystemet för avancerade reaktorer i en tid av globalt ökande energibehov,” säger Oklo-grundaren Jacob DeWitte. Blykallas vd Jacob Stedman tillägger: “Vår gemensamma industriella strategi kan hjälpa leverantörer att planera för uppskalning, oavsett vilken sida av Atlanten de befinner sig på.”

Intervju på Bloomberg om samarbetet

Nyheter

Fortsatt stabilt elpris – men dubbelt så dyrt som i fjol

Snittpriset på el för höstmånaderna september till november väntas landa på strax under 50 öre per kilowattimme. Det är nästan en fördubbling jämfört med hösten 2024, då snittet låg på drygt 30 öre. Men nivåerna är fortfarande betydligt lägre än under elpriskrisen 2022. Det visar elbolaget Bixias höstprognos.

Att elpriserna är högre än i fjol beror främst på lägre tillgänglighet i kärnkraften och en svagare hydrologisk balans efter en torr sommar. Även om hösten har börjat blött och september ser ut att bli den nederbördsrikaste månaden sedan 2018, räcker det inte till för att vända vattenbalansen.

– Höstens elpriser är stabila, men klart högre än i fjol. Det är framför allt osäkerheten kring kärnkraften som påverkar där Oskarshamn 3 har varit ur drift längre än planerat. Samtidigt har den hydrologiska balansen inte återhämtat sig efter sommarens underskott, trots den blöta inledningen på hösten. Men jämfört med krisåren 2021 och 2022 ligger priserna fortfarande på en låg nivå, säger Johan Sigvardsson, elprisanalytiker på Bixia.

I september bidrog bristen på kärnkraft till att elpriset nästan fördubblades jämfört med samma månad i fjol. Priset landade på cirka 40 öre per kilowattimme, att jämföra med 22 öre i september 2024. Flera reaktorer stod stilla, däribland Oskarshamn 3, Forsmark 1 samt Lovisa 1 och 2 i Finland. Trots mycket regn under månaden var vattennivåerna fortsatt låga efter den torra sommaren, medan blåsiga perioder tillfälligt pressade ner priserna.

I oktober väntas elpriset hamna runt 45 öre per kilowattimme, jämfört med 27 öre i fjol, och i november kring 60 öre, mot 43 öre förra året. Sammantaget ger det ett höstsnitt i system på knappt 50 öre, jämfört med drygt 30 öre samma period i fjol. Under krisåret 2022 låg snittet för höstmånaderna på över 1,15 kronor per kilowattimme, med perioder på upp mot 4 kronor.

Liten risk för höga höstpriser

Bixia bedömer att priserna kan komma att stiga tillfälligt om vädret blir kallare än normalt eller om kärnkraftsreaktorer får fortsatt försening i återstart. Om till exempel Oskarshamn 3, vars återstart redan skjutits på fem gånger, inte kommer igång enligt plan i mitten av oktober, finns risk att priserna ökar under andra halvan av månaden.

– Risken för pristoppar ökar ju längre in på säsongen vi kommer, eftersom förbrukningen stiger när temperaturen sjunker. Men väderprognoserna ser i nuläget gynnsamma ut, och även om det skulle bli kallare än väntat ser vi inte någon risk för extremt höga priser, säger Johan Sigvardsson.

Dyrare el i syd

Södra Sverige har betalat betydligt mer för elen än norra delarna. Priserna har legat på runt 15 öre per kWh i norr under september, medan syd haft priser på omkring 70 öre. En differentierad prisbild väntas även under resten av hösten, särskilt om kärnkraftsproduktionen i söder fortsätter att vara begränsad och det fortsätter att vara gott om vatten i norr.

Nyheter

Ett samtal om guld, olja, koppar och stål

Samtal om att guldet ständigt slår nya prisrekord, att oljepriserna pressas och vad som händer på kopparmarknaden. Vidare kommenterar Jernkontorets Kristian Ljungblad läget i stålbranschen och hur de svenska stålbolagen mår.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet