Analys

SHB Råvarubrevet 25 januari 2013

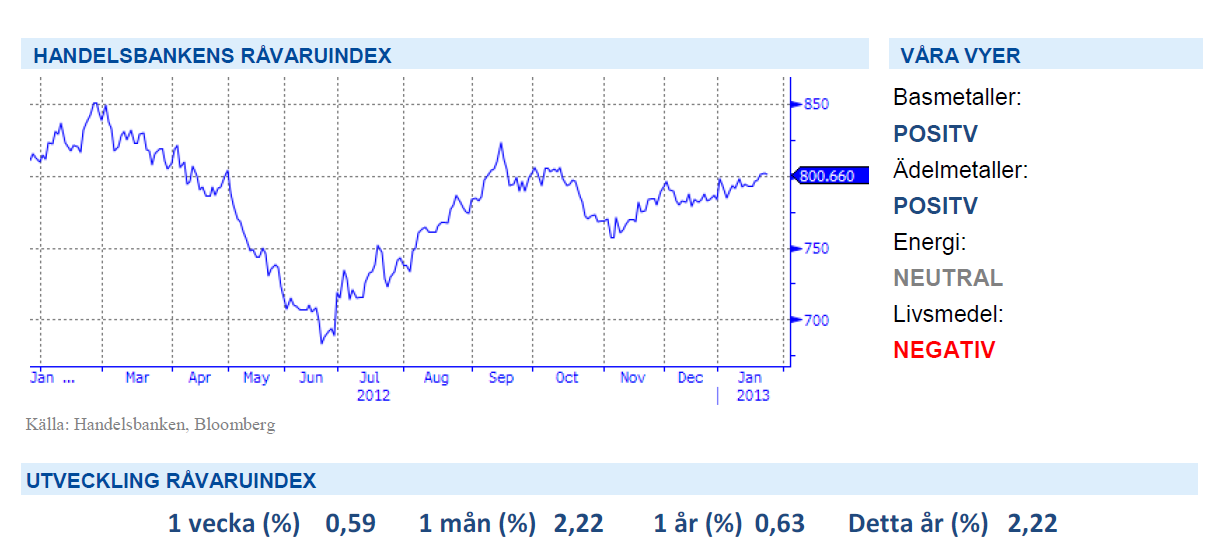

Nyårsrallyt har planat ut

Nyårsrallyt har planat ut

Senaste veckan har inte givit mycket nytt. Rallyt som inledde året har kommit av sig. Många råvaror har fastnat mellan en allt ljusare framtidsbild med starkare global konjunktur och en allt stabilare produktionssida. Det gäller såväl råolja som basmetaller. Valet i Israel gav inte ”Beni” Netanyahu den jordskredsseger han tänkt och nu behöver hans högerparti bilda koalitionsregering. Att israelisk politik kommer söka sig mot mitten är på marginalen negativt för brentpriset som har en riskpremie pga. Israels krigsvilja mot Iran som nu minskar något.

Under veckan kom storbanken HSBC:s preliminära inköpschefsindex för Kina in bättre än väntat på 24 månaders högsta, 51,9 upp från 51,5 i december. Den kinesiska återhämtningen fortsätter alltså och vi manar till is i magen för de som undrar varför inte basmetallerna följer med uppåt.

I USA har representanthuset röstat igenom en tillfällig höjning av skuldtaket fram till 19 maj, vilket ger något andrum i den politiska soppan. Därmed har politikerna köpt sig mer tid för att lösa budgetunderskotten, men tuffa förhandlingar kvarstår. Våren består av en hel del olika deadlines att förhålla sig till. Bland annat den 15 april; om beslut om ny budget saknas, står politikerna utan lön framtill 2014.

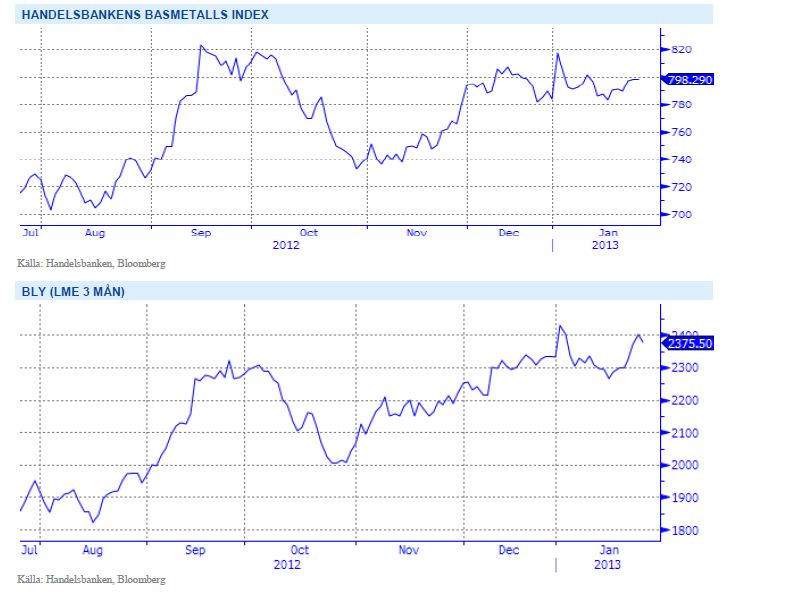

Basmetallerna

Basmetallerna stärks

Vårt basmetallindex steg med någon procent och det är främst aluminium och bly som varit i fokus. Blypriset är upp över 4 procent på förväntningar om en fortsatt robust efterfrågan från batteritillverkare framför allt i Kina (ca 85% av allt bly går till batterier och Kina står för 45% av global efterfrågan, den inhemska konsumtionen steg med 27% under 2012). Vikande lager på såväl aluminium som koppar ger stöd åt priserna.

Vi har i veckan träffat några Nordeuropeiska metallhandlare som vittnar om ökade orderingångar från tillväxtmarknaderna (främst Kina och Indien) vilket gör stöd åt vår tro på basmetallerna för det kommande kvartalet. I övrigt noterade World Steel Association färska produktionsdata för stålindustrin 2012 på 1.547miljarder ton (+1% YoY) vilket är rekord. Kina stod för 46.3% följt av Japan (7%), USA (5.7%).

Med Kinas återhämtning i ryggen tror vi på stigande priser på basmetaller. Vi tror på: BASMET H

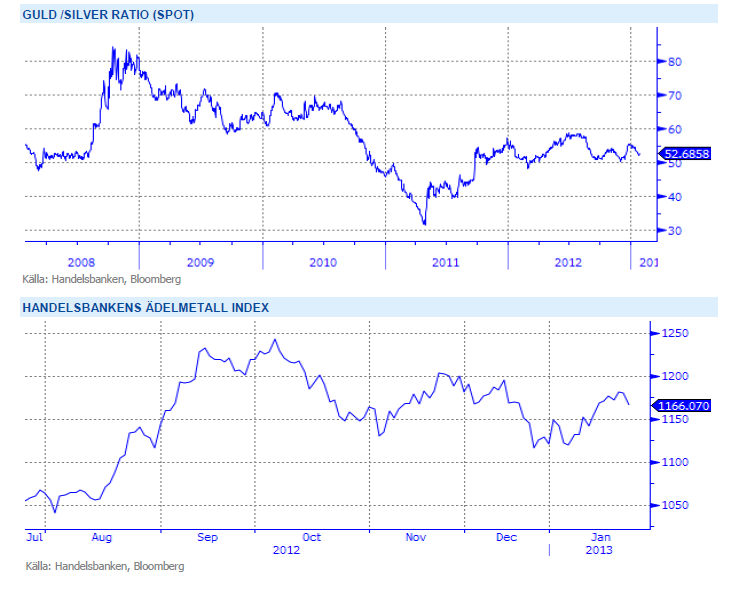

Ädelmetaller

Ökad riskaptit pressar ädelmetallerna

I och med att USA:s skuldtak lyfts tillfälligt har viss trygghet infunnits sig på marknaden och en ökad riskaptit pressar ädelmetallerna överlag. ETF-innehavet, som är en indikator på investerarflöden, på guld föll till den lägsta nivån på över 2-månader vilket fått guldet att backa med 25 dollar denna vecka trots att dollarn försvagats. Platinum och palladium håller dock emot bättre och stänger veckan på någon procent upp.

Vi förväntar oss dock ett fortsatt stöd för ädelmetallerna där låga räntor och stimulativa åtgärder spär på inflationsförväntningarna. Ett ökat intresse från tillväxtländernas centralbanker att hålla guld som säkerhet förväntas också ge stöd. Se nedan för guld/silver ration de senaste 5 åren.

Inför 2013 är vi fortsatt positiva till ädelmetaller. Fortsatt mjuk penningpolitik, svag makroekonomi, starkare efterfrågan från Kina och Indien och att centralbanker i utvecklingsekonomier köper guld gör att vi tror på: ADELMET H

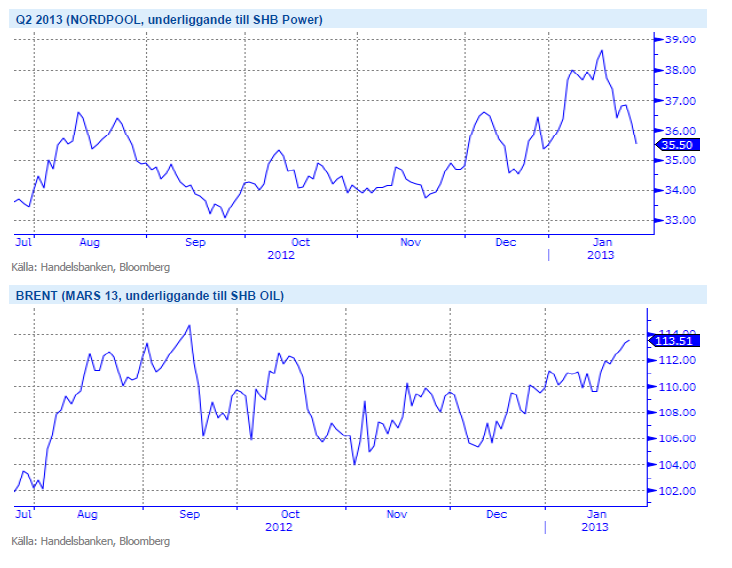

Energi

Välbalanserad fundamenta

Elmarknaden fortsätter ned och vi ändrar vår syn från sälj till neutral efter att Q2 13 försvagats mot en förväntad nivå strax över 35 euro (-5%, WoW) vilket är strax över brytpriset för kol. Utsläppsrätterna ned ytterligare 18.5 procent och förtroendet för marknaden raderas successivt ut. Inga större förändringar på kolmarknaden och energibalansen tappar någon TWh till -15 TWh. Ser vi till väderprognoserna ligger inga för marknaden dramatiska förväntningar för den kommande 10-dagarsperioden, normala temperaturer mot slutet och någon TWh nederbörd över normalt så räknar inte med några större rörelser de kommande dagarna.

Brent-oljan har stigit med 1,6 % under veckan och handlas nu på 113 USD/ton. Geopolitisk risk är återigen hög för oljemarknaden efter terrorattacken i Algeriet. Oron för angrepp på energianläggningar på andra platser har lett till ett kortsiktigt rally för oljepriset.

Vi närmar oss även februari där det normalt finns en stigande efterfråga jämfört med januari, då många fyllt på sina lager inför årsskiftet. Efterfrågan väntas stiga med 3 miljoner fat/dag från januari till februari.

För både el- och oljemarknaden är underliggande fundamenta väl balanserad, därför håller vi en neutral syn på energisektorn.

Livsmedel

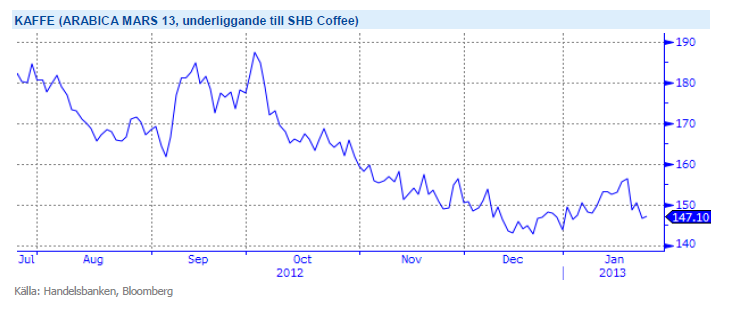

Fortsatt stora lager av kaffe pressar priset

Svampsjukdomen Roya fortsätter att spridas i de drabbade regionerna. 70 procent av Guatemalas 274 000 hektar av kaffeplantor är skadat och landet riskerar att förlora en tredje del av sin skörd. Förstörelserna ser ut att vara mer omfattande än man beräknat. Detta har varit orsaken till att kaffepriset stigit 8-9 procent under årets första veckor och backat 5-6 procent den senaste veckan efter rapporter om ökade lager av Robusta kaffe från Vietnam. Vi är positiva till SHB Coffee på kort sikt och tror att sämre skördar i Centralamerika, högre medeltemperatur och skyfall under normalen inte hunnit i kapp marknaden. Idag handlas terminen (frontkontraktet) under 1,50 dollar/Ib.

Terminspriserna på vete noteras ned något sedan förra veckan i både Chicago och Paris. En del regn har fallit på höstvetet i USA men mer behövs. Mer snö vore önskvärt i en del regioner men då temperaturen är klart över det normala för denna tid på året så är risken för utvintring liten, inga prognoser tyder för tillfället heller på kallare väder framöver. Klart är dock att det amerikanska höstvetet på flera håll ser ut att gå ur vintervilan i torr och varm väderlek, precis som vid ingången av vintern. I EU bedöms allt fortfarande vara helt ok, men i Australien är det väldigt varmt och torrt i stora områden, oron för detta är dock ganska begränsad då det är två månader kvar till sådd. Grödorna närmar sig ett känsligt utvecklingsstadium i flera viktiga spannmålsregioner och så länge risken för väderproblem inte känns mindre överhängande så bör en fortsatt prisnedgång bli ganska begränsad på kort sikt. Givet inga större väderproblem bör vi dock vänta oss fallande priser lite längre fram på året, veteproduktionen 2013 beräknas nå klart större volymer än 2012.

Vi ser fortfarande framför oss fallande priser på livsmedelsektor på lite längre sikt. Vi tror på: LIVSMEDEL S H

Handelsbankens Råvaruindex

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

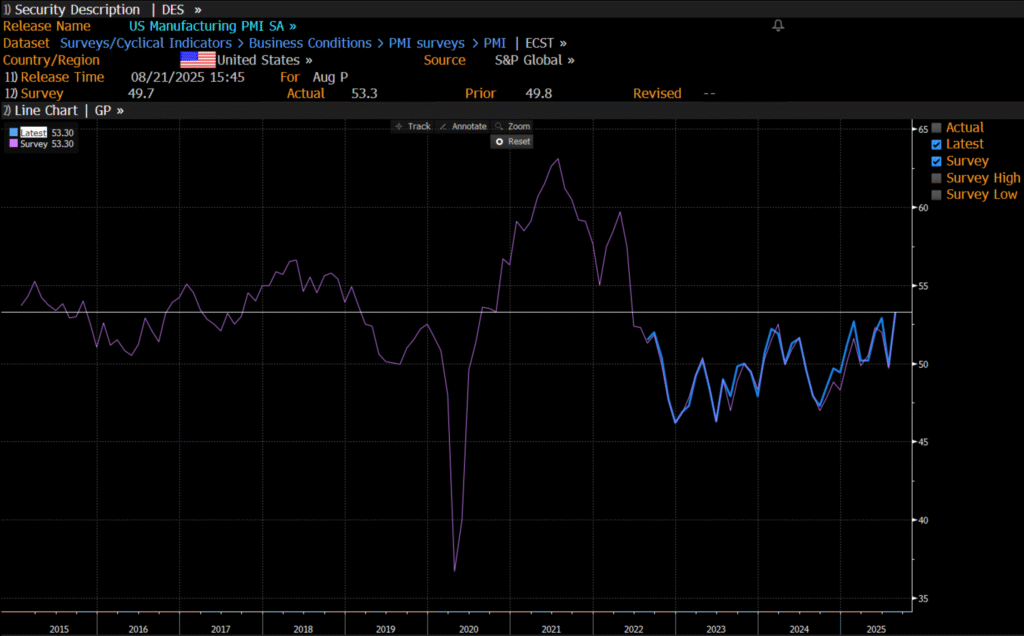

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

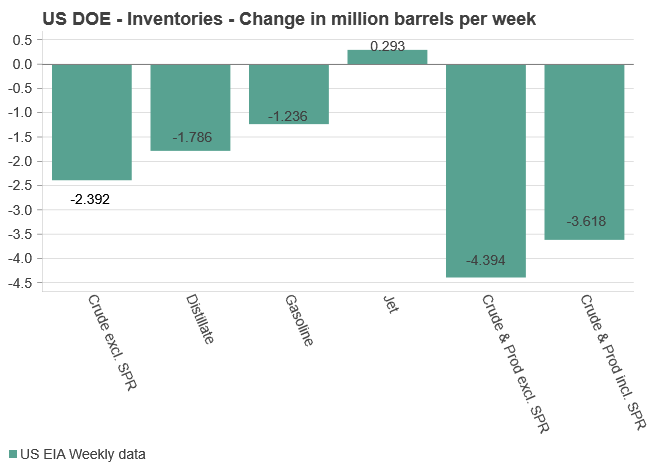

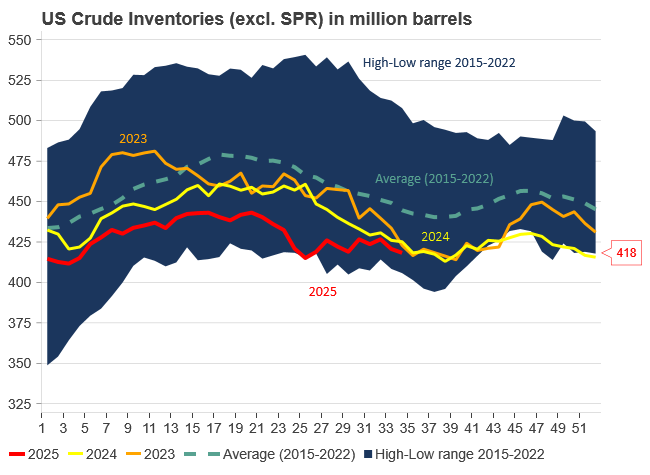

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland