Analys

SHB Råvarubrevet 30 november 2012

Råvaror allmänt

Råvaror allmänt

Fiscal cliff fortsätter att spöka

Oron för fiscal cliff i USA tynger råvarumarknaden överlag och oljemarknaden i synnerhet (USA står för lite drygt en fjärdedel av den globala oljekonsumtionen). Detta är dock inget nytt, USA har ett budgetunderskott på 9 % av BNP och en statsskuld på närmare 110 % av BNP, så oron kommer att bestå under en lång tid. På kort sikt är det dock intressant att se om man kan nå en överrenskommelse, annars väntar åtstramningar på uppemot 600 miljarder dollar enligt de värsta pessimisterna (detta skulle motsvara 4 % av BNP vilket med största sannolikhet kastar USA tillbaka i recession vilket är allvarligt för den globala ekonomin).

Vi tror dock inte att det blir så illa (den politiska oförmågan att komma överens har tidigare skapat problem ex Standard & Poor´s nedgradering etc) så även om det innebär åtstramningar räknar vi att de blir mindre och att man kan hantera det. Inget nytt konkret och långsiktigt vad gäller Europas skuldkris gör att Kina återigen hamnar i fokus där penning och finanspolitik stödjer våra tillväxtförväntningar de kommande månaderna. Positiv dataskörd signalerar att den inhemska tillverkningsindustrin bottnar ut och indikativa PMI siffror kommer in på 13-månaders högsta nivå vilket ger stöd åt råvaror och metaller i synnerhet.

Basmetaller

Inga extrema prisrallyn i sikte

För basmetaller överlag så har produktionen kommit ikapp efter år av svag balans, detta var det allmänna intrycket från årets LME vecka under oktober vilket gör att vi inte förväntar oss några extrema prisrallyn på någon metall. Driftsättningen av nya gruvor är en stor utmaning för att möta en växande efterfrågan på lite längre sikt men på kort sikt ser balansen god ut. Utvecklingen i Kina gör dock att vi är positiva till basmetaller just nu. Flertalet har passat på att beta av lager (på stål och stålråvaror i synnerhet) som man nu försöker bygga upp igen vilket innebär orderingångar.

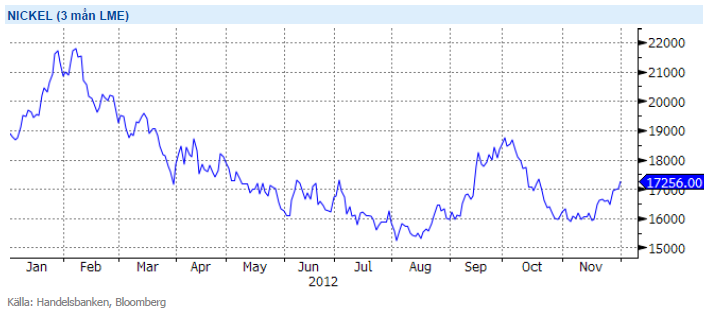

Ser vi till nickel skjuts flertalet investeringar på framtiden men vi räknar med en fortsatt produktionsökning om ca 5 % vilket gör att det inte finns utrymme för ett rally, speciellt inte när den globala rostfria sektorn är under fortsatt press. Vi räknar dock fortsatt med att nickelmarknaden är volatil, inte lika volatil som mellan 2007 och 2009 (när nickel föll från 50,000 dollar till under 10,000 dollar), där nivåer på 16,000 fungerar som stöd eftersom vi räknar med ett visst produktionsbortfall givet höga energi och lönekostnader. Våra prognoser ligger oförändrat på 17,500 USD för 2013 och 2014 för att sedan gå mot 18,000 USD vilket innebär en svag uppgång från dagens nivåer om 16,900 dollar.

Under oktober har basmetallerna haft ett kraftigt ras, efter den kraftiga uppgången i september. Finansmarknaden hade handlat in för mycket på för kort tid. Däremot ser Kinadata allt bättre ut nu. Vi tror på: BASMET H

Ädelmetaller

Volatila priser för de ädla metallerna

Ädelmetallerna har haft en stökig vecka där nyheter kring fiscal cliff har skickat priset både upp och ner. Guldet handlas i skrivande stund till 1730 USD/uns vilket är 1,3% lägre än förra fredagens stängning. Platinum och silver, som precis som guldet handlades ned kraftigt under onsdagen, stänger veckan i princip oförändrad. Palladium är veckans vinnare med en uppgång på 3,46%.

Guldet har ”stått och stampat” ett tag nu, även om det stigit med fem procent sedan senaste botten i början av november. Samtidigt är vi 150 dollar ifrån all-time-high på 1 900 per uns, noterat i september förra året. Vi anser att trots de höga nivåerna så är guldet köpvärt, åtminstone på kort sikt. Den viktigaste drivkraften är den stimulanspolitik som drivs just nu av världens centralbanker. Den gynnar guldet på två sätt, dels leder de exceptionellt låga räntorna till att man inte behöver avstå räntan för att äga guld. Men dessutom börjar alltfler nu undra om inte all denna stimulans till slut skapar inflation. Och just inflationsförväntan – inte inflationen själv – tror vi kan vara nog för att skicka guldet till nya rekordpriser ganska snart. Guldets stabilitet i orostider brukar vara det starkaste skälet till att äga guld, men inflationsskyddet kan visa sig vara en minst lika stark anledning att ha lite guld som komplement i sparportföljen.

Vi är fortsatt positiva till ädelmetaller med den främsta anledningen att vi tror på fortsatt mjuk penningpolitik från FED och att central bankernas stimulanser forstätter att ge stöd. Vi tror på: ADELMET H

Energi

Fortsatt riskpremie för oljan

Riskpremien på oljan har minskat något efter vapenstilleståndet i Gaza förra veckan men vi förväntar oss en fortsatt premie för den politiska oron som kan komma att påverka oljeleveranser från regionen. Något som också ger stöd är amerikansk lagerdata (senast 0,7 miljoner fat lägre än väntat). Även om råoljelagren är över normalen för perioden ser det betydligt värre ut på destillat och uppvärmningsolja i synnerhet, speciellt eftersom vi nu går mot en period av hög förbrukning i Nordöstra USA. Oljan handlas nu i nivå med bankens prognos på 110 dollar för 2013 (114 dollar för 2014).

Ny kapacitet har kommit till tack vare den höga prisnivån (speciellt skifferoljan från Bakken och Ford Eagle i Nordamerika har överraskat, dock är volymerna för små för att tala om att de enskilt kan lyfta fram USA till ett oljeoberoende år 2030) men mycket av kapaciteten är på betydligt högre kostnadsnivå vilket ger stöd åt nuvarande prisintervall (skifferoljan ligger på strax under 90 dollar och framöver bör man anta denna nivå eftersom borrning sker horisontellt med ökat fokus på miljövänlig process) runt 100 dollar om priset skulle börja falla tillbaka. Vidare behöver Saudi ett pris på närmare 100 dollar för att balansera sin budget vilket också minskar sannolikheten för något kraftigt fall under 100.

Oljan har sett allt svagare ut och vi fortsätter tycka att underliggande fundamenta är väl balanserad. Vi ser även att förutsättningarna för fortsatt lågt elpris kvarstår. Vi håller en neutral syn på energisektorn.

Livsmedel

Följ sojabönor – följ väderprognoser

För sojabönor kommer det sydamerikanska vädret kommer att hamna i fokus den närmsta tiden. Precis som för majsen är förhoppningarna höga och eventuella bakslag kan få stora effekter på prisnivån, efter dåliga skördar i främst USA förlitar sig marknaden på att Sydamerika ska leverera. Fokus är därmed på vädret fram till januari och februari (Argentina störst på majs och Brasilien på sojabönor om man ska följa vädret lokalt). Stöd till prisnivån ges även från stark kinesisk efterfrågan som fortsätter köpa stora mängder (köper ca 1/5 av globala som är 250 miljoner ton).

När Kina inte kan få sojabönor från USA riktas fokus mot Sydamerika. Inga stora variationer vad gäller kinesiska importsiffror där nivån är fortsatt hög. Förväntat utgående lager i förhållande till konsumtion är tajtare på sojabönor än på både majs och vete – får man då en dålig väderutveckling i Sydamerika bör sojabönorna öka mest i pris. Därför kan det vara intressant ur ett spread-perspektiv att förslagsvis sälja majs och köpa sojabönor. Kopplingen till energimarknaden på lite längre sikt är också intressant eftersom närmare 1/3 av världens socker, 10-15 % av vegetabiliska oljor och 10-15 av spannmålet förväntas användas till bränslen om 10 år!

Vi ser soja, majs och vete som klara säljcase där vi väntar oss prisfall senast till påsk. Vi tror på: LIVSMEDEL S H

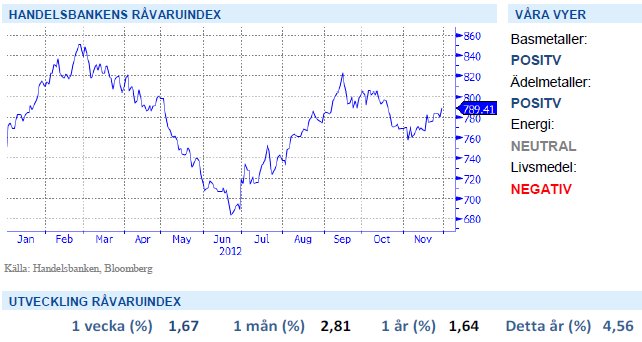

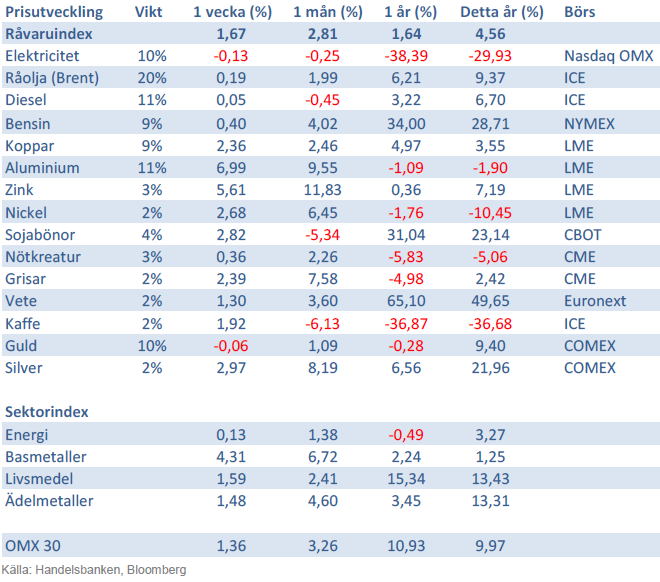

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Crude stocks fall again – diesel tightness persists

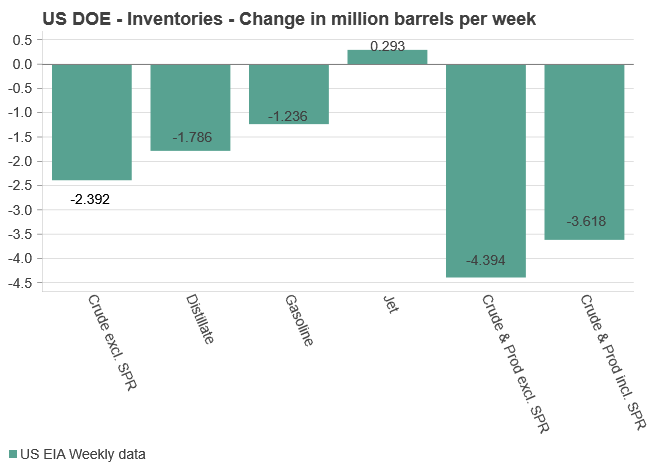

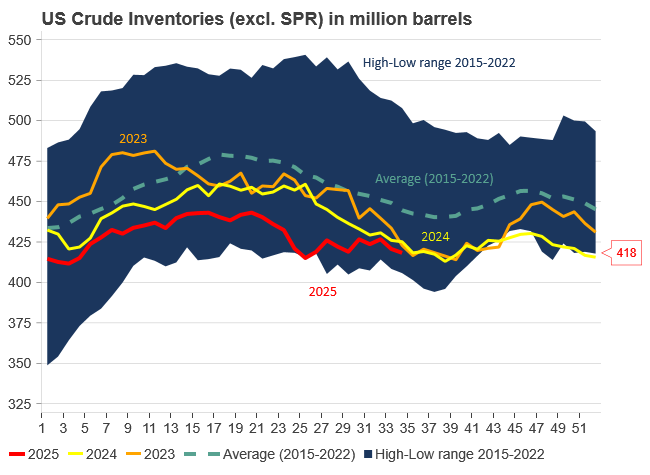

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

Analys

Increasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

Pushed higher by falling US inventories and positive Jackson Hall signals. Brent crude traded up 2.9% last week to a close of $67.73/b. It traded between $65.3/b and $68.0/b with the low early in the week and the high on Friday. US oil inventory draws together with positive signals from Powel at Jackson Hall signaling that rate cuts are highly likely helped to drive both oil and equities higher.

Ticking higher for a fourth day in a row. Bank holiday in the UK calls for muted European session. Brent crude is inching 0.2% higher this morning to $67.9/b which if it holds will be the fourth trading day in a row with gains. Price action in the European session will likely be quite muted due to bank holiday in the UK today.

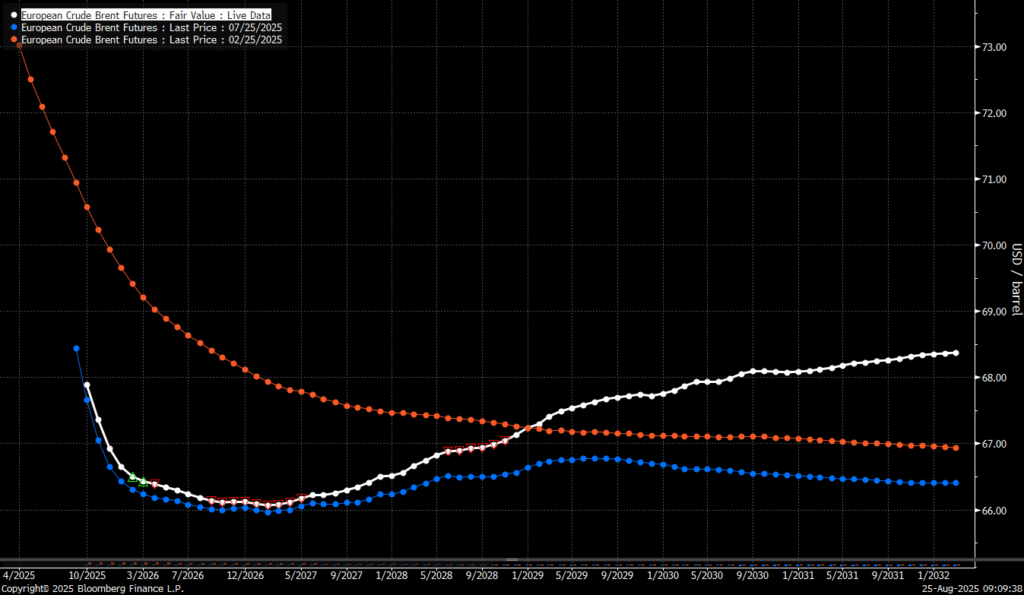

OPEC+ is lifting production but we keep waiting for the surplus to show up. The rapid unwinding of voluntary cuts by OPEC+ has placed the market in a waiting position. Waiting for the surplus to emerge and materialize. Waiting for OECD stocks to rise rapidly and visibly. Waiting for US crude and product stocks to rise. Waiting for crude oil forward curves to bend into proper contango. Waiting for increasing supply of medium sour crude from OPEC+ to push sour cracks lower and to push Mid-East sour crudes to increasing discounts to light sweet Brent crude. In anticipation of this the market has traded Brent and WTI crude benchmarks up to $10/b lower than what solely looking at present OECD inventories, US inventories and front-end backwardation would have warranted.

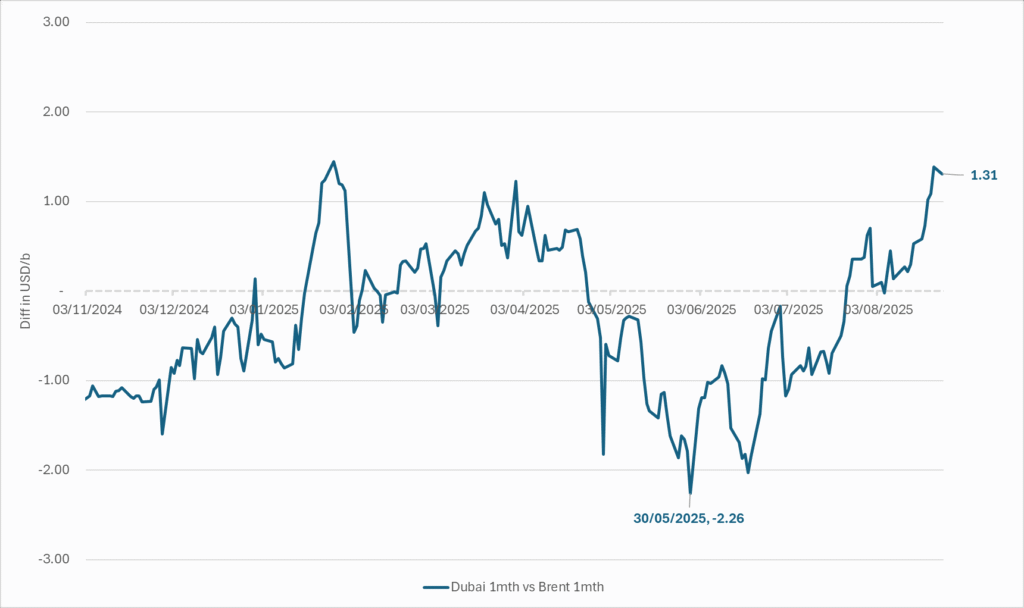

Quite a few pockets of strength. Dubai sour crude is trading at a premium to Brent crude! The front-end of the crude oil curves are still in backwardation. High sulfur fuel oil in ARA has weakened from parity with Brent crude in May, but is still only trading at a discount of $5.6/b to Brent versus a more normal discount of $10/b. ARA middle distillates are trading at a premium of $25/b versus Brent crude versus a more normal $15-20/b. US crude stocks are at the lowest seasonal level since 2018. And lastly, the Dubai sour crude marker is trading a premium to Brent crude (light sweet crude in Europe) as highlighted by Bloomberg this morning. Dubai is normally at a discount to Brent. With more medium sour crude from OPEC+ in general and the Middle East specifically, the widespread and natural expectation has been that Dubai should trade at an increasing discount to Brent. the opposite has happened. Dubai traded at a discount of $2.3/b to Brent in early June. Dubai has since then been on a steady strengthening path versus Brent crude and Dubai is today trading at a premium of $1.3/b. Quite unusual in general but especially so now that OPEC+ is supposed to produce more.

This makes the upcoming OPEC+ meeting on 7 September even more of a thrill. At stake is the next and last layer of 1.65 mb/d of voluntary cuts to unwind. The market described above shows pockets of strength blinking here and there. This clearly increases the chance that OPEC+ decides to unwind the remaining 1.65 mb/d of voluntary cuts when they meet on 7 September to discuss production in October. Though maybe they split it over two or three months of unwind. After that the group can start again with a clean slate and discuss OPEC+ wide cuts rather than voluntary cuts by a sub-group. That paves the way for OPEC+ wide cuts into Q1-26 where a large surplus is projected unless the group kicks in with cuts.

The Dubai medium sour crude oil marker usually trades at a discount to Brent crude. More oil from the Middle East as they unwind cuts should make that discount to Brent crude even more pronounced. Dubai has instead traded steadily stronger versus Brent since late May.

The Brent crude oil forward curve (latest in white) keeps stuck in backwardation at the front end of the curve. I.e. it is still a tight crude oil market at present. The smile-effect is the market anticipation of surplus down the road.

Analys

Brent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

Best price since early August. Brent crude gained 1.2% yesterday to settle at USD 67.67/b, the highest close since early August and the second day of gains. Prices traded to an intraday low of USD 66.74/b before closing up on the day. This morning Brent is ticking slightly higher at USD 67.76/b as the market steadies ahead of Fed Chair Jerome Powell’s Jackson Hole speech later today.

No Russia/Ukraine peace in sight and India getting heat from US over imports of Russian oil. Yesterday’s price action was driven by renewed geopolitical tension and steady underlying demand. Stalled ceasefire talks between Russia and Ukraine helped maintain a modest risk premium, while the spotlight turned to India’s continued imports of Russian crude. Trump sharply criticized New Delhi’s purchases, threatening higher tariffs and possible sanctions. His administration has already announced tariff hikes on Indian goods from 25% to 50% later this month. India has pushed back, defending its right to diversify crude sourcing and highlighting that it also buys oil from the U.S. Moscow meanwhile reaffirmed its commitment to supply India, deepening the impression that global energy flows are becoming increasingly politicized.

Holding steady this morning awaiting Powell’s address at Jackson Hall. This morning the main market focus is Powell’s address at Jackson Hole. It is set to be the key event for markets today, with traders parsing every word for signals on the Fed’s policy path. A September rate cut is still the base case but the odds have slipped from almost certainty earlier this month to around three-quarters. Sticky inflation data have tempered expectations, raising the stakes for Powell to strike the right balance between growth concerns and inflation risks. His tone will shape global risk sentiment into the weekend and will be closely watched for implications on the oil demand outlook.

For now, oil is holding steady with geopolitical frictions lending support and macro uncertainty keeping gains in check.

Oil market is starting to think and worry about next OPEC+ meeting on 7 September. While still a good two weeks to go, the next OPEC+ meeting on 7 September will be crucial for the oil market. After approving hefty production hikes in August and September, the question is now whether the group will also unwind the remaining 1.65 million bpd of voluntary cuts. Thereby completing the full phase-out of voluntary reductions well ahead of schedule. The decision will test OPEC+’s balancing act between volume-driven influence and price stability. The gathering on 7 September may give the clearest signal yet of whether the group will pause, pivot, or press ahead.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland