Analys

SEB – Råvarukommentarer, 3 december 2012

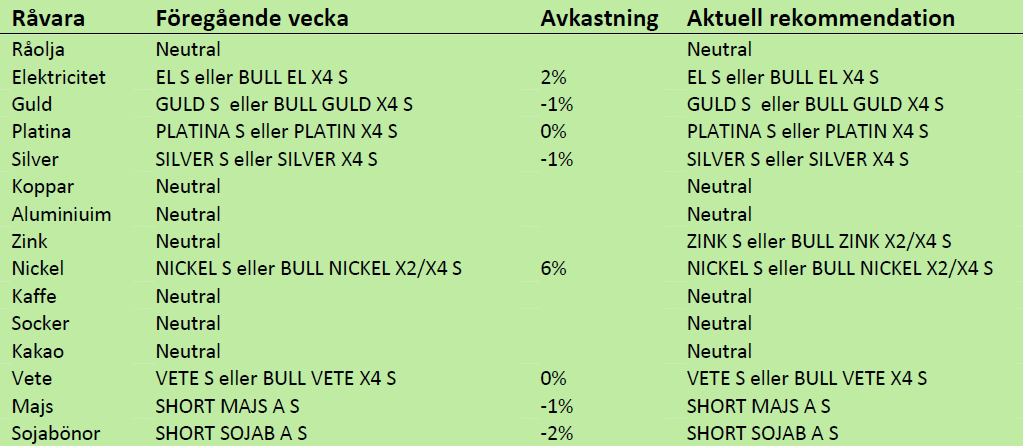

Sammanfattning av rekommendationer

Vi kompletterar bevakningen av basmetaller med en köprekommendation på zink. De största användningsområdena för zink är bygg- och transportindustrin. Två områden som nu gynnas av en mer positivt syn på tillväxten i Kina och USA. Zink ligger väl placerad i det scenariot. Rekommendationen på nickel kvarstår, positionen har utvecklats väl. Majs och sojabönor fortsatte rekylen uppåt i veckan. Vi ser ännu ingen tydlig trendförändring. Vi ligger kvar med en kort rekommendation. Guld föll oväntat i veckan men trenden är intakt. Vi är fortsatt neutrala till oljan, men alltjämt positiva till elpriset och rekommenderar köp av t ex EL S.

Råolja – Brent

Förra veckan präglades mer av en återgång till marknadsfundamenta, efter att eldupphör, tillfälligt deklarerats, mellan Israel och Hamas i Gazakonflikten. Samtidigt finns många pågående konflikthärdar, bl.a. den i Egypten och den inom Syrien och mellan Syrien och några av dess grannländer. Embargot mot Iran är ytterligare hot mot utbud och distributionskedjor.

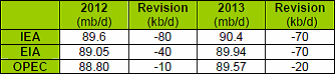

Den rådande utbuds/efterfrågebalansen är nu mindre ansträngd efter högre produktionssiffror i enskilda länder samt mot utsikterna för den globala ekonomin med fortsatt effekt på efterfrågan i västvärlden. IEA:s senaste rapport visade att oljemarknaden var välbalanserad under årets tredje kvartal. Efterfrågan för både 2012 och 2013 har också nyligen justerats ned av ”de 3 stora”, se tabell.

Saudi Arabiens oljeminister, Ali Niami, kommenterade nyligen oljepriset som tillfredsställande och menade att köparna/konsumenterna verka nöjda med nivån. Kommentar; Priset på olja i dollartermer är historiskt högt. Att konsumenter ändå är nöjda med priset, kanske mycket beror på att olja prissätts i dollar. Det har gett billigare olja för många av världens konsumenter, vilka köper oljeprodukter i lokal valuta. Dessutom åtnjuter amerikanska konsumenter tillgång till billigare oljeprodukter, då WTI oljan handlas med mer än 20 usd ”rabatt” jämfört med andra av världens stora prisreferenser, som t ex Brent. Saudi har nu, åtminstone, tillfälligt, övergivit retoriken om att världspriset (ett korgpris) på råolja ska ned till 100 usd/fat.

Tidigare har man alltså tydligt kommunicerat ett prismål men menar att man nu istället kommer reagera och agera på skiften i balansen mellan utbud och efterfrågan.

Veckans DOE rapport visade att de amerikanska råoljelagren minskade med 0,3 mfat. Distillates föll med 0,8 mfat och bensinlagren ökade med 3.9 mfat.

Mellandestillaten utgör en stödjande faktor för Brent, som lämpar sig väl för produktion av mellandestillat. I Europa är det också fortsatt stort fokus på den ansträngda lagersituationen för just mellandestillat. Den annalkande vintern förstärker problemet, då efterfrågan på olja för uppvärmning på kontinenten säsongsmässigt ökar. Den hittills milda hösten och högt pris på mellandestillat har, så långt, dämpat efterfrågan men brukar bidra till att lyfta Brentkontraktet så här års.

Brentkontraktet handlades ned under veckan, som lägst noterades 108.40 usd, varefter en återhämtning till 111 usd skedde, vilket innebär ett nästan oförändrat pris jämfört med förra veckans stängning. Kring nuvarande nivå håller vi en neutral vy men fortsätter att rekommendera en long position om priset faller ned mot 105-106 nivån.

Elektricitet

I slutet av förra veckan kom så vintern med kallt väder och snö och väderprognoserna har under veckan varit genomgående rejält kalla och nederbördsfattiga. Kylan kommer efter en lång period av milt och blött väder, vilket lett till en stark hydrologisk balans, f n ca +12 TWh jämfört med normalt. Infrias de nya prognoserna kommer överskottet gradvis minska och med nuvarande prognoser kan det vara helt borta strax efter årsskiftet.

Vi har under ett antal veckors tid rekommenderat en long position i SEB:s cerifikat på el. Marknaden har också reagerat och handlat högre men något riktigt lyft har hittills uteblivit. Som högst noterade Q1-13 kontraktet till 42.00 EUR/MWh men veckan stängde endast marginellt högre på 40.75. Anledningen till den blygsamma prisuppgången står att finna i att bränsle- och CO2 priserna fallit med fallande marginalkostnad för fossileldad kraft, se graf. Spotprisuppgången har också varit under förväntan, kanske inte så konstigt med tanke på att kylan slog till framåt helgen då förbrukningen är lägre. Måndagen den 3 december har spotpriset stigit till 48.45 EUR/MWh nästan 16 EUR högre än måndagen innan. Det är en rejäl ökning men ändå en del under konsensusförväntan.

Vi håller fast vid vår long position, trots att differensen mellan kostnaden att producera el i kolkraftverk, vilket oftast är marginalprissättande och elterminerna, ökat ytterligare. Det vi väntat på, väderskiftet, har nu infriats, återstår alltså att se om det väntade lyftet i terminerna följer.

Innan har vi kommunicerat att 43-44 nivån på Q1-13 är en bra exit. Två saker denna vecka gör att vi nu ser mer potential i certifikaten. Den ena är att certifikat i veckan rullar underliggande position från Q1-13 till Q2- 13 terminen. Det ändrar spelreglerna, vår trade var ursprungligen ett ”vinter bet” på Q1-13 terminen. Fast eftersom de nya väderprognoserna är så pass kalla och torra är det motiverat att behålla positionen eftersom det hydrologiska överskottet, givet att prognoserna infrias, faktiskt snart kan vara borta. En mer normal hydrolologisk situation motiverar högre elterminer kontra marginalkostnad. Den andra anledningen till omvärdering av exit är att Q2-13 handlar hela 6 EUR/MWh lägre än Q1, vilket innebär en attraktiv backwardation rullning, givet vår bullish vy och position.

SEB har följande börshandlade certifikat kopplade till elterminer på Nasdaq OMX.

Long ——— Short

EL S ———-Bear El X2 S

Bull El X2 S – Bear El X4 S

Bull El X4 S

Guld och Silver

Ädelmetallerna har haft lite olika utveckling under veckan. Guldet föll, som det kändes, lite omotiverat i onsdags efter en extremt stor säljorder som utlöste ett ras på öppningen i New York. Priset föll 20 dollar under den första timmens handel. Silver och platinametallerna följde efter. De återhämtade hela prisfallet under resten av veckan, medan guldet hade svårt att återta all förlorad mark. En del marknadskommentarer gjorde gällande att guld föll på oro för att de amerikanska budgetförhandlingarna skulle fallera, något som inte stämmer med den allmänna förväntan på finansmarknaden. Silver och Platina får stöd av den pånyttfödda optimismen kring Kinas stabilisering och framtida tillväxt, något som stärkt basmetallerna kraftigt under veckan (se nedan). Ur ett konsumtionsperspektiv har framför allt platinametallerna karaktären av industrimetaller.

Förra veckans tekniska köpsignal (stängning över $1750) fallerade genom onsdagens ras. Trenden är intakt, nu med stöd kring dagens nivåer. Vi rekommenderar fortfarande en köpt position i guld. Om priset faller under $1700 (vid trendlinjen), bör exponeringen begränsas.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Skillnaden mot guld är att den viktiga nivån som för silver representeras av 33,40 håller. På motsvarande sätt som för guld bör exponering minskas om priset faller under $32 (vid trendlinjen).

Platina

Platinapriset fick aldrig den förväntade följdrörelsen uppåt, men nivåerna håller. Förutsättningar finns för en stark utveckling i veckan. Platina bör få stöd av starka basmetaller och positiva tillväxtutsikter.

Basmetaller

Stämningsläget på de finansiella marknaderna har definitivt vänt till förmån för tillväxtorienterade placeringar. Där passar basmetallerna väl in. Vi har sett breda uppgångar under veckan mellan 3 och 6 %. I förra brevet veckan bedömdes nickel ha störst potential på kort sikt. Den är vinnaren, upp hela 6 % på LME. Finansministrarna i Europa lyckades komma överens om utbetalningen till Grekland, vilket lade grunden för ett positivt stämningsläge i början av veckan. Turerna kring de amerikanska budgetförhandlingarna pendlar och likaså riskaptiten. De flesta bedömare är överens om hög sannolikhet att man finner en, för konjunkturen, tillräckligt bra lösning för årsskiftet. Fredagens nyhetsflöde kring Japans stimulanspaket i kombination med positiva siffror från Kina gällande företagsklimatet spädde på uppgångarna och alla basmetaller stänger på veckohögsta nivåer. Förväntningarna inför helgens inköpchefsstatistik (PMI) från Kina är högt ställda. Frågan är nu hur länge rallyt fortsätter.

Vi får inte glömma bakslaget efter september- rallyt, som till stor de var ett verk av finansmarknaden, utan egentligt stöd från industrin. Skillnaden nu är just att industrins indikatorer visar tecken på vändning. Det känns därför mer stabilt jämfört med september. På kort sikt finns risk för rekyler.

Koppar

Det ser väldigt starkt ut och som vi skrev förra veckan förväntar vi oss ökad import av koppar till Kina. Håll ett öga på LMElagret som nu börjar minska. Söndagens PMI-siffra (50,6 jämfört med 50,2 i oktober) stöder synen på en stabilisering. Codelco, världens största kopparproducent, tror på en stabil efterfrågetillväxt i Kina mellan 5 och 7 % enligt uttalanden i veckan. Koppar är upp 3 % i veckan, faktiskt minst av basmetallerna. Orsaken är en viss oro för att ökad produktion nästa år ska ”tippa över” marknaden i överskott. Som vi beskrev i förra veckan är nog den oron lite obefogad bl.a. med tanke på den senaste produktionsstatistiken från Codelco (se förra veckans marknadsbrev).

Vi rekommenderad i förra veckan köp på ett genombrott av $7800 för LME-koppar. Brottet kom och priset stänger veckan strax under $8000. Om den psykologiska nivån bryts, finns potential upp mot $8400.

Aluminium

Lagersituationen för aluminium har diskuterats i tidigare marknadsbrev. En stor del av överskottet ligger uppknutet i börstransaktioner, där finansiella aktörer utnyttjat den höga terminspremien, och ”låser upp” material under längre perioder. Detta i kombination med kapacitetsproblem i LME:s börslager, har skapt en tightare fysisk marknad än vad som annars skulle ha varit fallet. Detta speglas nu i stark efterfrågan för spotmaterial. Terminskurvan har gått över i s.k. backwardation, d.v.s. spotpriset är högre än terminspriset. Kortheten är koncentrerad perioden dec/jan. LME-priset steg 5,9 % i veckan. Spotefterfrågan kommer sannolikt leda till fortsatt prisuppgång på kortsikt. Det stora LME-lagret kan på sikt verka hämmande på priset.

Bilden liknar den för koppar. Vi fick ett genombrott av $2000 i veckan. Potenialen är lite mer begränsad jämfört med koppar. $2200 kommer sannolikt innebära ett starkt motstånd.

Zink

De största användningsområdena för zink är bygg- och transportindustrin. Två områden som nu gynnas av en mer positivt syn på tillväxten i Kina och USA. Zink ligger väl placerad i det scenariot. De kommande årens begränsningar av utbudet (som vi skrev om i förra veckan) talar också för en starkare zinkmarknad. Hotet är, som vi också nämnt tidigare, kortsiktigt överskott p.g.a. ökad gruvproduktion i Kina. Enligt bedömare avtar tillväxten nu av det kinesiska utbudet. Zinkpriset är fortfarande lågt ur ett produktionskostnadsperspektiv. Överskottet har också byggt stora lager som måste betas av. Ett troligt scenario är samma utveckling som för aluminium, d.v.s. att lagret knyts upp i finansieringsupplägg (se tidigare beskrivningar kring aluminiummarknaden) som kommer att undanhålla material från konsumenter, vilket framför allt gynnar de fysiska premierna, men också sannolikt zinkpriset. Omsvängningen av stämningsläget gör att vi nu bedömer att marknaden kommer diskontera starkare fundamental balans, vilket ofta innebär att investerare köper i ”förtid”. LME-priset är upp 4,5 % i veckan. Lite annorlunda teknisk bild för zink. Priset har brutit upp över trendkanalen. Det är nu relativt ”fritt” uppåt. Nästa motstånd kommer in vid $2150.

Vi rekommenderar köp av ZINK S eller BULL ZINK X2 / X4 S för den som vill ta mer risk. Det gick snabbt uppåt i förra veckan och möjligheten finns att veckan startar med vinsthemtagningar. Om så sker så är det ett bra tillfälle att utnyttja rekylen för en lång position. Man bör gå ur positionen om priset faller genom 1930 dollar per ton, som är stödet i den konsolideringsfas som varit rådande sedan prisfallet slutade i slutet av maj. Kortsiktigt bör man ta hem vinst vid moståndsnivån $2150. På lite längre sikt är potentialen större. Nästa motståndsnivå kommer in vid $2200, men målet är $2500.

Nickel

Det mer positiva stämningsläget kring Kina och metallefterfrågan märks direkt på nickel. Den brukar reagera först av basmetallerna. Priset steg 6 % i veckan och ser mycket stark ut. Vi har tidigare nämnt lagren hos distributörer av rostfritt stål som är låga och en lagerbyggnadsfas är att vänta. Den har försenats av osäkerheten kring amerikanska valet och maktskiftet i Kina. Det finns ett uppdämt köpbehov, som vi nu troligtvis ser början på. Vi bedömer att finansiella aktörer är relativt neutrala vilket betyder ännu större potential om de också börjar öka exponeringen.

Vi beskrev i förra veckan en kortsiktig potential upp till motståndet vid ca $17500. Nivån bröts vid stängningen i fredags. Nästa motstånd kommer in strax under $19000. Det är inte för sent att köpa nickel, men vänta in rekylen. Stödnivån kommer nu in mellan $16700 och $17000 som kan vara en lämplig nivå.

Vi rekommenderar köp av NICKEL S eller BULL NICKEL X2 / X4 S för den som vill ta mer risk. Det gick snabbt uppåt i förra veckan och möjligheten finns att veckan startar med vinsthemtagningar. Om så sker så är det ett bra tillfälle att utnyttja rekylen för en lång position. Man bör gå ur positionen om priset faller genom 15,800 dollar per ton, som är stödet i den konsolideringsfas som varit rådande sedan prisfallet slutade i slutet av oktober. Kortsiktigt bör man ta hem vinst vid moståndsnivån $17500. På lite längre sikt är potentialen större. Nästa motståndsnivå kommer in strax under $19000.

Kaffe

Kaffepriset (mars 2013) har i veckan testat motståndnivån ännu en gång men faller tillbaka. Detta innebär att den negativa trenden har fortsatt. Det finns inget, tekniskt, som pekar på att trenden ska vända uppåt just nu. Men håll ett öga på nivån 160. Om den bryts finns risk/möjlighet för ett större rally. Statistik över spekulativa positioner på börserna visar den största korta positionen sen 2006, på 26 921 kontrakt. Flera marknadsbedömare påpekar risken att kaffemarknaden övergår i underskott 2013 efter årets stora överutbud. Detta i kombination med finansiella aktörers återköpsbehov, kan mycket väl orsaka en större prisuppgång. Som sagt håll ett öga på 160-nivån för marskontraktet.

Socker

Priset på socker (mars 2013) befinner sig i en stark baissemarknad. I veckan som gått har priset rört sig sidledes i ett ganska snävt intervall. Det mest sannolika tycker vi är att priset faller och söker en ny bottennotering.

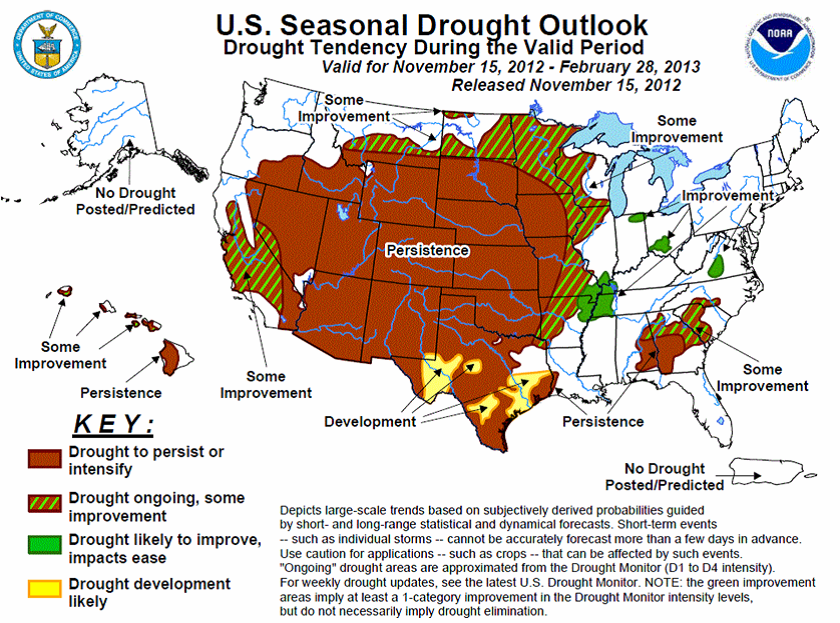

Odlingsväder

Väderförhållandena är fortfarande ett problem i USA och i södra Ryssland som båda lider av underskott vad gäller nederbörd. I Argentina fortsätter sådden att försenas av alltför mycket nederbörd. I Brasilien lider de södra delarna av torka medan andra stora produktionsområden, t.ex Mato Grosso, gynnas av goda väderförhållanden. U.S. Climate Prediction Center uppskattar att torkan i USA, som bl.a påverkar tillståndet för det amerikanska höstvetet nu, kommer att fortsätta långt in i februari.

Vete

Prognoserna indikerar torrt väder i USA och risken att näst års vår och försommar kommer ha ett underskott av markfukt i USA. Eftersom USA är den största exportören till världsmarknaden är det USA:s förhållanden som bestämmer världsmarknadspriset.

Den fundamentala situationen håller marknaden och vi tror på en uppgångsfas innan nästa större tillbakagång. Nedan ser vi kursdiagrammet för marskontraktet på Matif. Veckan inleddes stark men föll tillbaka efter svaga exportsiffror från USA som marknaden tolkade in som svag efterfrågan. Priset fortsätter sidledes, men vi tror fortfarande på ett kommande brott på uppsidan.

Vi tror att priset kommer att stiga i mars-kontraktet, snarare än falla. Till stöd för detta tar vi novemberkontraktet 2013, som vi ser i kursdiagrammet nedan. Där finns ingen tydlig motståndsnivå på uppsidan, däremot ett starkt stöd som ligger på 235 euro. Vi ser att rekylen från 250 euro har hejdats av stödet. Efter sedvanlig ”sidledes” rörelse för att ta kraften av rekylen, tror vi det är sannolikt att priset gör ett nya försök uppåt.”

Majs

Majspriset (mars 2013) har vid två tillfällen nu hållit stödet 709 cent per ton, och testar nu istället motståndsnivån kring 750. Priset bröt i veckan nivån, men föll tillbaka efter exportsiffrorna. Nu testar marknaden ”utbrottsnivån”. Om den håller och priset strävar upp igen, bör man överväga att minska korta exponeringar, och vänta in nya säljlägen.

Sojabönor

Rekylen tog upp priset precis till motståndsnivån som ges av trendlinjen. Det finns inget i nuläget som tyder på en trendförändring. Priset stängde svagt i fredags. Vi fortsätter att rekommendera en kort position (såld) i sojabönor.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad