Analys

SHB Råvaruplanket 19 september 2012

Centralbankerna har sista ordet

Centralbankerna har sista ordet

Bottenfiske lönade sig

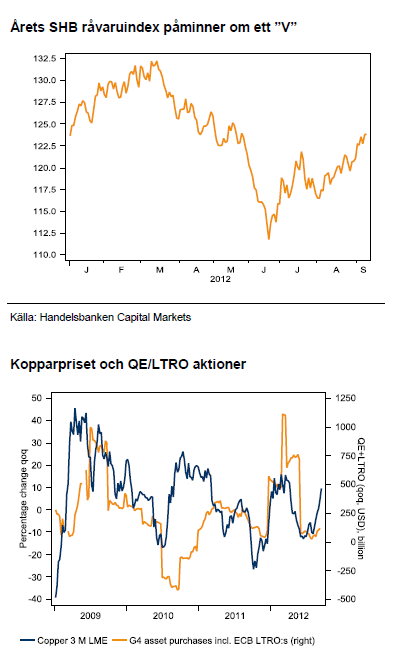

För ett kvartal sedan hittade vi mycket som pekade på att vi var nära botten i det negativa sentimentet. Det ser alltid som mörkast ut innan det vänder – och så var det även den gången. Vi trodde att olja, bas- och ädelmetaller skulle stiga från låga nivåer. Ett kvartal senare står de flesta råvaror 15-20 % högre i pris och årets utveckling påminner om ett ”V”.

Goda utsikter trots fladdrig realekonomi

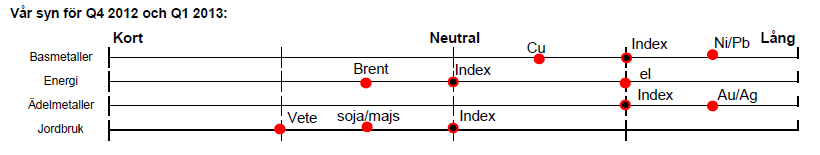

Högre priser på råvaror och nedreviderade utsikter för de stora ekonomierna skapar förnimmelser av en marknad likt ett korthus. Vi lutar oss dock mot att Kina intensifierat stimulansvågen och att centralbankerna åter satt ner foten både genom mycket prat men till slut även handling, viktigast genom QE3. Perioder med lättare penningpolitik har under de senaste åren gett en råvarumarknad som ”glider uppåt”. Med stimulanser i luften tror vi att breda råvaruindex kommer stiga under resten av året. I en sådan miljö, med ett starkare Kina och stimulanspengar i systemet, förväntar vi oss att bas- och ädelmetaller kommer stiga mer än olja och spannmål. Guld har fått styrfart uppåt på utsikterna om frikostig penningpolitik i USA och Europa och vi intensifierar vår tro på ett stigande guldpris.

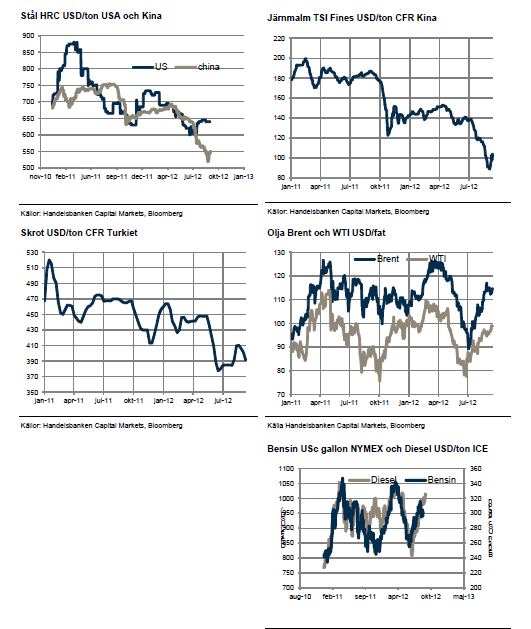

Oljerallyt drivet av ”en perfekt storm”

Strejken i Norge, stundande orkansäsong på Atlanten, konflikten mellan Israel och Iran samt ökad riskvilja på finansiella marknaden är oberoende händelser som snabbt drivit upp oljan från årslägsta omkring midsommar. Vi tycker att underliggande fundamenta är väl balanserad och ser inte högre oljepriser med mindre än en krigshandling från Israel mot Iran – vilket vi håller som osannolikt före valet i USA.

Vete har nått toppen

Efter den amerikanska torkans inverkan på vetepriset har mycket elände prisats in i grödan som, trots allt, har goda lagernivåer. Vi tror på lägre priser.

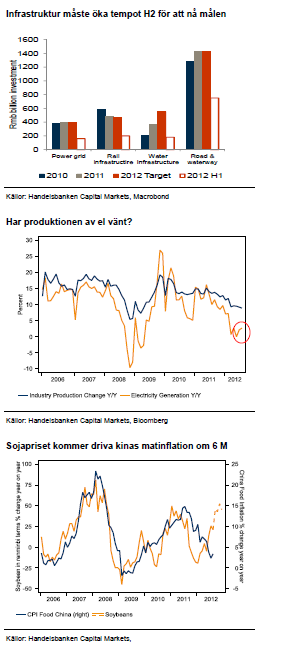

Basmetaller

Kinas nedgång är inprisad

Det kan tyckas udda att vi håller basmetallerna bland det mest köpvärda i råvaru-universum just nu när ekonomer reviderat ner kinas tillväxtutsikter och Kina konsumerar 45 % av den globala produktionen av dessa konjunkturkänsliga metaller. Svaga globala tillväxtutsikter och en inbromsning i Kina är dock knappast en överraskning för någon längre. Kinas inköpschefsindex har kretsat omkring 50 i 12 månader nu. Fysiska handlare har haft gott om tid att sälja av lager av metall medan hedgefonder har kunnat ta positioner för en fallande marknad under lång tid. Därmed är också ett sämre Kina inprisat i dagens låga nivåer på basmetaller. Ett tydligt tecken på det är att basmetallerna inte föll när svag kinesisk makrodata för augusti släpptes.

Ny våg av stimulanser

Den kinesiska ekonomin har inte responderat speciellt väl på de stimulanser som har annonserats. Förklaringen är enkel; efterfrågan på krediter är klart lägre och därför får inte centralbankens likviditetsinjektioner lika stor effekt som under tidigare cykler. Vi tänker oss att de kinesiska ledarna har blivit tagna på sängen av den starka inbromsningen, delvis därför att de – som många andra- underskattat eurokrisens styrka och därmed underskattat exportbortfallets påverkan på BNP. Ledarna har helt enkelt hamnat bakom kurvan i ambitionen att styra ekonomin. I kölvattnet ser vi att ytterligare stimulansåtgärder annonserats. Denna gång dock inte i form av ökade krediter utan i form av infrastruktur projekt. Den medicin som fungerade så väl 2009. På längre sikt skapar detta mer av samma problem som man redan har men på kort sikt hjälper det ekonomin att hålla farten uppe.

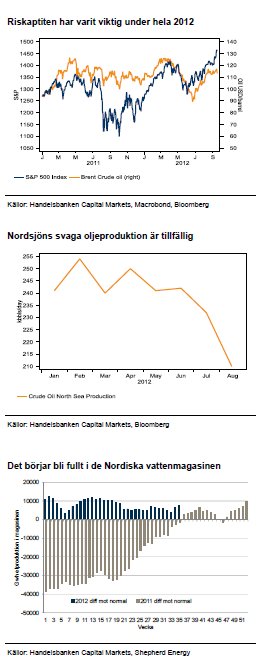

Se upp för sojaprisdriven inflation

Sommarens värmebölja i USA har drivit upp priserna på bland annat sojabönor. Kina är världens största importör med en självförsörjningsgrad på låga 15 %. Kinas inflation drivs till stor del av livsmedelspriserna där soja är den enskilt viktigaste komponenten. I grafen till höger ses det starka sambandet mellan förändringar i sojapriset och kinas matinflation. Vi flaggar för att Kina står inför en kraftigt ökande importerad inflation från den stundande globala matpriskrisen simultant som inhemska stimulanser bidrar till inflationen. Två oberoende händelser som kommer verka för att mönstret med en allt starkare inhemsk konjunkturcykel i Kina håller på att växa fram -först stimulans sedan inflation.

Lång basmetallkorgen och lång nickel

Energi

USA ovilligt att stödja Israel

Under hela året har oljan handlats upp och ner på konflikten mellan Israel och Iran. Israel vill undanröja Irans möjligheter att anrika uran till halter dugliga för kärnvapen. Sanktionerna från USA och Europa gör att Iran nu har mycket svårt att exportera olja och därmed har produktionen fallit. I dag är det bara Indien och Kina som köper Irans olja.

Nyligen uttryckte Israels premiärminister, Netanyahu frustration över att USA sagt att man har ett år på sig att agera före Iran lyckats utveckla kärnvapen. Uttalandet är den första publika indikationen på att Washington och Israel inte drar jämt om hur Tehran ska hanteras. Israel fokuserar på riskerna kring att Iran skaffar sig möjligheterna att bygga kärnvapen medan USA avvaktar i fall de verkligen bygger kärnvapen. Vi tror inte att Israel vågar gå i krig med Iran utan stöd från USA, vilket israelerna verkar ha svårt att få under den rådande presidentvalskampanjen i USA. Mot den bakgrunden tycker vi att Brent handlas på höga nivåer med en stor riskpremie som snabbt kan pysa ut.

Utbudsstörningar i Nordsjön

Brent handlas FOB Shetlandsöarna. Utbudsstörningar i Nordsjön har haft en kraftig inverkan på priset under september. Dessa är av tillfällig art, Nordsjön kommer öka med 25 % i oktober och vi ser mer nedsida än uppsida i Brentpriset rent fundamentalt. Att centralbankerna står på gasen väger dock på uppsidan. Vi upprepar vår prognos för H2 på 110 USD.

Nu handlar SHB Power mot Q1 terminspris

Alla grundläggande fundamenta talar för låga elpriser; mycket vatten i magasinen inför vintern, låga kolpris, lågt pris på utsläppsrätter och en situation för kärnkraften som ser ovanligt bra ut. Dessa fundamenta är också inprisat i terminskurvan som handlas på riktigt låga nivåer. Vi ser därför att den samlade bilden talar för att risken ligger för högre elpriser den här vintern. Vad som krävs för att ge priset styrfart uppåt är ett omslag i väderprognosen, från nu rådande blöta läge med mycket vatten i magasinen. I grafen till höger är noll ett normalår för vattenmagasinen, definierat som senaste fem årens medelvärde för vattenståndet.

Lång El

Ädelmetaller

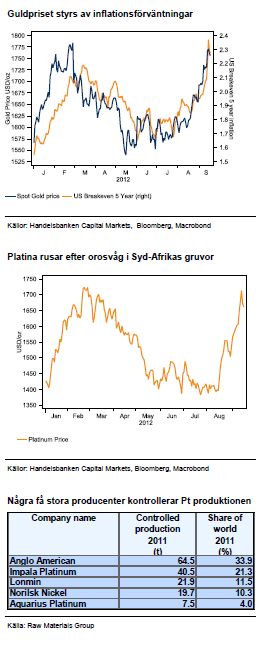

ECB och Fed har riggat för guld-rally

Vi har trott på stigande guld- och silverpriser sedan i april då vi såg den upptornande skuldkrisen och svaga amerikanska ekonomin som goda skäl för investarere att söka sig till de ädla värdebevarande metallerna.

Under de senaste veckorna har EMU:s stödfond ESM kommit i ordning, ECB har signalerat oändliga interventioner och ovanpå detta lanserade Fed QE3. När det gäller Fed är det anmärkningsvärt vad den centralbanken har utfäst sig att göra. Man ska fortsätta eller öka stimulansåtgärderna fram till att utsikterna för arbetsmarknaden förbättras påtagligt förutsatt att centralbankens inflationsmål möts. Inflationsförväntningarna hoppade också upp kraftigt efter Feds besked och guldet har handlats hand i hand med förväntningarna, se bild upp till höger.

Åtgärderna från centralbankerna skapar den sedvanliga ”chock och bävan”-effekten. Tillgångspriserna stiger när centralbankernas balansräkning växer. Den enkla förklaringen lyder: mer risk för skattebetalarna betyder mindre risk för privat sektor. Guld och silver gynnas särskilt i egenskap av traditionellt skydd mot inflation. Guld har stigit 70 % under Feds två tidigare QE perioder då man hållit lånekostnaderna låga och köpt obligationer för 2,3 triljoner USD. Nu ska Fed köpa obligationer för 40 miljarder USD i månaden och hålla räntorna låga till 2015. Vi tror därför på högre guld och silverpriser.

Platina-brist efter strejkerna

Oron i Syd-afrikas platinagruvor har fått platinapriset att rusa. Vågen av uppror startade i gruvan Marikana som ägs av Lonmin och Anglo. Produktionen har nu varit stängd i fem veckor efter att polis öppnat eld mot gruvarbetare. Anglo har stängt fem andra gruvschakt för att kunna garantera säkerheten för arbetskraften, som består av 26 000 personer. Gold Fields är en annan producent som haft två strejker som avlöst varandra.

Platinagruvorna i Syd-afrika är dåligt mekaniserade har dålig infrastruktur och är därför arbetskraftintensiva. I början på året hade Impala en strejk som varade i 6 veckor vilket då fick priset att rusa. Vi tror att orosvågen kommer att fortsätta och konsekvenserna av den kommer försämra produktionen i Syd-afrika som står för 76 % av den globala produktionen.

Lång guld och ädelmetallkorgen

Jordbruk

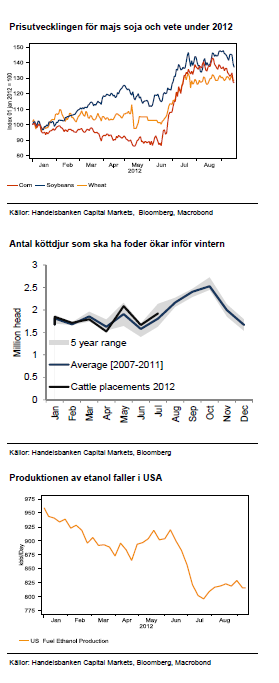

Torkan har satt sina spår

Efter en vinter och vår som såg mycket lovande ut för årets grödor så kom den värsta torkan i USA på mannaminne och förstörde mellan 12-15 % av den amerikanska soja- och majsskörden. Bristen på majs driver upp priset på vete som kan ersätta majs som djurfoder.

I den senaste rapporten från amerikanska jordbruksdepartementet fanns dock få justeringar för vete, soja och majs. Vi tror nu att det mesta från den fundamentala bilden kring årets skörd är känt och marknaden för soja börjar se ”toppig” ut med minskande export de senaste veckorna, trots det har terminerna stigit i pris. Vi tror att priserna kommer vara höga baserat på den strama marknaden men tror att terminskurvan kommer att skifta nedåt.

Framför oss ligger nu sådd av höstvete i USA, Europa och kring Svarta Havet, skörd av höstvete i Australien och sedan skörd av höstvete, soja och majs i Argentina och Brasilien efter nyår.

”Demand destruction” för majs

Efterfrågan på spannmål må vara inelastisk när vi människor konsumerar spannmålsbaserad mat. För djurfoder och etanoltillverkning är däremot kalkylerna avgörande för efterfrågan. Vi ser nu att en stor mängd köttdjur slaktas ut, framför allt i USA därför att fodret har blivit för dyrt med nuvarande köttpriser. Vi ser också att USAs etanolproduktion saktar ner även om marginalen åter blivit positiv med dagens höga pris på råolja som driver upp priset på bensin.

Starkt för soja svagt för vete

Starkast fundamenta har fortfarande soja där kinas import ligger kring rekord varje månad, trots höga priser. Kina har förmodligen nått sitt inhemska produktionstak och importen stiger för varje år. Soja har också längst till dess att odlingsåret avslutas med skörd i Argentina i februari. Svagast fundamenta finner vi för vete där utgående lager är bra och med mindre substitutionsdrivet stöd från majs så har vete stor fallhöjd sett över de kommande 6 månaderna. Det kanske bästa tecknet på att spannmålsmarknaden är ”toppig” är att den inte ”orkar” stiga ens när normalt prisdrivande data kommer ut.

Kort vete

Spreaden: Kort majs lång live cattle

Data

[box]SHB Råvaruplanket är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

Analys

Brent crude sticks around $66 as OPEC+ begins the ’slow return’

Brent crude touched a low of USD 65.07 per barrel on Friday evening before rebounding sharply by USD 2 to USD 67.04 by mid-day Monday. The rally came despite confirmation from OPEC+ of a measured production increase starting next month. Prices have since eased slightly, down USD 0.6 to around USD 66.50 this morning, as the market evaluates the group’s policy, evolving demand signals, and rising geopolitical tension.

On Sunday, OPEC+ approved a 137,000 barrels-per-day increase in collective output beginning in October – a cautious first step in unwinding the final tranche of 1.66 million barrels per day in voluntary cuts, originally set to remain off the market through end-2026. Further adjustments will depend on ”evolving market conditions.” While the pace is modest – especially relative to prior monthly hikes – the signal is clear: OPEC+ is methodically re-entering the market with a strategic intent to reclaim lost market share, rather than defend high prices.

This shift in tone comes as Saudi Aramco also trimmed its official selling prices for Asian buyers, further reinforcing the group’s tilt toward a volume-over-price strategy. We see this as a clear message: OPEC+ intends to expand market share through steady production increases, and a lower price point – potentially below USD 65/b – may be necessary to stimulate demand and crowd out higher-cost competitors, particularly U.S. shale, where average break-evens remain around WTI USD 50/b.

Despite the policy shift, oil prices have held firm. Brent is still hovering near USD 66.50/b, supported by low U.S. and OECD inventories, where crude and product stocks remain well below seasonal norms, keeping front-month backwardation intact. Also, the low inventory levels at key pricing hubs in Europe and continued stockpiling by Chinese refiners are also lending resilience to prices. Tightness in refined product markets, especially diesel, has further underpinned this.

Geopolitical developments are also injecting a slight risk premium. Over the weekend, Russia launched its most intense air assault on Kyiv since the war began, damaging central government infrastructure. This escalation comes as the EU weighs fresh sanctions on Russian oil trade and financial institutions. Several European leaders are expected in Washington this week to coordinate on Ukraine strategy – and the prospect of tighter restrictions on Russian crude could re-emerge as a price stabilizer.

In Asia, China’s crude oil imports rose to 49.5 million tons in August, up 0.8% YoY. The rise coincides with increased Chinese interest in Russian Urals, offered at a discount during falling Indian demand. Chinese refiners appear to be capitalizing on this arbitrage while avoiding direct exposure to U.S. trade penalties.

Going forward, our attention turns to the data calendar. The EIA’s STEO is due today (Tuesday), followed by the IEA and OPEC monthly oil market reports on Thursday. With a pending supply surplus projected during the fourth quarter and into 2026, markets will dissect these updates for any changes in demand assumptions and non-OPEC supply growth. Stay tuned!

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September