Analys

SHB Råvarubrevet 8 februari 2013

Råvaror allmänt

Råvaror allmänt

Visst bottnar det!

Risktillgångar har sett fortsatt stigande priser under de senaste veckorna. Bilden av en global ekonomi som bottnat och drivs uppåt av tillväxtekonomiernas importbehov börjar klarna och sprida sig. Exportdata från Kina bekräftar industrivändning där januariexporten kom in bättre än väntat på 25 % y-o-y (väntat 17,5%), vilket var upp 14 % från december. Även importen steg, upp hela 28,8 % y-o-y (väntat 23,5%), och nettobalansen var sammantaget högre än väntat. Även positiv jobbdata från USA stärker sentimentet under veckan. De uppskjutna budgetåtstramningarna i USA börjar dock åter komma nära marknadens näsa och riskerna för sentimentet kring USA i närtid har ökat.

Råvarorna har handlats sidledes efter förra veckans häftiga uppgångar. Det torra vädret i USA fortsätter och även om vår syn på soja, majs och vete fortfarande är att normalt väder ska få priserna att falla så väljer vi att ändra vår syn på livsmedelssektorn till neutral i det korta perspektivet på grund av riskerna för högre priser om regn uteblir i februari.

Basmetaller

Fokus på Kinas metallhandlare

Basmetaller hade en blandad utveckling under veckan där handeln successivt skruvades ner inför kinesernas nyårsfirande på söndag och påföljande lediga vecka. Metallerna steg någon procent i slutet av veckan efter positiv kinesisk handelsdata. Mycket förväntningar och fokus ligger nu på hur kinesiska metallhandlare kommer att agera när de kommer tillbaka efter nyårsledigheten.

Om kinesiska köpintressen tar vid kommer rallyt i basmetaller att fortsätta en bra bit till under februari. Om kineserna inte är intresserade att köpa på dessa nivåer lär det bli motigt för basmetallerna. Vi tror på fortsatt styrka i kinesiska konjunkturen och att högre priser kommer nås under slutet av februari. Rykten i marknaden säger att stora mängder köpoptioner på koppar med lösenpris 9000 USD i september har köpts av en stor aktör. Det tyder på att det är fler som är positiva till utvecklingen i Kina under 2013.

Den globala tillväxten har fått ny kraft och gynnar konjunkturkänsliga råvaror som basmetaller. Vi tror på: BASMET H

Ädelmetaller

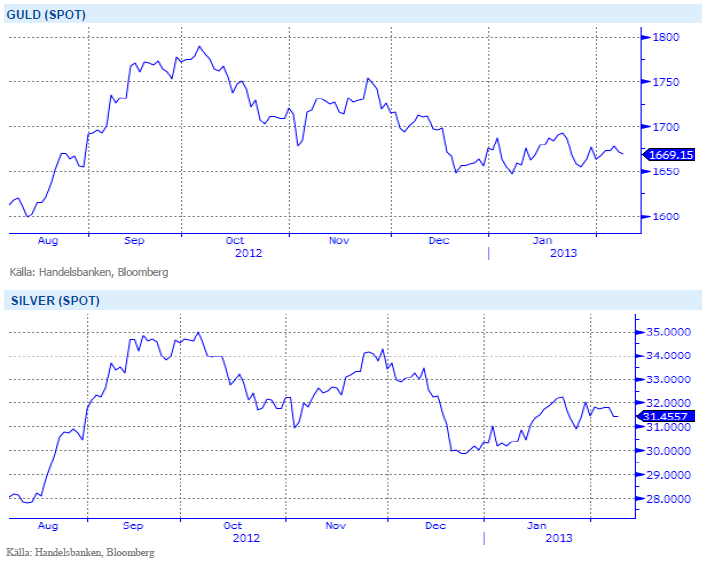

Draghi fick guldet på fall

Resultatet efter veckans handel på ädelmetallerna är blandat där silver och palladium har tappat någon procent och där guld och platinum stärkts något. Mario Draghi´s tal om nedsidesrisker fick EUR/USD på fall efter presskonferensen på torsdagen (efter oförändrat räntebesked). En stärkt dollar fick samtidigt guld och silver att falla kraftigt men kunde återhämta sig redan under eftermiddagen.

Fortsatt ljusning i konjunkturen efter positiv data från USA och Kina stärker vår tro att nästa stora rörelse för guldet finns på nedsidan. Att FED´s ärkeduva Charles Evan igår sade att QE3 kan avslutas innan arbetslöshetsnivån når 7 % (vilket den kan göra till hösten) talar även för lägre guldpris.

Med fortsatt positivt risksentiment och potentiellt stigande räntenivåer ser vi nästa stora rörelse kommer att vara nedåt. Vi tror på GULD S H

Energi

Fortsatt osäkert för utsläppsrätterna

Fram till fredag var det en ganska händelselös vecka för elpriset som till stort har handlats efter rörelser på utsläppsrätter. Under veckans sista dag fick dock både elen fart och steg dryga 1,6 %, med stöd från högre pris på både olja och utsläppsrätter. Angela Merkels uttalande förra fredagen fick priset på utsläppsrätter att skena mot slutet av förra veckan. Sedan dess har priset rört sig i intervallet EUR 4.10-4.75, nu kvar på 4,50 EUR/ton. Den 19 februari väntas ytterligare en omröstning om back-loadingplanen. Utan plan riskerar marknaden stort överskott av rätter och total kollaps. Om planen förvekligas kan vi få se priser åter på EUR 10-20nivån. Väderprognoserna visar på torrt och kallt väder längre fram vilket ger stöd medan kol och gas har försvagats något under veckan. Vi behåller vår neutrala syn för elpriset.

Oljan har stigit i slutet mot veckan och handlas nu over 118 (!) USD/fat. Torsdagens uttalande från Aya-tolla Ali Khemenei, Iran högsta ledare, att han vägrar föra samtal med USA om landets kärnenergiprogram så länge de ”riktar en pistol mot Iran” fick oljepriset att stiga och risken ökar för fortsatta exportsanktioner mot Iran. Marknaden har prisat in en riskpremie på USD 10-15 för ytterligare utbudstörningar. Vi tror att oljan kan stiga ytterligare trots höga nivåer och vi behåller vår positiva vy för energisektorn.

Den råvarugrupp som är mest beroende av den globala konjunkturen är Energi och med en starkare konjunktur ser vi positivt på utvecklingen för denna sektor. Vi tror på ENERGI H

Livsmedel

Socker väntas stiga

Idag handlas socker på nivåer kring18 cent/Ibs och närmar sig därmed produktionskostnaden, vilket satt hårt press på producenterna. Det senaste året har sockerpriset fallit 25 procent, delvis som följd av produktionsöverskott i Brasilien, världens största producent av socker. Även i år har det rapporterats om höga skördar i Brasilien trots den sega starten i november. Det torrare vädret har däremot fått produktionen att falla från rekordnivåer i Thailand, världens största exportör. Andra incitament som ger stöd till sockerpriset är efterfrågan på etanol som väntas stiga efter en prishöjning på bensin i Sydamerika.

Regn på det amerikanska höstvetet har pressat vete-priset något under veckan. Regnet är dock begränsat och skicket på grödan är fortfarande riktigt dåligt, men om vi får ett gynnsamt vårväder kan höstvetet återhämta sig väl. I andra veteregioner i världen råder inga större problem vilket ger viss press nedåt på priserna. Än finns det dessutom tid för regn att falla inför sådd av majs i USA – vilket spannmålsmarkna-den lägger stort fokus på för tillfället. Vetet handlas nu på de lägsta nivåerna sedan mitten av juli månad 2012, givet inga större väderproblem (vilket vi dock blivit ganska vana vid) bör vi kunna vänta oss fortsatt lägre priser lite längre fram på året. Under fredagskvällen väntas lagerrapport från Amerikanska jord-bruksdepartementet där bland annat lagret för majs globalt väntas justeras ned samtidigt som lager i USA väntas justeras upp något.

Sockerpris på nivåer som närmar sig produktionskostnaden, produktions fall i Thailand och ökad efterfrågan på etanol får oss att tro på BULL SOCKER H

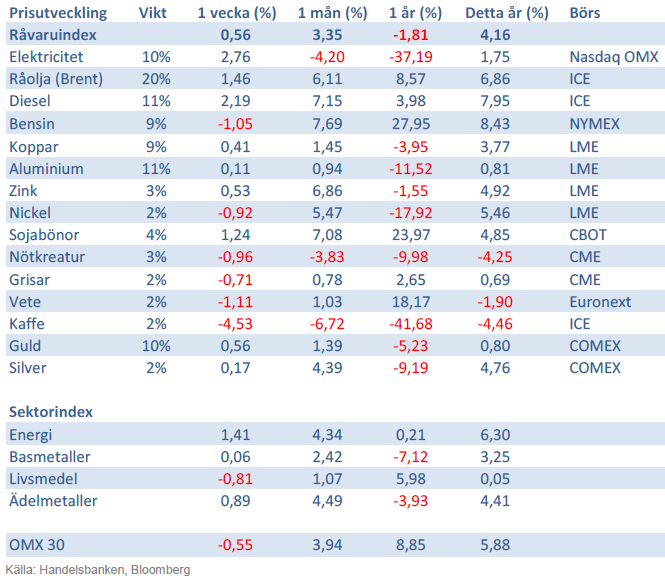

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

OPEC+ will have to make cuts before year end to stay credible

Falling 8 out of the last 10 days with some rebound this morning. Brent crude fell 0.7% yesterday to USD 65.63/b and traded in an intraday range of USD 65.01 – 66.33/b. Brent has now declined eight out of the last ten days. It is now trading on par with USD 65/b where it on average traded from early April (after ’Liberation day’) to early June (before Israel-Iran hostilities). This morning it is rebounding a little to USD 66/b.

Russia lifting production a bit slower, but still faster than it should. News that Russia will not hike production by more than 85 kb/d per month from July to November in order to pay back its ’production debt’ due to previous production breaches is helping to stem the decline in Brent crude a little. While this kind of restraint from Russia (and also Iraq) has been widely expected, it carries more weight when Russia states it explicitly. It still amounts to a total Russian increase of 425 kb/d which would bring Russian production from 9.1 mb/d in June to 9.5 mb/d in November. To pay back its production debt it shouldn’t increase its production at all before January next year. So some kind of in-between path which probably won’t please Saudi Arabia fully. It could stir some discontent in Saudi Arabia leading it to stay the course on elevated production through the autumn with acceptance for lower prices with ’Russia getting what it is asking for’ for not properly paying down its production debt.

OPEC(+) will have to make cuts before year end to stay credible if IEA’s massive surplus unfolds. In its latest oil market report the IEA estimated a need for oil from OPEC of 27 mb/d in Q3-25, falling to 25.7 mb/d in Q4-25 and averaging 25.7 mb/d in 2026. OPEC produced 28.3 mb/d in July. With its ongoing quota unwind it will likely hit 29 mb/d later this autumn. Staying on that level would imply a running surplus of 3 mb/d or more. A massive surplus which would crush the oil price totally. Saudi Arabia has repeatedly stated that OPEC+ it may cut production again. That this is not a one way street of higher production. If IEA’s projected surplus starts to unfold, then OPEC+ in general and Saudi Arabia specifically must make cuts in order to stay credible versus what it has now repeatedly stated. Credibility is the core currency of Saudi Arabia and OPEC(+). Without credibility it can no longer properly control the oil market as it whishes.

Reactive or proactive cuts? An important question is whether OPEC(+) will be reactive or proactive with respect to likely coming production cuts. If reactive, then the oil price will crash first and then the cuts will be announced.

H2 has a historical tendency for oil price weakness. Worth remembering is that the oil price has a historical tendency of weakening in the second half of the year with OPEC(+) announcing fresh cuts towards the end of the year in order to prevent too much surplus in the first quarter.

Analys

What OPEC+ is doing, what it is saying and what we are hearing

Down 4.4% last week with more from OPEC+, a possible truce in Ukraine and weak US data. Brent crude fell 4.4% last week with a close of the week of USD 66.59/b and a range of USD 65.53-69.98/b. Three bearish drivers were at work. One was the decision by OPEC+ V8 to lift its quotas by 547 kb/d in September and thus a full unwind of the 2.2 mb/d of voluntary cuts. The second was the announcement that Trump and Putin will meet on Friday 15 August to discuss the potential for cease fire in Ukraine (without Ukraine). I.e. no immediate new sanctions towards Russia and no secondary sanctions on buyers of Russian oil to any degree that matters for the oil price. The third was the latest disappointing US macro data which indicates that Trump’s tariffs are starting to bite. Brent is down another 1% this morning trading close to USD 66/b. Hopes for a truce on the horizon in Ukraine as Putin meets with Trump in Alaska in Friday 15, is inching oil lower this morning.

Trump – Putin meets in Alaska. The potential start of a process. No disruption of Russian oil in sight. Trump has invited Putin to Alaska on 15 August to discuss Ukraine. The first such invitation since 2007. Ukraine not being present is bad news for Ukraine. Trump has already suggested ”swapping of territory”. This is not a deal which will be closed on Friday. But rather a start of a process. But Trump is very, very unlikely to slap sanctions on Russian oil while this process is ongoing. I.e. no disruption of Russian oil in sight.

What OPEC+ is doing, what it is saying and what we are hearing. OPEC+ V8 is done unwinding its 2.2 mb/d in September. It doesn’t mean production will increase equally much. Since it started the unwind and up to July (to when we have production data), the increase in quotas has gone up by 1.4 mb/d, while actual production has gone up by less than 0.7 mb/d. Some in the V8 group are unable to increase while others, like Russia and Iraq are paying down previous excess production debt. Russia and Iraq shouldn’t increase production before Jan and Mar next year respectively.

We know that OPEC+ has spare capacity which it will deploy back into the market at some point in time. And with the accelerated time-line for the redeployment of the 2.2 mb/d voluntary cuts it looks like it is happening fast. Faster than we had expected and faster than OPEC+ V8 previously announced.

As bystanders and watchers of the oil market we naturally combine our knowledge of their surplus spare capacity with their accelerated quota unwind and the combination of that is naturally bearish. Amid this we are not really able to hear or believe OPEC+ when they say that they are ready to cut again if needed. Instead we are kind of drowning our selves out in a combo of ”surplus spare capacity” and ”rapid unwind” to conclude that we are now on a highway to a bear market where OPEC+ closes its eyes to price and blindly takes back market share whatever it costs. But that is not what the group is saying. Maybe we should listen a little.

That doesn’t mean we are bullish for oil in 2026. But we may not be on a ”highway to bear market” either where OPEC+ is blind to the price.

Saudi OSPs to Asia in September at third highest since Feb 2024. Saudi Arabia lifted its official selling prices to Asia for September to the third highest since February 2024. That is not a sign that Saudi Arabia is pushing oil out the door at any cost.

Saudi Arabia OSPs to Asia in September at third highest since Feb 2024

Analys

Breaking some eggs in US shale

Lower as OPEC+ keeps fast-tracking redeployment of previous cuts. Brent closed down 1.3% yesterday to USD 68.76/b on the back of the news over the weekend that OPEC+ (V8) lifted its quota by 547 kb/d for September. Intraday it traded to a low of USD 68.0/b but then pushed higher as Trump threatened to slap sanctions on India if it continues to buy loads of Russian oil. An effort by Donald Trump to force Putin to a truce in Ukraine. This morning it is trading down 0.6% at USD 68.3/b which is just USD 1.3/b below its July average.

Only US shale can hand back the market share which OPEC+ is after. The overall picture in the oil market today and the coming 18 months is that OPEC+ is in the process of taking back market share which it lost over the past years in exchange for higher prices. There is only one source of oil supply which has sufficient reactivity and that is US shale. Average liquids production in the US is set to average 23.1 mb/d in 2025 which is up a whooping 3.4 mb/d since 2021 while it is only up 280 kb/d versus 2024.

Taking back market share is usually a messy business involving a deep trough in prices and significant economic pain for the involved parties. The original plan of OPEC+ (V8) was to tip-toe the 2.2 mb/d cuts gradually back into the market over the course to December 2026. Hoping that robust demand growth and slower non-OPEC+ supply growth would make room for the re-deployment without pushing oil prices down too much.

From tip-toing to fast-tracking. Though still not full aggression. US trade war, weaker global growth outlook and Trump insisting on a lower oil price, and persistent robust non-OPEC+ supply growth changed their minds. Now it is much more fast-track with the re-deployment of the 2.2 mb/d done already by September this year. Though with some adjustments. Lifting quotas is not immediately the same as lifting production as Russia and Iraq first have to pay down their production debt. The OPEC+ organization is also holding the door open for production cuts if need be. And the group is not blasting the market with oil. So far it has all been very orderly with limited impact on prices. Despite the fast-tracking.

The overall process is nonetheless still to take back market share. And that won’t be without pain. The good news for OPEC+ is of course that US shale now is cooling down when WTI is south of USD 65/b rather than heating up when WTI is north of USD 45/b as was the case before.

OPEC+ will have to break some eggs in the US shale oil patches to take back lost market share. The process is already in play. Global oil inventories have been building and they will build more and the oil price will be pushed lower.

A Brent average of USD 60/b in 2026 implies a low of the year of USD 45-47.5/b. Assume that an average Brent crude oil price of USD 60/b and an average WTI price of USD 57.5/b in 2026 is sufficient to drive US oil rig count down by another 100 rigs and US crude production down by 1.5 mb/d from Dec-25 to Dec-26. A Brent crude average of USD 60/b sounds like a nice price. Do remember though that over the course of a year Brent crude fluctuates +/- USD 10-15/b around the average. So if USD 60/b is the average price, then the low of the year is in the mid to the high USD 40ies/b.

US shale oil producers are likely bracing themselves for what’s in store. US shale oil producers are aware of what is in store. They can see that inventories are rising and they have been cutting rigs and drilling activity since mid-April. But significantly more is needed over the coming 18 months or so. The faster they cut the better off they will be. Cutting 5 drilling rigs per week to the end of the year, an additional total of 100 rigs, will likely drive US crude oil production down by 1.5 mb/d from Dec-25 to Dec-26 and come a long way of handing back the market share OPEC+ is after.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanStargate Norway, AI-datacenter på upp till 520 MW etableras i Narvik

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export