Analys

SHB Råvarubrevet 31 januari 2014

Råvaror allmänt:

Råvaror allmänt:

Globalt: sänkta tillväxtutsikter i EM på tapeten

Emerging markets-oron har intensifierats trots att förväntningarna på Fed-höjningar har dämpats. Detta förklaras av att drivkraften utgörs av sänkta ekonomiska tillväxtutsikter. I den mån krisen intensifieras i större länder riskerar det att få påtagliga konsekvenser för både konjunktur och räntemarknad.

Emerging markets-oron har intensifierats trots att förväntningarna på Fed-höjningar har dämpats. Detta förklaras av att drivkraften utgörs av sänkta ekonomiska tillväxtutsikter. I den mån krisen intensifieras i större länder riskerar det att få påtagliga konsekvenser för både konjunktur och räntemarknad.

Kina utgör elefanten i rummet. Det mullrar från dess kreditsystem och risken för baksmälla är överhängande. Om marknaden sänker sina tillväxtförväntningar för Kina spiller det över till sämre utsikter även för USA och Europa. Sedan vår Kinaresa i september har vi argumenterat för att landet stod inför en kortvarig uppgång driven av stimulanser för att klara fjolårets tillväxtmål. Därefter oroades vi av de eskalerande dåliga lånen utan säkerheter. Dessa har nu börjat blomma ut och vi är rädda för att denna våg bara har startat.

Förväntningarna på Fed-höjningar har dämpats men förändrar inte utsikterna för Feds nedskalning av QE. Vi hävdar att det inte finns argument för Fed att skala tillbaka fortare än vad man aviserat med” hela handen”. Högst på Feds agenda just nu måste vara att undvika ”QE4”. Därmed är hela QE effekten inprisad i guld och just när konsensus äntligen blivit negativa till guld så byter vi fot från en mycket lyckad sälj till en köp. Utöver Fed så tror vi också att EM valutaoron och Kina kreditkrisen kan öka behovet av guld som säker hamn igen.

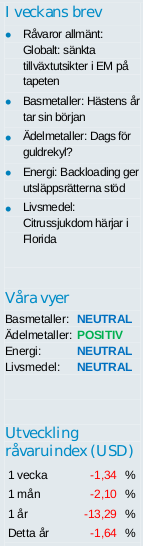

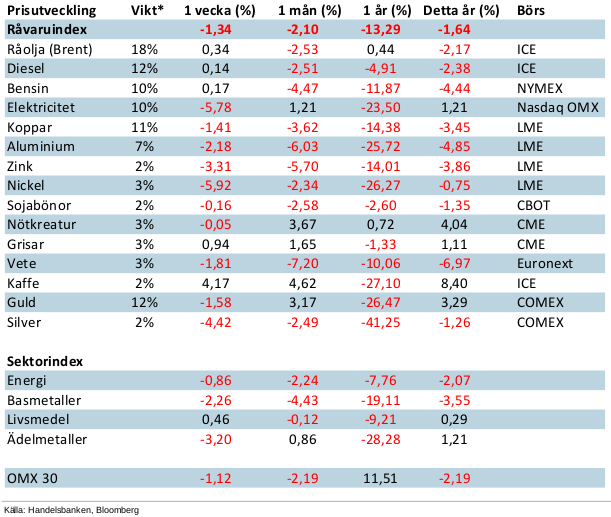

Handelsbankens råvaruindex (USD)

Basmetaller: Hästens år tar sin början

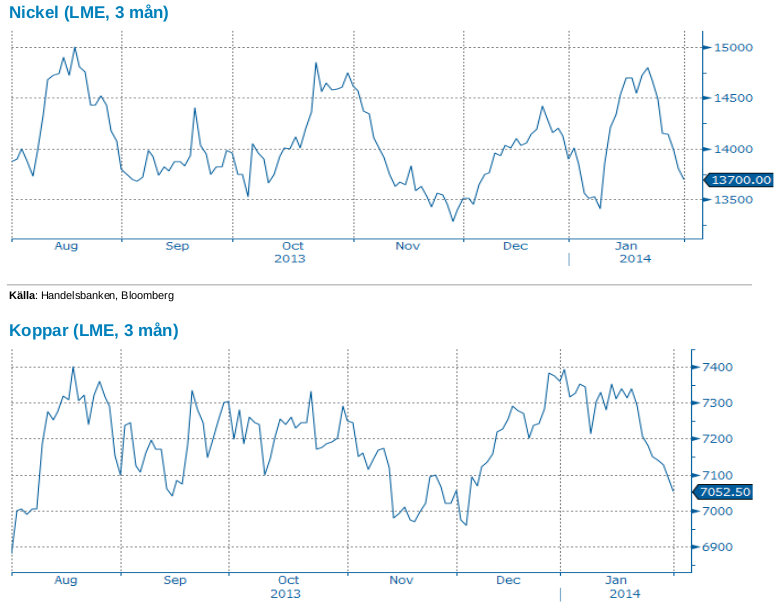

Så här första dagen på det nya kinesiska året kan vi konstatera att ormens år (2013) slutade som bekant i moll för metallerna. Det återstår att se vad Hästens år (2014) har att erbjuda men initialt ser vi få positiva signaler. Tillsammans med att lagercykeln i Kina står inför en vändning och det faktum att investerare blivit positiva till basmetaller under de senaste månaderna då lagren fallit gör att vi växlar från positiv till neutral syn på basmetaller. Säsongsmönstret för basmetaller har varit starkt de senaste åren med årstoppen i början av året följt av ett kraftigt fall fram till midsommar.

Under veckan har basmetallerna fallit på bred front där nickel sticker ut med en nedgång på dryga 5 %. Veckans PMI flash från Kina för januari kom in lägre än väntat och nattens officiella siffra väntas vara lägre än föregående månad, 50,5 mot 51 i december. Nästkommande vecka har Kina nyårsledigt och efterfrågan från de fysiska handlarna uteblir vilket kan göra marknaden mer känslig då omsättningen faller.

Låga prisnivåer, exportstopp av oförädlad nickelmalm från Indonesien och det faktum att 40 % av gruvorna går med förlust på dagens prisnivå. Vi tror på: LONG NICKEL H

Ädelmetaller: Dags för guldrekyl?

Vår långsiktigt negativa vy på guldet blev som bekant väldigt korrekt under 2013, då guldet noterade sitt näst värsta år i modern historia. När vi började argumentera för att guldet borde falla – då upptrenden av olika anledningar hade sett sitt slut – var vi ganska ensamma om vår negativa syn. Detta är, sannolikt, en av anledningarna till att fallet blev så dramatiskt och djupt. Att vara s.k. contarian och få rätt brukar vara en synnerligen framgångsrik strategi, problemet är bara att man sällan vet hur ”motvalls” man egentligen är, inte heller om man får rätt…

När vi nu kliver raskt in i 2014 ser det ut som att väldigt många har bytt fot, och att konsensus nu är negativt på guldet. Det är inte alls ovanligt att extrapolera historiken, och använda förklaringar till historien som argument för framtiden, och att trenden ska fortsätta. Nästan alla är bullish på all-time highs, det må vara aktier, bostadsrätter, tulpanlökar eller guld. När en tillgång sedan fallit under lång tid tror man att det aldrig kan vända upp igen – det går ju nedåt…

Men allt vänder, väldigt många marknader (i synnerhet råvarumarknaden) är s.k mean reverting, dvs de tenderar att röra sig kring en underliggande trend, varför det sällan är lönsamt att konstant försöka följa trenden.

Vi börjar därför hissa flagg för en rekyl uppåt i guldet. Det kommer att vara svårt med timing, triggers osv, men vi finner stöd för vår vy redan nu i ett par huvudpunkter.

- Vi upplever att majoriteten nu blivit negativa, varför en ”contrarian-strategi” kan vara lönsam

- Feds tapering har inte satt några märkbara avtryck i guldpriset ännu

- Utflödena ur ETF:er ser ut att ha avstannat (frågan är bara om det är tillfälligt). De senaste veckorna har t o m sett nettoinflöden.

- Den uppseglande emerging-marketsoron verkar inte ha avstannat trots veckans insatser från en rad centralbanker. Detta kan skapa en köpvåg i guld som skydd mot en eventuell emerging-kris.

- Indien som så överraskande minskade sitt inköp under 2013 till följd av höjda importavgifter och en svag valuta förväntas tillsammans med Kina svälja en allt större del av det guld som kommer ut på marknaden.

Efter en lång tid av negativ vy för guldet byter vi nu fot och tror på stigande pris. Vi tror på: LONG GULD H

Energi: Backloading ger utsläppsrätterna stöd

Elmarknaden backar 9 procent under veckan och är tillbaka på de låga nivåer vi såg i början av året. Samtliga faktorer förutom utsläppsrätterna verkar för nedsidan där en återgång till det milda och våta vädret är främst drivande. Senaste prognoserna visar på plusgrader i slutet av perioden samtidigt som uppemot 6 TWh nederbörd väntas, ca 3 TWh normalt vilket i så fall stärker energibalansen ytterligare.

Med ett sådant väder där spotpriser kommer in under förväntan och ett bränslekomplex som trendar nedåt (även om kolet funnit stöd på de lite lägre nivåerna sedan sommaren) blir det svårt för den korta kurvan att stiga. Det enda som ger ett visst stöd är utsläppsrätterna som stigit över 20 procent de senaste 2 veckorna efter att kommissionen nu driver på en snabbare process kring en eventuell backloading (dra bort 400 miljoner rätter) och en stabilitetsmekanism.

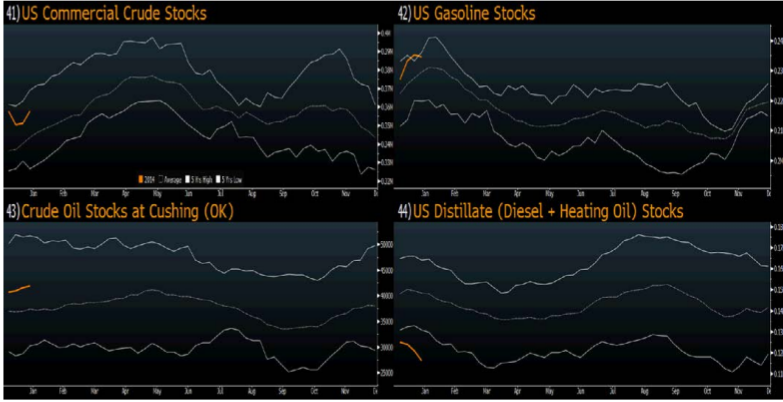

Oljemarknaden faller tillbaka något inför Kinas inköpssiffror och en förnyad oro kring den faktiska tillväxten i efterfrågan på oljeprodukter. Det är för närvarande svårt att se vad som skall driva marknaden genom denna rangehandlade nivå på Brent där uppsidan begränsas av en förbättrad balans men där den geopolitiska oron kring Syrien, Iran och Libyen alltid ger stöd på lägre nivåer. De flesta hade ju exempelvis räknat med att Libyen successivt trappar upp sin produktion, kanske inte till tidigare höga nivåer om ca 1.5 miljoner fat per dag men närmare hälften i bästa fall och tyvärr skapar situationen kring blockaden av landets tre oljehamnar fortsatt en stor osäkerhet. I övrigt så var de kommersiella oljelagren i USA som var veckans överraskning, de steg med 6.42 miljoner (se bild nedan över till vänster) vilket var den största rörelsen på 3 månader. Vi står därmed fast vid vår tro att det är svårt att vara annat än neutral till oljan men att den alltid är köpvärd ned mot dagens nivåer kring 106 dollar men där man inte bör räkna med så mycket högre oljepris än 110-111 dollar

Sammanfattningsvis håller vi en neutral vy för energisektorn.

Vi tror att det kommer ges möjligheter till god avkastning i denna range-baserade handel där oljan är köpvärd var gång den kommer ned lägre nivåer. Vi tror på: LONG OLJA H

Livsmedel: Citrussjukdom härjar i Florida

Citrussjukdom och frost i den amerikanska delstaten Florida, en av världens största producenter av citrusfrukter har gett stöd till terminspriserna på apelsinjuice de senaste månaderna. Sjukdomen som kallas för Citrus Greening saknar botemedel och ökad spridning är förödande för apelsinodlingen. I veckan har dock mildare väderförhållanden i regionen pressat ned priset. Vi ser allvarligt på bakteriesjukdomen och tror på stigande pris på apelsinjuice.

Priset på sojabönor har gått ned något under veckan, påverkat av inte minst bra väder i Sydamerika – i Argentina har det kommit mer regn vilket grödan gynnas av och i Brasilien har det blivit torrare vilket gynnar skörden. Omkring 8 procent av den brasilianska skörden uppges nu vara avklarad och avkastningen är hög. Tiden för eventuella problem innan skörden är avklarad i Sydamerika blir alltmer begränsad och det är svårt att se en uppsida för sojapriserna den närmsta tiden. Efter hand som utbudet ökar i Sydamerika och konkurrensen på exportmarknaden ökar tror vi snarare på en nedgång.

Vi ser allvarligt på bakteriesjukdomen som härjar i Florida och ökad spridning hotar att slå ut apelsinträden i år framöver. Vi tror på: BULL APELS X2 H

Handelsbankens råvaruindex

*Uppdaterade vikter från 29 november 2013

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av nordisk produktion (globala produktionen för sektorindex) och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

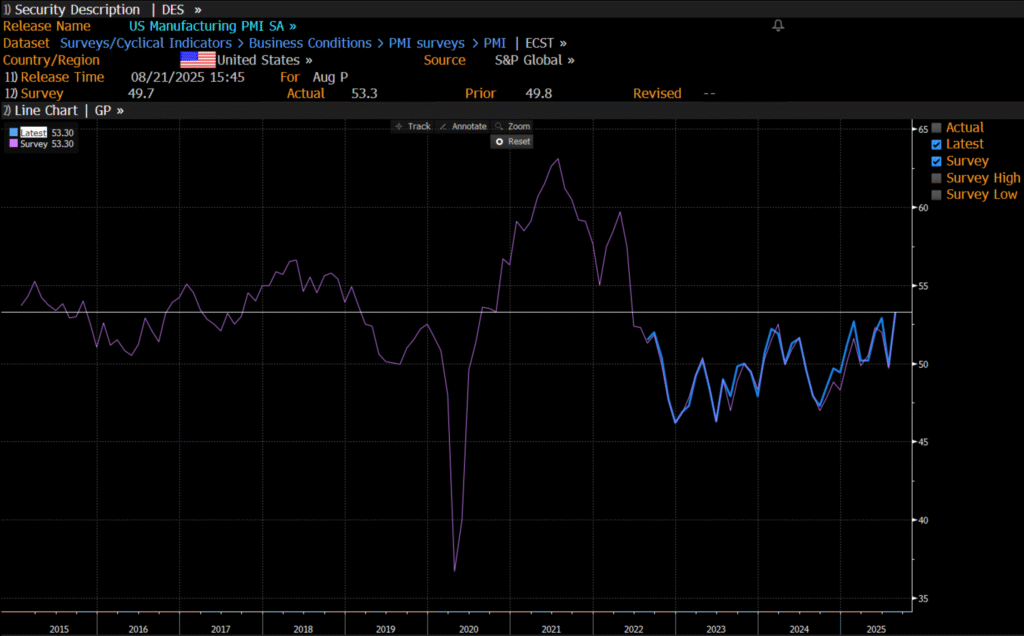

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

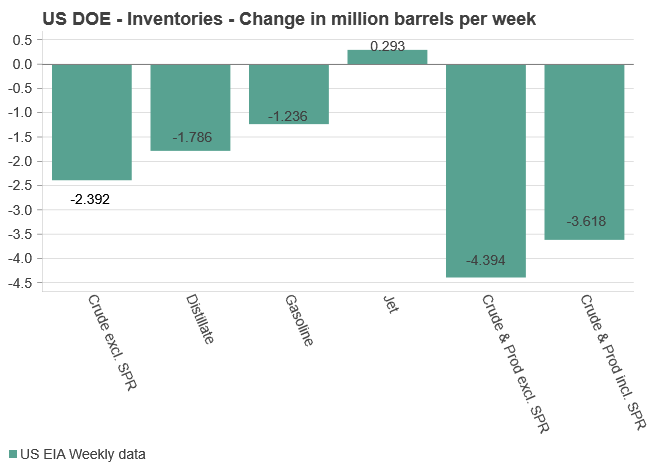

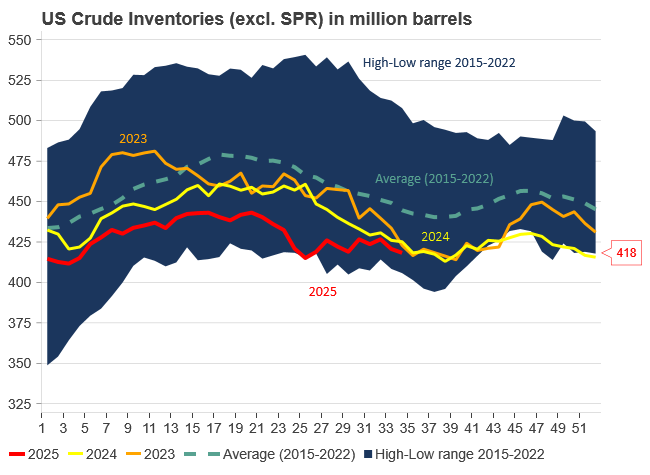

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland