Analys

SHB Råvarubrevet 3 maj 2013

Råvaror allmänt

Råvaror allmänt

Råvaror fortsatt under press, men det finns skäl att vara positiv

Vågen av sämre än väntat makroekonomisk data fortsätter och har satt ytterligare press på råvarorna. Under veckan kom bland annat inköpschefsindex för april månad från USA och Kina. Till skillnad från tidigare veckor under mars och april så ser vi nu tydliga tecken på att råvarorna rekylerar kraftigt dagen efter att de blivit nersålda till tonerna av sämre makrodata. Realekonomin har trots allt inte försämrats så dramatiskt även om indikatorer har fallit ut sämre än förväntansbilden.

Ett skäl att vara mer positiv är att både FED och ECB denna vecka sagt eller indikerat att riskerna i ekonomin fortfarande är på nedsidan varför osäkerheten om att centralbankerna skulle minska sitt stöd till marknaden har minskat. ECB sänkte räntan under veckan enligt förväntansbild och kan sänka depositräntan till under 0 % redan i sommar. I takt med att förväntansbilden nu håller på att justeras ner så kommer också makrodata framöver att te sig bättre. Veckans positiva vindar kom i form av bättre än väntad jobbdata från USA både i torsdagens jobbless claims och i fredagens nonfarm payrolls.

Basmetallerna

Både ner och upp under veckan

Basmetallerna föll kraftigt inledningsvis under veckan som konsekvens av sämre inköpschefsindex i Kina och USA. Kinas metallhandlare hade dessutom ledigt vilket fick västerländska aktörer fria händer att handla ner metallerna, som alla föll ca 5 %. När kineserna kom tillbaka under fredagen studsade metallerna åter upp, vilket tyder på att kinesiska köpintresse är starka på dessa nivåer. Starka sysselsättningssiffror från USA gav ytterligare skjuts och basmetallarna steg på bred front under fredag eftermiddag.

Nickel har haft ytterligare ett ras under veckan men är nu väldigt billigt jämfört med produktionskostnaden som ligger uppe på 16-17 000, jämfört med dagens pris på strax över 15 000 USD/ton. Just nu är det dock ont om dem som vågar köpa på sig basmetaller trots att de ser riktigt billiga ut.

Vi tror att metallerna kommer fortsätta att ha det motigt i den rådande svaga makromiljön men har stor potential inför hösten från dagens låga nivåer.

Trots fortsatt svag makromiljö och fortsatt risk på nedsidan ser vi ändå basmetaller som köpvärda på dessa nivåer. Vi tror på: LONG BASMET H

Ädelmetaller

Vi håller fast vid vår vy – guldet ska ner

En vecka med mjuka makrosiffror och en räntesänkning från ECB, tätt inpå det kraftiga guldras vi såg nyligen borde ha skickat guldpriset rejält uppåt. Detta har dock inte hänt, de högsta nivåerna denna vecka har varit exakt desamma som de högsta nivåerna förra veckan.

När nu denna vecka går mot sitt slut och vi kröner den med något starkare arbetslöshetssiffror från USA får vi ett bra test på guldets eventuella svaghet eller styrka. Ett initialt fall från 1480 dollar per uns ner till 1460 är det enda vi sett ännu, och intressant blir det först om vi antingen tar nya highs för veckan över 1500 dollar, alternativt nya lows under 1440 dollar.

Vår vy är vid detta laget väl känd, vi tror inte på annat än kortsiktig uppsida, och den känsliga sidan är alltjämt nedsidan.

Trots det största raset på 30 år tror vi att förtroendet för guld håller på urholkas och att trenden nedåt fortsätter. Vi tror på: SHRT GULD H

Energi

Förbättrad energibalans!

Elpriset föll under veckan med nästan 3 % (Q3 13) och vi förväntar oss fallande kurser de närmaste dagarna med någon euro eller två för Q313. Bränslekomplexet och kol i synnerhet är fortsatt under press då utbudet av energikol på exportmarknaden överträffar förväntningarna. Detta beror främst på en god tillgång på gas som i sin tur ger USA tillgång till billig el och mindre behov av den lokala kolen. Ser man till kostnaden för att bryta kol, dvs diesel och arbete, ger den dock stöd för kol på dessa lägre nivåer och dessa faktorer lär inte heller ge vika på lite längre sikt. Väderprognoserna pekar däremot återigen mot en våt avslutning och energibalansen ser nu ut att förbättras till -14.35 TWh från -24 TWh där vi var för två veckor sedan.

Ser vi till utsläppsrätterna steg priset under fredagen med dryga 16 % efter uttalande från Merkel om att backloadningplanen är nödvändig för att utvecklingen inte ska gå åt fel håll. Marknaden har även fått stöd under veckan då sista köparna täcker sina behov för att klara sina leveransåtaganden och undvika en straffavgift om 100 euro per ton. Vi förväntar oss att utsläppsrätterna handlas vidare på dessa låga nivåer i väntan på ett eventuellt försök från EU Kommissionen att återuppliva EU ETS (eller i alla fall hoppet om EU ETS framtid).

Oljan (brent) har följt med makrodata under veckan, ner under 100 efter PMI siffror för att senare stärkas efter positiv jobbdata och handlas nu över 104 USD/fat. Ryssland ökar sin produktion under april med 1,5 % y-o-y till 10,47 miljoner fat per dag och president Putin kräver att produktionen ska upprätthållas över 10 miljoner fat per dag. Vi behåller vår positiva vy för denna sektor.

OPEC har tidigare aktivt och framgångsrikt försvarat prismålet 100-110 USD och vi väntar oss handling snarare än besked från kartellen inom kort. Konfliken mellan Israel och Iran är nästa skäl att förvänta sig högre oljepriser under H2. Vi tror på: LONG OLJA H

Livsmedel

Ännu ingen panik för majssådden

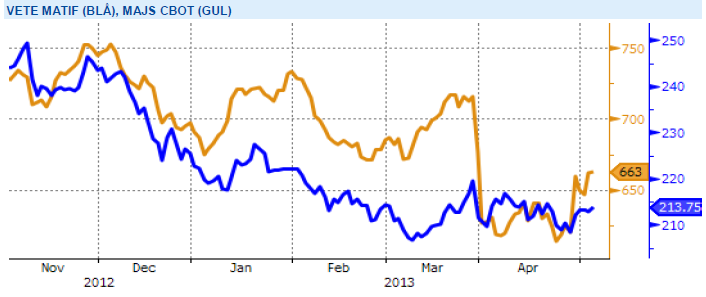

Priserna på majs i Chicago har gått upp kraftigt under veckan (vilket även drog upp vetepriset) det främst som följd av fortsatt fördröjning för den amerikanska majssådden. Resterande del av veckan ser ut att vara kall och även innehålla ytterligare lite nederbörd. Nästa vecka ser dock, i alla fall för tillfället, ut att bjuda på både varmare och torrare väder. Den 10:e maj benämns ofta som ett viktigt datum för den amerikanska majssådden, sådd efter det brukar innebära lägre avkastningspotential med omkring 1 bushel per acre för varje dag. I kommande måndags rapport från USDA bör inte sådden ha nått så mycket mer än 20 procent avklarat – med få dagar kvar till 10:e maj. Förbättrat väder kan dock förändra situationen snabbt, år 2001 sådde t.ex. den viktiga delstaten Indiana 50 procent av majsarealen på bara en vecka. Än tycker vi därför att paniken kan vänta ett tag till – genomsnittliga avkastningen för åren 2007-2011 är 154 bushels per acre, vi bör således ännu vara väldigt långt ifrån att inte få en kraftig produktionsökning jämfört med förra årets låga 123 bushels per acre.

Höstvetet i USA upplever nu ett ganska kallt och nederbördsrikt väder, vilket inte gynnar de redan hårt ansträngda grödorna. Liknande situation råder i de amerikanska vårveteregionerna, vilket inte underlättar för pågående sådd. Helgen och nästa vecka ser dock ut att kunna ge både varmare och torrare väder, till de amerikanska lantbrukarnas glädje. I EU är vädret ganska varierande, de centrala och södra delarna har fått en hel del nederbörd medan de norra och nordöstra områdena är torra. Grödorna i EU är generellt sett efter i utvecklingen men än finns chans att komma ikapp. Kommande prisutveckling är väldigt beroende av vädret den närmsta tiden, inte minst för pågående och försenade majssådd i USA. I dagsläget upplevs dock större problem enbart för de amerikanska grödorna, gällande väderprognos för kommande vecka inger dock visst hopp om förbättring. Mycket kan hända innan skörd men i dagsläget är vi kvar i vår tro om större skördar och ökade lagernivåer med lägre priser längre fram på året som följd. Vi behåller dock neutral vy för sektorn livsmedel på kort sikt.

Då priserna har på de stora jordbruksråvarorna soja, majs och vete har fallit tillbaka till nivåer före torkan i USA, tror vi att en nedsida är begränsad på kort sikt och därför är vi neutrala till utvecklingen för denna sektor.

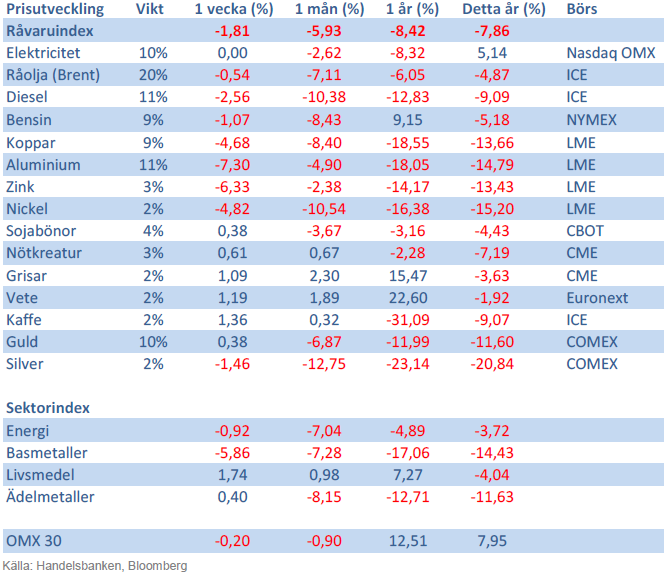

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share