Analys

SHB Råvarubrevet 27 april 2012

Råvaror Allmänt

Råvaror Allmänt

Våra vyer:

- Energi: Neutral

- Basmetaller: Neutral

- Ädelmetaller: Neutral

- Livsmedel: Neutral

Marknaden har sedan förra veckobrevet fortsatt att präglas av svagare riskaptit. Europeiska börser har fallit cirka fem procent och krediter har surnat. Europabaisse och sämre makrostatistik har präglat Europa medan amerikanerna har fokuserat på den förvånansvärt starka rapportsäsongen.

I Europa är utvecklingen fortsatt svagare än väntat. Nu senast pekar det sammanvägda inköpschefsindexet på att BNP började krympa igen i början av det andra kvartalet. I detta makroklimat blir det svårt för de flesta länder att möta sina budgetmål. Obligationsmarknaden uttrycker återigen stress efter att LTRO effekten nu är över. Den politiska agendan innehåller många orosmoln och marknaden befarar sannolikt ett politiskt vakuum.

ECB:s Draghi mjuknade något under veckan. I sitt tal till Europaparlamentet hänvisade han inte längre till ekonomins gradvisa återhämtning utan valde istället att betona valutaunionens svåra utmaningar. Bland annat sade han att likviditetsinjektionerna (LTRO) inte gett lika positiva ekonomiska effekter som ECB hoppats och att det är först nu som den finanspolitiska åtstramningen till fullo gör sig känd.

Vi har länge varit oroliga för Europa men påtalar att vi inte tror att krisen kommer att påverka den globala konjunkturen i större utsträckning.

Energi (neutral)

Elmarknaden

Elmarknaden steg något mot slutet av veckan efter att våta och milda prognoser slagit om till temperaturer under normalt för perioden och något torrare än tidigare vilket framför allt stärkt den korta kurvan. Tredje kvartalet handlas i skrivande stund kring 32 euro (en ökning om ca 2 procent över veckan) vilket är en bra bit under marginalkostnaden för kolgenererad kraft (marginalkostnad för kol sätter ofta priset på nordisk kraft under ett normalår, det vill säga normal hydrologi) som ligger kring 41.25 EUR/MWh. Marknaden har sannolikt diskonterat den goda energibalansen och räknat med väldigt låga priser på el under sommaren. Spotpriset för april har hittills blivit 32.30 euro vilket är 5.5 euro högre än den nivå där aprilkontraktet stängde i mars. Detta har sannolikt genererat en del köpintressen för det tredje kvartalet. Vi ser ut att få strax under 4 TWh nederbörd under kommande 10-dagarna vilket skulle innebära att energibalansen i Sverige + Norge kommer att vara ca +10.5TWh efter vecka 18. Med denna prognos räknar vi med att marknaden handlas oförändrat de kommande dagarna. Inte heller energikol eller utsläppsrätterna ger någon tydlig riktning.

Olja

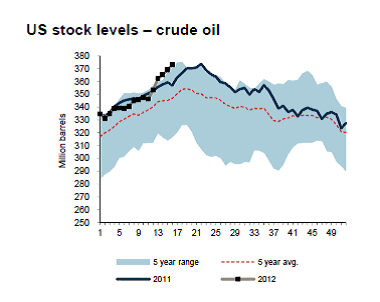

Oljepriset har fluktuerat en hel del under veckan. På onsdagen föll priset på Brent som lägst till 117,45 USD/fat efter rykten om att Iran kan komma att kompromissa med sitt kärnvapenprogram för att undgå sanktioner från EU. Även stigande lager på olja satta press på priset. Amerikanska lagersiffror från Department of Energy visade råoljelager som steg mer än väntat, 3,9 miljoner fat mot väntade 2,8 miljoner fat. I skrivande stund handlas Brent-oljan på 119,73 USD/fat vilket är cirka 1 USD högre än veckans öppning.

Basmetaller (neutral)

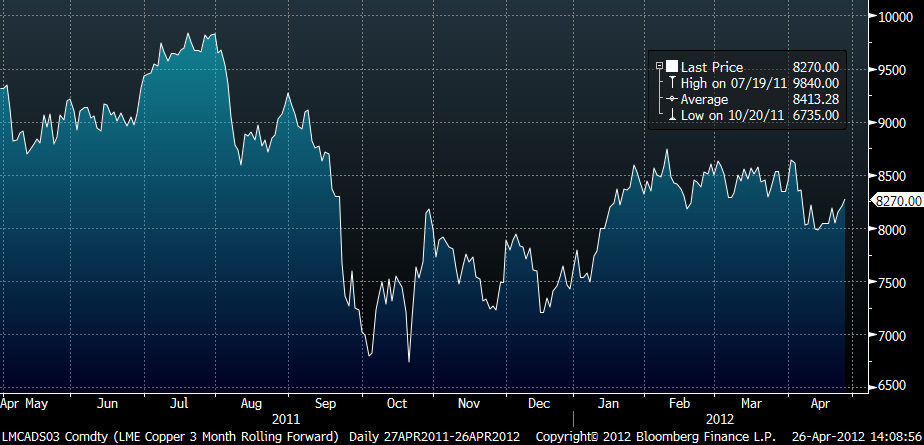

Koppar

Koppar har gått upp 2,59 % under veckan och vi kan summera uppgången under året till 10,62 %. Det som drivit uppgången under veckan är rapporter om att Kina ska dra ned produktionen med 700 000 ton på årsbasis. Priset fann också stöd från Federal Reserve som upprepade att de skulle understödja tillväxten om det behövdes. Intressant i sammanhanget är att det förekommit rykten kring världens största kopparproducent, Codelco. Ryktet gör gällande att Codelco fått köpa in koppar på marknaden för att kunna fullfölja sina leveranskontrakt. Anledningen skulle vara produktionsproblem i deras chilenska gruvor. Trots alla dessa faktorer som talar för en stark kopparmarknad, så är vi neutrala till koppar och basmetaller. Den makroekonomiska utvecklingen är fortfarande svårtydd, med ett flertal utestående frågetecken.

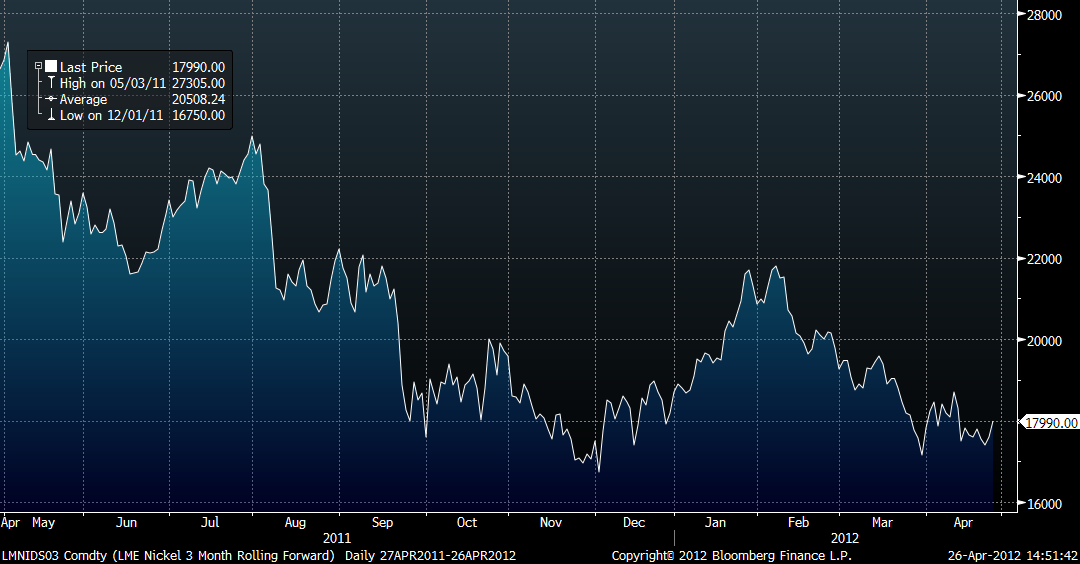

Nickel

Nickel har gått upp 2,72 % under veckan och vi kan summera året till -2,24 %. Ett flertal rapporter under veckan har belyst vilka råvaror som kommer efterfrågas i det framtida Kinas konsumtionsstyrda ekonomi. De råvaror som borde gynnas är aluminium, nickel, palladium och guld. De metaller som missgynnas i en icke-investeringsstyrd ekonomi är stål, koppar och zink. Nickel skulle gynnas eftersom en konsumtionsstyrd ekonomi använder en högre andel rostfritt stål, där nickel är en viktig komponent. Efterfrågan på aluminium skulle öka eftersom Kinas nya elnät skulle baseras på aluminium och inte koppar. Palladium används i bilars katalysatorer och med en ökad miljömedvetenhet i Kina kommer efterfrågan att gå upp. Vår vy på nickel och basmetaller är fortfarande neutral, då vi anser att ovanstående faktorer är av långsiktig natur och kommer inte påverka priset i närtid.

Livsmedel (neutral)

Vete

Vetet i Chicago har gått upp något i pris under veckan, + ca. 0,8 procent, medan vetet i Paris är ned drygt 1,8 procent. Det amerikanska vetet har fått lite torrare och varmare väder under veckan, i nästa vecka väntas återigen lite nederbörd vilket kommer gynna grödan. I Europa är situationen ungefär som den var förra veckan, ganska blött och kallt generellt sett men lite torrt i väst och lite blött i öst. I Ryssland och Ukraina önskas mer regn, men än så länge finns det inga större skäl till oro. Skicket på det amerikanska höstvetet är i stort sett oförändrat sedan förra veckan – d.v.s. väldigt bra! 42 procent av höstvetet har nu gått i ax, att jämföra med snittet för de senaste fem åren om 15 procent. Minst lika väl står det till med vårvetet i USA, sådden bedöms vara avklarad till hela 57 procent, långt mer än genomsnittet för de senaste fem åren om 19 procent. Av vårvetet har dessutom 18 procent nått uppkomststadiet, vid samma tidpunkt var siffran 2 procent.

Majs

Majsen i Chicago noteras upp något sedan förra veckan, + ca. 0,4 procent. Lite regn under veckan har saktat ned arbetet med sådden något, men nederbörden gynnar samtidigt redan sådd majs. I nästa vecka väntas återigen lite torrare väder och sådden bör kunna fortgå i bra takt. I söndags uppgavs 28 procent av den amerikanska majsen vara sådd, inte längre rekordsnabbt men fortfarande klart större andel avklarad än genomsnittet för de senaste fem åren om 15 procent. Från Argentina rapporteras om växlande väderlek men inga större problem för pågående sådd.

Sojabönor

Sojabönorna i Chicago fortsätter uppåt i pris och noteras upp ca. 1,8 procent sedan fredagens stängning. Sojapriset är nu uppe på nivåer vi inte sett sedan mitten av år 2008 och för tillfället är det svårt att se några skäl till att priserna ska vända nedåt. Fortfarande är den allmänna uppfattningen att USDA ännu överskattar den sydamerikanska skörden och framtida nedjusteringar väntas, vilket ger viss osäkerhet och stöd till priserna. Starkt stöd under veckan har kommit även från fortsatt stark efterfrågan, främst från Kina som fortsätter köpa amerikansk soja av både gammal och ny skörd.

Softs

Socker

Priset på socker har sedan årets början sjunkit 2,3 % i London och 6,6 % i New York. Förra veckan såg vi en tillfällig prisuppgång baserat på vad som verkar vara handel inför Ramadan. Egypten har köpt 50,000 ton och Tunisien 54,000 ton inför Ramadan som börjar i juli. Det fortsatta stora utbudet på marknaden fortsätter att hålla sockret på låga nivåer. Estimatet på Brasiliens 2012/13 skörd är upp ca 1,6 M ton. Indien verkar genomgå en normal monsunperiod och kan därmed komma att undvika torka. I och med detta finns det inte längre någon större oro för tillgången av socker på marknaden vilket även det bidragit till prisnedgången i veckan. Sockret är för tillfället nere på elva månaders lägsta.

Kaffe

Priset på kaffe föll i veckan till ett månadslägsta till följd av att man påbörjat Arabicaskörden i delar av Brazilien (områdena Rondonia och Espirito Santo) samt p.g.a. att skörden förväntas bli ca 1,8 % större än tidigare estimat. I veckan publicerades siffror från USA, världens största kaffe konsument, som visar på 3% högre kaffekonsumtion jämfört med året innan. Antalet konsumerade koppar var 88,7 miljarder med ett värde på ca 56,95 miljarder US$.

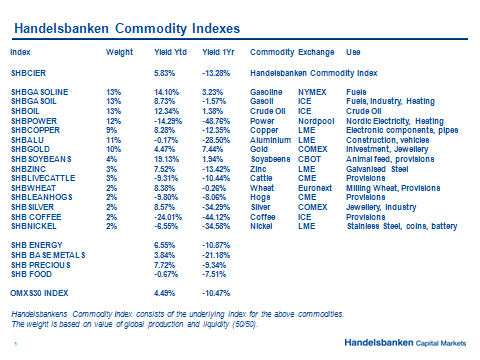

Handelsbankens Råvaruindex

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Physical easing. Iran risk easing. But Persian Gulf risk cannot fully fade before US war ships are pulled away

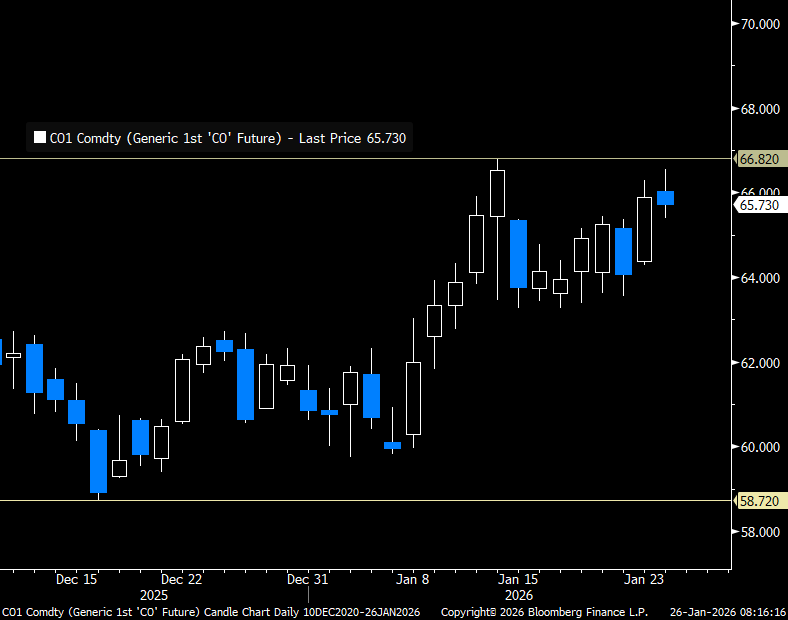

Traded down 3.7% last week as Iranian risk faded a bit. Brent crude traded in a range of $65.19 – 69.76/b last week. In the end it traded down 3.7% with a close of $68.05/b. It was unable to challenge the peak of $71.89/b from the previous week when the market got its first nervous shake as Trump threatened Iran with an armada of US war ships.

The market has started to cool down a bit with US and Iran in talks in Oman on Friday and Brent crude is easing 0.9% this morning to $67.4/b in an extension of that. As we have stated before we think the probability is very low for a scenario where the US attacks Iran in such a way that it risks an uncontrollable escalation with possible large scale disruption of oil out of the Strait of Hormuz and thus a massive spike in the oil price. That would endanger Trump’s mid-term election which is already challenged with unhappy US voters complaining about affordability and that Trump is spending too much time on foreign issues.

A statement by Trump last week that India had agreed not to buy Russian crude turns out to have little substance as India has agreed to no such thing on paper. The statement last week naturally supported oil prices as the market is already struggling with a two tire market with legal versus illegal barrels. There is a lot of friction in the market for sanctioned crude oil barrels from Iran and Russia. If India had agreed not to buy Russian crude oil then the market for legal barrels would have been tighter.

The physical market has been tighter than expected. And the recent concerns over Iranian risk has come on top of that. The market is probably starting calm down regarding the Iranian risk. But the physical tightness is also going to ease gradually over the coming couple of weeks. CPC blend exports averaged 1.5 mb/d last year, but were down to less than 1 mb/d in January due to a combination of factors. Drone attacks by Ukraine in late November. The Tengiz field has been disrupted by fires. Adverse winter weather has also been a problem. US crude oil production has also been disrupted by a fierce winter storm. But these issues are fading with supply reviving over the next couple of weeks.

The physical tightness is likely going to ease over the next couple of weeks. The market may also have started to get used to the Iranian situation. But the Iranian risk premium cannot be fully defused as long as US warships are located where they are with their guns and rockets pointing towards Iran.

Analys

Brent crude will pull back if the US climbs down its threats towards Iran

Brent crude rose 2.7% last week to $65.88/b with a gain on Friday of 2.8%. Unusually cold US winter weather with higher heating oil demand and likely US oil supply outages was probably part of the bullish drive at the end of last week. But US threats towards Iran with USS Abraham Lincoln being deployed to the Middle East was probably more important.

Brent crude has maintained the gains it got from 8 January onwards when it rose from the $60/b-line and up to around $65/b on the back of Iranian riots where the US added fuel to the fire by threatening to attack Iran in support of the rioters. This morning Brent has tested the upside to $66.54/b. That is short of the $66.82/b from 14 January and Brent has given back part of the early gains this morning and is currently trading close to unchanged versus Friday’s close with a dollar decline of 0.4% not enough to add much boost to the price yet at least.

Brent crude front-month prices in USD/b

The rally in Brent crude from the $60/b-line to its current level of $65-66/b seems to be tightly linked to an elevated risk of the US attacking Iran in support of the rioters. Bloomberg reported on Saturday that the US has dispatched the USS Abraham Lincoln aircraft carrier and its associated strike group to the Middle East. It is a similar force which the US deployed to the Caribbean Sea just weeks before the 3 January operation where Maduro was captured. The probability of a US/Israeli attack on Iran is pegged at 65-70% by geopolitical risk assessment firms Eurasia Group and Rapidan Energy Group. Such a high probability explains much of the recent rally in Brent crude.

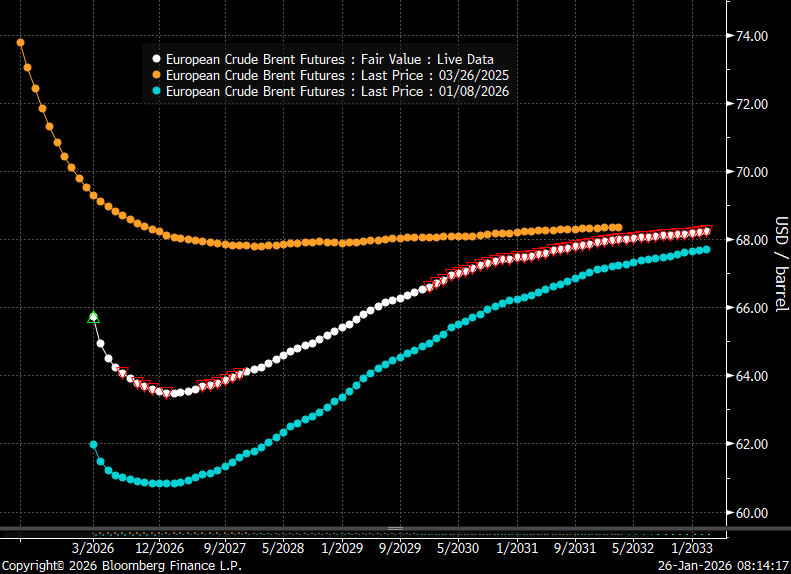

The recent rally in Brent crude is not a signal from the oil market that the much discussed global surplus has been called off. If we look at the shape of the Brent crude oil curve it is currently heavily front-end backwardated with the curve sloping upwards in contango thereafter. It signals front-end tightness or near term geopolitical risk premium followed by surplus. If the market had called off the views of a surplus, then the whole Brent forward curve would have been much flatter and without the intermediate deep dip in the curve. The shape of the Brent curve is telling us that the market is concerned right now for what might happen in Iran, but it still maintains and overall view of surplus and stock building unless OPEC+ cuts back on supply.

It also implies that Brent crude will fall back if the US pulls back from its threats of attacking Iran.

Brent crude forward curves in USD/b.

Analys

Oil market assigns limited risks to Iranian induced supply disruptions

Falling back this morning. Brent crude traded from an intraday low of $59.75/b last Monday to an intraday high of $63.92/b on Friday and a close that day of $63.34/b. Driven higher by the rising riots in Iran. Brent is trading slightly lower this morning at $63.0/b.

Iranian riots and risk of supply disruption in the Middle East takes center stage. The Iranian public is rioting in response to rapidly falling living conditions. The current oppressive regime has been ruling the country for 46 years. The Iranian economy has rapidly deteriorated the latest years along with the mismanagement of the economy, a water crisis, encompassing corruption with the Iranian Revolutionary Guard Corps at the center and with US sanctions on top. The public has had enough and is now rioting. SEB’s EM Strategist Erik Meyersson wrote the following on the Iranian situation yesterday: ”Iran is on the brink – but of what?” with one statement being ”…the regime seems to lack a comprehensive set of solutions to solve the socioeconomic problems”. That is of course bad news for the regime. What can it do? Erik’s takeaway is that it is an open question what this will lead to while also drawing up different possible scenarios.

Personally I fear that this may end very badly for the rioters. That the regime will use absolute force to quash the riots. Kill many, many more and arrest and torture anyone who still dare to protest. I do not have high hopes for a transition to another regime. I bet that Iranian’s telephone lines to its diverse group of autocratic friends currently are running red-hot with ”friendly” recommendations of how to quash the riots. This could easily become the ”Tiananmen Square” moment (1989) for the current Iranian regime.

The risks to the oil market are:

1) The current regime applies absolute force. The riots die out and oil production and exports continue as before. Continued US and EU sanctions with Iranian oil mostly going to China. No major loss of supply to the global market in total. Limited impact on oil prices. Current risk premium fades. Economically the Iranian regime continues to limp forward at a deteriorating path.

2) The regime applies absolute force as in 1), but the US intervenes kinetically. Escalation ensues in the Middle East to the point that oil exports out of the Strait of Hormuz are curbed. The price of oil shots above $150/b.

3) Riots spreads to affect Iranian oil production/exports. The current regime does not apply sufficient absolute force. Riots spreads further to affect oil production and export facilities with the result that the oil market loses some 1.5 mb/d to 2.0 mb/d of exports from Iran. Thereafter a messy aftermath regime wise.

Looking at the oil market today the Brent crude oil price is falling back 0.6% to $63/b. As such the oil market is assigning very low risk for scenario 2) and probably a very high probability for scenario 1).

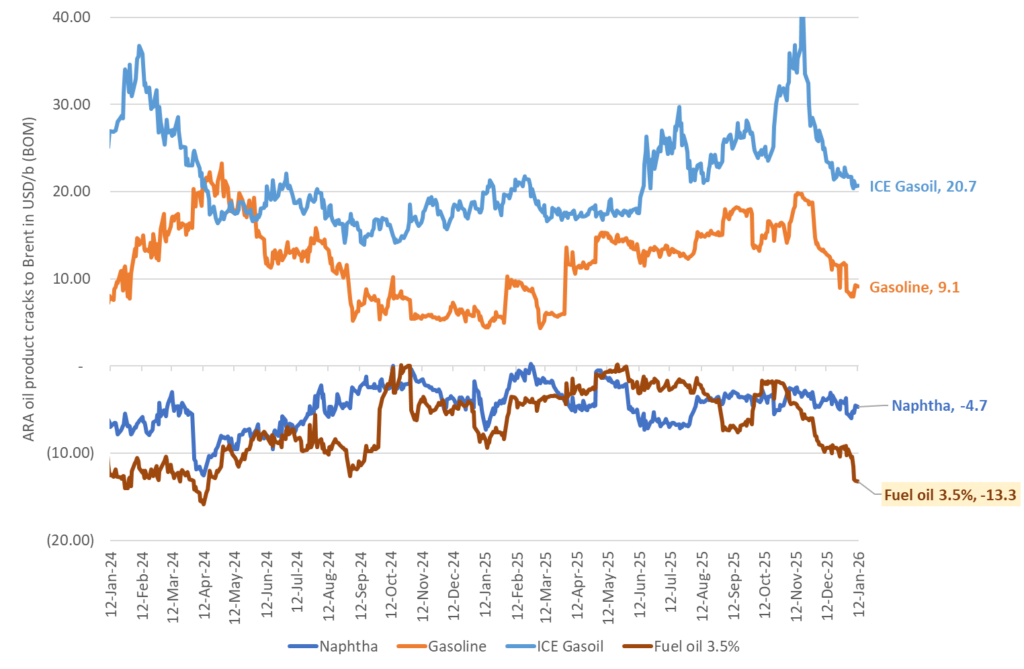

Venezuela: Heavy sour crude and product prices falls sharply on prospect of reduced US sanctions on Venezuelan oil exports. The oil market take on Venezuela has quickly shifted from fear of losing what was left of its production and exports to instead expecting more heavy oil from Venezuela to be released into the market. Not at least easier access to Venezuelan heavy crude for USGC refineries. The US has started to partially lift sanctions on Venezuelan crude oil exports with the aim of releasing 30mn-50mn bl of Venezuelan crude from onshore and offshore stocks according to the US energy secretary Chris Wright. But a significant increase in oil production and exports is far away. It is estimated that it will take $10bn in capex spending every year for 10 years to drive its production up by 1.5 mb/d to a total of 2.5 mb/d. That is not moving the needle a lot for the US which has a total hydrocarbon liquids production today of 23.6 mb/d (2025 average). At the same time US oil majors are not all that eager to invest in Venezuela as they still hold tens of billions of dollars in claims against the nation from when it confiscated their assets in 2007. Prices for heavy crude in the USGC have however fallen sharply over the prospect of getting easier access to more heavy crude from Venezuela. The relative price of heavy sour crude products in Western Europe versus Brent crude have also fallen sharply into the new year.

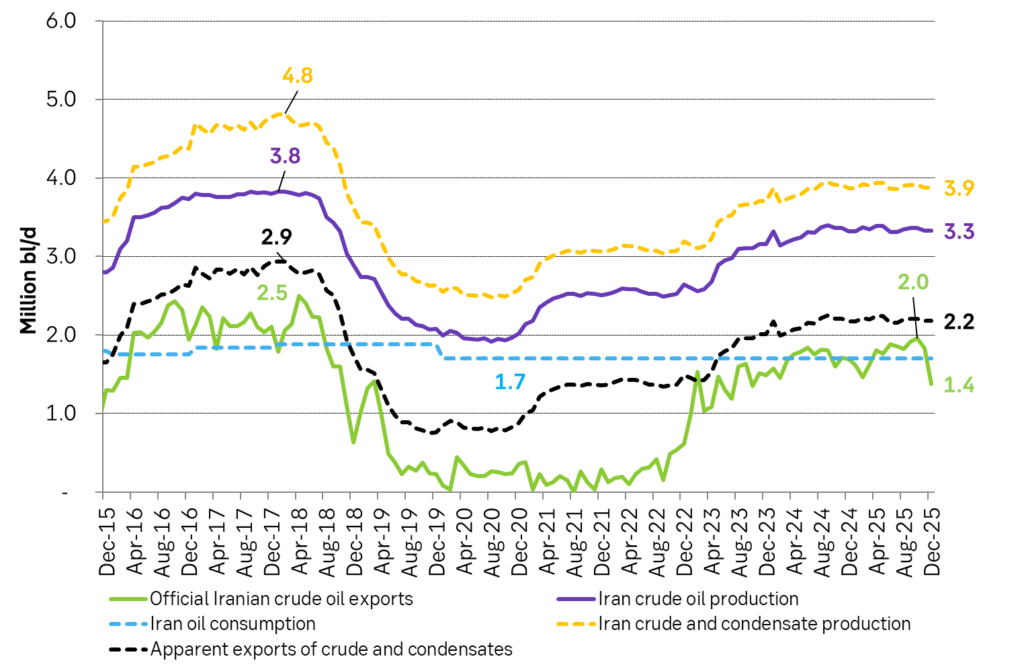

Iran officially exported 1.75 mb/d of crude on average in 2025 falling sharply to 1.4 mb/d in December. But it also produces condensates. Probably in the magnitude of 0.5-0.6 mb/d. Total production of crude and condensates probably close to 3.9 mb/d.

The price of heavy, sour fuel oil has fallen sharply versus Brent crude the latest days in response to the prospect of more heavy sour crude from Venezuela.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset stiger över 100 USD per uns

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset stiger till över 5000 USD per uns

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSamtal om guld och andra råvaror när flera priser rusar i höjden

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanChristian Kopfer om marknadens olika råvaror

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilver utgör nu 30 procent av kostnaden för att producera solcellspaneler

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKall och nederbördsfattig månad driver upp elpriset

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanIndien kommer inte att göra slut med kol

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKylan lyfter elpriset i vinter, minst 40 procent högre än väntat