Analys

SHB Råvarubrevet 22 augusti 2014

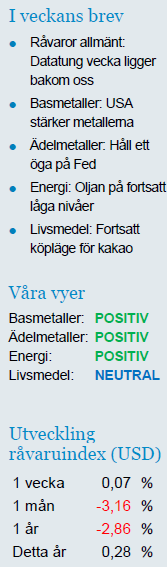

Råvaror allmänt: Datatung vecka ligger bakom oss

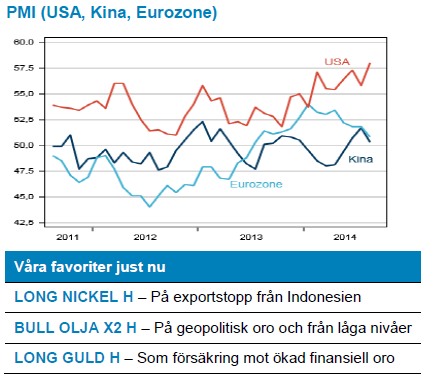

Veckan bjöd på både protokollet från Fed:s senaste möte, preliminära inköpschefsindex och fastighetspriser från Kina. Överlag var dataskörden negativ för konjunkturhandlade råvarupriser.

Veckan bjöd på både protokollet från Fed:s senaste möte, preliminära inköpschefsindex och fastighetspriser från Kina. Överlag var dataskörden negativ för konjunkturhandlade råvarupriser.

Augusti månads fall i Eurozonens PMI var den fjärde på sex månader och ökar risken att regionens sköra återhämning redan är över. Det kinesiska PMI föll till 50,3 från 51,7 i juli och är sannolikt en effekt av att ledarnas ministimulanser under våren har slutat verka och att nedgången i fastighetspriserna nu börjar få spridningseffekter i ekonomin. Måndagens fastighetspriser från Kina visade just att prisnedgången fortsätter och har dessutom accelererat under våren och sommaren. Initialt påverkades enbart företag som producerade direkt mot fastighetssektorn men nu börjar effekterna alltså sprida sig. Nya stimulanser kan vara på gång efter att både investeringar och krediter minskat i juli. Basmetallerna är särskilt känsliga för en sådan datamix. Lite hjälp fick dock basmetallerna från bra husdata i USA och ett, i princip oförändrat, bra inköpschefsindex från dragloket väster om Atlanten under torsdagen.

Protokollet från Feds senaste möte var överlag mer hökigt (ökad risk för ränta upp) men visade också på stor splittring i direktionen. En tydligare guide för räntehöjningar kommer att publiceras senare i år. Guld och silver föll på det hökiga protokollet. Vi har tidigare påtalat risken för Fed:s kommande vändning i guldpriset.

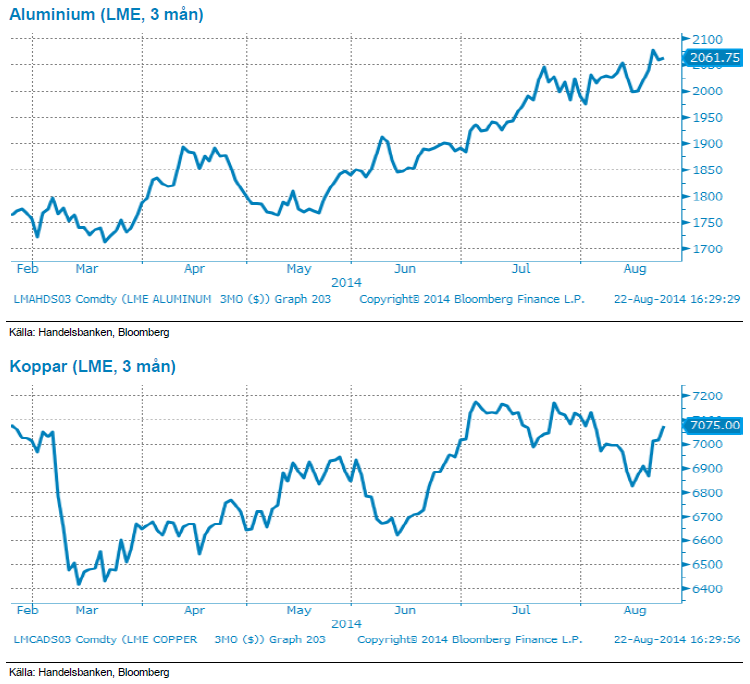

Basmetaller: USA stärker metallerna

Samtliga basmetaller, med undantag av tenn, har stigit under veckan med stöd av positiv data från USA samt en något tightare utbudsbalans. Aluminium har gått starkt under sommaren, upp 13% sedan juni, och har under veckan passerat 2080 USD/ton, vilket är 18-månaders högsta. Efterfrågan på metallen är stark då ökade miljökrav leder till efterfrågan på lättare metaller.

Vi är nu uppe på nivåer där kapacitet som tidigare tagit ur bruk på grund av dålig lönsamhet normalt tas i bruk igen men vi räknar med att detta dröjer något varför aluminium kan komma att stiga något till, kanske uppemot 2100 dollar, innan den faller tillbaka till det intervall om 1800-2000 USD/ton som är mer rimlig för det längre perspektivet.

Kopparpriset har visserligen stigit under veckan, till följd av positiv husdata från USA, men i övrigt är det inte mycket som talar för vidare prisuppgångar. Gruvproduktion väntas öka under andra halvåret och ser inte ut att mötas upp av ökad efterfrågan. I Kina faller antalet nybyggnationer vilket kommer slå hårt på kopparpriset. Koppar används i slutskedet av byggandet (tex i kylskåp etc) så resultatet dröjer något. Positiva vindar från USA kan dock komma att ge stöd då koppar är konjunkturkänslig.

Vi ser positivt på basmetaller i sin helhet, där aluminium, zink och nickel sticker ut som lite favoriter.

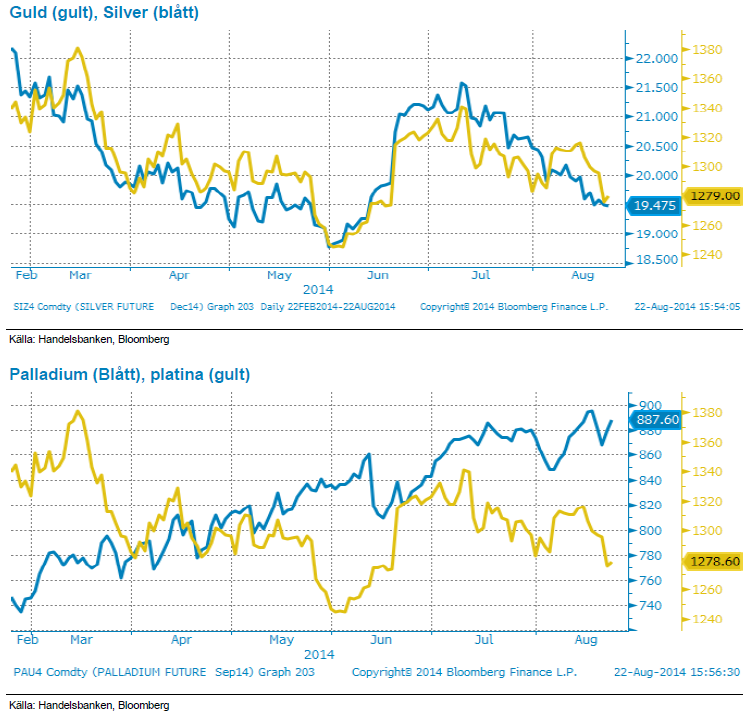

Ädelmetaller: Håll ett öga på Fed

Den gångna veckan har präglats av små rörelser på ädelmetallmarknaderna. Vi har fått se marginella prisfall på guld, platina och palladium medan silvret står kvar på samma nivå som förra fredagen. Små ränterörelser, något stigande aktiemarknader och en stärkt dollar har dominerat övriga finansmarknader och tillsammans har detta satt en lätt press på ädelmetallerna, och prisfallen ligger i paritet med dollarförstärkningen.

Vi är fortsatt positiva till sektorn men påminner om att Federal Reserve kommer att kunna påverka detta om den amerikanska arbetsmarknaden fortsätter stärkas i den takt vi sett på sistone, och Fed därför börjar signalera en tidigare åtstramning. De geopolitiska spänningarna ligger alltjämt som ett orosmoln över alla marknader, men vi är tillbaks i en miljö som liknar den vi såg under våren, där avsaknad av ”ännu värre” nyheter – än vad som redan kablas ut dagligen – leder till att investerare söker sig till riskfyllda tillgångar. I denna miljö – där världens centralbanker ”tvingar” investerare in i mer riskfyllda tillgångar för att få någon avkastning alls – ser vi en lång position i guld som en bra försäkring mot stigande finansiell oro. Även om vi inte vågar gissa vad som skulle kunna orsaka oro i nuläget.

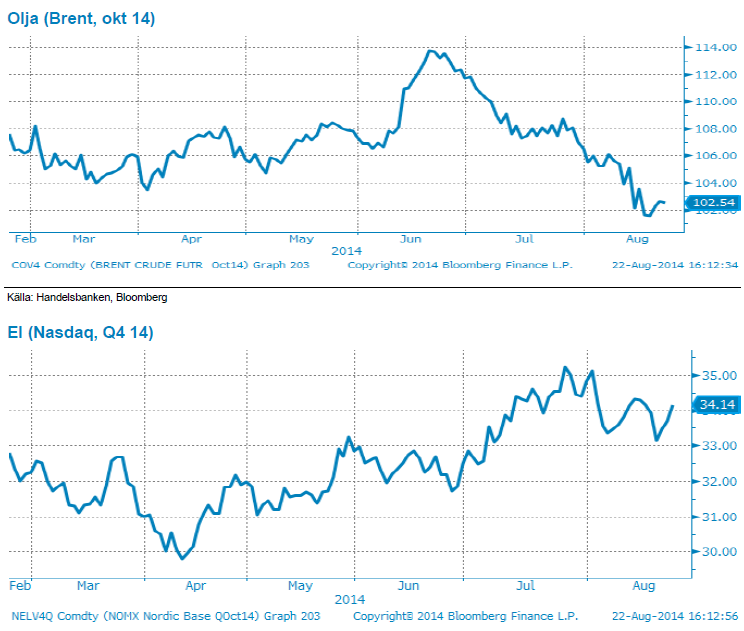

Energi: Oljan på fortsatt låga nivåer

Oljepriset har stabiliserat sig under veckan efter det kraftiga fallet under augusti, handlas i skrivande stund på 102,5 USD/fat. Situationen kring Irak har på inget vis förbättrats, snarare tvärtom, men marknaden verkar tolka krisen där utan större risk för oljeleveranser.

Generellt tror vi att det fallande oljepriset bäst förklaras av att marknaden tröttnat på riskpremietemat. Med den stigande produktionen i USA, som detta år slagit alla rekord, så förbättras hela tiden fundamenta. Någon gång ska det slå igenom i priset och det har nu börjat ske. Vi tror dock att oljan vänder upp på grund av oroligheterna i världen före den åter pressas av växande produktion på ett års sikt. Ett så här kraftigt ras brukar följas av en rekyl, så vi tycker oljan är köpvärd på denna nivå.

För elen inleddes veckan med ett fallande pris efter att väderprognoserna visat på extremt mycket nederbörd den kommande 10-dagars perioden samtidigt som bränslepriserna också kom under press då riskpremien kring Irak fortsatt pyser ut. Kol och gaspriserna återhämtade sig dock något mot slutet av veckan så inga större förändringar vad gäller brytpris, värt att notera att utsläppsrätterna fortsätter att trenda uppåt i kanalen. Fokus är ändå på vädret och vi ser stöd för en mer högtrycksbetonad utveckling från början av nästa vecka till nästa helg vilket skulle innebära nederbördsvolymer under det normala. En del osäkerhet i prognoserna men det skulle i så fall innebära att vi rör oss mot ett underskott om ca 6 TWh och att dessa prognoser, om de håller i sig över helgen, fortsatt talar för köp el även efter helgen.

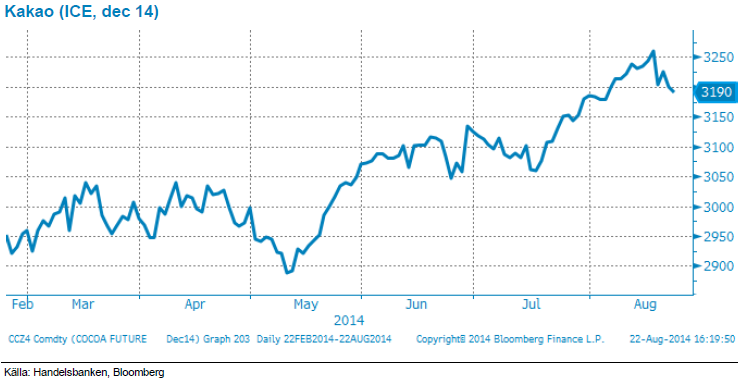

Livsmedel: Fortsatt köpläge för kakao

Ökad konsumtion av chokladprodukter och stigande priser på kakaosmör har fått kakaopriset att stiga 18 procent sedan årsskiftet. Förra året drev torka vid Afrikas västkust och höga priser på kakaosmör upp kakaopriset till rekordnivåer. Vid stigande priser är producenterna de stora vinnarna, men det finns även företag som tillverkar ersättningsvaror till framställning av choklad som ökar sin försäljning på dyrare kakaopriser. Förlorarna blir då dessvärre konsumenten som får betala ett högre pris för sin chokladkaka.

Det produceras omkring 3 miljoner ton kakao per år, där Elfenbenskusten, Ghana, Indonesien är de främsta kakaoproducerande länderna. Väderstörningar eller politiska oroligheter i dessa länder har stor effekt på utbudet. Risken för stora produktionsbortfall är stor då dessa regioner står för 70 % av den globala kakao-produktionen.

Årets första skörd (main crop) och även prognoserna för årets andra skörd (mid crop) ser lovande ut. Starka produktionssiffror rapporteras framförallt från Västafrika och Sydamerika. Ser man till den globala världsproduktionen väntas den stiga med 5,9 procent för 2013/2014 jämfört med föregående år. Även chokladkonsumtionen stiger globalt och allt fler chokladfabriker väljer att expandera i Asien där efterfrågan på choklad-produkter ökar i takt med den ökande medelklassen. Konsumtionen ser även ut att öka i Västafrika, som idag står för 45 procent av världens kakaoproduktion. Tidigare har kakao varit en delikat lyxråvara i länder med goda ekonomier men i takt med ökad levnadsstandard i tillväxtländerna ökar även kakaokonsumtionen i dessa länder. En stark uppåtgående trend som verkar hålla i sig.

Utbud och efterfrågan mäts och uttrycks ibland genom förhållandet mellan utgående lager och årlig konsumtion. Denna kvot väntas minska från 40.2 till 37.3 procent, vilket kan tolkas som att konsumtionen överstiger produktionen. Vad som ytterligare talar för högre kakaopriser är de rekordhöga priserna på kakaosmör som fortsätter att stiga i takt med att efterfrågan på chokladprodukter stiger. Vi känner viss oro för att underskottet inte ska orka vända till ett överskott. Som vi skrev ovan är kakaoodlingar oerhört väderberoende, varför vi ser risk för att den stigande konsumtionen fortsätter att sluka årets kakaoskörd. Vi tycker därför kakao fortsatt är köpvärd trots redan höga nivåer.

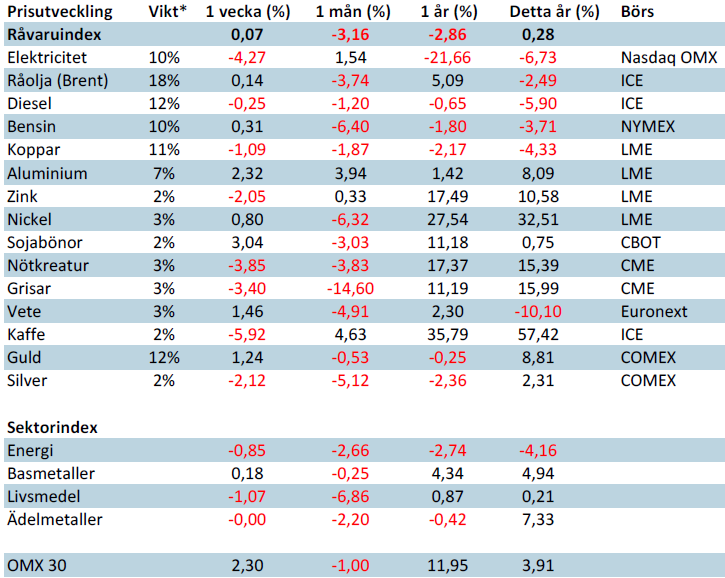

Handelsbankens råvaruindex (USD)

*Uppdaterade vikter från 29 november 2013

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av nordisk produktion (globala produktionen för sektorindex) och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga