Analys

SHB Råvarubrevet 15 mars 2013

Råvaror allmänt

Råvaror allmänt

Makro ställs mot politik, ännu en gång

Drivkraften i närtid är främst det osäkra valutfallet i Italien. Även om vissa datautfall som inköpschefsindex för EMU-området och Kina varit något sämre än väntat har dataskörden överlag varit fortsatt god. Börsrallyt har fortsatt att sätta avtryck i företagens och hushållens stämningsläge, skattehöjningar och nedskärningar till trots. Råvaror har planat ut efter februari månads branta fall.

Den bild vi har av makroutvecklingen ger stöd för bred uppgång för råvaror. För den amerikanska ekonomin handlar det mycket om att hushållen svarar mot den förbättring som äger rum på bostadsmarknaden. Trots att bostadsmarknaden överraskade positivt under hela 2012 har marknaden inte dragit några större växlar för vad det innebär för konsumenternas välbefinnande. Ingen räknar idag med att ”den amerikanska konsumenten” kommer tillbaka på allvar. Men tänk om!

Skattehöjningar, nedskärningar och kanske även en minskning av federala utgifter i slutet av april utgör motvindar i USA. Detta har dock hittills motverkats av positiva förmögenhets- och sentimentseffekter. Som vanligt är läget i EMU-området värre. Det italienska valet resulterade i ett oklart parlamentariskt läge utan någon tydlig vinnare. Rapporter gör gällande att Bersani kommer att försöka sy ihop en bred regering tillsammans med Berlusconis allians eller delar därav. Ett sådant utfall vore marknadspositivt pga. minskad osäkerhet.

Bernanke har lugnat marknaderna, som sondmatats med lätt hökiga signaler från de senaste protokollen. Bernanke sade att ”en signifikant majoritet” bland röstande ledamöterna är för nuvarande penningpolitik. Han tonade även ned riskerna med den lätta penningpolitiken, vidhöll att Fed kan hålla köpta obligationer till förfall och att det inte är aktuellt att sänka köptakten ännu.

Basmetallerna

Kina ökar produktionstakten

Kineserna har dragit upp produktionstakten på såväl basmetaller som stål visar färsk statistik. 2.21 miljoner ton stål per dag produceras och All-time-high vilket vittnar om god efterfrågan från både transport- och fastighetssektorn. Kina har ytterligare 35 procent i installerad kapacitet, ca 970 miljoner ton, som man inte kör utan målet är att hålla produktionstakten i nivå med efterfrågan kring ca 700 miljoner ton.

På Aluminium har produktionstakten ökat med 15 procent YoY till och betydande smältkapacitet installeras nu i de Nordvästra provinserna. Oroande kan tyckas om man ser till överskottet på Aluminium men intressant när även på Kopparproduktionen ökar kraftigt (+11.9% YoY) så trenden tycks bekräfta en stor förändring i mönstret på Kinas import av råvaror. Från import av färdiga varor (raffinerad koppar exempelvis) till att i större utsträckning kontrollera förädlingen (import av koncentrat). Landet är fortfarande långt ifrån självförsörjande när det gäller raffinerad metall och den kinesiska importen kommer att förbli en stor del av den globala handeln, men inte nödvändigtvis i samma utsträckning som historiskt varit fallet. Detta kommer naturligtvis också pressa marginalerna för smält- och raffinaderier ytterligare. Vårt Basmetallindex stiger 1 procent under veckan efter att ha fallit med 6 procent under februari och vi bedömer att detta ger möjlighet att kliva in i metaller på bra nivåer.

Nedan finner du en graf ser du hur Handelsbankens Basmetallindex (rött) rört sig i förhållande till Råvaruindex (blått) och OMX 30 (grönt).

Trots nedgången under veckan tror vi på högre priser på basmetaller och ser istället möjlighet till ”buy on dip”. Vi tror på: BASMET H

Ädelmetaller

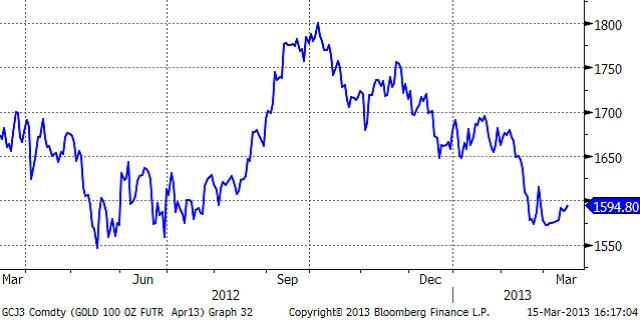

Vi behåller vår negativa syn på guldet

Sedan förra veckan har guldet knappt rört sig, varken upp eller ner. Vi behåller dock vår negativa – väldigt negativa – syn på guldet, och ägnar veckans spalt åt att fördjupa resonemanget bakom vår vy. Under nästa vecka hoppas vi kunna titta närmare på guldprisets utveckling under 70-talet, vilken åtföljdes av en halvering av priset, och se om det finns likheter med det läge vi befinner oss i nu.

Det absolut viktigaste skälet till vår negativa syn är att guld inte behövs. Alla överlever vi utan guld – till skillnad från spannmål – och vi behöver inte guld vare sig när vi bygger hus, broar, bilar eller mobiltelefoner. Många av oss vill ha guld, men ingen behöver guld. Detta faktum gör att guldets dynamik är väsensskild från övriga råvaror. Vi köper guld som en värdebevarare, som inflationsskydd, eller som en ren spekulation. Och naturligtvis för att det är en vacker utsmyckare och statussymbol att bära synligt.

Problemet med allt detta är att det krävs fantastiskt mycket nya köpare bara för att hindra guldet från att falla i pris. Det produceras guld för runt 170 miljarder dollar varje år, guld som måste köpas av de som hoppas kunna sälja det till ett ännu högre pris till någon annan. Eller sätta det på fingret eller runt halsen. För allt guld som någonsin producerats finns fortfarande, så man kan säga att lagernivån är god.

Så, glöm resonemang om att det är tilltagande riskaptit som kommer att sänka värdet på guld, det är bara triggern till att priset nu börjat falla. Det är guldets totala brist på nytta som kommer att sätta rätt värde i slutändan.

Starkare dollar och högre räntor blir utmanande för guldet samtidigt som inflationen väntas vara låg under året. Vi tror på: GULD S H

Energi

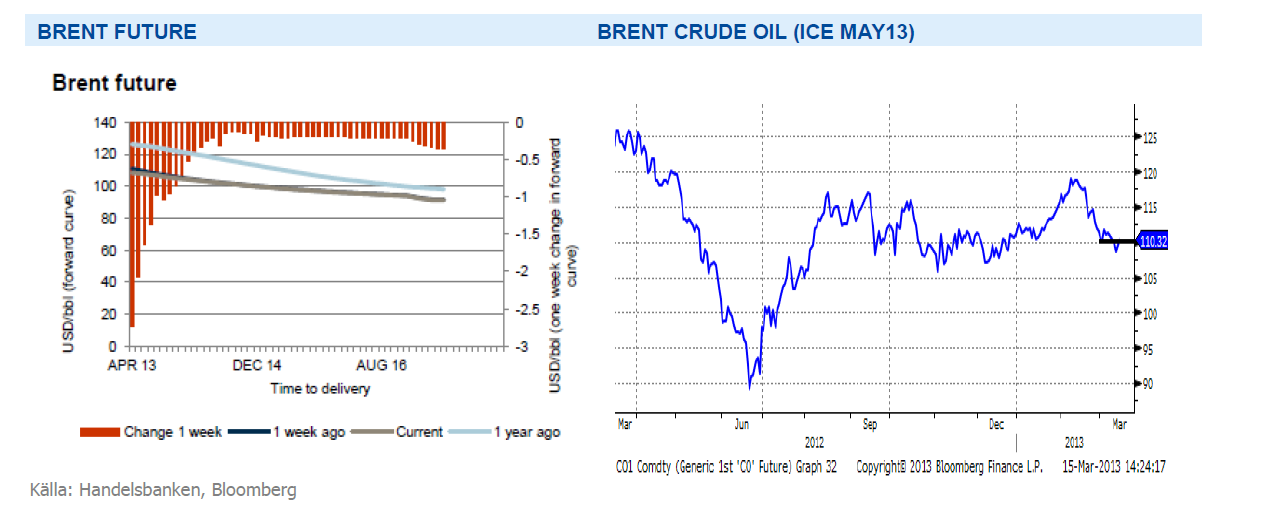

Oljan finner stöd

Oljan återhämtar sig mot slutet av veckan efter positiva amerikanska arbetslöshetssiffror och en svagare dollarutveckling. Samtidigt som Sudan meddelat att man beordrat alla utländska oljebolag och operatörer att återuppta oljeproduktionen (350kbpd) efter avmilitarisering i området kring gränsen mot södra Sudan, finner oljan fortsatt stöd från risk för produktionsbortfall. President Obama besöker Israel nästa vecka och diskussioner kring Iran´s kärnvapen och en förlängning av sanktionerna är självklart en intressant punkt på agendan. OPEC har dock signalerat att man är beredd att skruva upp produktionen med ytterligare 300kb (+1.2%) under de kommande veckorna för att täcka upp efterfrågan så fundamentalt är det svårt att motivera köp på dessa nivåer. Däremot verkar oljan finna stöd på strax under 110 så vi bedömer att potential just nu finns på uppsidan. Lägg därtill en fortsatt backwardation (avdrag) på Brentterminerna om ca 6 procent 1 år ut vilket gynnar ett innehav.

Elen oförändrad över veckan, samtidigt som kalla och torra prognoser verkar för uppsidan backar energikol (-2%) och utsläppsrätterna tillbaka vilket resulterar i en stillastående marknad. Så länge vi inte får en kraftigt förändrad energibalans (förväntas vara -11.5 TWh mot slutet av nästa vecka) eller brytpris på kol är det svårt att vara annat än neutral.

Vad gäller utsläppsrätterna anordnade man i veckan en icke bindande testomröstning inom EU Parlamentet (vilken för övrigt gick igenom) och det är i dagsläget väldigt osäkert när den officiella omröstningen sker, senaste datum är angivet till den 15e april. Därefter inleder man diskussionerna kring strukturen för hela systemet. Mer information för den som är intresserad finns att läsa på EU Kommissionens hemsida.

Den råvarugrupp som är mest beroende av den globala konjunkturen är Energi och med en starkare konjunktur ser vi positivt på utvecklingen för denna sektor. Vi tror på: ENERGI H

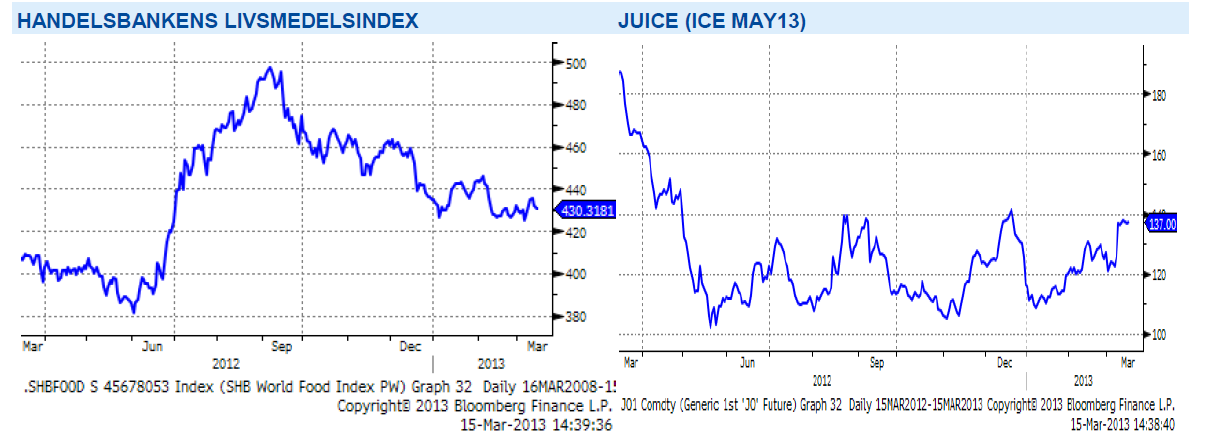

Livsmedel

Ökad europeisk veteproduktion

Terminspriserna på vete noteras upp sedan förra veckan i både Chicago och Paris. Uppgången är delvis en följd av något torrare och varmare väderlek för det amerikanska höstvetet, vilket inte gynnar grödan inför våren. Större amerikansk export än väntat har även det bidragit till prisuppgången.

I EU har nederbörd i söder saktat upp vårbruket i en del regioner samtidigt som klart kyligare väder och en del snö fördröjer vårbruket i norra Europa. EU-kommissionen spår den högsta europeiska veteskörden på fem år med 140 miljoner ton, upp 6,2 procent från förra året. I dagsläget upplevs bara problem i Storbritannien och norra Frankrike som båda fått för mycket regn. I Ukraina har det fallit regn eller snö i de centrala och norra delarna vilket fördröjer vårbruket, landets södra delar är dock mildare och torrare. Andelen utvintring uppskattas till omkring 9 procent, klart lägre än förra årets 25 procent. Ryssland är med tanke på begränsat snötäcke i en del sydliga regioner något för kallt. Förutom torrt väder för höstvetet i USA och än så länge relativt små problem i EU finns det i dagsläget inte mycket som oroar och all anledning att tro på en ökad global veteproduktion. Även för den amerikanska majsen, vilken har stor påverkan på vetet, har situationen förbättrats. Givet inga större väderproblem bör vi kunna vänta oss fortsatt lägre priser lite längre fram på året.

På kaffemarknaden väntas rekordskördar i Brasilien där produktionen beräknas öka från 47 till 48 miljoner bags (1 bag = 60 kg) för säsongen 2013/-14. Kaffe är en varannan-år-råvara och efter ett år (2012) med rekordskördar brukar normalt året efter innebära ett produktionsbortfall med omkring 30 procent. Men med bättre beskärningsteknik och ökat antal planterade träd per hektar har man i år lyckats minska produktionsbortfallet till omkring 10 procent. Vi har med anledning av detta noterat fallande priser efter en svajig tid med delvis stigande priser som följd av oroligheterna kring svampsjukdomar i Centralamerika. Juice är en av råvarorna som stigit mest i år, upp 18 procent sedan årsskiftet.

Torkan i Florida fortsätter drabba apelsinodlingen och torrare väder väntas de kommande två veckorna. Regnsäsongen drar i gång i juni men mycket mer regn behövs. I förra veckan sänkte det amerikanska jordbruksdepartementet, USDA sin prognos för apelsinproduktionen i Florida med 1,8 procent vilket fått priset på apelsinterminen att skjuta i höjden.

Vi behåller vår negativa syn för soja, majs och vete, trots riskerna för torrt väder i USA. Normal väderlek bör ge press på spannmålspriserna. Vi tror på: LIVSMEDEL S H

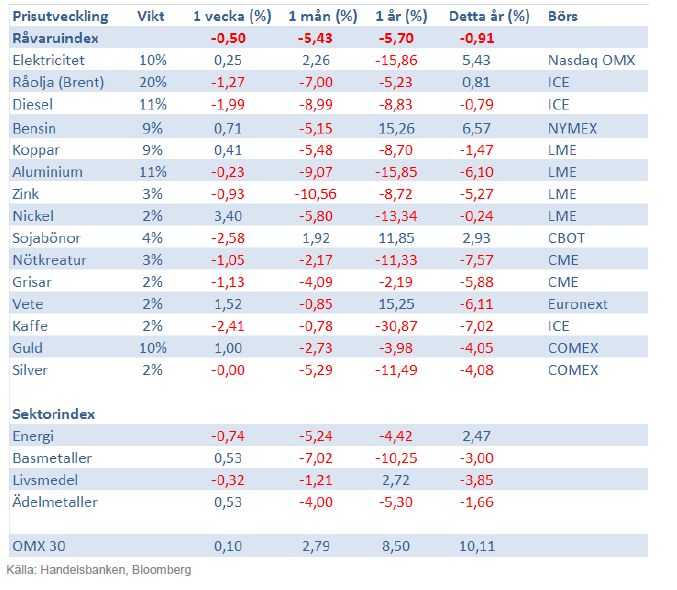

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Whipping quota cheaters into line is still the most likely explanation

Strong rebound yesterday with further gains today. Brent crude rallied 3.2% with a close of USD 62.15/b yesterday and a high of the day of USD 62.8/b. This morning it is gaining another 0.9% to USD 62.7/b with signs that US and China may move towards trade talks.

Brent went lower on 9 April than on Monday. Looking back at the latest trough on Monday it traded to an intraday low of USD 58.5/b. In comparison it traded to an intraday low of USD 58.4/b on 9 April. While markets were in shock following 2 April (’Liberation Day’) one should think that the announcement from OPEC+ this weekend of a production increase of some 400 kb/d also in June would have chilled the oil market even more. But no.

’ Technically overbought’ may be the explanation. ’Technically overbought’ has been the main explanation for the rebound since Monday. Maybe so. But the fact that it went lower on 9 April than on Monday this week must imply that markets aren’t totally clear over what OPEC+ is currently doing and is planning to do. Is it the start of a flood or a brief period where disorderly members need to be whipped into line?

The official message is that this is punishment versus quota cheaters Iraq, UAE and Kazakhstan. Makes a lot of sense since it is hard to play as a team if the team strategy is not followed by all players. If the May and June hikes is punishment to force the cheaters into line, then there is very real possibility that they actually will fall in line. And voila. The May and June 4x jumps is what we got and then we are back to increases of 137 kb/d per month. Or we could even see a period with no increase at all or even reversals and cuts.

OPEC+ has after all not officially abandoned cooperation. It has not abandoned quotas. It is still an overall orderly agenda and message to the market. This isn’t like 2014/15 with ’no quotas’. Or like full throttle in spring 2020. The latter was resolved very quickly along with producer pain from very low prices. It is quite clear that Saudi Arabia was very angry with the quota cheaters when the production for May was discussed at the end of March. And that led to the 4x hike in May. And the same again this weekend as quota offenders couldn’t prove good behavior in April. But if the offenders now prove good behavior in May, then the message for July production could prove a very different message than the 4x for May and June.

Trade talk hopes, declining US crude stocks, backwardated Brent curve and shale oil pain lifts price. If so, then we are left with the risk for a US tariff war induced global recession. And with some glimmers of hope now that US and China will start to talk trade, we see Brent crude lifting higher today. Add in that US crude stocks indicatively fell 4.5 mb last week (actual data later today), that the Brent crude forward curve is still in front-end backwardation (no surplus quite yet) and that US shale oil production is starting to show signs of pain with cuts to capex spending and lowering of production estimates.

Analys

June OPEC+ quota: Another triple increase or sticking to plan with +137 kb/d increase?

Rebounding from the sub-60-line for a second time. Following a low of USD 59.3/b, the Brent July contract rebounded and closed up 1.8% at USD 62.13/b. This was the second test of the 60-line with the previous on 9 April when it traded to a low of USD 58.4/b. But yet again it defied a close below the 60-line. US ISM Manufacturing fell to 48.7 in April from 49 in March. It was still better than the feared 47.9 consensus. Other oil supportive elements for oil yesterday were signs that there are movements towards tariff negotiations between the US and China, US crude oil production in February was down 279 kb/d versus December and that production by OPEC+ was down 200 kb/d in April rather than up as expected by the market and planned by the group.

All eyes on OPEC+ when they meet on Monday 5 May. What will they decide to do in June? Production declined by 200 kb/d in April (to 27.24 mb/d) rather than rising as the group had signaled and the market had expected. Half of it was Venezuela where Chevron reduced activity due to US sanctions. Report by Bloomberg here. Saudi Arabia added only 20 kb/d in April. The plan is for the group to lift production by 411 kb/d in May which is close to 3 times the monthly planned increases. But the actual increase will be much smaller if the previous quota offenders, Kazakhstan, Iraq and UAE restrain their production to compensate for previous offences.

The limited production increase from Saudi Arabia is confusing as it gives a flavor that the country deliberately aimed to support the price rather than to revive the planned supply. Recent statements from Saudi officials that the country is ready and able to sustain lower prices for an extended period instead is a message that reviving supply has priority versus the price.

OPEC+ will meet on Monday 5 May to decide what to do with production in June. The general expectation is that the group will lift quotas according to plans with 137 kb/d. But recent developments add a lot of uncertainty to what they will decide. Another triple quota increase as in May or none at all. Most likely they will stick to the original plan and decide lift by 137 kb/d in June.

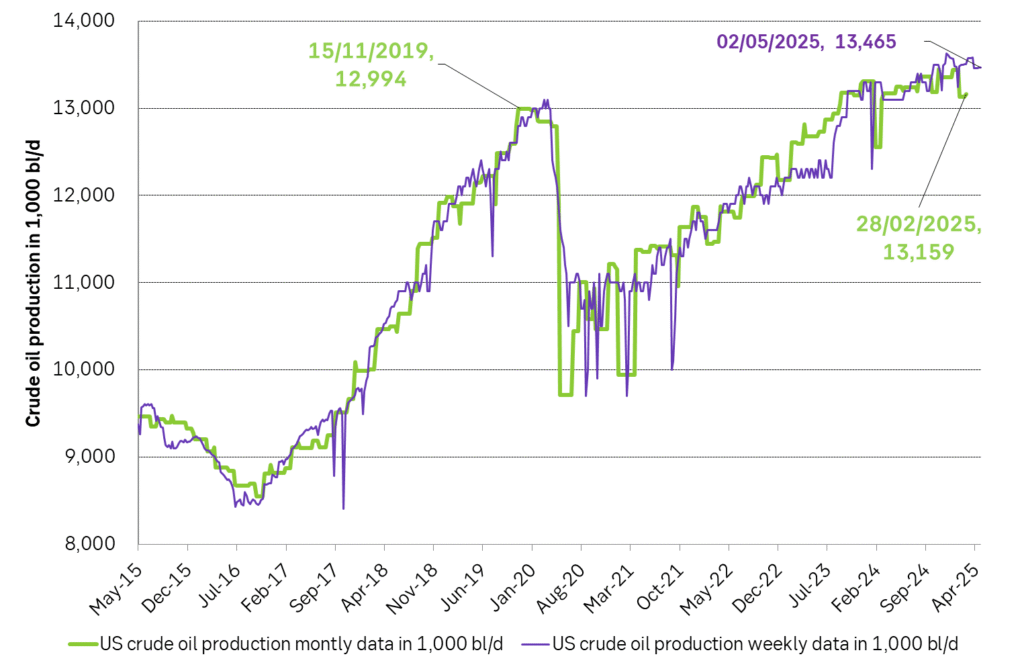

US production surprised on the downside in February. Are prices starting to bite? US crude oil production fell sharply in January, but that is often quite normal due to winter hampering production. What was more surprising was that production only revived by 29 kb/d from January to February. Weekly data which are much more unreliable and approximate have indicated that production rebounded to 13.44 mb/d after the dip in January. The official February production of 13.159 mb/d is only 165 kb/d higher than the previous peak from November/December 2019. The US oil drilling rig count has however not change much since July last year and has been steady around 480 rigs in operation. Our bet is that the weaker than expected US production in February is mostly linked to weather and that it will converge to the weekly data in March and April.

Where is the new US shale oil price pain point? At USD 50/b or USD 65/b? The WTI price is now at USD 59.2/b and the average 13 to 24 mth forward WTI price has averaged USD 61.1/b over the past 30 days. The US oil industry has said that the average cost break even in US shale oil has increased from previous USD 50/b to now USD 65/b with that there is no free cashflow today for reinvestments if the WTI oil price is USD 50/b. Estimates from BNEF are however that the cost-break-even for US shale oil is from USD 40/b to US 60/b with a volume weighted average of around USD 50/b. The proof will be in the pudding. I.e. we will just have to wait and see where the new US shale oil ”price pain point” really is. At what price will we start to see US shale oil rig count starting to decline. We have not seen any decline yet. But if the WTI price stays sub-60, we should start to see a decline in the US rig count.

US crude oil production. Monthly and weekly production in kb/d.

Analys

Unusual strong bearish market conviction but OPEC+ market strategy is always a wildcard

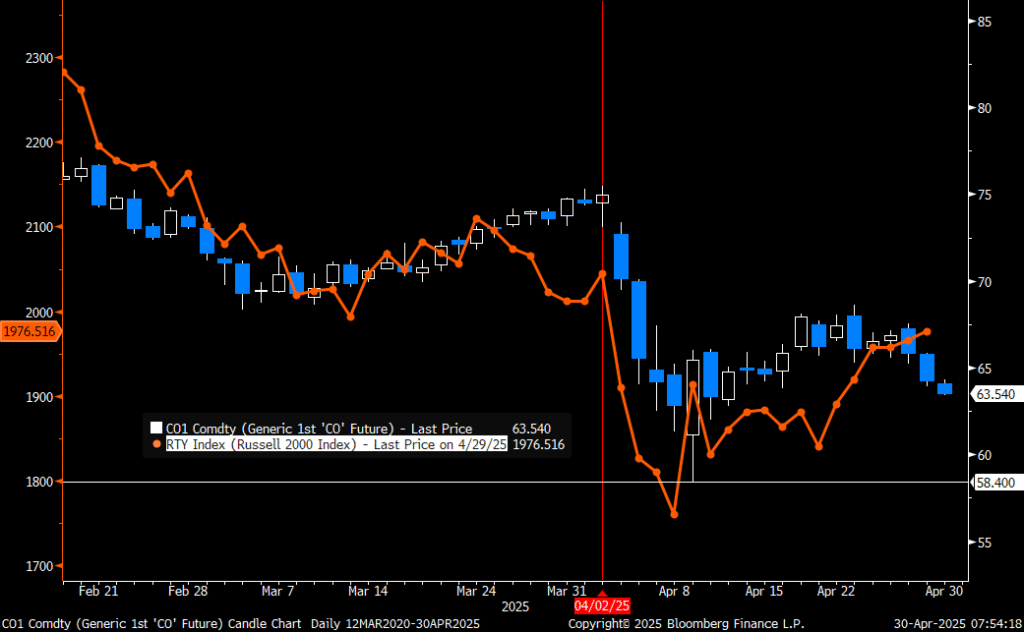

Brent crude falls with strong conviction that trade war will hurt demand for oil. Brent crude sold off 2.4% yesterday to USD 64.25/b along with rising concerns that the US trade war with China will soon start to visibly hurt oil demand or that it has already started to happen. Tariffs between the two are currently at 145% and 125% in the US and China respectively which implies a sharp decline in trade between the two if at all. This morning Brent crude (June contract) is trading down another 1.2% to USD 63.3/b. The June contract is rolling off today and a big question is how that will leave the shape of the Brent crude forward curve. Will the front-end backwardation in the curve evaporate further or will the July contract, now at USD 62.35/b, move up to where the June contract is today?

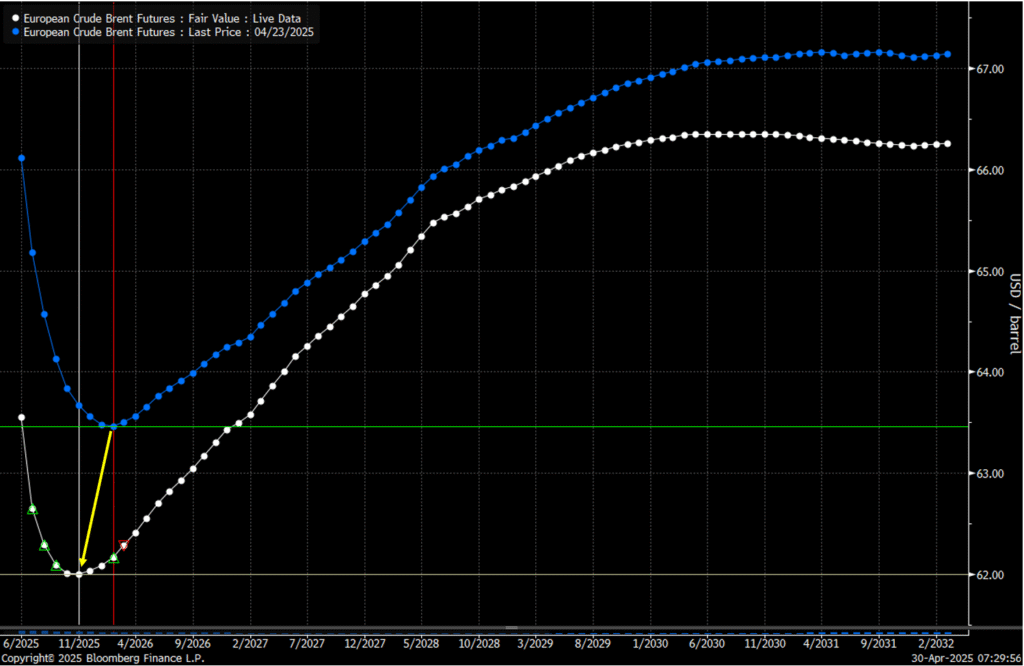

The unusual ”weird smile” of Brent forward curve implies unusual strong bearish conviction amid current prompt tightness. the The Brent crude oil forward curve has displayed a very unusual shape lately with front-end backwardation combined with deferred contango. Market pricing tightness today but weakness tomorrow. We have commented on this several times lately and Morgan Stanly highlighted how unusual historically this shape is. The reason why it is unusual is probably because markets in general have a hard time pricing a future which is very different from the present. Bearishness in the oil market when it is shifting from tight to soft balance usually comes creeping in at the front-end of the curve. A slight contango at the front-end in combination with an overall backwardated curve. Then this slight contango widens and in the end the whole curve flips to full contango. The current shape of the forward curve implies a very, very strong conviction by the market that softness and surplus is coming. A conviction so strong that it overrules the present tightness. This conviction flows from the fundamental understanding that ongoing trade war is bad for the global economy, for oil demand and for the oil price.

Will OPEC+ switch to cuts or will it leave balancing to a lower price driving US production lower? Add of course also in that OPEC+ has signaled that it will lift production more rapidly and is currently no longer in the mode of holding back to keep Brent at USD 75/b due to an internal quarrel over quotas. That stand can of course change from one day to the next. That is a very clear risk to the upside and oil consumers around should keep that in the back of their minds that this could happen. Though we are not utterly convinced of the imminent risk of this. Before such a pivot happens, Iraq and Kazakhstan probably have to prove that they can live up to their promised cuts. And that will take a few months. Also, OPEC+ might also like to see where the pain-point for US shale oil producers’ price-vise really is today. So far, we have seen no decline in the number of US oil drilling rigs in operation which have steadily been running at around 480 rigs.

With a surplus oil market on the horizon, OPEC+ will have to make a choice. How shale this coming surplus be resolved? Shall OPEC+ cut in order to balance the market or shall lower oil prices drive pain and lower production in the US which then will result in a balanced market? Maybe it is the first or maybe the latter. The group currently has a bloated surplus balance which it needs to slim down at some point. And maybe now is the time. Allowing the oil price to slide. Economic pain for US shale oil producers to rise and US oil production to fall in order to balance the market and make room OPEC+ to redeploy its previous cuts back into the market.

Surplus is not yet here. US oil inventories likely fell close to 2 mb last week. US API yesterday released indications that US crude and product inventories fell 1.8 mb last week with crude up 3.8 mb, gasoline down 3.1 mb and distillates down 2.5 mb. So, in terms of a crude oil contango market (= surplus and rising inventories) we have not yet moved to the point where US inventories are showing that the global oil market now indeed is in surplus. Though Chinese purchases to build stocks may have helped to keep the market tight. Indications that Saudi Arabia may lift June Official Selling Prices is a signal that the oil market may not be all that close to unraveling in surplus.

The low point of the Brent crude oil curve is shifting closer to present. A sign that the current front-end backwardation of the Brent crude oil curve is about to evaporate.

Brent crude versus US Russel 2000 equity index. Is the equity market too optimistic or the oil market too bearish?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanIngenting stoppar guldets uppgång, nu 3400 USD per uns

-

Analys3 veckor sedan

Analys3 veckor sedanCrude oil comment: The forward curve is pricing tightness today and surplus tomorrow

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanSamtal om läget för guld, kobolt och sällsynta jordartsmetaller

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAgnico Eagle siktar på toppen – två av världens största guldgruvor i sikte

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLägre elpriser och många minustimmar fram till midsommar

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina slår nytt rekord i produktion av kol

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanSaudiarabien informerar att man är ok med ett lägre oljepris

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDen viktiga råvaruvalutan USD faller kraftigt