Analys

SHB Råvarubrevet 14 oktober 2011

Råvarumarknaden fortsätter att stärkas och finner nu visst stöd från amerikansk försäljningsstatistik och kinesiska siffror som visar att inflationen i landet fallit tillbaka till 6.1 procent (ca hälften är ökade matpriser) under september från tidigare 6.5 procent i juli. En lägre inflation minskar trycket på Kina att höja räntan ytterligare vilket skulle verka negativt för den ekonomiska tillväxten och efterfrågan på metaller och bränslen. Den kinesiska statistiken visade också på ett minskat handelsöverskott vilket tyvärr är något oroväckande, Kina kanske inte är fullt så immun mot avtagande global tillväxt som man kan tro. Planande kinesiska importsiffror som kan vika nedåt är den klart viktigaste faktorn nu att bevaka på kort sikt framför allt för de konjunkturkänsliga råvarorna.

Råvarumarknaden fortsätter att stärkas och finner nu visst stöd från amerikansk försäljningsstatistik och kinesiska siffror som visar att inflationen i landet fallit tillbaka till 6.1 procent (ca hälften är ökade matpriser) under september från tidigare 6.5 procent i juli. En lägre inflation minskar trycket på Kina att höja räntan ytterligare vilket skulle verka negativt för den ekonomiska tillväxten och efterfrågan på metaller och bränslen. Den kinesiska statistiken visade också på ett minskat handelsöverskott vilket tyvärr är något oroväckande, Kina kanske inte är fullt så immun mot avtagande global tillväxt som man kan tro. Planande kinesiska importsiffror som kan vika nedåt är den klart viktigaste faktorn nu att bevaka på kort sikt framför allt för de konjunkturkänsliga råvarorna.

På jordbruksmarknaden har Ryssland återigen signalerat för eventuella exportskatter vilket verkar drev upp priserna tidigare i veckan. I övrigt har det mest varit fokus på USDA rapporten där utgående lager Vete justerades upp med hela 6 miljoner vilket var klart över marknadens förväntan.

Vad gäller oron för den europeiska skuldkrisen och potentiella räddningspaket för änder och banker, har ledande beslutsfattare i Europa dock lyckats sondmata marknaden med förvånansvärt positiva tongångar en längre tid. I USA har makrodata överraskat mindre och mindre negativt sedan i somras, och de senaste veckorna faktiskt överraskat positivt. En viss del av den positiva statistiken är säkerligen relaterad till återuppbyggnaden av Japan, som hjälpte till att sänka konjunkturen under andra kvartalet i år och sommaren. Tittar vi exempelvis på bilförsäljningen så stiger den åter i USA vilket antyder solid detaljhandel. De mest bilindustritunga regionerna är också de som uppvisar mest positivt sentiment.

Vårt råvaruindex har som ett resultat av detta återhämtat sig och ser nu ut att hamna på svagt plus för året. Råvaruindexet var ner -5.5 procent som mest förr förra veckan. Nu mot slutet av veckan känns det dock som marknaden är ovillig att driva sentimentet högre inför helgens G20 möte i Paris.

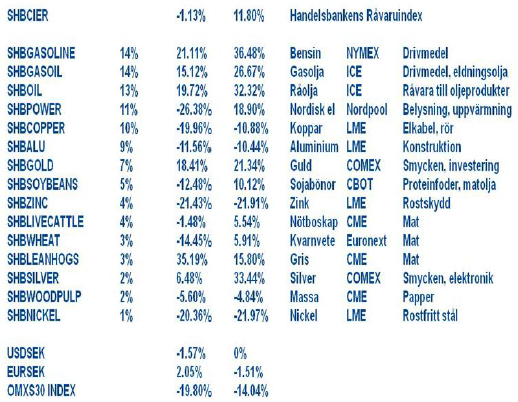

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

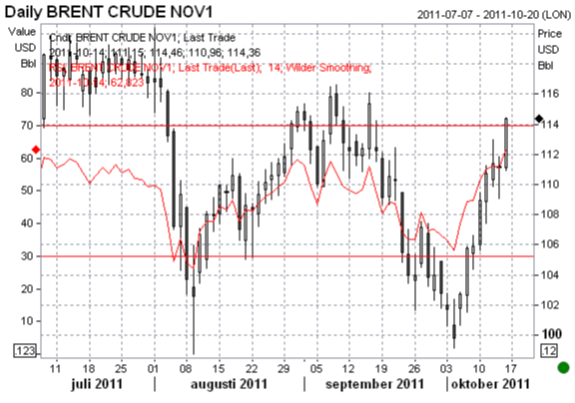

Olja

Brentoljan har stärkts med hela 7.9 procent den senaste veckan i takt med att riskaptiten kommit tillbaka samtidigt som amerikansk försäljningsstatistik ger stöd åt sentimentet.

De månatliga energimarknadsrapporter som kommit in i veckan visar på fortsatt ned reviderade prognoser för den globala efterfrågan under 2012. International Energy Agency (IEA) drar ner sin efterfrågeprognos med 0,2 fat per dag till 90.5m fat per dag. 2011 reviderades ned med 0,1 fat per dag, eftersom tillväxten i efterfrågan är satt till 1.3 miljoner fat per dag under 2012, en minskning med 0,1 fat per dag från den tidigare rapporten. IEA konstaterar också att Saudiarabien, som har ökat oljeproduktionen med 0,8-1m fat per dag sedan i våras för att ersätta det Libyska bortfallet, har nu börjat minska produktionen (ca 0.2m fat per dag).

Amerikanska lagersiffror visade i veckan att råoljelagren ökat med 1,3 miljoner fat (förväntat 0,3 miljoner fat). Bensin och destillat lager minskat med 4,1 miljoner fat (förv.-0.1m fat) respektive 2,9 miljoner fat (förv. +0,6 fat). Totalt kommersiella lager i USA (exklusive statskontrollerade strategiska lager) är nu 61 miljoner fat (5,4%) lägre än samma period förra året. Som jämförelse kan nämnas att fyra veckor genomsnittliga efterfrågan endast är 0,1 fat per dag (0,5%) lägre, vilket visar på en klart mer stram balans i USA.

Pris på bensin har sjunkit 25 cent per gallon (7%) sedan början av september vilket till viss del förklarar varför efterfrågan är i linje med förra året.

Metaller

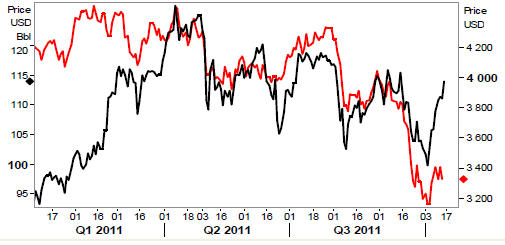

På metallerna har det varit mest fokus på Koppar som stigit med 2.6 procent denna vecka. Kinas handel data för september visade att koppar importen i värde minskat till följd av kraftiga prisfall vilket sannolikt gjort att många köpare avvaktar. Importvolymen för obearbetad koppar och skrot har dock överraskat på uppsidan vilket är positivt för marknaden. Nedan finner ni LME Index sedan årsskiftet i rött och oljepriset i svart där vi ser att metallerna gjort en ganska bra återhämtning från det kraftiga fallet för tre veckor sedan. LME Index (41.8% Aluminium, 33.4% Koppar, 13.4%, 8.4% Bly, 2% Nickel, 1% Tenn) är nu ner närmare 20 procent detta år vilket kan jämföras med oljan som stigit ungefär lika mycket. Vi tror fortsatt att metallerna återhämtar sig.

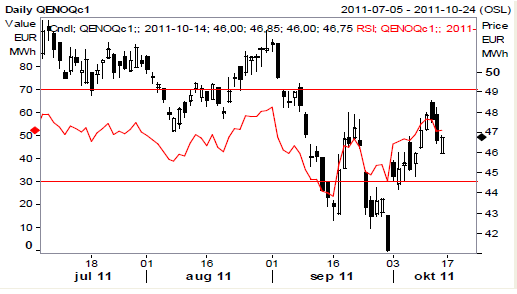

El

Marknaden handlade under inledningen av veckan upp kvartalet Q1 2011 på ett torrare och kallare scenario men förväntan om mer nederbörd och stigande temperaturer pressade tillbaka marknaden något. Vi noterar en uppgång om 1.7 procent denna vecka där högre spotpriser och oro för fortsatt låg kärnkraftsproduktion balanseras av väderprognoser och lägre tyska elpriser.

Energiläget i både Norge och Sverige har förbättrats under veckan och ser vi till vattenmagasinen har vi nu ett överskott om 1.7 TWh under veckan (Sverige har tyvärr fått täcka upp för den låga tillgängligheten på kärnkraft så situationen hade kunnat vara ännu bättre). Räknar vi in snömagasinen har vi vatten och snötillgångar på 4.6 TWh över normalen för årstiden. Den senaste prognosen visar nederbörd om ca 9 TWh för den kommande 10-dagarsperioden vilket skulle innebära ytterligare en förbättring i energibalansen. Vi förväntar oss därför att marknaden backar något om dessa prognoser ligger kvar under inledningen av nästa vecka.

Kaffe

Kaffe är en högintressant råvara som vi kommer att bevaka lite extra inför vårt besök på ett Kenyanskt kaffeplantage under november. Kaffe en av världens mest handlade råvaror (vissa menar att det är den näst största efter olja) och är den största jordbruksexportråvaran för 12 länder. Vi svenska dricker näst mest kaffe i världen, ca 3.5 koppar, men det är framför allt konsumtionsutvecklingen i tillväxtländerna med Kina, Indien och Brasilien i spetsen som är intressant att följa. En klart stigande trend där en växande ung medelklass ställer allt högra krav på både volym och kvalitet. Kaffemarknaden är också ett bra exempel på vad som händer inom många råvarumarknader som påtvingar en strukturförändring. En stark tillväxt på efterfrågan där utbudet på sikt ser ut att få svårt att hänga med. Kaffe är också helt konjunkturokänsligt och kraftigt stigande priser har inte påverkat våra konsumtionsvanor. En skev fördelning av vinster kommer sannolikt också öka producentländernas vilja att förädla produkten. En odlare i Uganda (där Kaffe för övrigt står för hela 54 procent av exporten) exempelvis får bara 2.5 procent av det slutliga kaffepriset i Europa!!.

Kaffe är rostade bönor från kaffebuskar eller -träd och det finns omkring 100 olika kaffearter och varje träd ger ca ett halvt kilo årligen. De två främsta kaffesorterna är Arabica (ca 70 procent av marknaden) och Robusta. Arabica anses vara av den bättre kvalitén och smaken medan Robusta har en närmare 50 procent högre koffeinhalt. Brasilien och Vietnam är ledande kaffeproducenter följt av Colombia. EU-regionen både importerar och konsumerar mest kaffe i världen följt av USA. Aabicabönor produceras främst i Sydamerika medan Robustabönor dominerar i Sydostasien. Den brasilianska skörden börjar i maj och sträcker sig in i september. Arabicabönorna trivs bäst när det regnar jämt över hela året medan kraftigt regn, torka och frost kan skada bönorna.

Under september månad föll kaffepriset med 30 procent. Denna kraftiga nedgång hade dels med den svaga globala ekonomiska läget att göra men även att det spekulerats om stora skördar för de största kaffeproducenterna.

I slutet av september studsade kaffepriset upp efter 5 veckors nedgång på ICE efter lägre lagersiffror på 1,42 miljoner bags (1 bag = 60 kg), en nedgång på 15 procent i år och det lägsta sedan mars 2000.

I slutet av förra veckan kunde vi se kaffepriset falla tillbaka ca 5 procent för att återhämta sig något i början av veckan efter en svagare dollar. I veckan har det spekulerats en del om mindre produktion av Arabica kaffe under det kommande året. Inte heller den brasilianska produktionen kommer kunna möta förväntningarna tror en del analytiker. Regnperioden har kommit igång lite för sent men regn väntas under andra delen av oktober i Brasilien. Det ser ut av att bli bra väder i Mexiko medan det regnat kanske lite för mycket i Centralamerika. Temperaturen beräknas blir under det normala efter helgen. Brasilien exporterade 2,56 miljoner bags kaffe i september, ned 14 procent från förra året. Den totala exporten för 2011 är 21,82 miljoner bags, en ökning med 6 procent från förra året.

Kaffe – Dec 11

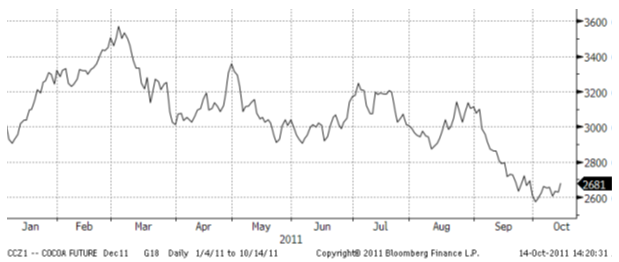

Kakao

En stor del av den globala kakaoproduktionen äger rum i Elfenbenskusten och oroligheterna i samband med valet tidigare i år var ju starkt prisdrivande. Kakaoträd växer på områden inom 10 grader norr eller söder om ekvatorn och träden är väldigt torkkänsliga, längre torrperioder än tre månader kan påverka skörden extremt mycket. Träden trivs i relativt höga temperaturer mellan 18-32 grader och helst i de låglänta regionerna av regnskogarna. Nuvarande lager av kakao är tillräckliga även om produktionen skulle försämras nästa år, tror många analytiker, samtidigt som det spekuleras i hur stor del av skörden i västra Afrika som har klarat sig p.g.a. dåliga väderförhållanden den senaste månaden. Bättre väder och normala temperaturer för årstiden väntas i västra Afrika. Elfenbenskusten har hittills i år exporterat 20 000 ton kakao, en uppgång med 0,6 procent.

Kakaopriset föll under september med ca 20 procent i linje med flera andra råvaror p.g.a. den svaga globala marknaden med bl. a. skuldkrisen i Grekland och oroligheterna i Libyen men även goda lagersiffror på kakao har hjälpt till att hålla priserna nere.

I veckan kom data på rekordhöga konsumtionssiffror från Europa på kakaobönor. Detta fick kakaopriset att stiga något. Det är framförallt Tyskland som ligger bakom dessa höga konsumtionssiffror som visar en uppgång på 36 procent till 128 288 ton. Det spekuleras en del kring att dessa höga nivåer är mer av en tillfällighet och att det nödvändigtvis inte behöver leda till en ökad efterfrågan i Europa.

Kakao – Dec 11

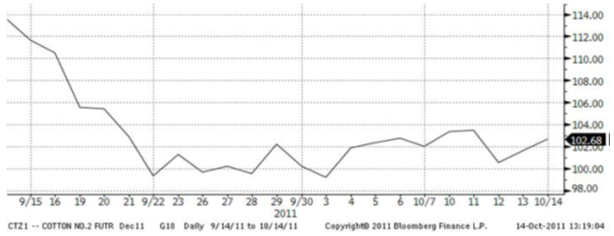

Bomull

Data från USDA överraskade marknaden under veckan med högre produktion och högre utgående lager inom USA och globalt. Konsumtionssiffrorna backade mot föregående månad. Detta ledde till att marknaden backade något men priset studsade upp igen efter nyheten om Kinas import av bomull stigit med 26 procent på ett år. Kina står idag för ca 40 procent av den totala importen i världen. Temperaturerna kommer ligga över det normala den närmaste tiden med torrare klimat kring området i Texas.

Bomull – Dec 11

Vete

Vetepriserna har rört sig mycket under den gångna veckan. I tisdags steg priserna kraftigt i både Chicago och Paris sedan osäkerheten ökat med uttalanden om att Ryssland eventuellt inför exportskatt på spannmål i syfte att begränsa exporten till 24 miljoner ton. Det ska dock tilläggas att en total export om 24 miljoner ton spannmål skulle innebära en veteexport om ungefär 20 miljoner ton, vilket trots allt är 2 miljoner ton mer än USDA uppskattade den ryska exporten till i onsdagens rapport. Rykten om att Ukraina eventuellt tar bort exportskatter på spannmål redan i början på nästa år har bidragit till en ökad osäkerhet.

Därefter föll priserna igen sedan USDA i onsdagens rapport (se nästa sida) justerat upp utgående lager och produktion i världen. Siffrorna visar att det finns gott om vete i världen, utgående lager i världen beräknas nu vara det största på 10 år i förhållande till årlig konsumtion.

USA har fått en del regn men ytterligare behövs för att det nyss uppkomna höstvetet ska utvecklas väl. Argentina har fått regn och tidigare oro för torka är i stort sett helt borta. I större delen av EU uppges vädret vara fördelaktigt, detsamma gäller för Australien. Även i Ukraina har oron för torka lindrats efter den senaste tidens regn, i de sydvästra delarna av landet är det dock fortfarande för torrt. Ryssland uppges ha bra väder för sådd.

Vetepriserna borde helt klart kunna nå lägre nivåer enbart utifrån rådande tillgång på vete. Dock är osäkerheten fortsatt relativt stor vad gäller den amerikanska majsskörden, vilket i samband med fortsatt torrt väder för det amerikanska höstvetet ger visst stöd åt priserna.

USDA justerade i onsdagens WASDE upp världens totala produktion av vete med 3 miljoner ton, en lägre amerikansk skörd kompenseras mer än väl av högre skördar i EU, Australien och Kazakstan.

Exporten från Australien justerades upp 2 miljoner ton, Kanada 1 miljon ton och Ryssland/Kazakstan totalt tre miljoner ton. Däremot justerades exporten ned med 1 miljon ton för Ukraina och med 1,5 miljoner ton för USA.

Utgående lager i Australien justerades upp med hela 3,6 miljoner ton, vilket i kombination med en höjning i bland annat FSU om 2 miljoner ton ledde till en uppjustering av världens utgående lager med hela 6 miljoner ton.

Enligt måndagens rapport från USDA var den amerikanska höstvetesådden fortsatt försenad som följd av torrt väder. 59 procent av den beräknade arealen uppgavs vara sådd, upp från förra veckans 42 procent. Vid samma tid förra året var motsvarande siffra 69 procent och genomsnittet för de senaste fem åren är 67 procent.

28 procent av grödan uppgavs ha nått uppkomststadiet, att jämföra med 37 procent vid samma tid förra året och 38 procent för genomsnittet för de senaste fem åren.

Majs

Terminspriserna på majs i Chicago har återhämtat sig efter den senaste tidens prisfall, decemberterminen i Chicago stängde igår torsdag 6 procent högre än stängningskursen i fredags. Under tisdagen steg priset kraftigt i linje med övrig spannmål, främst som följd av uttalanden om ryska exportavgifter på spannmål och rykten om Kinas köp av uppemot 2 miljoner ton majs från bland annat USA.

Efter onsdagens rapport från USDA (se nästa sida) har majsen dock backat tillbaka, sedan bland annat utgående lager för världen justerats upp. Kinas köp av majs bekräftades sedan, men volymen om 900.000 ton var mindre än väntat vilket gav ytterligare press nedåt på priset.

Vädret är hyfsat bra i USA och skörden fortgår i bra takt. Förväntningarna på avkastningsnivån varierar fortfarande ganska mycket, en nedjusterad skörd skulle kunna ge lite press uppåt på priserna men konkurrensen från Ukraina och EU ökar och tillgången på majs i världen har justerats upp.

I onsdagens rapport från USDA var den totala majsproduktionen i världen uppjusterad med 5,4 miljoner ton, med större skördar i bland annat Ukraina och Kina. Avkastningsnivån för den amerikanska majsen lämnades oförändrad med 148,1 bushels per acre men arealen justerades ned med 500.000 acres.

Märkligt är att USDA inte justerat den amerikanska konsumtionen av majs överhuvudtaget, trots den senaste tidens prisfall.

Utgående lager av majs i världen säsongen 2011/12 är uppjusterat med 6 miljoner ton, på grund av högre lager i USA och FSU.

Den amerikanska majsskörden uppgavs i tisdagens rapport vara avklarad till 33 procent, upp från förra veckans 21 procent. Vid samma tid förra året var hela 50 procent av skörden avklarad och genomsnittet för de senaste fem åren är 32 procent.

89 procent av grödan uppgavs vara mogen för skörd, jämfört med 79 procent förra veckan. Klart efter förra årets 97 procent vid samma tidpunkt men i nivå med genomsnittet för de senaste fem åren om 88 procent.

Andelen av grödan som uppgavs vara i skicket ”good/excellent” var 53 procent, upp en procentenhet från föregående vecka. Klart sämre än 68 procent förra året. Samtidigt minskade andelen av grödan som bedöms vara i skicket ”poor/very poor” med en procentenhet till 19 procent, fortfarande klart över förra årets 11 procent.

Sojabönor

Terminspriserna på sojabönor har gått upp kraftigt under veckan, upp ungefär 9 procent. USDA justerade i onsdagens WASDE-rapport (se nästa sida) ned siffrorna för den amerikanska skörden, medan marknaden istället väntat sig en mindre höjning.

Kinas sojaimport för 4:e kvartalet 2011 beräknas till 14,2 miljoner ton, en tydligt ökad efterfrågan har märkts av efter den senaste tidens prisfall. I veckan har Kina köpt 700.000 ton sojabönor av amerikanskt eller sydamerikanskt ursprung.

Osäkerheten är fortfarande stor angående den amerikanska skörden, många aktörer på marknaden hävdar fortfarande att USDA överskattar avkastningsnivån och menar att den snarare borde beräknas till 40,0 bushels per acre än 41,5 bushels per acre – vilket bekräftas av fler och fler skörderapporter.

Avkastningsnivån justerades ned något för de amerikanska sojabönorna, ned till 41,5 bushels per acre jämfört med väntade 42,0 bushels per acre. Den amerikanska exporten justerades ned med 1 miljon ton, andra länder var oförändrade.

Utgående lager av sojabönor i världen justerades upp något, högre lager i Argentina kompenserade för något lägre lager i USA.

51 procent av de amerikanska sojabönorna uppgavs vara skördade, upp kraftigt från förra veckans 32 procent. Vid samma tid förra året var 63 procent av skörden klar, att jämföra med genomsnittet för de senaste fem åren om 43 procent.

56 procent av grödan uppgavs vara i skicket ”good/excellent”, upp två procentenheter sedan föregående vecka men klart lägre än förra årets 64 procent vid samma tidpunkt. Genomsnittet för de senaste fem åren är 60 procent.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Finansiellt instruments historiska avkastning är inte en garanti för framtida avkastning. Värdet på finansiella instrument kan både öka och minska och det är inte säkert att du får tillbaka hela det investerade kapitalet.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland