Analys

SHB Råvarubrevet 14 mars 2014

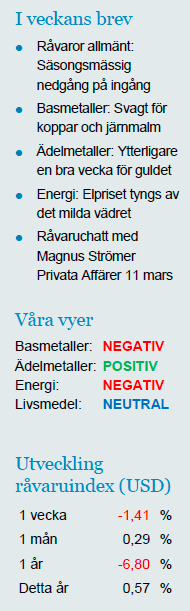

Råvaror allmänt: Säsongsmässig nedgång på ingång

Veckan bjöd på mycket svag data, främst från Kina där industriproduktion och export fallit dramatiskt. Marknaden börjar vackla i övertygelsen om att vädrets makter ligger bakom den oväntat svaga amerikanska statistiken under de senaste månaderna. Fortfarande har dock tex räntemarknaden prisat in att data ska studsa upp till nivåer där vi avslutade förra året men det ter sig allt mer osannolikt och nedsiderisken har ökat under denna vecka. Årets råvaruår har verkligen fått en smakstart med kaffe upp 75 %, lean hogs upp 36 %, guld, majs, nickel och kakao upp 12 %. I bottenträsket hittar vi el och koppar som tappat omkring 12 %. Spridningen är stor och råvarors egen fundamenta har verkligen tagit över efter ett antal år där råvaror följt aktier under centralbankernas piska.

Veckan bjöd på mycket svag data, främst från Kina där industriproduktion och export fallit dramatiskt. Marknaden börjar vackla i övertygelsen om att vädrets makter ligger bakom den oväntat svaga amerikanska statistiken under de senaste månaderna. Fortfarande har dock tex räntemarknaden prisat in att data ska studsa upp till nivåer där vi avslutade förra året men det ter sig allt mer osannolikt och nedsiderisken har ökat under denna vecka. Årets råvaruår har verkligen fått en smakstart med kaffe upp 75 %, lean hogs upp 36 %, guld, majs, nickel och kakao upp 12 %. I bottenträsket hittar vi el och koppar som tappat omkring 12 %. Spridningen är stor och råvarors egen fundamenta har verkligen tagit över efter ett antal år där råvaror följt aktier under centralbankernas piska.

Nu tror vi inte att årets inledande trend kommer vara speciellt länge. Väderdrivna prisuppgångar är tillfälliga till sin natur. Krisen i Ukraina verkar inte eskalera till krig, Putins rörelseutrymme har indirekt minskat i och med utländska investerares rädsla för Ryssland. Framför oss ligger istället en säsongsmässigt svag period då Kina tar råvaror från lager som byggts upp under det industriproduktionssvaga första kvartalet. Då infaller det kinesiska nyårsfirandet och många industriarbetsdagar ersätts av ledighet. Därefter dröjer det till mitten av sommaren före Kina åter brukar öka importen av råvaror för att fylla upp inför årets fjärde kvartal som tillsammans med det andra är årets starkaste i termer av industriproduktion. Kinas lagercykel skapar ett säsongsmönster där man ska sälja råvaror före påsk och köpa dem lagom till midsommarsillen. Vi ser inget tecken på att detta år skall bli annorlunda. Därför byter vi syn på energi och basmetaller till sälj. Vi behåller dock får positiva syn på nickel som drivs av Indonesiens exportstop och ser inget skäl till att den stigande trenden för guld och kaffe ska brytas.

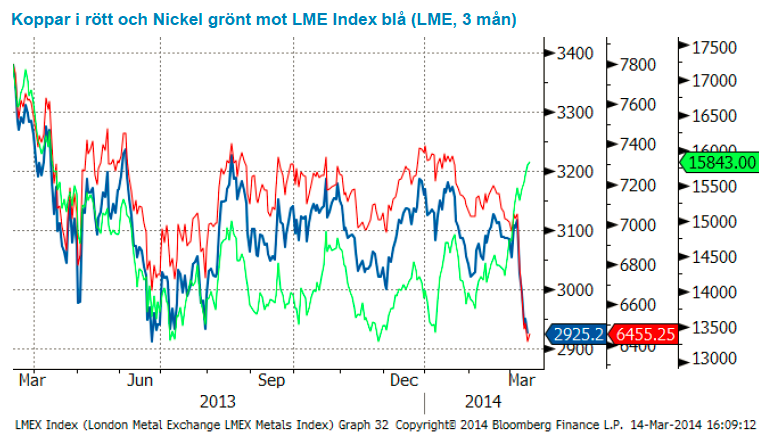

Basmetaller: Svagt för koppar och järnmalm

Veckan har fortsatt turbulent för koppar och järnmalm. Järnmalmspriset (62% Fe till Kina) föll med närmare 12 procent då oron för hög skuldsättning/överkapacitet tynger sektorn. Givet att Kina svarar för 40-50% av den globala järnmalm- och kopparkonsumtionen så blir effekten av kinaoro stor på just dessa råvaror. Rörelsen på järnmalm accelererades av diverse aggressiva försök att likvidera laster som använts som säkerhet för lån på något högra nivåer (järnmalm och koppar används i stor utsträckning som säkerhet för lån pga av strama kreditförhållanden i Kina). Denna lagerfinansiering har gjort att de kinesiska lagren skjutit iväg till rekordnivåer på uppemot 105 miljoner ton. Spotmarknaden har återhämtat närmare hälften av rörelsen mot slutet av veckan. Vi tror på fortsatt kopparfall och baserar det till 50 % på kinesisk lagercykel där lagren nu är välfyllda efter senaste månadernas höga import, 25 % på allmän kinaoro i spåren av kreditåtstramning och 25 % drivet av risk för att amerikansk makro blir en negativ överraskning framöver.

Marknaden har redan prisat in en studs upp i USA:s inköpschefsindex och risken ligger därför på nedsidan. Även om prisutvecklingen enbart följer kinesiskt säsongsmönster från de senaste fyra åren så spår vi att restockingperioden precis avslutats och destocking (från höga lager av järnmalm och normalhöga lager på koppar) nu tar över och kan fortgå ända till sommaren.

Vi håller en negativ vy för basmetaller generellt givet säsongsmönster, men håller fortsatt nickel som köpvärd.

Låga prisnivåer, exportstopp av oförädlad nickelmalm från Indonesien och det faktum att 40 % av gruvorna går med förlust på dagens prisnivå. Vi tror på: LONG NICKEL H

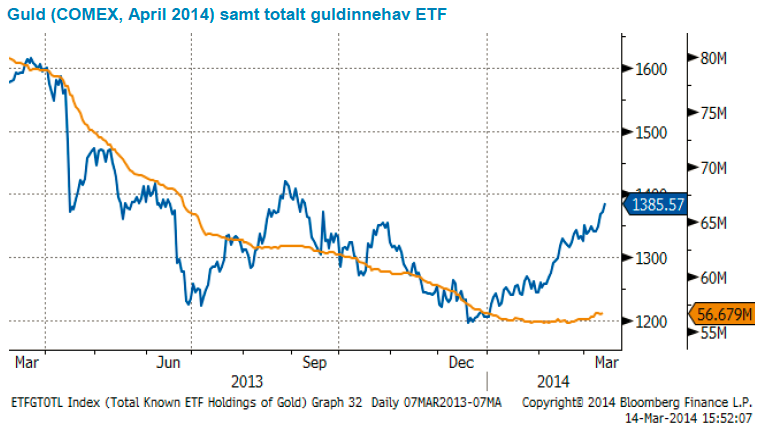

Ädelmetaller: Ytterligare en bra vecka för guldet

Ännu en bra vecka läggs till handlingarna för guldet som stiger med närmare 2 procent, en solid uppgång trots ett minskat fokus på Ukraina. Guld kan därmed sägas vara tillbaks i en situation där det stiger på egna meriter.

Flödena fortsätter in i guld-ETF och en upptrappning av retoriken runt Ryssland och Ukraina skulle sannolikt öka farten i prisuppgången.

Vår positiva syn bygger fortfarande på att marknaden blev alltför negativ efter förra årets fall, och att man därmed inte ligger positionerad för en rekyl, och att guldet visar bra motståndskraft mot signaler om att Fed ska dra tillbaks sin extrema stimulans.

Guldet går bra fortfarande, och som man säger i marknaden ”The trend is your friend”.

Efter en lång tid av negativ vy för guldet har vi bytt fot och tror på stigande pris. Vi tror på: LONG GULD H

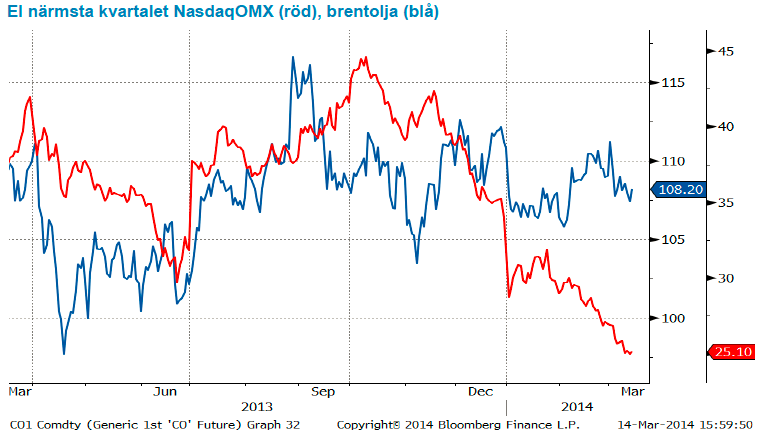

Energi: Elpriset tyngs av det milda vädret

Oljan faller tillbaka till den lägsta nivån på över en månad efter att marknaden lyft blicken från Ukraina och fokuserar på Kina istället. Utöver de usla siffrorna på industriproduktion och export har kinesiska raffinaderier kört mycket mindre råolja den senaste tiden i takt med att efterfrågan varit lägre än väntat. IEA har reviderat upp sin förbrukningsprognos för 2014 till 92.7 miljoner fat per dag (+1.5%) med stöd från den kalla vintern i Nordöstra USA samt en mer robust tillväx även om de också flaggar en säsongsmässigt svagare efterfrågan under våren. Det innebär att OPEC över året måste producera ca 30 miljoner fat per dag, något som de faktiskt gjorde under februari då man nådde högsta nivån på över 5-månader efter att framför allt Irak överraskat (+530kb till 3.62 mb och där exporten förväntas nå högsta nivån på två år) och där även Saudi ökade sin produktion ytterligare till 9.85 mb. Vi förväntar oss fortsatt att oljan handlas i en range med potential uppemot 112 om man ser till den geopolitiska oron och där tidigare stöd om 105-106 flyttas ned något om man ser till säsongsmönstret och god fundamental balans där såväl Irak som Libyen kan komma att överraska något ytterligare.

Elmarknaden fortsätter ned på det våta och riktigt milda vädret. Det är med en relativt oförändrad situation på spot, utsläppsrätter, gas och energikol, även om den senare stärks något men mest som ett resultat av EURUSD rörelsen, som vädret fortsatt är i fokus. Vi får nog ta de mest nederbördsrika prognoserna mot slutet av veckan med en nypa salt då de är extrema, men vi kommer med största sannolikhet att se ett växande överskott i den nordiska energibalansen uppemot +2TWh mot normalt och håller därför kvar vår tro på kort position med ytterligare potential på nedsidan för sommarkvartalen.

Vi tror att det kommer ges möjligheter till god avkastning i denna range-baserade handel där oljan är köpvärd var gång den kommer ned på lägre nivåer. Vi tror på: SHRT OLJA H

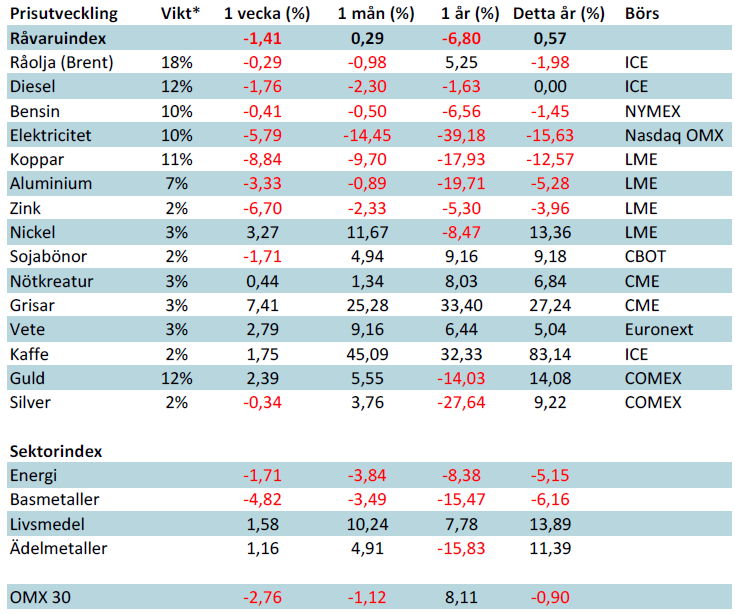

Handelsbankens råvaruindex

*Uppdaterade vikter från 29 november 2013

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av nordisk produktion (globala produktionen för sektorindex) och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet