Analys

SHB Råvarubrevet 11 maj 2012

Råvaror Allmänt

Råvaror Allmänt

Våra vyer:

- Energi: Neutral

- Basmetaller: Neutral

- Ädelmetaller: Negativ

- Livsmedel: Neutral

Marknaden har präglats av svalare riskaptit senaste veckan. Råvaror har fallit tillsammans med börser och räntor medan krediter har fortsatt att surna. Den europeiska skuldkrisen har eskalerat så sakteliga och europeisk, amerikansk och kinesisk statistik har varit sämre än väntat. Vi tänker oss att europeisk statistik ska fortsätta att visa svaghet pga. finanspolitisk åtstramning. Kinas inbromsning blev uppenbar senast imorse med en industriproduktion som växte klart mindre än väntat. Sämre industritillväxt tillsammans med lägre inflation och ett fall i husförsäljningen ökar dock sannolikheten för att Kina lättar på penningpolitiken.

Även i USA emotser vi något dystrare data då tillväxten gavs skjuts av bland annat milt vinterväder tidigare i år. Bilden är dock inte entydig: kreditvillkoren lättar, kreditgivningen stiger och inköpschefsindex antyder förbättring.

Efter det grekiska parlamentsvalet är en ”grexit” åter på dagordningen. Trojkans nästa genomgång av Greklands uppfyllande av sina budget- och reformlöften stundar i sommar. Bland annat måste Grekland klubba nya åtstramningar värda omkring EUR12mdr (5% av landets BNP) innan utgången av juni för att uppfylla Trojkans krav för att säkerställa utbetalningarna.

Om inte Grekland eller Trojkan viker ned sig kommer statens underskott inte kunna finansieras. BNP skulle krympa. Sannolikt skulle även ECB vägra att acceptera grekiska tillgångar som säkerheter. Grekland kan då inte finansiera sin import, vilket riskerar att leda till bensin- och matbrist i takt med att importen kollapsar. För att kunna betala ut löner måste landet införa en ny valuta. Kontrakt och tillgångar skulle omdenomineras till den nya valutan. Olika underskott skulle då kunna finansieras genom centralbanken, dock med inflationära konsekvenser.

Energi (neutral)

Olja

På senare tid har det funnits mycket som talat för att oljepriset skulle falla tillbaka. Vad som överraskat oss är styrkan i senaste rörelsen. Idag talar mycket för att det är flera engångsfaktorer som inträffat simultant och bildat en ”perfekt storm” för att få priset på fall och vi ser nu, liksom tidigare att Brent har bra stöd omkring 100-110 dollar under resten av året.

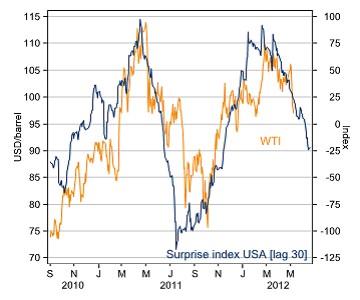

- Den starka utvecklingen för amerikanska aktier har toppat och i takt med att makrodata i USA inte har överraskat positivt så har aktiemarknaden flackat ut på andra sidan atlanten och minskat det positiva sentimentet. Olja har följt samma mönster som USAs makrodata i förhållande till förväntningarna men med en månads eftersläpning. Se figur nedan.

- Amerikanska oljelager är på 21 års högsta efter boomen i oljeutvinning av skifferolja.

- Spekulativa positioner steg snabbt under Iran-konflikten och när spänningarna minskat mellan Iran, Israel och USA så har investerare sålt av olja.

- OPEC har ”pratat ner” oljan på ett sätt vi tidigare inte sett. Saudis oljeminister Ali al-Naimi har varit i Japan och påtalat att Saudi har 2,5 miljoner fat per dag i tillgänglig reservkapacitet (Saudi producerar idag 9,8 miljoner fat per dag) och har utöver det 80 miljoner fat i lager som är redo att skeppas ut närhelst det behövs. Ali al-Naimi upprepar också att OPEC vill ha ett pris på 100 USD. För att understryka att man menar allvar sänker Saudis statliga oljebolag Aramco sitt pris för juni för den viktigaste marknaden Asien.

Elmarknaden

Vi ligger kvar med vår korta position i tredje kvartalet Q3 2012 (underliggande för SHB Power Index) då sentimentet pekar fortsatt ned. Senaste väderprognoserna visar på nederbörd om mellan 6-11 TWh de kommande 10 dagarna (4TWh är normalt för årstiden) vilket kommer att förbättra energibalansen något ytterligare. Vidare får vi temperaturer under normalen vilket så här års innebär en smälttakt som ser till att vatten får behållas in mot hösten. Detta i kombination med en god balans bör hålla tredje kvartalet kvar på en låg nivå. Övriga faktorer som energikol i synnerhet men även övriga fossila bränslen samt utsläppsrätter verkar fortsatt också för nedsidan.

Några kommentarer från Energikonferens i Bergen

Vi har under onsdagen och torsdagen bevistat Bergen Energis årliga energikonferens. Speciellt intressant var professor Egil Lilliestols tankar om kärnkraftens framtid och John Brottemsmos föredrag om den framtida energibalansen i Europa.

Enligt IEA kommer den globala energiåtgången att öka med en tredjedel fram till 2035. Detta kommer givetvis ställa enorma krav på hur vi producerar energi i framtiden. British Petroleum har estimerat att med dagens förbrukning kommer oljan räcka i 46 år, naturgasen i 59 år och kolet i 118 år. Mycket resurser satsas idag på förnyelsebara energikällor (sol, vind, vatten) men problemet är att dessa energikällor inte producerar energi på ett stabilt och förutsägbart sätt. Till exempel hade Tyskland under 40 dagar under hösten 2011 mycket svårt att få balans i sitt energisystem. Vädret var torrt, mycket kallt och det blåste ingenting.

Professor Lillestad menade att förnyelsebar energi har en lysande framtid (om man satsar mycket stora summor på överföringskapacitet), men att det behövs en stabil bas, oavsett väder och vind. Han menar att endast kärnkraften kan stå för en sådan bas. Professorn propagerade för en nygammal form av kärnbränsle, thorium. Dagens reaktorer använder anrikat uran (plutonium), vilket innebär en hel mängd problem (slutförvaring, bombtillverkning av illasinnade stater/individer och en reaktor som är känslig för mänskliga fel/naturkatastrofer). Med thorium som bränsle blir reaktorn mycket säkrare och det skapas inga farliga restprodukter som måste förvaras i tusentals år.

Ytterligare fördelar är att thoriumreaktorer kan använda farligt plutonium som bränsle och skapa en relativt ofarlig restprodukt samt att det finns mycket mer thorium än uran i jordskorpan. Exempelvis skulle Norges kända thoriumreserver kunna täcka landets nuvarande elkonsumtion i 13 000 år!

John Brottemsmo, analytiker på Bergen Energi har analyserat Europas energibalans från ett efterfråge- och utbudsperspektiv. På efterfrågesidan ser han inget kraftigt ökande behov. Vi har ett skuldsatt Europa som måste spara sin väg ut ur skuldberget. Samtidigt kommer Europas befolkning minska framöver plus att den energiintensiva industriproduktionen kommer krympa framöver. Detta sammantaget talar för en ”lugn” efterfrågeökning i framtiden.

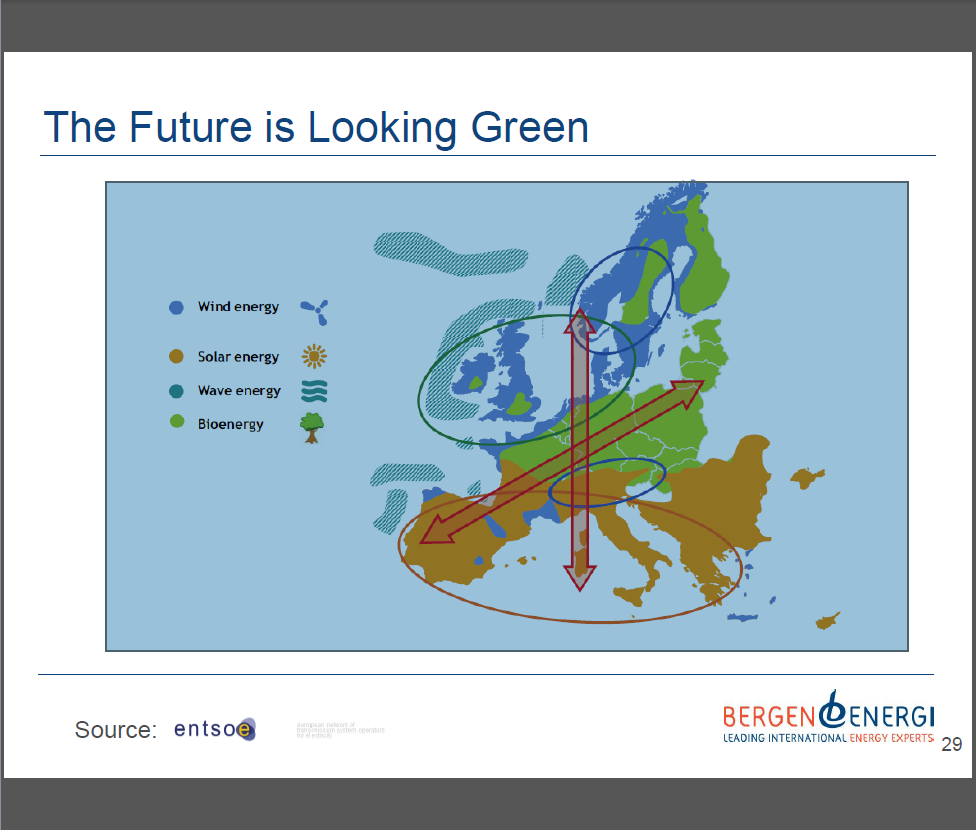

På utbudssidan finns det tyvärr större utmaningar. Kärnkraften står för en mindre och mindre del av Europas energimix och med Tysklands nedstängning ser det ännu sämre ut. Italien har röstat emot en start av deras reaktor och Schweiz har beslutat att stänga ned kärnkraften 2034. Däremot har Europa beslutat att bygga ut förnyelsebara energikällor kraftigt. Utmaningen med expansionen är att elnätet inte är utbyggt för en storskalig överföring av el nord-syd och sydväst-nordöst (se bild). Enorma summor måste investeras för att koppla ihop Europa i ett fungerande elnät.

Slutsatsen blir att elpriset (med hänsyn taget till inflation) inte kommer stiga kraftigt på grund av den modesta efterfrågeökningen, men att våra elfakturor kommer se annorlunda ut i framtiden. Idag består genomsnittskonsumentens elfaktura till 52 % av faktisk el. Resten är skatter, nätavgifter och vinster till eloperatörerna. År 2030 kommer istället nätkostnaderna uppgå till ca 50 %, att jämföra med dagens 30 %.

Basmetaller (neutral)

Basmetallerna har fortsatt att falla även denna vecka, vårt sektorindex för basmetaller är ned med 1,62 %. Oron för europa tillsammans med sämre än väntad statistik från USA, Kina och europa har pressat priserna. I veckan presenterades Kinas importsiffror för mars som visade att importen av koppar föll 18 % till lägsta nivån på 8 månader vilket tyder på att Kina använder sina höga lager. Nu är det lönsamt för kinesiska bolag att exportera koppar och vi kommer säkert få se att otullade volymer exporteras till LMEs lagerhus den kommande tiden. Vårt budskap sedan mars har varit att Kina behöver sälja ut lager av färdiga produkter och beta av lager av obearbetade råvaror. Data bekräftar att detta sker just nu och vi tror fortsatt att prisrisken för kinaexponerade råvaror ligger på nedsidan fram till Q3.

Ädelmetaller (Negativ)

Vi återtar vår negativa syn på ädelmetaller, drivet av att guldet fortsätter underprestera även när risksentimentet är så negativt som det är just nu. Alla dåliga nyheter vi fått oss serverade denna vecka hade för ett år sedan skickat upp guldpriset rejält, men denna vecka har det fortsatt att falla. Guldet har fallit med 3,5 %, och silvret (guldets busige lillebror) med över 5 %. Utöver vår gamla teori att marknaden blev lång på fel nivåer förra sommaren kan vi inte komma på en bättre förklaring än att guldet handlar som basmetallerna sedan 9 månader tillbaks. Bilden nedan visa guldpriset (röd linje) och kopparpriset (vit) som fram till det stora fallet i september rörde sig i stort sett diametralt mot varandra, för att därefter börja röra sig ganska lika. Under 2012 har de rört sig skrämmande lika… Vi får anledning att komma tillbaks med teorier om varför det blivit på detta sätt, men för idag nöjer vi oss med att konstatera: Guldet är inte värt att hålla som skydd mot riskaversion eller Eurokriser, inte heller som skydd mot börsfall. Inte just nu iallafall. Därför återtar vi – med självförtroende – vår negativa sektorvy på ädelmetaller!

Livsmedel (neutral)

Vete

Terminspriser på vete har i veckan gått ned något i både Chicago och Paris, gårdagens USDA-rapport bör ses som ganska neutral för vetet men viss negativ effekt kom från majsen. Vädret är fortsatt bra i USA, lite torrt till helgen men mer regn nästa vecka väntas. Vädret har förbättrats i Kanada och sådden pågår nu för fullt. I Australien uppges vädret generellt sett vara bra för sådd, men en del regioner önskar mer regn. I Europa har det tidigare varit lite väl regnigt i väst och lite väl torrt i öst – i nästa vecka ser förhållandet ut att skifta, vilket är klart önskvärt. Även i Ukraina, som tidigare varit lite väl torrt, faller en del nederbörd. Oron börjar däremot öka för Ryssland, torrt väder och dessutom stigande temperaturer utan något regn i sikte ger helt klart skäl till viss oro. Att sia om vetepriser framöver är ganska svårt, allt ser väldigt bra ut i USA och i Europa får situationen ses som ganska tillfredställande men i en del andra delar av världen ser det lite sämre ut – marknaden kommer följa väderutvecklingen i Ryssland väldigt noga framöver.

Majs

Majsen i Chicago har gått ned kraftigt under veckan, med nedgångar i terminskontrakt både för gammal och ny skörd. Gårdagens USDA-rapport, innehöll högre siffror för kommande skörd än väntat och även högre siffror för utgående lager för innevarande säsong. Sådden fortsätter snabbt i USA och väderförhållanden uppges vara idealiska både för sådd och för redan sådd majs – vilket behövs för att nå upp till dagens höga förväntningar. Om nuvarande prognoser infrias med bland annat fördubblat lager i USA så bör priserna gå ned ganska mycket, men det är lång tid till skörd och mycket kan hända – vädret har som bekant viss vana att överraska åt ena eller andra hållet.

Sojabönor

Sojapriserna i Chicago har gått ned i pris sedan förra veckan, påverkat bland annat av vinsthemtagning från höga nivåer men även av lägre priser på råolja och ökad oro för ekonomiska problem i Europa. Svagare brasiliansk valuta, lägsta på flera månader, har även det gett lite press på de amerikanska sojapriserna då det gör den brasilianska sojan mer attraktiv för utländska köpare. Fundamentalt sett är sojan fortfarande väldigt stark, inte minst med tanke på fortsatt ökande efterfrågan från Kina som köper soja av såväl gammal som ny skörd. USDA, spår en rekordhög kommande skörd i Sydamerika men det är väldigt långt till dess och väldigt mycket kan hända. Då den sydamerikanska skörden blev låg säsongen 2011/12 riktas efterfrågan till stor del mot soja från USA – vars sojalager ser ut att bli skrämmande litet vid utgången av säsongen 2012/13.

Softs

Kaffe

Kaffepriset fortsatte på sin förhållandevis låga prisnivå i början av veckan. Marknaden inväntar den brasilianska skörden, deras exportvolym och följer väderrapporterna från området. Mycket talar fortsättningsvis för goda brasilianska skördar men indikationer på ökad inhemsk konsumtion får marknaden att tvivla på högre exportsiffror. Mot slutet av veckan ser vi priset sakta stiga vilket verkar vara en reaktion på siffror som presenterats senare i veckan. Den rådande ekonomiska osäkerheten i Europa till trots räknar man med en på sikt ökad global kaffekonsumtion. Tyskland som är världens tredje största och Europas största kaffekonsument estimerar en ökad inhemsk kaffekonsumtion med 9,2 % per 2019. 2010 konsumerade tyskland 153,4 liter kaffe per capita, vilket översteg både landets vatten- och ölkonsumtion.

Socker

Socker handlades upp något i början av veckan till följd av det något torrare vädret i Brasilien och därmed risk för sämre skördar. Även en något ökad efterfrågan och rapporter om ökat antal lastfartyg vid de brasilianska hamnarna redo för lastning av råvaran fick priset att stiga. Det ekonomiska läget i Europa fick priset på socker att sjunka igen mot mitten av veckan och handlas fortsättningsvis lågt. Marknaden är något avvaktande inför brasilianska skördeperioden som inleds om bara några veckor, och inväntar även handeln inför ramadan som hittills varit modest. Ramadan inleds i juli och de muslimska länderna brukar fylla sina lager innan dess. Indien som förra veckan beslöt att tillåta obegränsad export av socker har inte publicerat sin planerade exportvolym. Indiens skördar är goda i år och det socker de inte exporterar i år har de möjlighet att lagra för export nästa år, vilket i sin tur kan påverka priset på sikt.

Apelsinjuice

Priset på apelsinjuice fortsätter vara lågt, utbudet överstiger efterfrågan kraftigt och de ökade oroligheterna i Europa den gångna veckan fick en allt annat än positiv reaktion på priset. Väderleksrapporterna i början av veckan talade för regn i Florida den kommande 10 dagars perioden, gynnsamt för skörden men även detta negativt för prisutvecklingen. Man talar om apelsinjuice som den ”sämst presterande råvaran 2012”. Mot slutet av veckan har vi sett en mindre prisuppgång baserat på nya rapporter inför Floridas orkansäsong. Orkansäsongen sträcker sig från 1 juli till 30 november och tros i år bjuda på 12 namngivna orkaner. Antalet orkaner är visserligen mindre än tidigare år men räckte för att påminna marknaden om att orkansäsongen är på ingång och det räcker med en större orkan för att orsaka avsevärda skador på skörden.

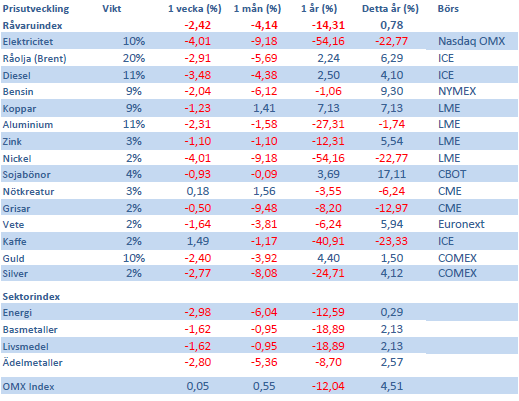

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September