Analys

SEB – Jordbruksprodukter, vecka 19 2012

Inledning

Inledning

Efter helgens val i Grekland och Frankrike har förväntningarna på efterfrågan av råvaror minskat. Vi har sett prisfall på allt från olja till spannmål. Lite senare idag, klockan 14:30 publicerar USDA World Agricultural Supply and Demand Estimates (WASDE). Vi fokuserar därför på förväntningarna inför den rapporten i det här veckobrevet.

Som vi skrev om i förra veckobrevet kommer CME att utöka öppettiderna för handel i spannmåls-och oljeväxtterminer och optioner. CME har dock reviderat startdatumet för detta från den 14 maj till den 21 maj 2012. I samband med detta kommer också Kansas City Board of Trade (KCBOT) att utöka den elektroniska handeln i terminer och optioner för sitt flaggskepp HRWW (hard red winter wheat) och även Minneapolis Grain Exchange (MGEX) kommer att utöka handeln för alla sina terminer och optioner, inklusive HRSW (hard red spring wheat) med samma öppettider som CBOT (söndag till måndag från 17:00 till 16:00 och under måndag till fredag från 18:00 till 16:00).

Inför WASDE-rapporten

Nedan ser vi marknadens förväntningar inför dagens WASDE-rapport.

2012 US wheat production estimates

- All wheat production average estimate 2.196 BB vs. 1.99 BB in 2011

- All winter wheat production average estimate 1.634 BB vs. 1.494 BB in 2011

- Hard red winter wheat production average estimate .990 BB vs. .780 BB in 2011

- Soft red winter wheat production average estimate .413 BB vs. .458 BB in 2011

- White winter wheat production average estimate .231 BB vs. .256 BB in 2011

11/12 US ending stocks estimates

- Corn average estimate .758 BB vs. April report of .801 BB and vs. 1.128 BB in ‘10/11

- Beans average estimate .221 BB vs. April report of .250 BB and vs. .215 BB in ‘10/11

- Wheat average estimate .781 BB vs. April report of .793 BB and vs. .862 BB in ‘10/11

12/13 US ending stocks estimates

- Corn average estimate 1.704 BB

- Beans average estimate .170 BB

- Wheat average estimate .805 BB

11/12 global ending stocks estimates

- Corn average estimated 122.036 MT vs. April report of 122.71 MT

- Beans average estimate 53.304 MT vs. April report of 55.52 MT

- Wheat average estimate 205.402 vs. April report of 206.27 MT

12/13 global ending stocks estimates

- Corn average estimate 136.822 MT

- Beans average estimate 59.335 MT

- Wheat average estimate 195.571 MT

South American ‘11/12 crop production estimates

- ‘11/12 Argentine corn crop average estimate 20.7 MMT vs. April report of 21.5 MMT and vs. 23.8 M a year ago

- ‘11/12 Argentine bean crop average estimate 42.0 MMT vs. April report of 45.0 MMT and vs. 49.0 M a year ago

- ‘11/12 Brazilian corn crop average estimate 62.7 MMT vs. April report of 62.0 MMT and vs. 57.5 M a year ago

- ‘11/12 Brazilian bean crop average estimate 65.5 MMT vs. April report of 66.0 MMT and vs. 75.5 M a year ago

Odlingsväder

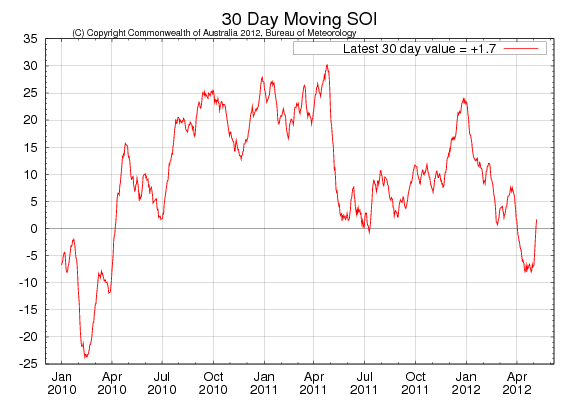

Southern Oscillation Index, ett mått på intensiteten i graden av La Niña eller El Niño, har plötsligt svängt upp ganska kraftigt. Senaste indexnivån är +1.7. En nivå mellan +7 och -7 indikerar neutrala ENSO-förhållanden. Det är alltså fortfarande neutrala förhållanden, med ett SOI på +1.7.

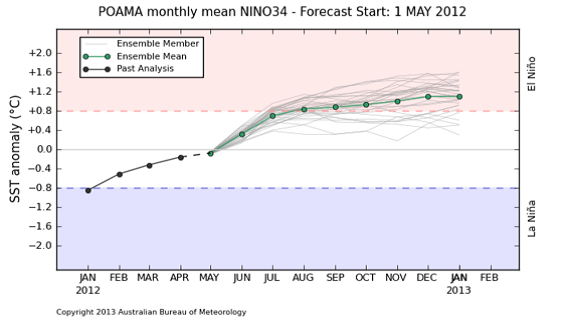

Till skillnad från “väder” går det ganska bra att göra tillförlitliga prognoser på ENSO ungefär 6 månader fram i tiden. Nedan ser vi australiensarnas ensembleprognos från den 1 maj och framåt.

Det som prognosticeras är alltså, alltjämt, El Niño-förhållanden under våren på södra halvklotet. Som vi skrivit förut, och som är värt att påminna nytillkomna läsare om, är att detta innebär mycket gott (fuktigt) väder i Sydamerika, världens nya kornbod.

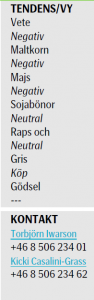

Vete

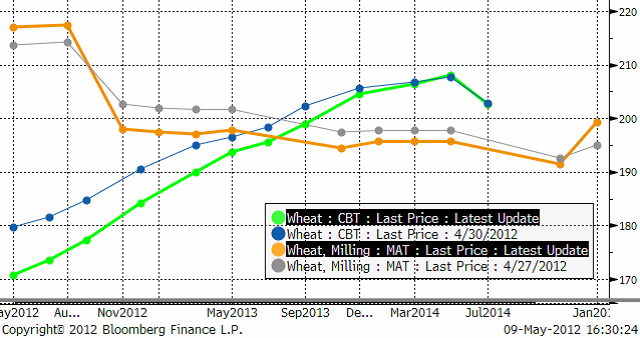

Matifvetet med novemberleverans bröt slutligen 200 euro och föll abrupt efter det. I skrivande stund ligger priset på 197 euro. Nu är 200 euro ett motstånd. Många skulle säkert vilja sälja på den nivån, om priset bara gick upp dit igen. Stöd finns på 190 euro. Det historiska mönstret känns igen, och om marknaden beter sig som ”förr” borde priset gå ner till 190. Vid WASDE-rapporter tenderar marknaden att röra sig lite mer och kan röra sig ner till 190 om det vill sig illa.

Nedan ser vi Chicagovetet med leverans i december. Stödet på 650 cent håller ännu emot, även om priset faktiskt gått under.

Nedan ser vi hur terminspriserna på Matif och Chicago förändrats den senaste veckan. En stor väntad skörd har ökat contangot i Chicago. November på Matif har handlats ner och längre löptider på terminerna också. Som vi skriver lite längre fram i det här avsnittet om vete, har t ex franskt vete på fälten klassats upp och är i ganska gott skick trots kylan och torkan i vinter. Maj på Matif är i stort sett en avslutad marknad.

Crop condition för höstvetet i USA, som rapporterades i måndags kväll klockan 22, ligger på 63% good / excellent och det är 1% lägre än förra veckan. Ratings över 60% har (nästan) alltid lett fram till stora skördar.

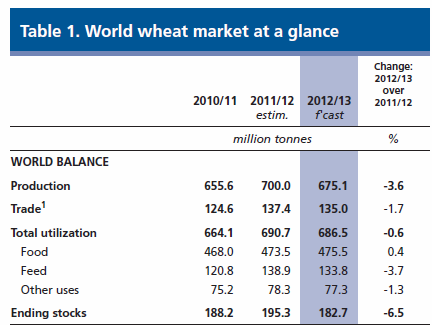

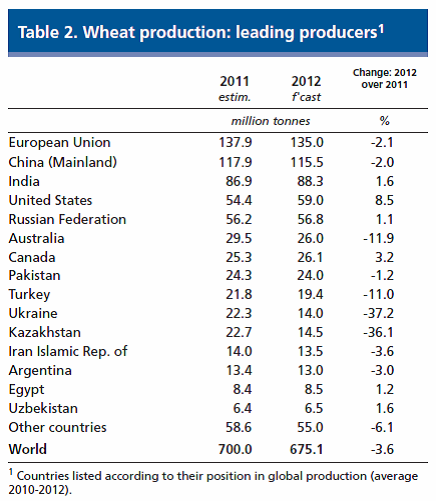

Informa’s senaste prognos för den globala vete produktionen ligger nu på 679.41 mt. Förra månaden estimerade de en minskning till 679.65 mt från prognosen på 696.09 mt ett år tidigare. I sin senaste rapport skriver FAO att den globala veteproduktionen under 2012/13 beräknas uppgå till 675.1 mt, en nedjustering med 15 mt från deras första prognos i mars och ned 3.6 procent från förra året, men fortfarande väl över genomsnittet för de senaste fem åren.

FAO estimerar EU:s veteproduktion, världens största, till 135 mt vilket är linje med prognoser från andra analytiker under förra månaden. Även om sådd areal uppskattas ha ökat något så förväntas den stränga vintern orsaka större bortfall än normalt i många delar.

Lägre produktion förväntas också i Marocko till följd av torka och utsikterna för sådd av vårgrödor i Centralasien har också försämrats pga av en långvarig torka. I USA däremot bekräftas en stark återhämtning från 2011 och utifrån ett antagande om normala säsongsförhållanden fram till skörd beräknas den sammanlagda veteskörden att uppgå till 59 mt. Produktionen i Ryssland visar på en marginell ökning och justeras upp med ca 1 procent till 56.8 mt. I Ukraina däremot förväntas en kraftig minskning i produktionen till följd av de ogynnsamma väderförhållanden som drabbat landet under hösten och vintern. Produktionen beräknas till 14 mt, ett fall med nästan 40 procent från 2011 års enorma skörd och väl under genomsnittet för de senaste fem åren. Även produktionen i Kazakstan justeras ned kraftigt. I Asien justeras produktionen för Kina och Pakistan ned något, utifrån en återgång till mer normala avkastningar jämfört med förra årets rekordskördar, medan prognosen för Indien justeras upp till rekord nivån 88.3 mt bl.a till följd av god vattentillgång och gödningsmedel. Indiens jordbruksminister lägger dock ribban något högre och estimerar landets veteproduktion till 90.23 mt. För att frigöra utrymme inför den kommande skörden ser Indien över möjligheten att exportera så mycket som 10 mt vete från statliga lager, och på listan över potentiella marknader finns sanktionsdrabbade Iran somnyligen vänt sig till Australien för att säkerställa landets behov av spannmål.

Lägre produktion förväntas också i Marocko till följd av torka och utsikterna för sådd av vårgrödor i Centralasien har också försämrats pga av en långvarig torka. I USA däremot bekräftas en stark återhämtning från 2011 och utifrån ett antagande om normala säsongsförhållanden fram till skörd beräknas den sammanlagda veteskörden att uppgå till 59 mt. Produktionen i Ryssland visar på en marginell ökning och justeras upp med ca 1 procent till 56.8 mt. I Ukraina däremot förväntas en kraftig minskning i produktionen till följd av de ogynnsamma väderförhållanden som drabbat landet under hösten och vintern. Produktionen beräknas till 14 mt, ett fall med nästan 40 procent från 2011 års enorma skörd och väl under genomsnittet för de senaste fem åren. Även produktionen i Kazakstan justeras ned kraftigt. I Asien justeras produktionen för Kina och Pakistan ned något, utifrån en återgång till mer normala avkastningar jämfört med förra årets rekordskördar, medan prognosen för Indien justeras upp till rekord nivån 88.3 mt bl.a till följd av god vattentillgång och gödningsmedel. Indiens jordbruksminister lägger dock ribban något högre och estimerar landets veteproduktion till 90.23 mt. För att frigöra utrymme inför den kommande skörden ser Indien över möjligheten att exportera så mycket som 10 mt vete från statliga lager, och på listan över potentiella marknader finns sanktionsdrabbade Iran somnyligen vänt sig till Australien för att säkerställa landets behov av spannmål.

I Australien visar tidiga indikationer på en minskad produktion av vete, dels genom en återgång till en mer normal avkastning men också för att lantbrukare väljer att så andra grödor till följd av högre, attraktiva priser. Samma sak i Argentina där lantbrukare förväntas öka produktionen av korn på bekostnad av vete.

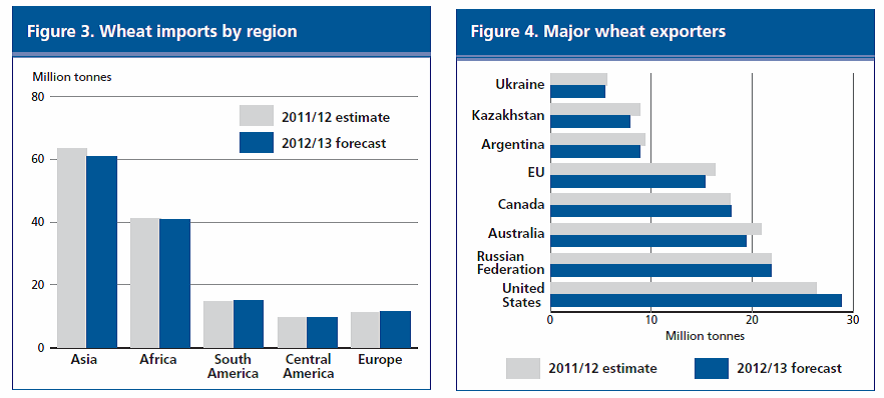

Den första prognosen för den globala handeln (export) med vete under 2012/13 (juli/juni) beräknas uppgå till 135 mt, en minskning med 1.7 mt från 2011/12 och 4.6 mt ner från rekordnivån på 139.7 mt under 2008/09. En förväntad nedgång i import av vete speglar främst mindre inköp från flera asiatiska länder.

Efter en stark tillväxt i förbrukningen av vete under 2011/12, framförallt drivet av en exceptionell ökning av vete som foder, så beräknas konsumtionen troligen att minska något till 686 mt under 2012/13, vilket dock fortfarande överskrider trenden för de senaste 10 åren.

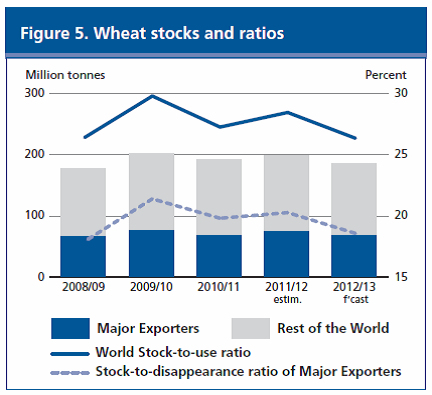

Prognosen för globala vetelager är en minskning med 6.5 procent eller 12.5 mt, för att slutligen nå 183 mt i slutet av säsongen 2013. De största minskningarna beräknas för Kina (-5 mt), Ukraina (-3.6 mt), Ryssland (-3.2 mt), Australien (-900 000 t), Kazakstan (-700 000 t) och Marocko (-700 000 t). De länder där lagren beräknas öka är bl.a USA (+1.9 mt), Indien (+1 mt) och Brasilien (+600 000 t).

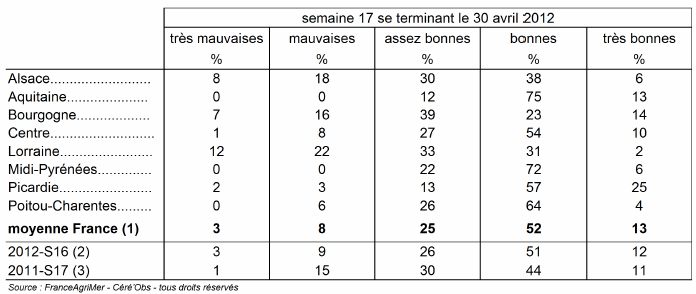

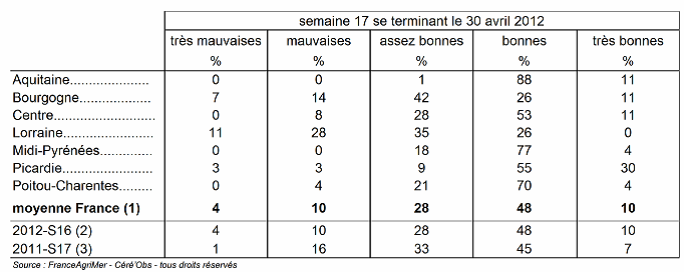

Det franska vetet klassat som ”bra” (bonnes) eller ”utmärkt” (très bonnes) har ökat till 65% från 63% veckan innan enligt FranceAgriMer, och grödorna har fått god hjälp av det regn som har fallit under april. Siffrorna nedan visar genomsnittet för de 8 regioner som står för 64 procent av den franska vete produktionen. I Alsace-regionen, där grödor skadades av den extrema kylan i februari, har de grödor som klassas som ”bra” eller ”utmärkt” ökat till 44 procent från 40 procent veckan innan. I Centre, landets största veteproducerande region, matchade 64 procent de två bästa klassificeringarna, upp från 61 procent. Det franska durumvetet klassat som ”bra eller ”utmärkt” har ökat till 49% från 46 procent veckan innan.

Kansas ser ut att gå emot en rekordskörd då den 3 dagar långa inspektionen (crop tour) av Kansas höstvete nu är klar. Grödorna ser lovande ut enligt observatörerna och förväntas ge en genomsnittlig avkastning på 49.1 bushels per acre, en uppgång med nästan 3 procent från den tidigare rekordprognosen från 2005 enligt WQC. Siffran som baseras på en undersökning av 608 områden under tre dagar, är högre än förra årets genomsnittliga estimat på 37.4 bushels per acre som baserades på 561 områden. Genomsnittet under de senaste 3 åren ligger på 39.6 bushels per acre. Trots en skakig start på säsongen har en varm vår och gynnsamma väderförhållanden i allmänhet fått Kansas vete att utvecklas snabbare än normalt i år, och även fast de inspekterade grödorna är i relativt gott skick generellt och i ett långt framskridet utvecklingsstadium så varnar ändå vissa för att estimatet på 49.1 är lite väl högt. En prognos baserad på 49.1 bushels per acre skulle resultera i en produktion på 403.9 miljoner bushels, vilket kan jämföras med produktionen på 276.5 miljoner bushels under 2011 enligt USDA.

Polen, en av EU:s största spannmålsproducenter, har drabbats hårt av de ogynnsamma väderförhållandena under vintern. Det uppges nu att så mycket som 29 procent av landets höstgrödor har förstörts och man räknar med att mer än 1.3 miljoner hektar (av ca 4.5 miljoner sådd hektar) kommer att behöva plöjas och sås om igen. Under 2011 producerade landet 26.8 mt spannmål.

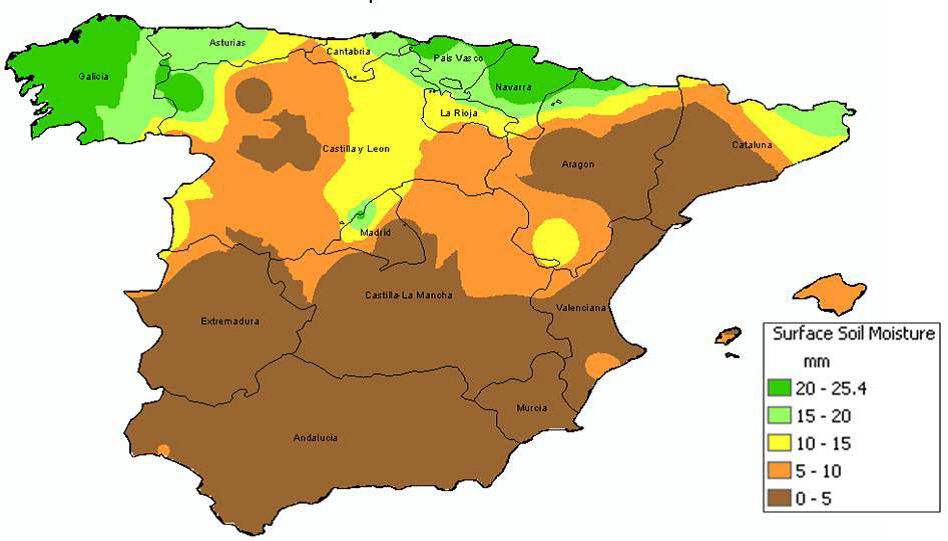

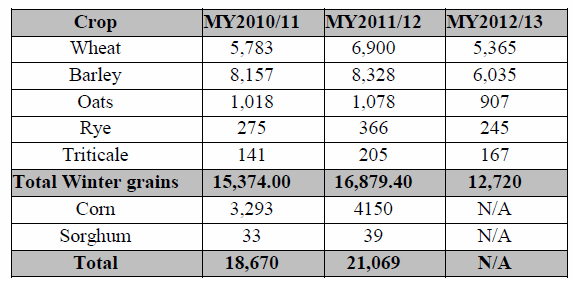

Trots en liten ökning av sådd areal för höstgrödor i Spanien, enligt officiell statistik, kommer produktionen troligtvis att sjunka med ca 25 procent jämfört med föregående säsong. Den senaste tidens regn har varit till hjälp för grödorna, men långt ifrån tillräckligt för att kompensera bristen på regn under vinter och tidig vår, särskild i de södra och östra spannmålsproducerande regionerna, där grödorna skördas tidigare. Väderförhållanden i maj kommer att vara avgörande för avkastningen i de områden där grödorna fortfarande har potential att återhämta sig.

Med ett antagande om genomsnittlig konsumtion i landet, förväntas den lägre skörden sannolikt resultera i att landets import av spannmål, Spanien är EU’s största importör, kan komma att överstiga 11 mt under 2012/13.

En lägre skörd av durumvete i Andalusien har ännu inte bekräftats officiellt av landets jordbruksminister, men det finns indikationer på att den totala produktionen av durumvete kan komma att bli 30 procent lägre än föregående säsong.

Ministeriets produktionssiffror nedan baseras på data från februari, då nederbörden i de flesta regioner var praktiskt taget noll. Så även om det kommer att bli en betydande nedgång i spannmålsproduktionen så borde vete och korn fortfarande kunna återhämta sig något i de områden där skörden av dessa grödor sker senare. Spaniens spannmålsproduktion enligt officiell statistik från februari 2012:

Argentinas veteexport för 2011/12 väntas uppgå till 10 mt som ett resultat av förväntade lägre utgående lager enligt FAO. Trots utmärkta odlingsförhållanden, ser det ut som många av Argentinas lantbrukare avstår från att så höstvete eftersom statens inblandning i marknaden har drivit priserna så lågt att lantbrukarna inte tycker det är värt tiden de lägger ner. Sådden av 2012/13 års vete förväntas sjunka med 15 procent på året då låga priser leder till att lantbrukare föredrar andra alternativa höstgrödor. Argentinska lantbrukare sådde 4.6 miljoner hektar vete under säsongen 2011/12, en minskning från 5.9 miljoner hektar under säsongen 2007/08, innan regeringen började driva igenom snäva export restriktioner. Exportpriserna på argentinskt vete i början av maj var 30 procent lägre än vid samma tidpunkt förra året. Argentina har alltid haft en liten skatt på exporten, men på senare år har den exploderat som ett resultat av att regeringen motiverade dessa höjningar med att de inte kunde lita på att lantbrukarna skulle vara ärliga nog att betala sin del av inkomstskatten.

Lantbrukare i Buenos Aires-provinsen planerar att stoppa all försäljning av spannmål och boskap under fyra dagar med start på torsdag för att protestera mot regeringsplaner på höjda skatter på markägande. Även arbetare vid Argentinas ledande exporthamnar planerar att påbörja strejk på torsdag.

Celeres uppskattar Brasiliens veteproduktion för 2011/12 till 5.45 mt jämfört med 5.66 mt under 2010/11. Brasilien med sina nästan 200 miljoner invånare, importerar mycket vete från Argentina.

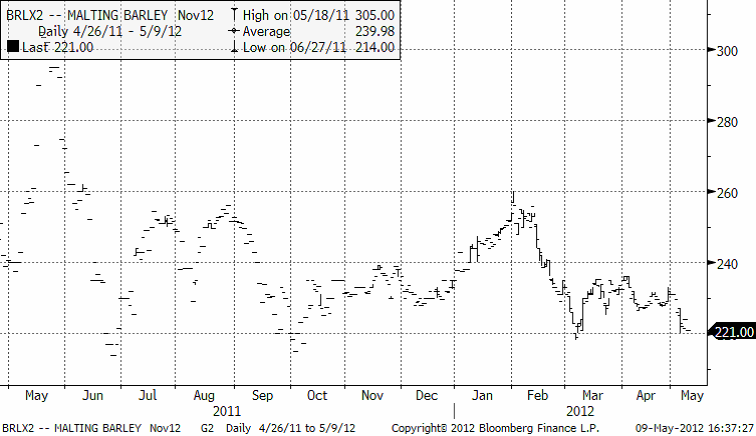

Maltkorn

Novemberkontraktet på maltkorn har fallit ner till stödnivån 220 euro per ton.

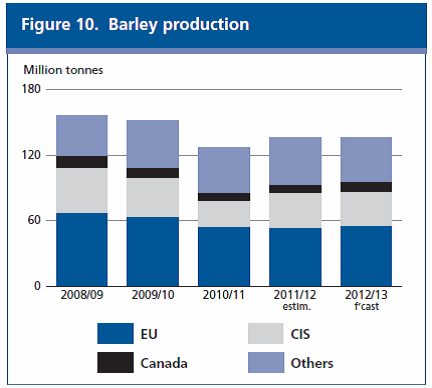

Enligt FAO förväntas den globala produktionen av korn under 2012 att vara i stort sett oförändrad på ca 136 mt. Bland de stora kornproducerande länderna, kan betydande minskningar förväntas i Nordafrika och OSS Asien men som till stor del kompenseras av ökad produktion i EU och USA. I EU förväntas den totala arealen för korn att öka jämfört med 2011 och beror till stor del på en ökning av vårgrödor, speciellt där höstgrödor har blivit skadade och kommer att ersättas. Under antagandet om normala förhållanden, beräknas EU’s produktion att öka med ca 4 procent till 54 mt. I USA och Kanada förväntas också ökningar av sådd areal för korn och därmed större skördar. Däremot förväntas en stor nedgång i Marockos produktion av korn i år till följd av torka.

Enligt FranceAgriMer är andelen franskt höstkorn klassat som ”bra” (bonnes) eller ”utmärkt” (très bonnes) oförändrad från veckan innan på 48 respektive 10 procent, baserat på förhållanden i sju regioner som representerar 56 procent av landets produktion.

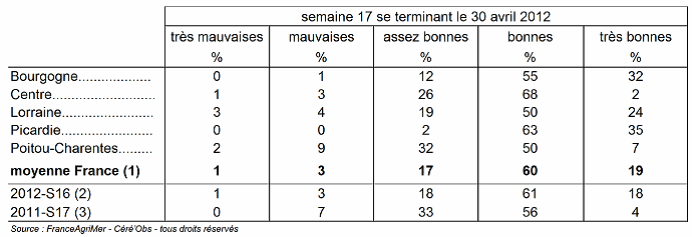

Vad gäller franskt vårkorn ökade klassificeringen ”utmärkt” till 19 procent från 18 procent veckan innan, medan grödorna som klassificeras som ”bra” sjönk med 1 procent till 60 procent. Siffrorna baseras på data från fem regioner som i genomsnitt odlar 47 procent av landets vårkorn. Grödorna i Lorraine fortsätter att förbättras, och vårkorn där som klassificeras som ”utmärkt” uppgår nu till 24 procent jämfört med 19 procent veckan innan.

Produktionen av korn i Argentina under 2011/12 förväntas uppgå till 4.4 mt till följd av ökad skördad areal och ger utrymme för ytterligare export, som nu estimeras till 3.4 mt. Över 65 procent kommer att vara foderkorn. Det finns tillräckligt med utsäde för att kunna utöka odlad areal till 1.5 miljoner hektar för säsongen 2012/13.

Potatis

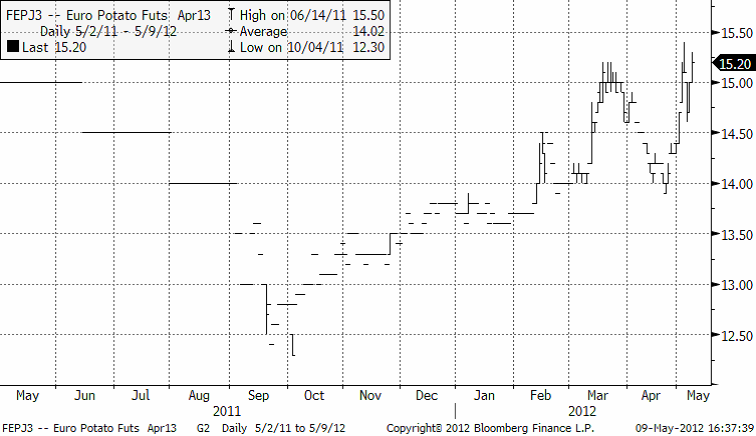

Potatispriset för leverans nästa år, har fortsatt att stiga. Från förra veckans 14.70 euro noteras i skrivande stund 15.20. Trenden är positiv och tycks vara stark. Det verkar som om priset kan gå högre, med andra ord.

Majs

Priset på decembermajs har fortsatt att bryta tekniska stödnivåer och det råder inget tvivel om att trenden är nedåtriktad.

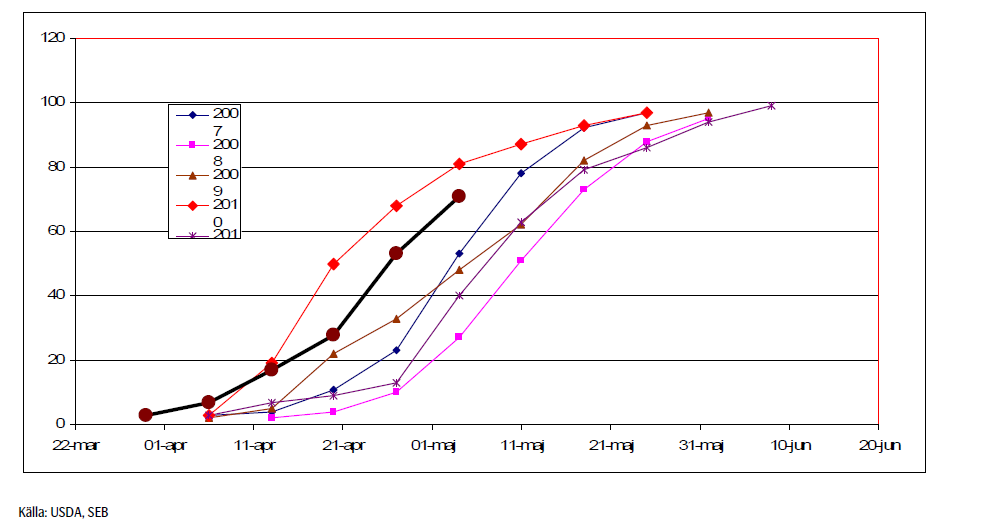

Den 27 april var sådden till 53% klar, vilket är en ökning från 28% för en vecka sedan.

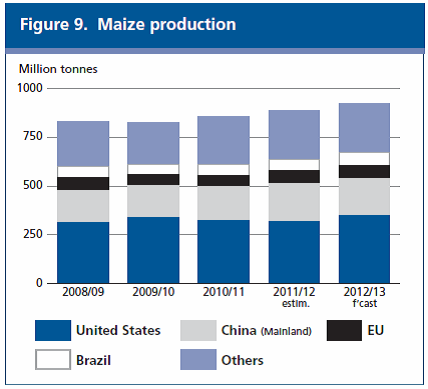

Den globala majsproduktionen under 2012 beräknas uppgå till ca 916 mt, en uppgång med 4.1 procent från 2011. I USA fick odlingssäsongen en tidig start i de södra staterna med gynnsamma förhållanden, och under antagandet att amerikanska lantbrukares intentioner gällande planerad sådd visar sig stämma (38.8 miljoner hektar) i kombination med normala förhållanden resten av säsongen, så beräknas USA’s produktion av majs preliminärt uppgå till rekordhöga 345 mt.

I Kina, världens näst största majsproducent, förväntas produktionen ligga nära förra årets rekord på ca 190 mt.

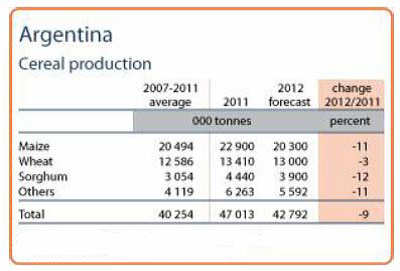

Arealen för majs i EU förväntas öka i år, kanske mer än väntat, med tanke på de senaste rapporterna om att större än förväntade områden med höstgrödor har förstörts och kommer att ersättas med vårgrödor. Men med en återgång till en mer genomsnittlig avkastning efter förra årets höga nivåer, så beräknas produktion minska med ca 4 procent till 64 mt. På det södra halvklotet är skörden i stort sett klar eller i slutfasen. Brasiliens produktion beräknas till rekordhöga 66 mt, en ökning med 17 procent från 2011, medan produktionen i Argentina beräknas till 20.3 mt på grund av de negativa effekterna från den långvariga torkan.

Argentinas produktion av majs för 2011/12 förväntas uppgå till 20.3 mt enligt FAO, vilket är 11 procent ned från rekordnivån 2011, men på den här nivån ligger majsproduktionen ändå nära genomsnittet för de senaste fem åren. Skörden pågår nu i de största majsproducerande områdena Buenos Aires, Cordoba och Santa Fe. Även om mindre än 50 procent av skörden är avklarad, (lantbrukarna skördar nu istället sojabönor för att sedan återgå till majsskörden), så är den genomsnittliga avkastningen för majs låg främst beroende på den svåra torkan och höga temperaturer under sommaren. Majs som såddes senare, och utgör ca 25 procent av totalen, är i utmärkt skick med en förväntad avkastning på 8-9 ton per hektar. De flesta lokala prognoser för majsproduktionen ligger i intervallet 19-22 mt.

Exporten av majs under 2012/13 (mars/februari) förväntas preliminärt att uppgå till 14 mt, en nedgång med 3 procent från föregående säsong. Trots en relativt stor estimerad minskning av produktionen under 2012 förväntas exporten endast minska marginellt på grund av höga lager från förra årets rekordskörd.

Cordonnier estimerar Argentinas majsproduktion för 2011/12 till 19.0 mt, oförändrad från tidigare prognos, och skörden rapporteras vara avklarad till 47%. Celeres estimerar Brasiliens majsproduktion för 2011/12 till 65 mt, jämfört med tidigare prognos på 60.7 mt, medan Safras e Mercado uppskattar produktionen till 66.57 mt. Cordonnier’s prognos ligger på 62 mt, en ökning med 1 mt från det tidigare estimatet på 61 mt.

Sojabönor

Marknaden bröt stödet, som låg på 1328 cent i novemberkontraktet. Därmed är den stigande trenden bruten. Det innebär inte att vi nu har en fallande trend. Däremot ska man nog inte hoppas på att kunna sälja på 1400 cent på ett tag.

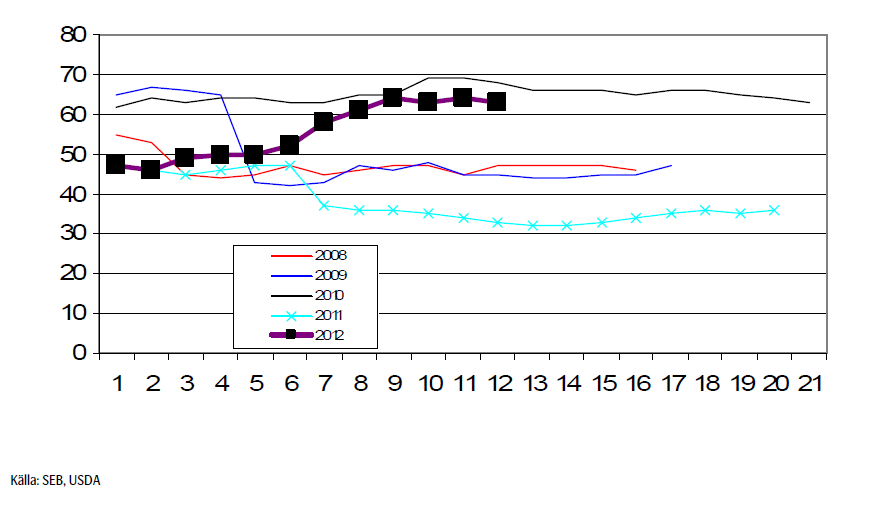

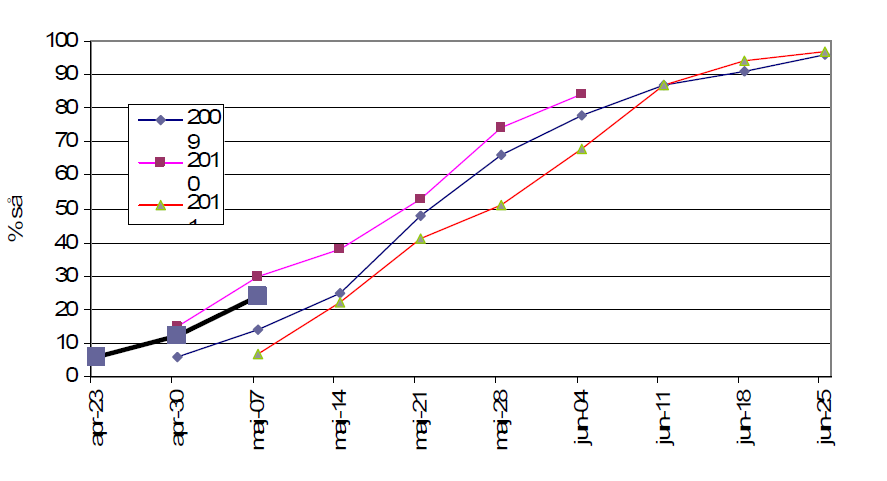

Sådden går fort framåt i USA. Den 20 april var 24% sått i USA. Förra veckan var det 12%. Vi ser noteringarna i diagrammet nedan som med blå kvadrater. Hittills ser det tidigt och bra ut.

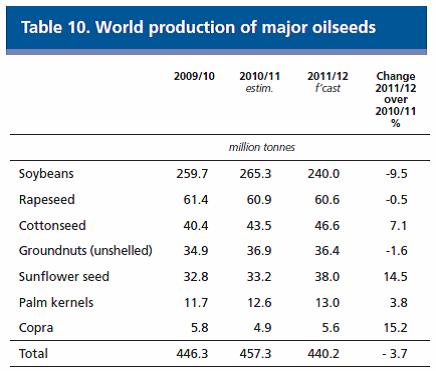

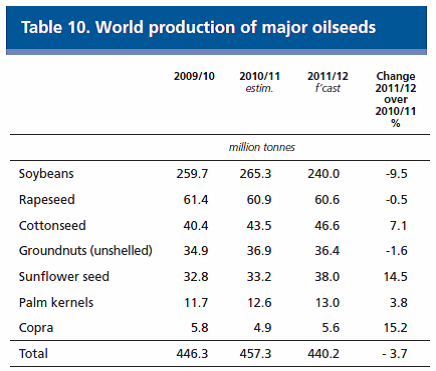

Den globala sojabönsproduktionen för 2011/12 förväntas minska med nästan 10 procent enligt FAO, vilket är ett av de största minskningarna sedan året innan. Bidragande faktorer till detta är bl.a en minskning med 8 procent i USA’s produktion, på grund av lägre sådd areal och dålig avkastning, och de senaste estimaten för Sydamerikas produktion som visar på en nedgång YoY med mer än 14 procent. Efter att regionens tre största producenter, Brasilien, Argentina och Paraguay ökade arealen för sojabönor, orsakade väderfenomenet La Niña en exceptionell torka och en minskad avkastning som följd. Skördebortfallet i de tre länderna uppskattas till 13, 10 och 56 procent respektive. Sammanlagt förväntas de tre länderna att producera 26 mt mindre (11%) sojabönor än förra säsongen. Även Kina får antagligen se en nedgång i sin sojabönsproduktion, främst som en följd av minskad areal. Den enda viktiga sojabönsproducenten som rapporterar en ökning i produktionen är därmed Indien.

Rekordhöga sojabönspriser uppmuntrar lantbrukare i Brasilien att sälja sin nuvarande produktion av sojabönor, och sälja den förväntade produktionen för 2012/13 på termin, samt köpa sitt behov av utsäde för kommande säsong tidigare än normalt. Även om priset på utsäde har stigit med 30 procent jämfört med förra året är några av de mest populära sorterna redan slutsålda även fast sådden inte startar förrän om minst ytterligare fem månader.

En av orsakerna till de tidiga inköpen är det faktum att producenter också förväntar sig att priserna på utsäde kommer att fortsätta stiga på grund av den starka efterfrågan. Enligt Abrasem, så säljs sojabönssorter nu för R$ 2.00-3.00 per kilo jämfört med R$ 1.40-2.00 per kilo förra säsongen. En reais kostar ca 3,50 kr. Coamo-kooperativet i västra Parana börjar oftast sitt årliga skördeprogram i juni eller juli, då deras medlemmar kan köpa insatsvaror som behövs för nästa odlingssäsong. I år har dock programmet inletts redan i slutet av april och kooperativet räknar med att under början på maj så kommer lantbrukare redan att ha köpt 85-90 procent av det utsäde som behövs för 2012/13 års grödor.

Buenos Aires Grain Exchange (BAGE) sänker återigen sin prognos för Argentinas produktion av sojabönor 2011/12 och denna gång justerar de ned siffran med ytterligare 2 mt till 41 mt vilket är 17 procent lägre än förra årets skörd på 49.2 mt. Avkastningen beräknas ligga i intervallet 2.6-2.8 ton per hektar, med två tredjedelar av skörden avklarad, jämfört med förväntningarna på 2.9-3.1 ton per hektar.

Även OilWorld sänker sin prognos för Argentinas produktion med 1.5 mt till 41 mt. Cordonnier estimerar Argentinas produktion till 40.0 mt, oförändrad från tidigare estimat, men säger att produktionen kan komma att bli så låg som 37.0 mt. Enligt uppgift från dem är skörden avklarad till 65 procent.

Conab kommer med sin prognos på torsdag. Celeres estimerar Brasiliens sojabönsproduktion för 2011/12 till 64.95 mt, jämfört med tidigare estimat på 67.9 mt, och uppger att 98 procent av skörden är avklarad och att 80 procent av skörden redan är såld. Safras e Mercado rapporterar att per den 4 maj så var 97 procent av skörden avklarad jämfört med 98 procent för ett år sedan och jämfört med det femåriga genomsnittet på 95 procent. Produktionen beräknas uppgå till 66.82 mt, ned 2.1 procent från tidigare estimat. Cordonnier estimerar Brasiliens produktion av sojabönor till 65.0 mt, oförändrat från tidigare estimat. Informas första prognos för sojabönsproduktionen under 2012/13 visar på 80.5 mt för Brasilien och 60 mt för Argentina.

Raps

Priset på novemberterminen som stabiliserat sig strax under 480 euro per ton, följde med sojabönorna ner mot 460-euro-nivån. Liksom i fallet med sojabönor ser vi att den starka uppgångsfasen är bruten, ur ett tekniskt analys-perspektiv. Nästa tekniska stödnivå på nedsidan finns vid 440 euro per ton och detta stöd torde vara ganska starkt.

FAO skriver i sin senaste rapport att den globala produktionen av raps förväntas sjunka något. Minskad produktion i EU och Indien har bekräftats, medan estimaten för produktionen i Kanada och Australien har justerats upp avsevärt jämfört med de ursprungliga prognoserna.

Gris

Den här veckan riktar vi in oss på decemberkontraktet på Lean Hogs. Priset har fallit krafit sedan toppnoteringen i februari på 86 cent per pund. Nu ligger priset på 76.9 cent. Det är nära bottennoteringen från den 16 december på 76.3 cent. Bottennoteringen utgör ett stöd, eftersom priset vänt där en gång tidigare. Det skulle alltså kunna komma in köpare på den är nivån just av den anledningen.

Mjölk

Mjölkpriset (decemberleverans) har fallit från 15.68 cent förra veckan till 15.45 cent i skrivande stund. Från toppnoteringen 17.20 cent har fallet gått fort. Priset ligger nu på den lägsta nivån det senaste året.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering