Analys

Råvaruplanket – Turbulent första halvår

![]() För sent att sälja till midsommar

För sent att sälja till midsommar

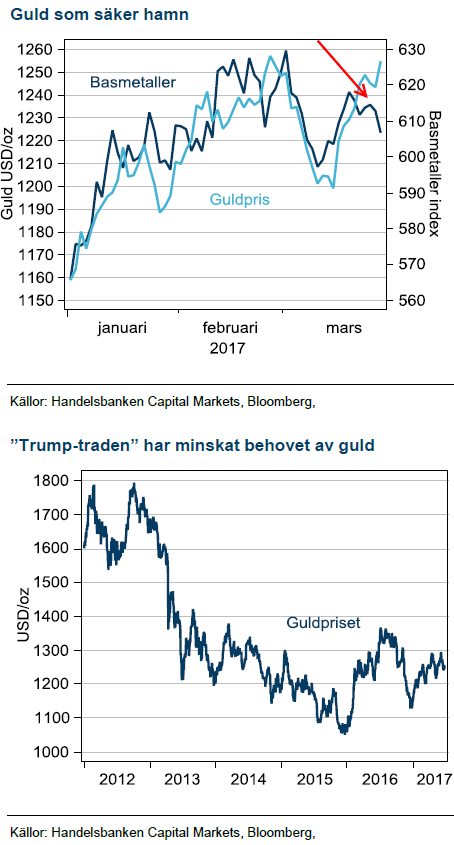

Mellan nyår och midsommar föll Brentoljan nästan 25%. De flesta basmetaller ligger fortfarande på plus även om uppgången kommit av sig. Samtidigt har riskförsäkringen guld stigit 10% under årets första halvår. Vad har hänt? Jo den globala, självuppfyllande återhämtningen har kommit av sig.

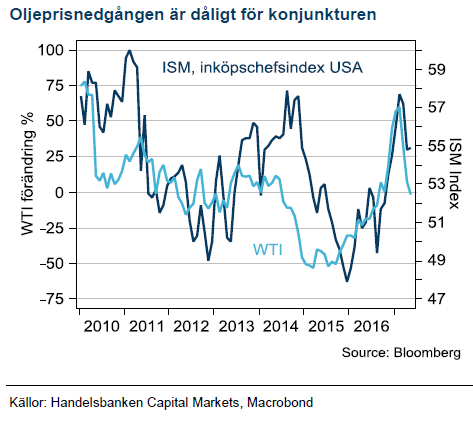

Optimismen efter det amerikanska valet i november förra året har allmänt betraktats som en ”Trump trade”. Initialt visade USA bättre ekonomisk statistik men det var i hög grad en effekt av stigande oljepris, uppgång i Kina och QE, snarare än Trump. De här tre drivkrafterna har tillsammans haft kraft att lyfta ekonomin och tillväxtförväntningarna, men effekten har nu avtagit och Trump ser ut att få svårt att kompensera för det. USA:s konjunktur har ett ganska starkt samband med förändringen i oljepriset sedan skifferboomen 2010. Årets nedgång i oljepriset kommer därmed tynga USA-data under andra halvåret.

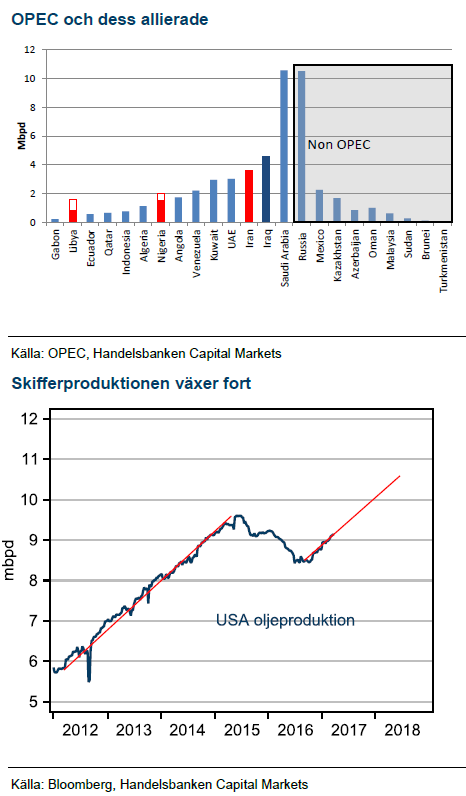

Det halvårsvisa OPEC-mötet i Wien gav ett styrkebesked från den växande kartellen som aldrig har haft en bredare uppgörelse – 24 länder deltar. Det hjälper dock föga när den växande producenten, USA, står utanför kartellen. Lagren faller inte som OPEC önskar och vi behåller USD 40 som riktmärke för oljepriset vid årets slut.

Basmetallerna följer Kinas minicykel

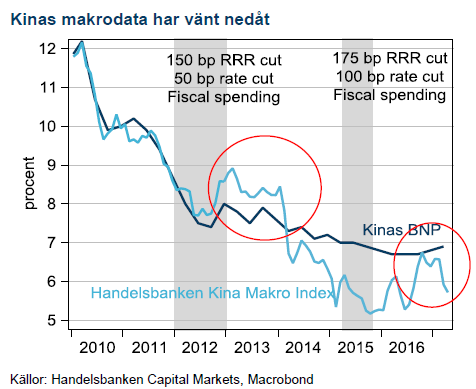

Kinas återhämtning verkade solid under första kvartalet men april och maj månads makrodata visar att tillväxttoppen för den här cykeln ligger bakom oss.

Vår syn för Q3-Q4 2017:

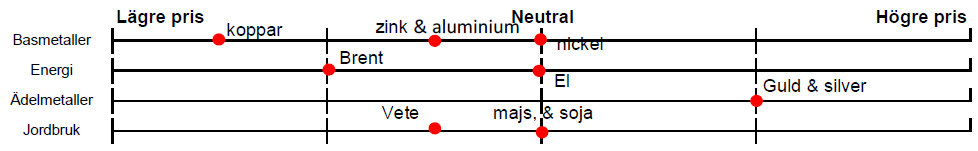

Basmetaller

Kinas tillväxt har toppat för den här gången

Kinas tillväxt har toppat för den här gången

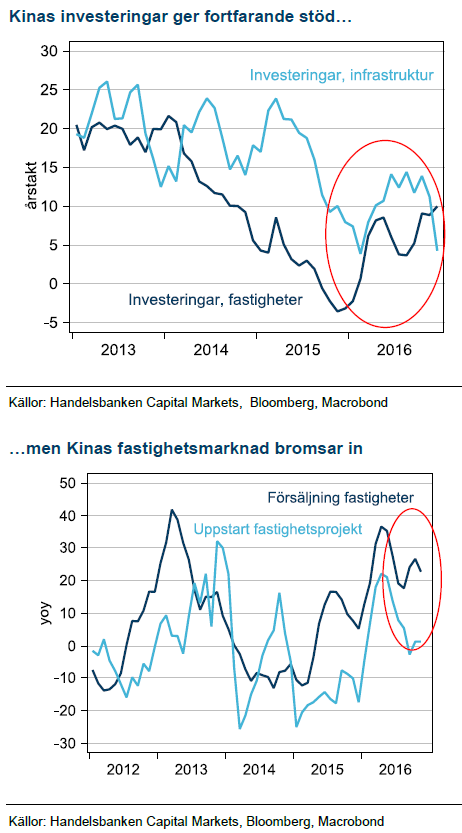

Handelsbankens Kina-makroindex är vårt alternativa sätt att mäta Kinas utveckling. Förra veckan kom sista pusselbitarna av Kinas makrodata för maj månad och det blev tydligt att nedgången från april fortsätter. Det är främst svagare konsumtionsrelaterade segment som tynger. Bilförsäljning och transporter med bil, flyg och färja har fallit mer än vad säsongsmönstret medger. Investeringar i fastigheter ökade något långsammare under maj, som indikerat av inbromsningen i omsättningen på fastighetsmarknaden.

Kopparnedgång under andra halvåret

Järnmalm har varit en välfungerande ledande indikator på utvecklingen i Kina under de två senaste minicyklerna. Årets nedgång på 30% ser vi som tydlig vägvisare för koppar som är mer sencykliskt exponerad mot Kinas fastighets- och byggcykel. Vi behåller USD 5.000 som prognos vid årets slut.

Produktionsreformer i Kina

Aluminium har oväntat stigit och blivit bästa basmetall så här långt i år efter en uppgång på 10% sedan marknaden handlat in en omstrukturering i Kinas aluminiumproduktion likt den i stålindustrin. Det skulle innebära mindre produktion från de olönsamma verken under den kommande vintern. Vi tror förhoppningarna är lite för stora men har en relativt hög prognos givet vår tro på lägre energipriser, USD 1.800 vid slutet på året.

Zinkrallyt har planat ut

Efter en makalös prisuppgång på nära 100% på ett år har zinkrallyt tappat kraft. Även om vi trott på högre priser hela vägen har kraften i uppgången överraskat oss. Från dagens nivåer är det svårt att motivera risk för ytterligare uppgång och vid slutet av året borde ökad småskalig produktion göra avtryck i prispress, USD 2.500.

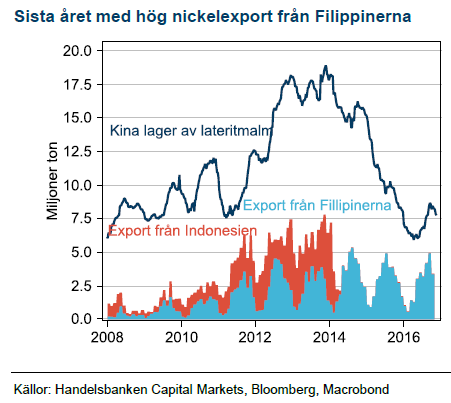

Nickelstoryn gick i kras

Våra högt ställda förväntningar på lägre export från Filippinerna gick i kras sedan gruvägarna vann striden och lyckades avsätta miljöministern. Samtidigt luckrar Indonesien upp exportförbudet lagom till marknadsbalansen skulle stramas åt. Vi tror inte längre på högre nickelpriser utan ökad export i Sydostasien kommer lägga en våt filt över priset på USD 9.000.

Energi

OPEC förlängde enligt förväntningar

OPEC förlängde enligt förväntningar

OPEC:s möte i maj i Wien slutade med en förlängning av befintligt avtal med ytterligare nio månader. I uppgörelsen om en produktionsminskning ingår flera länder som inte är medlemmar i OPEC. Sammanlagt är det den bredaste koalition någonsin, 24 länder, som deltar. Sex månader in i avtalet kan vi också konstatera att genomförandet av produktionssänkningarna är bättre än historiskt. OPEC ligger nära 100% implementering och de övriga omkring 50%.

Marknaden saknar förtroende

Trots den lyckade OPEC-aktionen biter inte uppoffringarna på oljepriset. Den viktigaste produktionskällan just nu, USA, står utanför kartellen och OPEC har historiskt sett aldrig varit framgångsrika i att bekämpa oljeprisnedgångar orsakade av växande produktion utanför kartellen.

Marknaden fokuserar på att lager inte minskar så som OPEC utlovat och att OPEC inte har någon strategi för att lämna avtalet. När oljeprisnedgången orsakas av lägre efterfrågan kan OPEC successivt öka produktionen i takt med att ekonomin återhämtar sig. Den här gången är utsikterna för tillväxten i efterfrågan lägre av strukturella skäl. Därmed blir det svårt för OPEC att hitta en lösning för att återgå till en fri marknad.

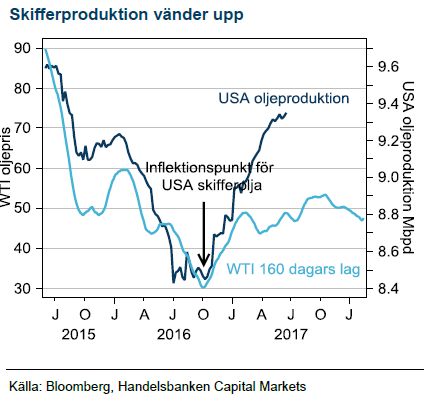

Skifferoljan är vinnare

Skifferoljan är tillbaka i samma tillväxttakt som uppvisades omkring USD 100/fat. Den snabba tillväxten på dagens priser gör OPEC:s strategi omöjlig i längden. OPEC kommer tvingas återgå till jakten på marknadsandelar och priset kommer komma under press. Vi behåller USD 40/fat som prognos vid slutet av 2017.

Skifferoljan är tillbaka i samma tillväxttakt som uppvisades omkring USD 100/fat. Den snabba tillväxten på dagens priser gör OPEC:s strategi omöjlig i längden. OPEC kommer tvingas återgå till jakten på marknadsandelar och priset kommer komma under press. Vi behåller USD 40/fat som prognos vid slutet av 2017.

Ädelmetaller

Guldet får revansch

Sedan Trump tiltade fokus mot USA:s finanspolitik har guld visat en allt tydligare hävstång på Trumps fortskridande. I andra vågskålen ligger Feds höjningar. Sedan policynormaliseringen började i slutet av 2013 och fram till 2016 har Fed inte höjt styrräntan i enlighet med sina egna prognoser. Anledningen är enligt oss att de finansiella förhållandena inte utvecklades som centralbanken förväntade sig. För 2017 ser det dock ut som om styrräntan kommer att höjas i enlighet med Feds prognos om tre höjningar á 0.25 procentenheter. Två räntehöjningar är redan gjorda och en till är allmänt väntad innan slutet av året.

Trots Feds optimistiska syn på konjunkturen räknar vi med att de finansiella förhållandena försämras kraftigt framöver. Vår prognos är att Fed slutar höja styrräntan 2018 och att USA drabbas av lågkonjunktur 2019. I det scenariot står guld kvar som en fast tillgång som investerare gillar.

Jordbruk

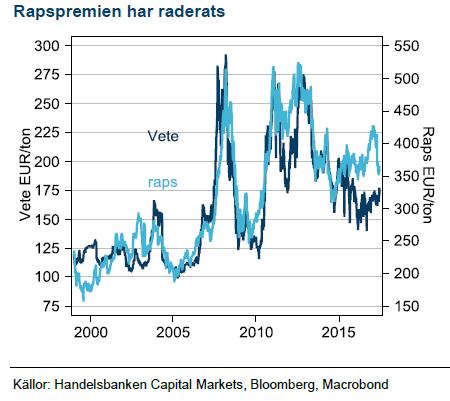

Riskpremien är som störst nu

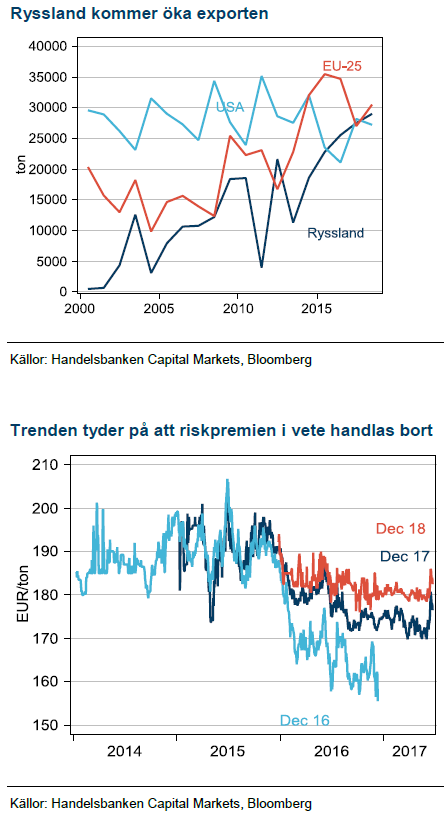

Efter vårens ökade rapporter om sämre förutsättningar för god skörd i USA, Australien och Frankrike tillsammans med sämre majsskörd i Ukraina har vetepriset stigit omkring 7% under juni. Maj månads data från USDA gav tydliga tecken på att normaliseringen av USA:s lager fortsätter genom att vetearealen minskas med ytterligare 8%. Vi tror dock att det är för tidigt att säga att den långvariga trenden med lägre vetepriser är bruten. Vi står sannolikt nära botten men den senaste uppgången är snart i stort utraderad.

Riskpremien inför skörd är som störst just nu när skörden i de stora länderna ligger i startgroparna och rapporter om sämre avkastning börjat komma. Osäkerheten driver ofta riskpremien för högt och när skörden väl landat i lagerhusen pyser riskpremien ut igen. Vi tror därför att temat från de senaste åren där decemberterminen falller ned mot 160-165 EUR/ton kommer upprepas. Att det rör sig om en riskpremie syns även tydligt i faktumet att december 18 inte stigit lika mycket som december 17.

Riskpremien inför skörd är som störst just nu när skörden i de stora länderna ligger i startgroparna och rapporter om sämre avkastning börjat komma. Osäkerheten driver ofta riskpremien för högt och när skörden väl landat i lagerhusen pyser riskpremien ut igen. Vi tror därför att temat från de senaste åren där decemberterminen falller ned mot 160-165 EUR/ton kommer upprepas. Att det rör sig om en riskpremie syns även tydligt i faktumet att december 18 inte stigit lika mycket som december 17.

Risk för hög rysk export

Förra året blev Rysslands höga veteexport ett sänke för MATIF-priserna. Vi ser risk för en repris i år. Vi har en tro på lägre oljepris och Putin har parerat lägre oljepriser med svagare rubel under de senaste åren. Amerikanska centralbanken fortsätter höja räntan och det ger USD stöd. Således tror vi att Ryssland kommer fortsätta ta marknadsandelar på exportmarknaden från USA vilket pressar även europeiskt vete.

Rapspremien snart borta

För tre månader sedan skrev vi om den ovanligt höga premien i raps jämfört med vete. Högre oljepris och vissa väderproblem i Europa och Ukraina fick rapspriset att stiga oväntat under förra odlingsåret. VI hade tre argument för varför premien skulle falla:. främsta skälet var lägre oljepris, andra skälet att USA och Sydamerika sannolikt kommer leverera en rekordskörd av soja och tredje skälet att en normal skörd i Europa kommer sänka rapspriset. Så här långt har första argumentet besannats och haft en relativt stor inverkan på priset. Viss nedsida för raps finns dock kvar när sojaskörden och rapsskörden kommer.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD