Analys

Råvaruplanket – Politiken tar över råvarumarknaden

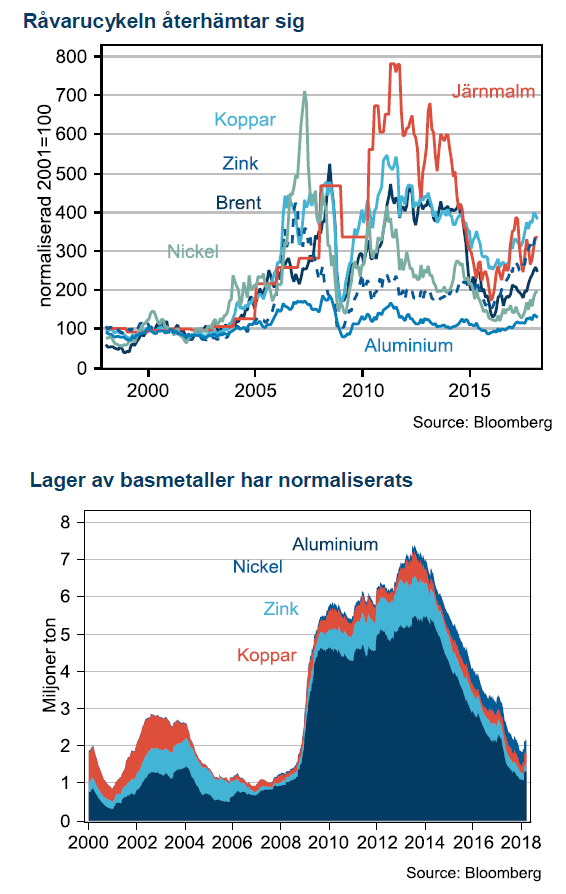

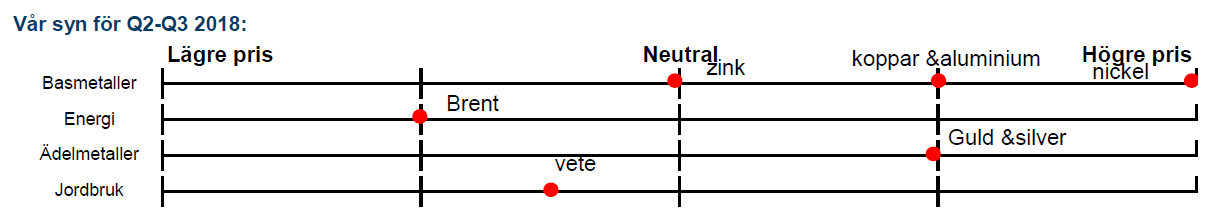

Efter två års prisuppgångar på råvaror, helt i linje med den globala konjunkturens frammarsch med den starkaste, synkroniserade tillväxten på många år, ser nu politiken ut att ta över. Trump inför tullar på stål och aluminium i världens största ekonomi. Xi Jinping har utropats till president för resten av sitt liv i världens största producent och konsument av råvaror. Kronprins Mohammed Bin Salman har utmanövrerat sina motståndare i Riyad och styr OPEC med järnhand. Om konjunkturen drev råvarorna hit har politiken större inflytande framöver.

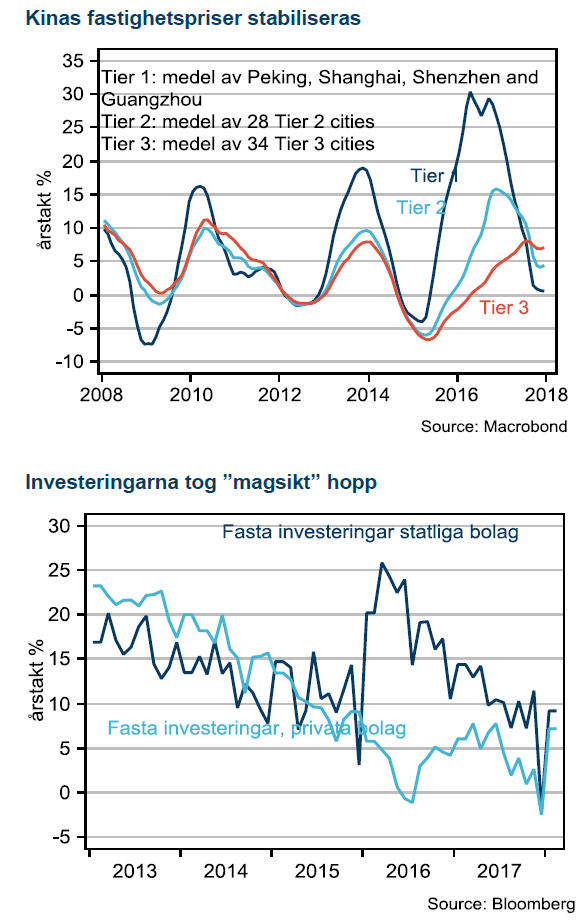

Förväntningarna på Kina för 2018 har varit lågt ställda, hittills har dock data överraskat positivt. Det fanns en osäkerhet kring tillväxtmålet då Xi lagt mindre fokus på det under senare tid. Tillväxtmålet ligger dock kvar på ”omkring 6,5” att jämföra med ”omkring 6,5% eller högre om möjligt” som gällde 2017. Tillväxtmålets betydelse har ändå spelats ner men det faktum att det finns kvar gör att Kina kommer fortsätta styra ekonomin mot målet framöver, antagligen fram till 2020.

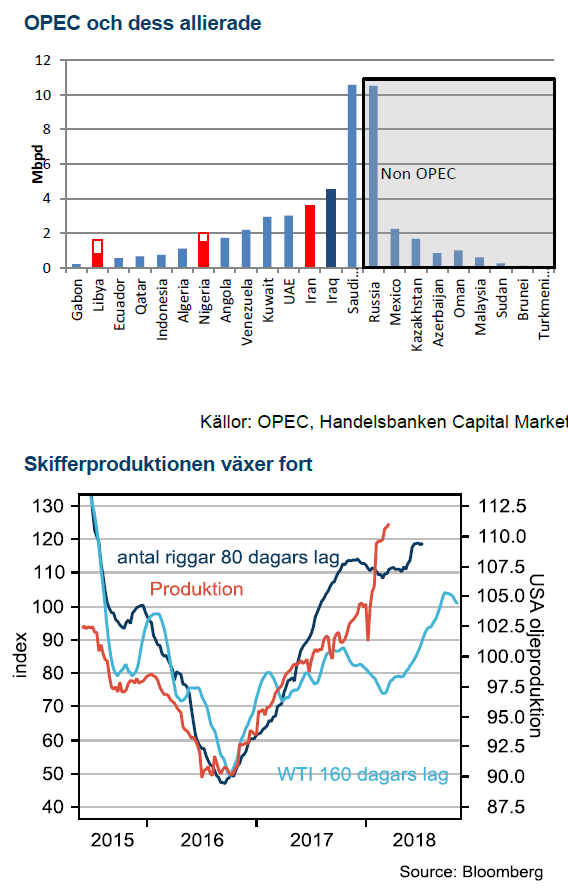

OPEC åker gratis på Venezuelas kollaps

OPEC:s genomförandegrad med avtalet om att sänka produktionen steg till 147% i februari, högsta sedan avtalet inleddes januari 2017. Krisen i Venezuela accelererar och minskar oljeproduktionen så pass mycket att oljemarknaden kan gå mot underskott i marknadsbalansen under året. Venezuela ligger bakom att OPECs genomförandegrad är nästan 50% högre än avtalat. Vi tror fortfarande att oljepriset är på väg ner men höjer vår tro vid slutet av 2018 från USD 50 till USD 55.

Basmetaller

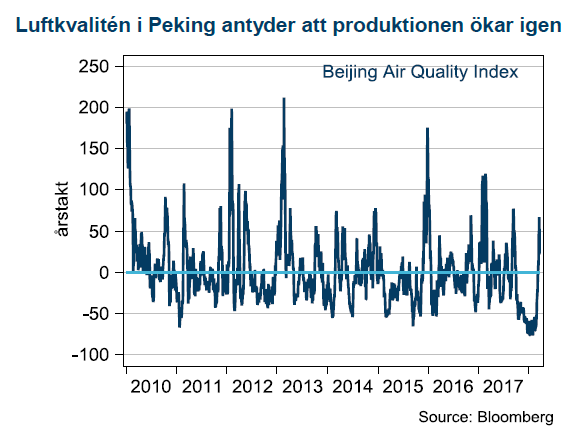

Striktare plan för luftföroreningar

Striktare plan för luftföroreningar

Under Kinas folkkongress meddelade premiärminister Li Keqiang att tillväxtmålet behålls på 6,5%. Taket för två mandatperioder togs bort och Xi Jinping har nu fritt fram att driva på de reformer som är hans hjärtefrågor. Xis ökade makt är kortsiktigt positivet för Kina men långsiktigt negativt.

Efter att Xi Jinping använt antikorruptionskampanjen för att avväpna sina politiska fiender har hans maktposition blivit fullkomlig. Xi Jinping är en populär ledare både i och utanför Kina. Hans ökade inflytande kommer sannolikt leda till ökat fokus på de frågor som han har drivit. De tre hörnstenarna är; hantera finansiella risker, minska miljöutsläpp och minska fattigdom. Risken med en obegränsad tidsperiod ligger i att politiska motståndare inte vågar göra sig hörda när presidenten sitter på livstid. Det skapar också stora risker kring ett kommande ledarskifte.

Andra besked från folkkongressen har varit fortsatt fokus på reformer av statliga bolag. De ska konsolideras och skulderna ska sänkas. Överproduktion av miljöbelastande råvaruproduktion ska fortsätta beskäras, det talar för att långt ifrån all produktion som stängdes under vintersäsongen kommer tillbaka.

Tullarna är ännu oklara

Trumps tullar på stål och aluminium verkar komma med en rad undantag. Ju fler undantag desto mindre påverkan på priserna. Vi tror visserligen att Kinas export är permanent på väg ner under Xi Jinpings miljökampanj men det finns ändå risk för turbulens när etablerade handelskanaler ska omarbetas. De länder som får undantag kommer sannolikt i större utsträckning bli transitländer för att försörja USA. Vi ser väldigt liten potential för USA att öka den inhemska produktionen av aluminium och stål.

Trumps tullar på stål och aluminium verkar komma med en rad undantag. Ju fler undantag desto mindre påverkan på priserna. Vi tror visserligen att Kinas export är permanent på väg ner under Xi Jinpings miljökampanj men det finns ändå risk för turbulens när etablerade handelskanaler ska omarbetas. De länder som får undantag kommer sannolikt i större utsträckning bli transitländer för att försörja USA. Vi ser väldigt liten potential för USA att öka den inhemska produktionen av aluminium och stål.

Starka basmetaller framöver

Koppar håller vi som favorit framöver som ett klassiskt, sencykliskt konjunkturspel. Aluminium gynnas av Xis miljökampanj men missgynnas av Trumps tullar. Nickel har mer potential från Xis nedstängningar. Zink tror vi har nått sin topp för den här gången. Zinkpris på nästan 3600 USD/ton är väldigt högt ur ett historiskt perspektiv.

Energi

Efter en stark återhämtning under hela hösten har oljepriset stabiliserats omkring 65 USD/fat. OPEC:s kampanj har accelererat i takt med att Venezuelas kollapsande ekonomi går ut över oljeproduktionen. OPECs genomförandegrad var 147% i februari och det är på grund av fallande produktion i Venezuela som OPECs sänkning nästan är 50% större än målet.

Lagercykeln styr

Globala lager har fallit under 2016 och ligger bakom mycket av prisuppgången. De närmsta månaderna stiger USA:s lager säsongsmässigt. Sannolikt har inte mycket förändrats vid nästa OPEC-möte den 22a juni i Wien, varför vi tror det kommer vara för tidigt att diskutera en exitstrategi, i alla fall offentligt. Ryssland har öppnat för en eventuell förlängning in i 2019 om det krävs för att nå målet. Man kan utgå från att oljemarknaden prissätter att OPEC kommer lyckas sänka lager till målet.

Låga tillväxtestimat för USA

Amerikanska skifferproducenter har åter överraskat marknaden och både OPEC och IEA har fått revidera upp prognoserna för USAs oljeproduktion det här året. OPEC har inte gjort mindre än fem upprevideringar på lika många månader. Vi hade höga estimat på USA och förvånas över att revideringen inte sänkt priset mer, ca 5-6 USD. Vi hade räknat med USD 10.

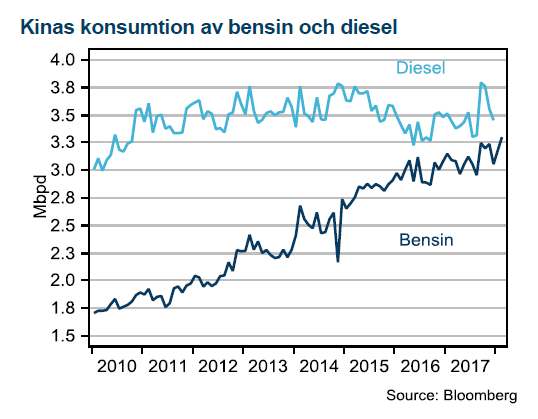

Så här långt har inte tillväxten i efterfrågan justerats i någon större utsträckning. Dieselefterfrågan i Kina har fallit i takt med Xi Jinpings miljökampanj och bensinefterfrågan stiger inte längre lika fort. Vi ser en sannolikhet att nedrevideringar av efterfrågan kan bli drivkraften till nästa större prisrörelse för oljepriset.

Joker

Den största risken för vårt scenario med lägre oljepris ser vi i en finansiell kollaps i Venezuela som spiller över på oljeproduktionen eller mer aktivt motstånd bland saudiske prins MBS rivaler. Den annonserade försäljningen av Aramco uppges åter få skjutas fram, ett tydligt tecken på allt inte går på räls för den Saudiske ledaren.

Ädelmetaller

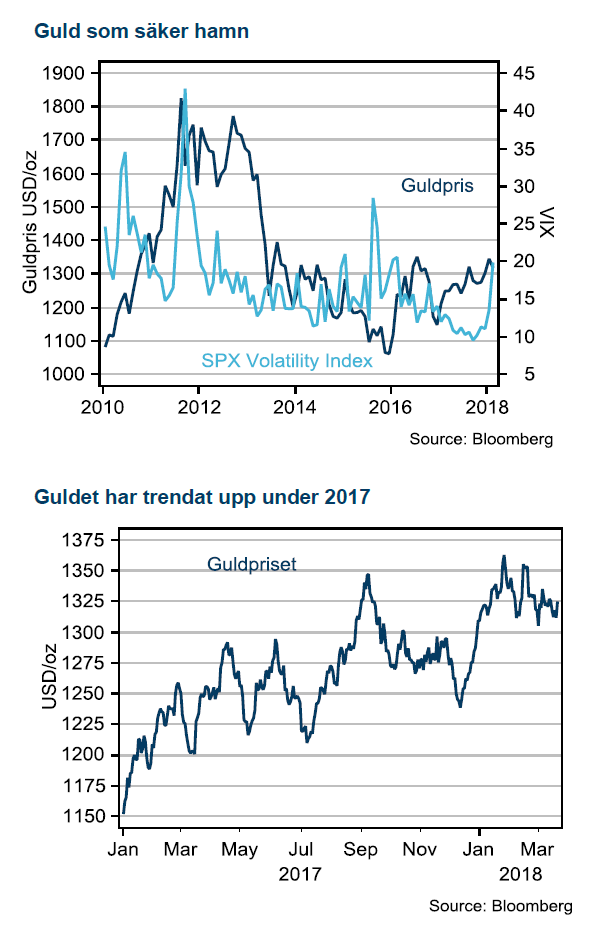

Guldpriset har stigit 5,7% sedan december och fått en mycket tydligare koppling till risk och oro. Största hickan på senare år kom 2016 under Brexitomröstningen. Vid större händelser har guld återfått sin glans men faller tillbaka från topparna så länge börsen fortsätter stiga. Nordkoreas vapenskrammel och annan politisk risk såsom valet i Italien och Trumps handelskrig har varit starka drivkrafter för guld. Vi ser en tydlig trend där guld blir allt mer intressant i takt med att bågen späns i värderingar i andra sektorer under 2017. Under 2018 har början på året präglats av ökad volatilitet på samtliga tillgångsmarknader.

Fed höjer vidare

USA tror vi har mindre betydelse för guld framöver. Fed har genomfört fem höjningar som passerat marknaden utan något problem. Marknaden har också börjat prisa upp fyra höjningar, istället för de tre som Fed planerar under 2018. Trots Fed:s optimistiska syn på konjunkturen räknar vi med att de finansiella förhållandena försämras framöver. Vår prognos är att Fed slutar höja styrräntan 2018 efter höjning i mars, juni och september, därefter drabbas USA av lågkonjunktur 2019. I det scenariot står guld kvar som en fast tillgång som investerare gillar.

Jordbruk

Neutrala till negative utsikter för vete

Neutrala till negative utsikter för vete

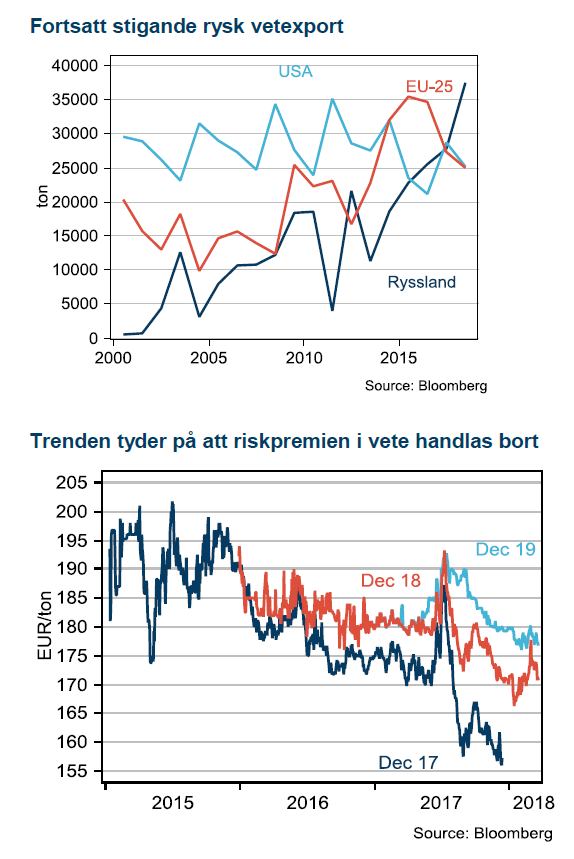

Veteterminer i både Paris och Chicago steg i pris under andra halvan av februari månad, drivet av främst oro för torrt väder i viktiga höstveteregioner i USA. Plantorna har tagit skada av det torra vädret men en hel del nederbörd har fallit den senaste tiden och mer tycks vara på väg, vilket fått priserna att åter falla tillbaka ned till nästan samma nivå som innan uppgången startade – som vanligt har förhållandevis mer volatila Chicagovetet haft större rörelser både upp och ned jämfört med det franska MATIF-vetet.

Vad som också drivit på vetepriserna i uppgången är torrt väder även i Argentina – vilket drabbat främst majs och sojaodlingar. Starka kopplingar finns mellan dessa grödor och vete vilket gjort att prisuppgången för dessa råvaror gett extra press uppåt på vetet. Dock har det nu regnat även i Argentina och priserna på majs och soja har också fallit tillbaka.

Väder styr

Återigen har en väderrelaterad riskpremie byggts upp för att sedan försvinna lika snabbt som den kom, vi såg det nu och vi såg det än tydligare månadsskiftet juli/augusti förra året. Dessa situationer kommer dyka upp igen och visar sig ofta vara bra säljtillfällen. Det är lätt att konstatera i efterhand att marknaden ofta överreagerar och det gamla talessättet ”buy the rumor sell the fact” ter sig ganska passande här. Där fakta just nu är att det finns gott om vete att tillgå i världen och mycket ska till för att ändra på det. Fakta är också att redan nu har ryska inflytelserika analytiker en prognos för inhemsk veteskörd år 2018 överstigande den de för ett år sedan hade för rekordskörden år 2017.

Vi står fast i vår prognos om förfall på MATIF vete termin december 2018 kring EUR 160, vilket i skrivande stund motsvarar en nedgång på 6,5 procent.

[box]Handelsbankens råvarukommentar är producerad av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Handelsbanken Capital Markets, som är en division inom Svenska Handelsbanken AB (publ) (i fortsättningen kallad ”SHB”), är ansvarig för sammanställningen av analysrapporter. I Sverige står SHB under tillsyn av Finansinspektionen, i Norge av norska Finansinspektionen, i Finland av finska Finansinspektionen och i Danmark av danska Finansinspektionen. Alla analysrapporter bygger på information från handels- och statistiktjänster och annan information som SHB bedömt vara tillförlitlig. SHB har emellertid inte själv verifierat informationen och kan inte garantera att informationen är sann, korrekt eller fullständig. I den mån lagen tillåter tar varken SHB, styrelseledamöter, tjänstemän eller medarbetare, eller någon annan person, ansvar för någon som helst förlust, oavsett om den uppstår till följd av användning av en analysrapport eller dess innehåll eller på annat sätt uppstår i anslutning till något i denna.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNytt prisrekord, guld stiger över 4000 USD