Nyheter

Nordic SeaFarm ska tiodubbla odlingen av ätbar tång

Nordic SeaFarm, som utvecklat en klimatsmart process för havsodling av ätbar tång, har tagit in 20 miljoner kronor från investerare som Almi Invest, JCE Group, Sätila Impact Invest och Kale United. Pengarna ska användas till att skala upp havsodlingarna på västkusten och öka försäljnings- och marknadsinsatser.

Göteborgsbaserade Nordic Seafarm har utvecklat en unik metod för att odla tång i havet och får på så sätt fram en klimatsmart och ätbar sockertång, en näringsrik produkt som kan ätas som den är eller ingå som ingrediens i andra livsmedel. Den räknas som ’superfood’ och är en god källa till proteiner, mineraler, vitaminer och omega3. Sockertången säljs för närvarande till livsmedelsproducenter som en klimatsmart näringsgivare och smaksättare vid tillverkning av växtbaserad mat.

Nordic SeaFarms klimatsmarta och skalbara odlingsmetod är framtagen av ledande experter inom marinbiologi från Göteborgs Universitet och Kungliga Tekniska Högskolan. Den går ut på att små tångplantor fästs på spolar, enligt ett specifikt protokoll, i kylcontainrar på land. När den grott till lämplig storlek sätts tången ut i riggar i havet där den växer till sig genom att ta upp näringsämnen såsom koldioxid och fosfor ur havet. Detta medför samtidigt en rening av havet och att övergödningen minskar.

– Nordic Seafarm verkar på den snabbt växande globala marknaden för nya växtbaserade livsmedel. Samtidigt bidrar de till ett bättre klimat genom en effektiv matproduktion som ger ett renare hav. Nordic SeaFarm har potential till att bli en framgångsrik investering samtidigt som de bidrar till en bättre miljö, säger Patrik Sjöstrand, Investment Manager Almi Invest.

Nordic Seafarm har under 2021 skördat ca 30 ton sockertång, odlat på 2 hektar odlingsyta i havet, med ett marknadsvärde om ca 3,5 miljoner kronor. Planen är att öka detta flerfaldigt under 2022.

– Denna investering möjliggör att bygga ut odlingskapaciteten till havs, från dagens 30 ton, till över 300 ton per år och kommer även hjälpa oss att accelerera produktutveckling av råvaran för att göra den ännu mer tillgänglig för en bredare publik. Vi är väldigt glada att få in starka och passionerade ägare som inte bara bidrar med kapital, utan även god erfarenhet inom utveckling av bolag, vilket vi både tror och hoppas kunna hjälpa bolaget att snabbare nå våra mål, säger Simon Johansson, vd Nordic SeaFarm.

Nyheter

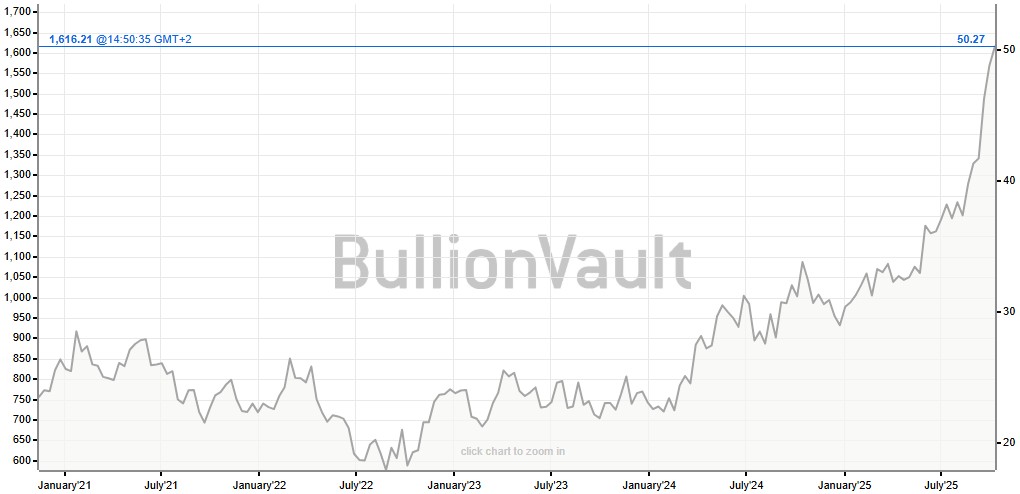

Silver spränger den magiska gränsen, kostar nu över 50 USD per uns

Ädelmetallen silver spränger en smått magisk gräns och handlas nu över 50 USD per uns. Priset har verkligen exploderat. Silver följer med i ett bredare rally där fult nyligen sprängde 4000 USD per uns-nivån. Priset för att låna silver har också skjutit i höjden på senare tid vilket indikerar att tillgången på silver på den fysiska marknaden har börjat bli lågt. Samtidig är efterfrågan från industrin bra och räntorna låga. Och på toppen av det kan vi lägga geopolitisk oro som gör att fler letar sig till fysiska tillgångar som silver.

Nyheter

Blykalla, Evroc och Studsvik vill bygga kärnkraftsdrivna datacenter i Sverige

Blykalla, Evroc och Studsvik har undertecknat ett samförståndsavtal för att undersöka möjligheten att utveckla Sveriges första kärnkraftsdrivna datacenter vid Studsviks licensierade kärnkraftsanläggning i Nyköping.

Blykalla utvecklar avancerade blykylda kärnreaktorer för att leverera säker, kostnadseffektiv och hållbar basenergi. Evroc bygger hyperscale-moln- och AI-infrastruktur för att driva Europas digitala framtid. Studsvik driver en licensierad kärnkraftsanläggning i Nyköping och tillhandahåller livscykeltjänster för kärnkraftssektorn, inklusive bränsle, material och avfallshantering. Tillsammans kombinerar de teknik, infrastruktur och anläggningsexpertis för att påskynda utbyggnaden av kärnkraftsdrivna datacenter.

Det finns en växande internationell efterfrågan på kärnkraftsdrivna datacenter, driven av parallella krav från AI och elektrifiering. Med sin kapacitet att leverera ren, pålitlig baskraft och inbyggd redundans är små modulära reaktorer särskilt väl lämpade för att möta detta behov.

Belastar inte elnätet

En stor fördel med att bygga datacenter och kärnkraftverk bredvid varandra är att elnätet inte belastas. Det gör totalpriset för elektriciteten blir lägre, samtidigt som det inte tillkommer investeringskostnader för operatören av elnätet.

Vill etablera Sverige som en föregångare

Med detta avtal strävar parterna efter att etablera Sverige som en föregångare i denna globala omställning, genom att utnyttja Studsviks licensierade anläggning, Evrocs digitala infrastruktur och Blykallas avancerade SMR-teknik.

”Detta samarbete är en möjlighet för Sverige att bli ledande inom digital infrastruktur. Det ger oss möjlighet att visa hur små modulära reaktorer kan tillhandahålla den stabila, fossilfria energi som krävs för AI-revolutionen”, säger Jacob Stedman, vd för Blykalla. ”Studsviks anläggning och evrocs ambitioner erbjuder rätt förutsättningar för ett banbrytande projekt.”

Samförståndsavtalet fastställer en ram för samarbete mellan de tre parterna. Målet är att utvärdera den kommersiella och tekniska genomförbarheten av att samlokalisera datacenter och SMR på Studsviks licensierade anläggning, samarbeta med kommuner och markägare samt definiera hur en framtida kommersiell struktur för elköpsavtal skulle kunna se ut.

”Den ständigt växande efterfrågan på AI understryker det akuta behovet av att snabbt bygga ut en massiv hyperskalig AI-infrastruktur. Genom vårt samarbete med Blykalla och Studsvik utforskar vi en modell där Sverige kan ta ledningen i byggandet av en klimatneutral digital infrastruktur”, kommenterar Mattias Åström, grundare och VD för Evroc.

”Studsvik erbjuder en unik plattform med anläggningsinfrastruktur och unik kompetens för att kombinera avancerad kärnkraft med nästa generations industri. Detta samförståndsavtal är ett viktigt steg för att utvärdera hur sådana synergier kan realiseras i Sverige”, kommenterar Karl Thedéen, vd för Studsvik.

Parterna kommer nu att inrätta en gemensam styrgrupp för att utvärdera anläggningen och affärsmodellen, med målet att inleda formella partnerskapsförhandlingar senare i år. Deras fortsatta samarbete ska möjliggöra ren och säker energi för Europas AI-infrastruktur och digitala infrastruktur.

Nyheter

Toppmöte om framtidens kärnkraft runt Östersjön hölls idag

Sveriges regering arrangerade på tisdagen ett toppmöte om framtidens kärnkraft i Östersjöregionen tillsammans med Finland. Ministrar från Polen, Lettland och Estland deltog, liksom investerare, banker och kärnkraftsbolag. EFN:s reporter Thomas Arnroth rapporterar från mötet.

Energi- och näringsminister Ebba Busch betonade att målet är att göra Sverige till regionens ledande kärnkraftsnation och en hub för kärnkraft i Östersjöområdet.

Tanken är att länderna ska samarbeta och se regionen som en gemensam marknad, vilket kan påskynda och sänka kostnaderna för nya reaktorer. Kunskap kan användas gemensamt över hela regionen och en reaktortyp skulle bara behöva godkännas en gång.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar