Nyheter

David Hargreaves on precious metals, week 47 2011

Can demand rise yet the price fall? Sure can. We have been warning for some time that in a severe recession the flight into tangibles will be halted because people will not be able to afford them. So platinum and silver, very much the industrial components of the precious metals trio, are already feeling the strain.

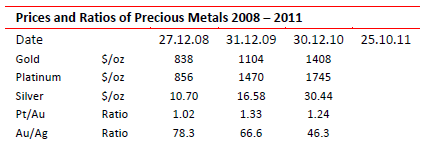

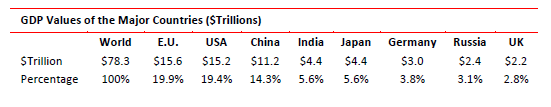

What does it signify? That what goes up might just come down. All three metals are already well below their 2011 highs and platinum is in surplus. The flight from currencies has been the driver for all three above, but a realisation is surely dawning: there is no alternative to the US dollar in volume. We have:

Whilst the EU/Eurozone one is normally the strongest bloc, it is currently struggling to stay alive and would hardly put itself up as the world reserve currency right now. China is wisely content to maintain a fixed parity to the dollar. The others do not have the volume singly and the possibility of their combining is non-existent. So George Washington it is. Now a strong dollar rarely betokens strong gold. So let’s beware the runaway prophets. Not that this will necessarily stop them, GFMS, no less, says investment demand will push silver over $50/oz by late 2012. So far this year it has been a not-soshabby $36. It admits there will be a production – to – consumption surplus, but investment will take up the slack. It forecasts 278Moz from that sector in 2011. Other commentators warn that silver’s very volatility holds its back. It topped $50/oz earlier this year yet slid over $20 in one trading hit. Not good for the digestion.

India should buy more gold. The inhabitants of the world’s second most populous country (it will overtake China soon) are very fond of gold. They took $11bn worth in Q3 2011, level with China and 27% of world total. But not so it’s Central Bank. It has told the Government to buy more. There is certainly scope. To perspectivise it: National stocks stand at 558 tonnes, less than 2% of world bank holdings. For almost 20% of the world’s population that is hardly flying the flag now is it? Even China has almost double that whilst the USA wallows in over 8000 tonnes. Meanwhile India’s Rupee has fallen massively against the dollar and it now at its lowest for 32 months.

Europe and Gold. Is it indicative that Europe bought more gold than either the US or China last year? It is hard to lay that at the doorstop of anything other than the Euro crisis. But with belt tightening its only choice we cannot see the trend continuing; bar a currency collapse, of course.

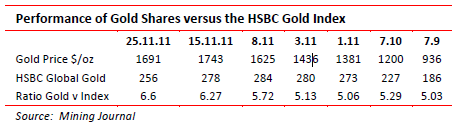

Shares versus Bullion? Only the market will answer the plaintive call for a rerating of gold shares relative to the gold price. So heavyweights like Soros and John Poulson are buying the stocks. Just one teensy problem, would you buy a share when its underlying commodity might go down as easily as go up? Historically, the boys have a case.

The trend is not dramatic but obvious. The current price level for gold is not trusted. Dividend growth is not keeping pace with earnings and even learner ore grades are being pursued.

Central Bank Buying. WGC tells us the national banks bought c. 150 tonnes of gold in Q3 2011 but nobody knows which ones. Clearly only those who can afford it, by virtue of their FOREX reserves. Top of the pops is China, with $3.2 x 10¹².

Before we get excited, that would buy them about 600 tonnes, to bring their total to c. 1700 tonnes, or a half of what Germany holds and about a fifth of Fort Knox levels. It would also curtail their shopping trips to Africa. Nor might it provide the insurance cover many think that brings. Portugal (the P in P11GS) has 82% of its foreign reserves in gold but has just had its government bonds reduced to junk status. Christmas has come early to India. Beside ATMA dispersing little bars of bullion they now throw out diamond jewellery. It will be interesting to learn what the buyback arrangements are.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Silverpriset når 40 USD, högsta sedan 2011

Silverpriset steg precis över 40 USD per uns, vilket är den högsta nivån sedan 2011. Silverpriserna stiger på grund av ett betydande och långvarigt underskott i utbudet, där efterfrågan konsekvent överstiger produktionen. Drivkraften bakom detta är en stark industriell konsumtion, särskilt kopplad till energiomställningen och gröna teknologier som solenergi. Geopolitiska risker och global osäkerhet har dessutom ökat metallens attraktionskraft som en trygg tillgång, samtidigt som marknadens förväntningar på framtida tillväxt och efterfrågan bidrar till att stödja priserna. En svagare amerikansk dollar gör även att silverpriset i USD har lättare att stiga.

Nyheter

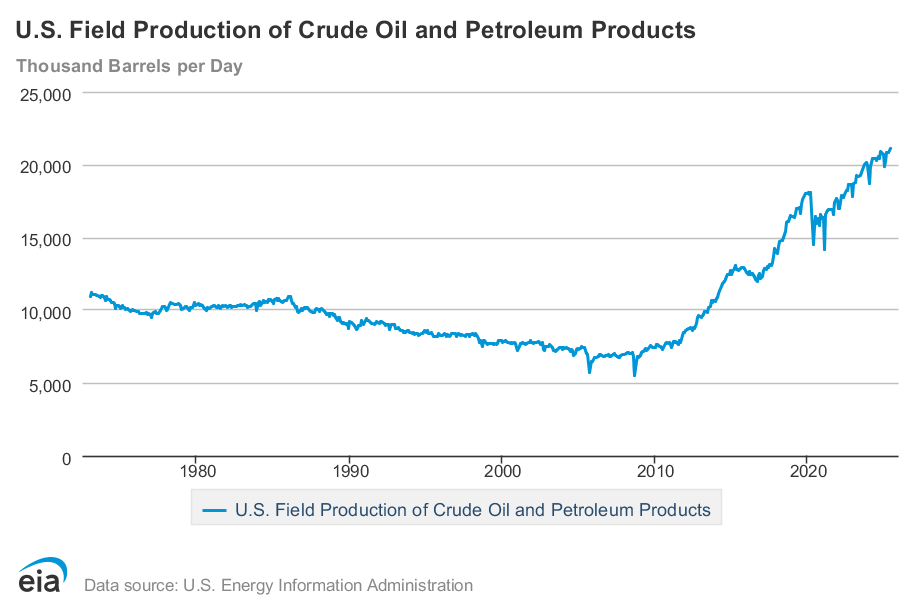

Nytt produktionsrekord av olja i USA, högsta efterfrågan på 20 år

Javier Blas uppmärksammar att USA har slagit ett nytt produktionsrekord av olja och oljeprodukter, det som brukar kallas liquids, vilket förutom olja även inkluderar vissa flytande produkter som görs av naturgas. Det är siffrorna för juni som har reviderats av EIA och som nu visar att produktionen under juni var 21,064 miljoner fat per dag, det är 396 000 fat mer än den initiala beräkningen.

EIA har också reviderat upp efterfrågan i juni betydligt. Sammanräkningen visar nu att den var 21,007 miljoner fat per dag, vilket är 607 000 fat högre än den initiala sammanräkningen. Det är den högsta efterfrågan för någon månad sedan juni 2005. Bensin, diesel och flygbränsle reviderades alla upp.

Nyheter

Mahvie Minerals är verksamt i guldrikt område i Finland

Mahvie Minerals utvecklar guldtillgångar i Finland, närmare bestämt Haveri beläget i Tammerfors guldbälte, och undersökningarna visar på mycket intressanta mängder. Bolaget planerar nu för att ta de nästa stegen framåt. Här presenterar VD Per Storm verksamheten.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStargate Norway, AI-datacenter på upp till 520 MW etableras i Narvik

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon