Nyheter

Gold Momentum Gains Heading into 2020

Structural Shift in Positioning

The gold market was impressive in December for what didn’t happen over the holidays. Net speculative positioning on Comex (New York Commodities Exchange) has stood near all-time highs since the gold price peaked in September. This potentially made the gold market vulnerable to a selloff, especially during thin holiday trading. However, gold didn’t sell down, it actually trended higher into year-end. This price action suggests that positioning has experienced a structural shift to higher levels as investors have become comfortable holding long positions. For the month, gold advanced $53.29 (3.6%) to $1,517.27 per ounce.

The gold market found support from the dollar as the U.S. Dollar Index (DXY) fell to the bottom of its recent range. Gold was also supported by strong advances in metals prices, especially copper and palladium, as the U.S. and China put their economic war on hold on December 14 to announce details of the first stage of a trade deal.

Gold wasn’t deterred by the booming stock market, which continued to post all-time highs. It has become obvious to us that stocks are being pumped up by liquidity supplied by the U.S. Federal Reserve (Fed) and corporate buy-backs. According to the Wall Street Journal, in 2019 through December 5, investors pulled $135 billion from U.S. stock-focused funds for the biggest annual withdrawal on record. Investor selling has been more than offset by net corporate purchases, which Goldman Sachs figures will total $480 billion in 2019. Meanwhile, since September, the Fed has pumped over $400 billion into the financial system with its purchase of treasuries aimed at propping up the dysfunctional repo market. The Fed plans to continue these purchases into 2020 at the rate of $60 billion per month. Gold was able to trade higher with the stock market because a market that trades on liquidity, rather than fundamentals, is vulnerable to shocks, a drop in liquidity or other risks.¨

Holiday Deals Abound

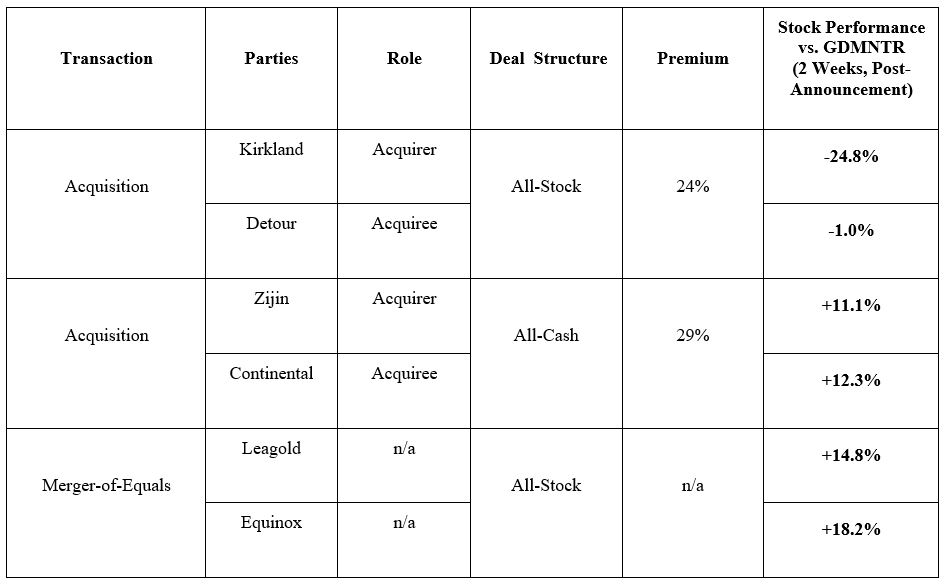

Gold stocks had a strong advance in December with industry mergers and acquisitions (M&A) dominating the news. There were seven M&A deals announced involving 12 companies in the last two months of 2019, which is possibly the most we have seen in just two months. Four of the deals were asset sales whereby mid-tier companies are buying non-core mining properties located in Canada, Australia and Senegal from super-majors Barrick and Newmont. The other three deals were mergers or acquisitions, each with a different deal structure (as seen below). To gauge the market reaction to these three deals, we looked at the two-week performance after the deal announcement for each company relative to the NYSE Arca Gold Miners Index (GDMNTR):

The market clearly favored the all-cash and merger-of-equals (MOE) deals over the all-stock premium deal. We believe there are three reasons for this: 1) cash and MOE deals are structures that limit speculation from arbitrageurs, 2) premium stock deals have a legacy of destroying value for shareholders, and 3) investors frown on large, potentially dilutive quantities of stock being issued. In the longer term we believe that all of these deals will create value, however, we can’t over-emphasize the importance of properly structuring a deal so that the newly formed combination moves forward with positive performance and enthusiastic support from shareholders.

Reasons For Continued Optimism in 2020

Gold and gold stocks had outstanding performances in 2019. The gold price surged $235 per ounce (18.3%). The leverage of gold stocks to the price of gold was on full display, as the GDMNTR gained 41.6% and the MVIS Global Junior Gold Miners Index (MVGDXJTR)3 advanced 42.5%. Encouragingly, we believe that there are several reasons for continued optimism for gold and gold stocks in 2020.

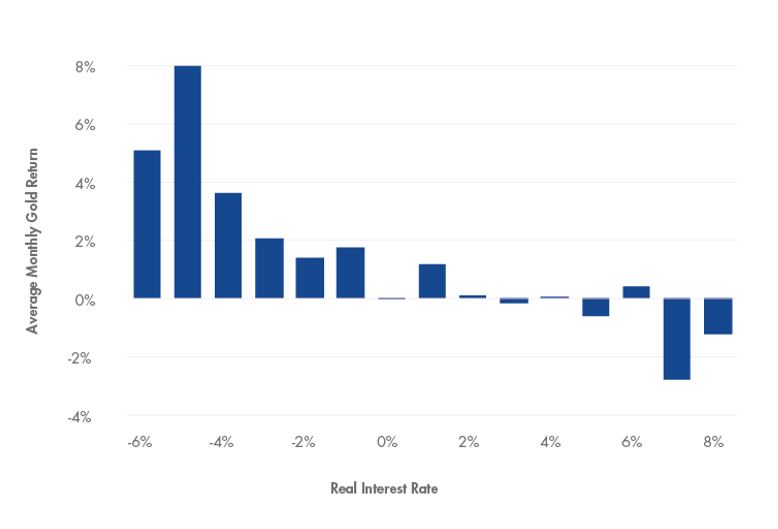

The interest rate environment has become very supportive of gold prices. Real rates on one-year treasuries turned negative in 2019. The Fed cut rates three times in 2019 and, while on hold at the moment, might continue the rate cutting cycle later in 2020. The chart below shows that gold performs well as real rates fall below two percent, with improving performance as real rates become more negative. This is because gold is seen by many as a better store of value than bonds when real rates are negative. Also, deeply negative real rates are usually accompanied by stressful levels of inflation or deflation that drive investors to gold as a safe haven.

Gold Can Really Shine With Sub-2% (or Negative) Real Rates

The dollar experienced significant strength from 2014 to 2016 and again in 2018. This was the result of globally superior U.S. economic performance, which has been priced into the dollar. As a result, with its best performance behind it, the DXY drifted sideways in 2019, while gold rose against most currencies. Without above-trend U.S. gross domestic product (GDP) growth and with the uncertainty and potential chaos of the 2020 presidential election, we doubt that the dollar presents headwinds for gold.

And, If All Else Fails…

Looking further into the new decade, long-term cycles in debt, the economy, stock markets and the social/political realm may culminate in financial difficulties that we haven’t seen since the Global Financial Crisis and social unrest that we haven’t seen since the sixties. Already we are seeing an escalation in tensions in the Middle East with the January 3 U.S. airstrike in Iraq. The overwhelming sovereign debt that continues to grow is unsustainable, while corporate debt levels are worrying. Likewise, negative-yielding debt in Europe and Japan makes little financial sense. Ludwig von Mises said there are only two ways to end a credit-fueled boom: “The first is to withdraw the credit. The second is the utter debasement of the currency.” Also known as a debt jubilee, helicopter money, monetization or Modern Monetary Theory, von Mises’ second option has been chosen throughout civilization. The Romans and Weimar Germany are prominent historic examples, while Zimbabwe and Venezuela are modern examples. In the midst of a future crisis, debt monetization might again become the solution of choice in the U.S. and other major economies. The Dutch National Bank website suggests a post monetary debasement financial structure: “If the system collapses, the gold stock can serve as a basis to build it up again. Gold bolsters confidence in the stability of the central bank’s balance sheet and creates a sense of security.”

Nyheter

USA ska införa 50 procent tull på koppar

USA:s president Donald Trump har precis meddelat att landet ska införa en tull på 50 procent på basmetallen koppar. Priset på råvarubörsen i USA stiger omgående med 10 procent.

USA har viss inhemsk produktion av koppar, men den inhemska efterfrågan överstiger produktionen. Därför måste landet importera koppar för att täcka behovet, särskilt för användning inom elnät, elektronik, byggindustri och fordonssektorn. De största exportörerna till USA är Chile, Kanada, Mexiko och Peru.

När tullar av denna typ införs uppstår prisskillnader i världen. Handlar man koppar på börsen är det därför viktigt att veta vilken börs man handlar på eller om man använder certifikat så är det viktigt att veta vilka underliggande värdepapper de följer.

Sedan är det som alltid med Trump, begreppet är som bekant TACO, Trump Always Chickens Out. Man ska alltså inte ta några definitiva stora beslut baserat på vad han säger. Saker och ting kan ändra sig från dag till dag.

Nyheter

Ryska staten siktar på att konfiskera en av landets största guldproducenter

En våg av panik sprider sig bland Moskvas elit sedan Vladimir Putins regim inlett en dramatisk offensiv för att beslagta tillgångarna hos Konstantin Strukov – en av Rysslands rikaste affärsmän och ägare till landets största guldgruvföretag, Yuzhuralzoloto. Åtgärden ses som ett tydligt tecken på hur långt Kreml är villigt att gå för att säkra ekonomiska resurser i takt med att kostnaderna för kriget i Ukraina stiger.

Strukovs förmögenhet, som uppskattas till över 3,5 miljarder dollar, byggdes upp under decennier i nära relation med maktens centrum i Ryssland. Men den 5 juli stoppades hans privatjet från att lyfta mot Turkiet. Enligt flera ryska medier deltog den federala säkerhetstjänsten FSB i ingripandet, och Strukovs pass beslagtogs. Händelsen ska vara kopplad till en omfattande rättsprocess där åklagare kräver att hela hans företagsimperium förverkas – med hänvisning till påstådd korruption och användning av skalbolag och familjemedlemmar för att dölja tillgångar.

Företaget själva förnekar att något inträffat och kallar rapporteringen för desinformation. De hävdar att Strukov befann sig i Moskva hela tiden. Trots det bekräftar rättsdokument att både han och hans familj förbjudits att lämna landet, och att myndigheterna snabbt verkställt beslutet.

Det som nu sker är en del av ett större mönster i ett Ryssland präglat av krigsekonomi: staten tar tillbaka kontrollen över strategiska sektorer som guld, olja och försvarsindustri – industrier som nu allt mer mobiliseras för att finansiera och stödja krigsinsatsen. Intressant nog handlar det inte om att Strukov ska ha varit illojal mot regimen – tvärtom har han varit en lojal allierad, med politiska uppdrag knutna till Putins parti. Men lojalitet räcker inte längre som skydd.

Medan tidigare utrensningar ofta riktade sig mot krigskritiker eller de som flydde landet, drivs dagens tillgångsövertaganden av något mer fundamentalt: ekonomisk nöd. De växande sanktionerna har nästan helt strypt inflödet av utländskt kapital. Statens oljeintäkter minskar och budgetunderskotten växer. Putins lösning är att vända sig inåt – till de oligarker han själv lyfte fram – för att fylla statskassan.

Det här är inte ett enskilt fall. På senare tid har flera framstående affärspersoner hamnat i plötsliga rättsliga tvister, omkommit under mystiska omständigheter eller sett sina bolag tas över av staten. Den oskrivna överenskommelsen som länge gällde i Putins Ryssland – rikedom i utbyte mot lojalitet – håller på att kollapsa.

Den 8 juli väntar en rättsförhandling som kan avgöra framtiden för Strukovs affärsimperium. Men budskapet till Rysslands näringslivselit är redan tydligt: ingen är för rik, för lojal eller för nära den politiska makten för att gå säker. I ett Ryssland där kriget kräver allt större uppoffringar riskerar oligarker att snabbt förvandlas till måltavlor.

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering