Nyheter

The gold market reigns supreme

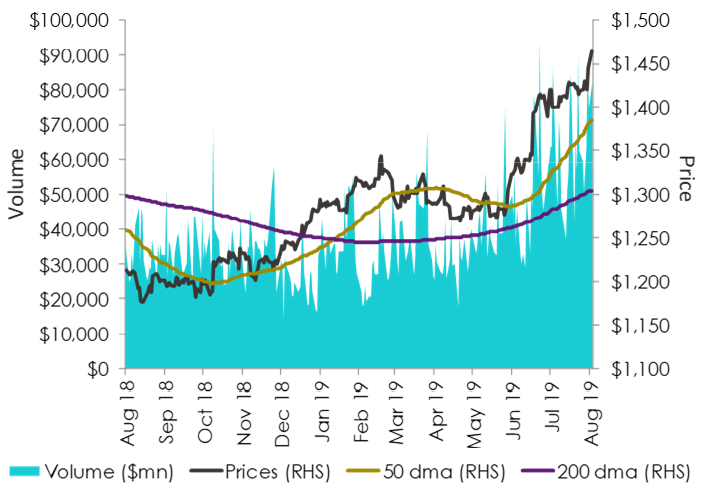

Gold prices are trading at a 6-year high (as at 7 August 2019) as the US-China trade tensions intensify. The troika formed by the interplay amongst Trump, China and the US Federal Reserve (Fed) is resulting in a negative feedback loop that is likely to keep gold prices elevated over the course of 2019.

Figure 1: Gold price trading 12.3% above its 200-day moving average (dma)

US-China-Fed trapped in a negative feedback loop

Trump’s announcement to raise tariffs on the remaining US$ 300Bn worth of Chinese goods to 10% from September 1, 2019 has rattled financial markets paving the way for a significant market sell-off. The announcement coincidentally was made a day after the Federal Open Market Committee (FOMC) meeting on 30-31 July 2019. As expected, the Fed lowered interest rates by 25 basis points (bps) and ended its Quantitative Tightening program. The real surprise emerged at the post-meeting press conference where Fed chairman Jay Powell appeared hawkish as he alluded to the interest rate cut as merely a “mid-cycle adjustment to policy” and “not the beginning of a long series of cuts” thereby dampening the prospect of further rate cuts. Powell also cited trade uncertainties as one of the three pillars which led to the decision of the quarter point rate cut. Trump’s tariff hike announcement on Chinese goods is most likely a tactic being used by him to push the Fed to lower interest rates further in order to soften the blow to US economic growth while he raises the ante against China. At the same time, China is determined to be the world’s leading economic power and will not let Trump stand in its way. In response to Trump’s tariff announcement, the Chinese government has instructed state owned companies to suspend imports of US agricultural products and has devalued the Chinese Yuan. China is also strategically aware of Trump’s overarching goal to win the 2020 US presidential elections and is likely to embark on a tougher trade stance in order to lower Trump’s chances of winning the next US election. The reality is, US economic growth appears steady so far. The latest jobs report confirms that US consumers remain in a solid shape but the growth in job creation is slowing, wage growth remains subdued and core private consumption deflator inflation is running at 1.6% year-on-year (yoy) which justified the last US rate cut. We believe, the Fed’s hand will only be forced to act again if the deterioration of global trade starts to impact the US economy. This appears seemingly likely owing to the hard stance being adopted on trade policy by both the US and Chinese government.

Gold continues to reap the benefits

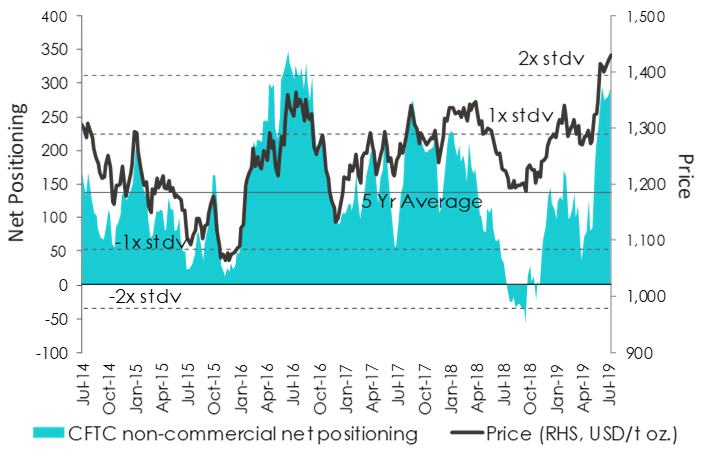

Rising economic uncertainty on global trade is reviving gold’s safe haven status and remains at the forefront of investors’ minds. This is evident from the net speculative futures positioning data on gold futures which are now at 292,847 contracts, more than 1-standard deviation above its five-year average, according to data from the Commodity Futures Trading Commission (CFTC).

Figure 2: Net speculative positioning more than 1-standard deviation above the 5-year average

In addition, net central bank purchases in the H1 2019 totalled 374.1tonnes, 57% higher over the prior year and the highest level since they became net purchasers in 2010 according to the World Gold Council (WGC). This record purchases by global central banks underscores the need to diversify their reserves away from the US dollar. Central bank buying of gold tends to be the stickier money and cannot be underestimated. Gold is also inversely related to the US dollar and we expect further US dollar weakness to unfold owing to the added pressure from Trump on the Fed, the dollar’s reduced yield advantage versus non-US dollar alternatives and the expansion of national debt which will outpace with US economic growth.

Non-yielding assets such as gold appear more attractive compared to other haven assets such as bonds that are yielding low to negative yields. Currently nearly US$12 trillion of global sovereign debt is negative yielding according to Bloomberg. Capital is clearly in search of better opportunities and this is likely to continue to favour gold in the long run. Gold has disappointed since 2012, as global monetary easing has helped bid up riskier financial assets. However, we believe there are limits to how much monetary easing by global central banks can achieve and as market participants soon come to terms with that reality, gold’s price trajectory is likely to take the next leg higher.

By: Aneeka Gupta, Associate Director of Research

This material is prepared by WisdomTree and its affiliates and is not intended to be relied upon as a forecast, research or investment advice, and is not a recommendation, offer or solicitation to buy or sell any securities or to adopt any investment strategy. The opinions expressed are as of the date of production and may change as subsequent conditions vary. The information and opinions contained in this material are derived from proprietary and non-proprietary sources. As such, no warranty of accuracy or reliability is given and no responsibility arising in any other way for errors and omissions (including responsibility to any person by reason of negligence) is accepted by WisdomTree, nor any affiliate, nor any of their officers, employees or agents. Reliance upon information in this material is at the sole discretion of the reader. Past performance is not a reliable indicator of future performance.

Nyheter

Sommarvädret styr elpriset i Sverige

Många verksamheter tar nu ett sommaruppehåll och ute värmer solen, det är gott om vatten och vinden blåser. Lägre efterfrågan på el och goda förutsättningar för kraftproduktionen höll ner elpriserna under juni.

Elpriset på den nordiska elbörsen Nord Pool (utan påslag och exklusive moms) i elområde 1 och 2 (Norra Sverige) blev för juni 3,05 respektive 4,99 öre/kWh, vilket är rekordlågt och de lägsta på minst 25 år.

– Elpriset påverkas av en rad faktorer men vädret väger tyngst. På sommaren minskar efterfrågan på el och många verksamheter har ett uppehåll. Detta tillsammans med goda förutsättningar inom kraftproduktionen påverkar elpriset nedåt, säger Jonas Stenbeck, privatkundschef Vattenfall Försäljning Norden.

Den hydrologiska balansen, måttet för att uppskatta hur mycket vatten som finns lagrat ovanför kraftstationerna, ligger över normal nivå, särskilt i norra Skandinavien. Tillgängligheten för kärnkraften i Norden är just nu 82 procent av installerad effekt.

– De goda nordiska produktionsförutsättningarna gör elpriserna mindre känsliga för förändringar i omvärlden, säger Jonas Stenbeck.

Priserna på olja och gas kan dock ändras snabbt med anledning av en turbulent omvärld. På kontinenten har efterfrågan på gas sjunkit och nytt solkraftsrekord för Tyskland sattes på midsommarafton med en produktion på 52,5 GW.

– Många av de goda elvanor vi skaffade oss under elpriskrisen verkar leva kvar och gör nytta även på sommaren. De svenska hushållens elförbrukning under 2024 var faktiskt den lägsta detta millenium, säger Jonas Stenbeck.

| Medelspotpris | Juni 2024 | Juni 2025 |

| Elområde 1, Norra Sverige | 24,04 öre/kWh | 3,05 öre/kWh |

| Elområde 2, Norra Mellansverige | 24,04 öre/kWh | 4,99 öre/kWh |

| Elområde 3, Södra Mellansverige | 27,27 öre/kWh | 22,79 öre/kWh |

| Elområde 4, Södra Sverige | 62,70 öre/kWh | 40,70 öre/kWh |

Nyheter

Samtal om flera delar av råvarumarknaden

Ett samtal som sammanfattar ett relativt stabilt halvår på råvarumarknaden trots volatilitet och geopolitiska spänningar som sannolikt fortsätter in i andra halvan av året. Vi bjuds även på kommentarer från Carlos Mera, Rabobanks analyschef för jordbrukssektorn och Kari Kangas, skogsanalytiker.

Nyheter

Jonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

Jonas Lindvall, ett välkänt namn i den svenska olje- och gasindustrin, är tillbaka med ett nytt företag – Perthro AB – som nu förbereds för notering i Stockholm. Med över 35 års erfarenhet från bolag som Lundin Oil, Shell och Talisman Energy, och som medgrundare till energibolag som Tethys Oil och Maha Energy, är Lindvall redo att än en gång bygga ett bolag från grunden.

Tillsammans med Andres Modarelli har han startat Perthro med ambitionen att bli en långsiktigt hållbar och kostnadseffektiv producent inom upstream-sektorn – alltså själva oljeutvinningen. Deras timing är strategisk. Med ett inflationsjusterat oljepris som enligt Lindvall är lägre än på 1970-talet, men med fortsatt växande efterfrågan globalt, ser de stora möjligheter att förvärva tillgångar till attraktiva priser.

Perthro har redan säkrat bevisade oljereserver i Alberta, Kanada – en region med rik oljehistoria. Bolaget tittar även på ytterligare projekt i Oman och Brasilien, där Lindvall har tidigare erfarenhet. Enligt honom är marknadsförutsättningarna idealiska: världens efterfrågan på olja ökar, medan utbudet inte hänger med. Produktionen från befintliga oljefält minskar med cirka fem procent per år, samtidigt som de största oljebolagen har svårt att ersätta de reserver som produceras.

”Det här skapar en öppning för nya aktörer som kan agera snabbare, tänka långsiktigt och agera med kapitaldisciplin”, säger Lindvall.

Perthro vill fylla det växande gapet på marknaden – med fokus på hållbar tillväxt, hög avkastning och effektiv produktion. Med Lindvalls meritlista och branschkunskap hoppas bolaget nu kunna bli nästa svenska oljebolag att sätta avtryck på världskartan – och på börsen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys2 veckor sedan

Analys2 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMahvie Minerals växlar spår – satsar fullt ut på guld