Nyheter

David Hargreaves on Precious Metals week 23 2012

As noted, gold put on 3% in the week, to close at $1613/oz, thanks to its now usual Friday flurry. That this was its best effort despite Spain teetering on joining Greece in the emergency room still fails to underscore the next leg of a bull market. Spain is much more important than Greece. Its GDP of c. $1400bn dwarfs that of its fellow sufferer ($350bn) and its crisis is more defined. It is a property crash which has left its entire banking system exposed. Platinum holds its ground ($1438/oz) largely on the threats of closure and development slowdowns in RSA turning to reality. Silver, meanwhile, has resumed its place in the third class carriage.

As noted, gold put on 3% in the week, to close at $1613/oz, thanks to its now usual Friday flurry. That this was its best effort despite Spain teetering on joining Greece in the emergency room still fails to underscore the next leg of a bull market. Spain is much more important than Greece. Its GDP of c. $1400bn dwarfs that of its fellow sufferer ($350bn) and its crisis is more defined. It is a property crash which has left its entire banking system exposed. Platinum holds its ground ($1438/oz) largely on the threats of closure and development slowdowns in RSA turning to reality. Silver, meanwhile, has resumed its place in the third class carriage.

Central Bank Buying. The recent purchase figures are relatively small and not by major countries but they are nonetheless trend indicators. According to the World Gold Council CB purchases were 450 tonnes in 2011, about 17% of newly mined supply and could be 400 tonnes this year. Noted as recent buyers were: Turkey 29.7t, Mexico 2.92t, Kazakhstan 2.02t, Ukraine 1.4t, the Philippines (in March) 32t.

It is hoarding that counts. If, as we broadly believe, there are 140,000t of gold on the surface of the earth, but only 30,000t in bank vaults. The balance, c. 80% is under peoples’ beds or round their necks. We explained last week why this individual buying is largely an eastern thing. If the Indians only had a Rupee crisis to match the Euro you would see the price orbit. We know the Chinese are becoming increasingly fond. Now enter Vietnam. That country, which pays lip service to Communism and shares a long border with China, has major natural resources potential. Its rapidly growing population of c. 90 million with a GDP of $3100, just down from India ($3500). It also has rampant inflation and a taste for gold. The Vietnamese people have been buying gold to preserve their purchasing power and are said (Mineweb reports so it must be right) to be holding upwards of 1000t, second only to India. Now, we think the government, via the State Central Bank, wants to “mobilise” it. Just like Roosevelt, Hitler and Harold Wilson did. They speak of tradable gold certificates and we wish them well. At least Dick Turpin wore a mask.

Peru’s illegal gold exports. That mineral-rich country ranks No 6 world gold producer at c. 160t of which, says a report by a locally based consultancy firm, over 20% is exported illegally. Veterans of that continent would be tempted to ask “Why so little?” It goes on to say that this activity has now overtaken the drugs trade in turnover. We are reminded of a statement in a newspaper in the Maldive Islands which told us that car accidents had become the greatest single source of personal injury, replacing coconuts falling from trees.

Psst…Wanna buy 1700 tonnes of gold? The CEO of Sharps Pixley. Ross Norman, knows a thing or two about gold and is normally cautious with his forecasts. Last week he floated the possibility of the metal becoming a Tier 1 asset for commercial banks with a 100% instead of its present Tier 3 rating of just 50% risk weighting. He goes on to tell us that banks will, from early 2013, have to have a Tier 1 capital ratio of 6%, up from today’s 4%. That extra 2% (of the total Tier 1 requirement of $4276bn) equates to 1700 tonnes at current prices. We speak, of course, of commercial banking – that source of our woes – not the central ones.

Platinum miners and a reality check. As the gold price is buoyed by fear, the platinum price is bounded by industrial reality. Demand is down and output is up. A major surplus overhangs the market and the current level of $1438/oz owes more than much to the long term relationship. Yet the platinum to gold ratio of 1.24, 30 months ago, is under 0.90 now. Will it improve? The mining companies are feeling the pain and are starting to cut back. Eastplats (TSX, JSE) has suspended funding for two RSA projects, one the Maresburg open pit and the other the Kennedy’s Vale concentrator. The company sees no increase in demand in the foreseeable future. It reported a loss of $76.5M in 2011 compared with a profit of $13.4M in 2010. This is a company in a hole and it is trying to stop digging.

Impala Platinum, the World No 2 at 47.2t/yr has been plagued at its Rustenburg, RSA operation by wage disputes and illegal strikes. Its output in the March 2012 quarter fell 46%, to 230,000oz (7.26t) from 13.2t in like 2011. Its strikes have been accompanied by violence, much the result of battles for supremacy between rival unions.

In contrast Zimplats, subsidiary of the above, recorded a 7% rise in production in Q3, to end March 2012. Output was up to 45,000oz from 42,000oz. It puts a brave face on its expansion plans to increase to 270,000oz by 2014, but is this hay while the sun shines and before Uncle Bob’s mates hive off 51%? The latest edict seems to imply that 31% of this will be bought for cash at fair market value. Bets anyone?

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

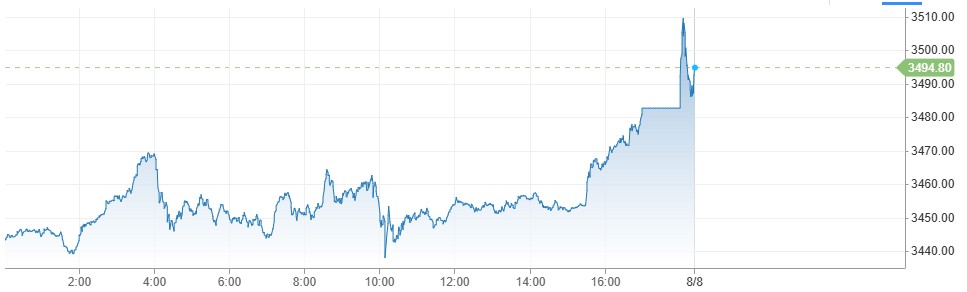

Guld stiger till över 3500 USD på osäkerhet i världen

Investerare har den senaste tiden sökt sig till guld som en säker hamn i en konfliktfylld värld. Trumps ständiga attacker på både vänner och fiender har skapat en stor oreda. Med en ökad sannolikhet för en sänkt ränta i USA så blir guld ännu mer tilltalande. Kring midnatt mellan torsdag och fredag svensk tid passerade den gula ädelmetallen 3500 USD per uns på Comex-börsen.

Nyheter

Lyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

Amerikanska Lyten, världsledande inom litium-svavelbatterier, har tecknat ett bindande avtal om att förvärva Northvolts återstående tillgångar i Sverige och Tyskland. I affären ingår batterifabrikerna Northvolt Ett och Ett Expansion i Skellefteå, Northvolt Labs i Västerås samt planerade Northvolt Drei i tyska Heide. Dessutom förvärvas alla immateriella rättigheter (IP) från Northvolt.

De tillgångar Lyten nu tar över har tidigare värderats till cirka 5 miljarder dollar och omfattar 16 GWh i befintlig batteriproduktionskapacitet samt ytterligare 15 GWh under uppbyggnad. Transaktionen, som är helt finansierad med eget kapital från privata investerare, väntas slutföras under det fjärde kvartalet 2025, förutsatt myndighetsgodkännande.

Återstart av verksamheter och jobbtillfällen

Lyten planerar att omedelbart återuppta verksamheten vid anläggningarna i Skellefteå och Västerås efter att affären slutförts. Bolaget har även för avsikt att återanställa en stor del av den personal som tidigare sagts upp från Northvolt och ser långsiktiga sysselsättningsmöjligheter som en nyckel till fortsatt framgång.

– Det här är ett avgörande ögonblick för Lyten. Förvärvet ger oss de anläggningar och den svenska kompetens som krävs för att snabbare möta den kraftigt ökande efterfrågan på våra litium-svavelbatterier, säger Dan Cook, vd och medgrundare av Lyten.

Positivt mottagande från svenska regeringen

Förvärvet välkomnas även från politiskt håll.

– Det här är en vinst för Sverige och för våra ambitioner inom energi och industriell innovation, säger Ebba Busch, Sveriges vice statsminister.

Fortsatt global expansion

Förvärvet i Sverige och Tyskland är en del av Lytens större strategi att bygga en stark närvaro i både Europa och Nordamerika. Tidigare i år har Lyten också köpt Northvolt Dwa i Polen – Europas största tillverkare av batterilagringssystem – samt förvärvat Northvolts IP-portfölj för energilagring. Bolaget har även uttryckt intresse för att ta över Northvolt Six i Quebec, Kanada.

Batterier för framtiden – även i rymden

Lyten har utvecklat en egen teknikplattform baserad på 3D-grafen och fokuserar på nästa generations litium-svavelbatterier – en teknik med potential att revolutionera batteribranschen. Förutom försäljning till drönar- och försvarsindustrin förbereder Lyten även en batterilansering på den internationella rymdstationen ISS senare i år.

En svensk medgrundare, Lars Herlitz

Även om Lyten är amerikanskt så finns det en svensk medgrundare, Lars Herlitz.

Nyheter

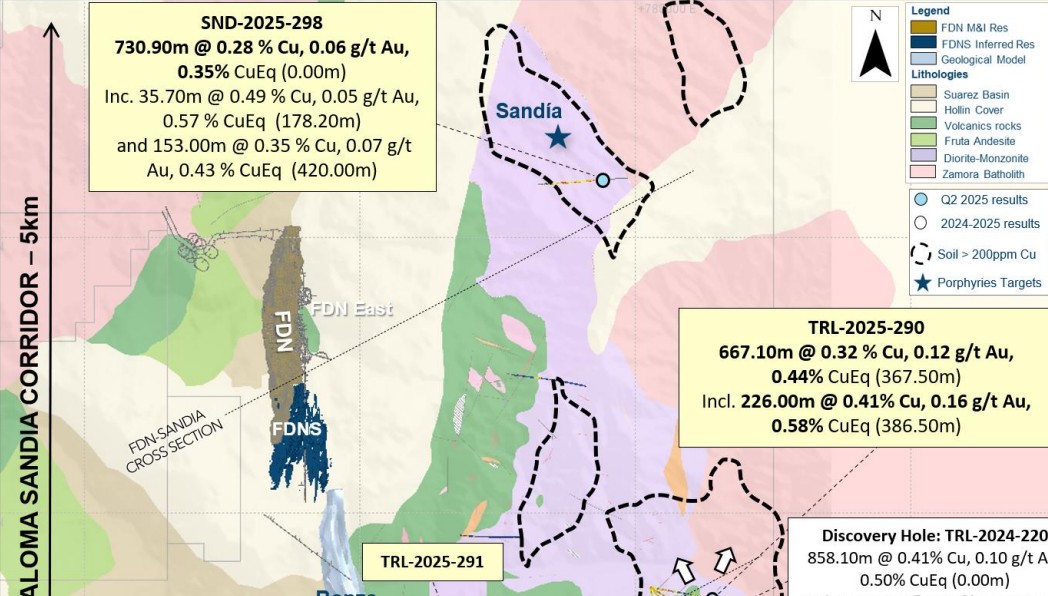

Lundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

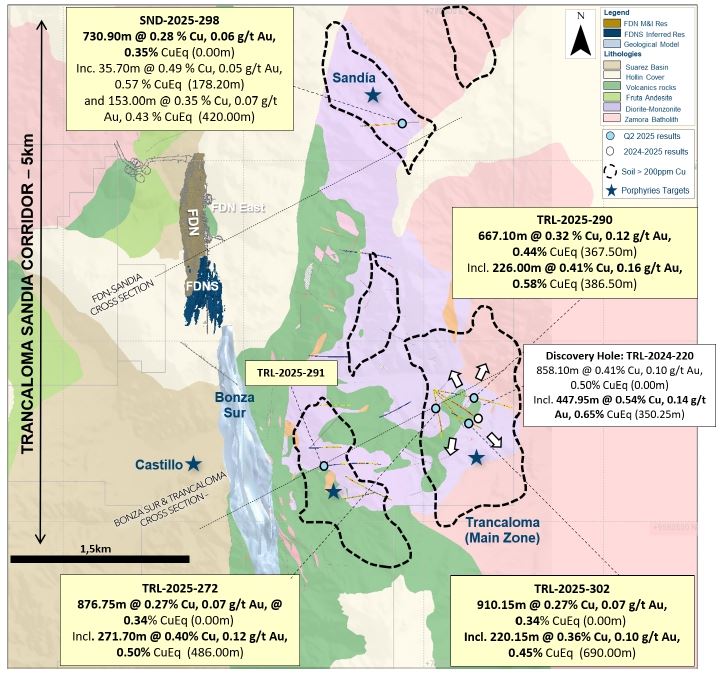

Gruvbolaget Lundin Gold har presenterat starka resultat från sin pågående prospektering vid Fruta del Norte-gruvan i Ecuador. Bolaget meddelar att man har utökat mineraliseringen vid Trancaloma samt upptäckt ett nytt koppar-guld-porfyrsystem vid Sandia, endast fyra kilometer norr om Trancaloma.

Enligt vd Ron Hochstein visar resultaten på den stora, ännu outnyttjade potentialen i området. ”Vi har nu bekräftat att mineraliseringen vid Trancaloma är kontinuerlig och sträcker sig både på djupet och i sidled. Samtidigt har vi upptäckt ett helt nytt system vid Sandia, vilket stärker bilden av en lovande porfyrkorridor direkt intill vår befintliga verksamhet,” säger han.

Bland höjdpunkterna från borrprogrammet märks ett borrhål vid Trancaloma som visade 667 meter med en koppar-ekvivalent (CuEq) på 0,44 %, inklusive 226 meter med 0,58 % CuEq. Vid Sandia påträffades 730 meter med 0,35 % CuEq från markytan, vilket bekräftar förekomsten av ett andra porfyrsystem.

Utforskningsprogrammet för 2025 är det största hittills inom området kring Fruta del Norte, med över 48 000 meter borrning genomförd hittills. Fokus ligger på att identifiera nya fyndigheter i närheten av den befintliga gruvan.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export