Nyheter

Att tolka volymerna på terminsmarknaden

Trots att många handlare vet hur man använder volymerna när de gör sin tekniska analys på aktier kan det krävas mer på råvarumarknaden. Att tolka volymerna på terminsmarknaden kräver en högre förståelse eftersom det har gjorts betydligt mindre forskning på råvaror än på aktiemarknaden.

Här tar vi en allmän titt på några av de saker du bör veta när du tittar på volymen på terminsmarknaden.

Volymrapporterna

Volymen av varje terminskontrakt (där enskilda kontrakt anger standardleveransmånader) rapporteras allmänt tillsammans med den totala volymen på marknaden eller den totala volymen av alla enskilda kontrakt.

Dessa volymtal rapporteras en dag efter den aktuella handelsdagen, men uppskattningar publiceras regelbundet under handelsdagen. För vissa terminskontrakt kan sådana uppskattningar ske så pass regelbundet som varje timme.

Volym och likviditet

Det mest grundläggande användningsområdet av volymen på terminsmarknaderna är att analysera den i förhållande till likviditeten. Terminshandlare kommer att få den bästa orderexekveringen där den högsta likviditeten finns. I allmänhet finns den största likviditeten i den månad som ligger närmast i tid, ofta kallad frontmånaden.

Ändå, när kontrakt närmar sig sitt slutdatum, flyttar handlarna sina positioner till närmaste leveransmånad, vilket medför en naturlig ökning av volymen i de terminskontrakt som handlas med leverans i kommande månad. Därför minskar volymen när leveransdatumet närmar sig. Om man endast tittar på volymen på leveransmånaden, får man en endimensionell bild av marknadsaktiviteten.

Titta på den totala volymen: Tickvolymen

Handlare måste analysera volymen aggregerat för alla kontrakt för att ge analysen mer än en dimension. Mätningen av den totala volymen kommer att utjämna mönstren för att öka och minska deltagandet baserat på kommande och pågående individuella leveransmånader. På aktiemarknaden skulle man för att få en övergripande bild av marknaden, lägga samman volymen för alla aktier i en liknande grupp, kanske för en viss branschgrupp.

Då de totala volymerna inte alltid är direkt tillgängliga på terminsmarknaderna, inte ens som ett intradagestimat, används ofta tick-volymerna som ett substitut.

Tickvolymen är antalet prisförändringar oavsett volym som uppstår under ett givet tidsintervall. Anledningen till att tickvolymen används som ett substitut till den faktiska volymen är att när marknaderna blir mer aktiva ändras priserna oftare fram och tillbaka.

Till exempel, för ett diagram med 30 minuters volymmönster, kan tickvolymen för varje intervall (antalet tick under 30-minutersperioden) jämföras med de första 30 minuterna på handelsdagen och registreras som en procentandel av den ursprungliga tickvolymen. Detta fastställer en baslinjevolym för dagen till vilken alla efterföljande tick kan relateras.

Början och slutet av dagen

Det bör noteras att volymen är som störst i båda ändarna av handelsdagen. På morgonen lämnas order på marknaden tidigt då handlarna reagerar på nyheter och evenemang som skett sedan handeln stängde och under natten. Slutet på dagen är som mest aktivt på grund av att handlarna försöker jonglera sina position baserat på dagens prisrörelser. Slutkursen är typiskt det mest pålitliga värdet för dagen.

Diagrammönster

Intradagshandelns volym visar typiska diagrammönster, som en rundad bottenformation som visar lägsta volymen direkt efter morgonencallen när handlarna tar sina pauser. Mönstren för enskilda råvaror kan dock skilja sig från dessa mönster. De europeiska valutorna visar till exempel mer hållbar hög volym genom den sena morgonhandeln i USA på grund av förekomsten av europeiska handlare på marknaderna vid den tiden. För att ta hänsyn till sådana mönster, jämför dagens 30-minuters volym under en viss tidsperiod med föregående medelvolym under samma period.

Att tolka volymerna med hjälp av den öppna balansen

Den öppna balansen är summan av alla öppna positioner på en marknad eller ett kontrakt och visar det volymdjup som är möjligt på den marknaden. En marknad med ett lågt antal kontrakt per dag men också en stor öppen balans berättar för en trader att det finns många deltagare som kommer in på marknaden när priset är rätt.

Ett ökat intresse för en marknad skapar nya köpare eller säljare, vilket ökar den öppna balansen. När den öppna balansen ökar med en motsvarande snabb prisökning, kommer fler handlare sannolikt in i långa positioner. Som sagt, för varje ny köpare av ett terminskontrakt måste det finnas en ny säljare, men säljaren kommer sannolikt att leta efter att hålla en position i några timmar eller dagar, i hopp om att dra nytta av priset och rörelsernas uppgångar. Den öppna balansen hänför sig till positionshandlaren, men en sådan aktör är villig att hålla den långa positionen under en mycket längre tid. Om priserna stiger, kommer de långa aktörerna att kunna hålla sin position under en längre tid medan de som har sålt nakna terminskontrakt är mer benägna att tvingas ur sina positioner.

Vissa tumregler för att tolka volymförändringar och öppna balanser på terminsmarknaden är följande:

- En stigande volym och en stigande öppen balans är en bekräftelse på en trend.

- En stigande volym och en minskad öppen balans visar på en positionslikvidation.

- En fallande volym och en stigande öppen balans pekar på en period av långsam ackumulering.

Dessa regler har emellertid undantag, särskilt på dagar eller ibland när volymen förväntas skilja sig från ”normen”. Volymen är till exempel lägre på den första dagen i veckan, dagen före en semester och under hela sommarperioden. Även volymen kan faktiskt vara högre på fredagar och måndagar under en trendmarknad. Likvidation av positioner sker ofta före helgen, där positionerna återinsätts på första dagen i veckan. Slutligen är volymen tyngre på en ”triple-witching” dag då aktieindexterminer, aktieindexoptioner och aktieoptioner förfaller samma dag.

Tänk på detta

Volym och öppen balans är integrerade faktorer för att styra ditt handelsbeslut på terminsmarknaderna. Som alltid bör dessa indikatorer beaktas i förhållande till yttre marknadshändelser. För att få den tydligaste bilden av marknadsförhållandena måste man överväga så många faktorer som möjligt.

Nyheter

Silverpriset når 40 USD, högsta sedan 2011

Silverpriset steg precis över 40 USD per uns, vilket är den högsta nivån sedan 2011. Silverpriserna stiger på grund av ett betydande och långvarigt underskott i utbudet, där efterfrågan konsekvent överstiger produktionen. Drivkraften bakom detta är en stark industriell konsumtion, särskilt kopplad till energiomställningen och gröna teknologier som solenergi. Geopolitiska risker och global osäkerhet har dessutom ökat metallens attraktionskraft som en trygg tillgång, samtidigt som marknadens förväntningar på framtida tillväxt och efterfrågan bidrar till att stödja priserna. En svagare amerikansk dollar gör även att silverpriset i USD har lättare att stiga.

Nyheter

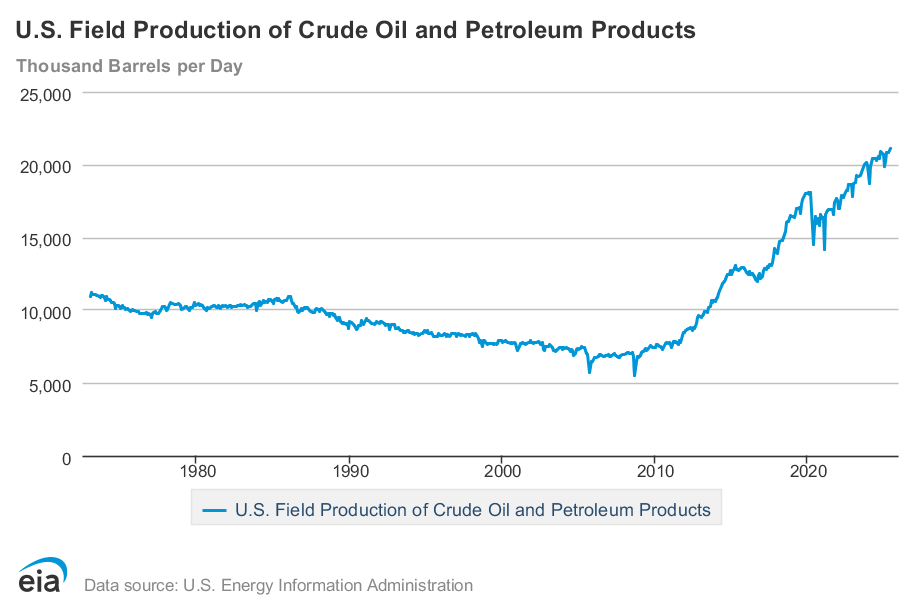

Nytt produktionsrekord av olja i USA, högsta efterfrågan på 20 år

Javier Blas uppmärksammar att USA har slagit ett nytt produktionsrekord av olja och oljeprodukter, det som brukar kallas liquids, vilket förutom olja även inkluderar vissa flytande produkter som görs av naturgas. Det är siffrorna för juni som har reviderats av EIA och som nu visar att produktionen under juni var 21,064 miljoner fat per dag, det är 396 000 fat mer än den initiala beräkningen.

EIA har också reviderat upp efterfrågan i juni betydligt. Sammanräkningen visar nu att den var 21,007 miljoner fat per dag, vilket är 607 000 fat högre än den initiala sammanräkningen. Det är den högsta efterfrågan för någon månad sedan juni 2005. Bensin, diesel och flygbränsle reviderades alla upp.

Nyheter

Mahvie Minerals är verksamt i guldrikt område i Finland

Mahvie Minerals utvecklar guldtillgångar i Finland, närmare bestämt Haveri beläget i Tammerfors guldbälte, och undersökningarna visar på mycket intressanta mängder. Bolaget planerar nu för att ta de nästa stegen framåt. Här presenterar VD Per Storm verksamheten.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet