Analys

SHB Råvarubrevet 23 mars 2012

Råvaror Allmänt

Råvaror Allmänt

Våra vyer:

- Energi: Positiv

- Basmetaller: Positiv

- Ädelmetaller: Negativ

- Livsmedel: Neutral till Positiv

Vi lägger en makromässigt ganska händelsefattig vecka till handlingarna, de viktigaste enskilda datapunkterna har dock varit negativa. Svag inköpsschefsstatistik både från Kina och Europa har skickat både råvarupriser och aktiemarknader söderut, och hoppet om en snabbare amerikansk återhämtning har denna vecka hamnat i skuggan av oro över in inbromsning i Kina. Oro över skuldkrisen i Europa, denna gång i Spanien, har också visat sig på radarskärmarna den gångna veckan.

Våra vyer ligger fast, konjunkturutvecklingen samt geopolitisk oro runt Mellanöstern talar för en uppgång av basmetaller och energi, och ädelmetaller klarar denna finansiella miljö ganska dåligt.

Sammantaget har Handelsbankens råvaruindex fallit 1.20 % sedan förra fredagen, och OMX-index har fallit med nästan 4 %.

Delar av vårt team har spenderat veckan i Kina och vi kommer att återkomma med en summering av intrycken efter denna resa under veckans som kommer.

Energi (positiv)

Olja

Storbritannien och USA överväger släppa delar av deras strategiska lager för att stoppa de höga oljepriserna, men det finns motsättningar från Frankrike. De tycker att reserverna bör användas för att kompensera leveransstörningar i stället för att tämja höga oljepriser. Även Sydkorea, som är Asiens fjärde största ekonomi och som med sin exportdrivna industri är beroende av oljeimport, har flaggat för att eventuellt släppa på deras lager.

Saudi Arabiens energiminister, Ali al-Naimi, säger att Saudi Arabien producerar 9,9 miljoner fat per dag, för att kunna klara sina levereranse. Han säger även att de på kort tid kan nå sin maximala kapacitet på 12,5 miljoner fat per dag, om så skulle bli nödvändigt.

Oljan handlades upp nästan 3 USD/fat under fredag eftermiddag efter Iran meddelade att deras export denna månad sjunker med 300 000 fat per dag till följd av sanktioner.

Amerikanska lagersiffror visade sjunkande lager på råolja, ned 1,2 miljoner fat (väntat +2,2 miljoner fat). Även lager på besin sjönk, ned 1,2miljoner fat (väntat -2 miljoner fat) medan destillat lager steg med 1,8 miljoner fat (väntat -1,5 miljoner fat).

Elmarknaden

Vi har fått se fallande priser på el under veckan där Q3 2012 (som är underliggande till SHBPOWER) nu handlas till 30,60 EUR/Mwh vilket är 8,9 % lägre än föregående vecka. Det är främst varma och blöta väderprognoser inför nästa vecka som pressar priset. Prognoser visar på temperaturer på 5 grader över det normala och med 1 TWh mer nederbörd än vad som är normalt för årstiden. Svenska kärnkraften forsätter att gå på cirka 80 % av installerad effekt, precis som föregående vecka. Även priset på utsläppsrätter har kommit ned under veckan, 11 % för att vara exakt. Handlas just nu till 6,9 EUR/ton. På måndag hålls ett EU-mötet där det ska diskuteras ifall antalet utsläppsrätter ska minskas i fas 3 vilket skulle kunna skaka om marknaden något. Det finns signaler om svalare inledning i april än normalt men prognoserna är fortfarande mycket osäkra. I övrigt finns det inte mycket som talar för en uppgång på elen varpå vi behåller en neutral syn på elpriset.

Basmetaller (positiv)

Basmetallerna har haft en vecka med volatila priser med stundtals kraftiga nedgångar till följd av bland annat sämre än väntad makrodata. Viss återhämtning har dock skett och slutresultatet blev nedgångar på 2-3 %. Det indonesiska exportförbud av obearbetad metall malm, som vi skrivit om tidigare, kommer med stor sannolikhet träda i kraft redan i maj i år istället för 2014 som tidigare planerat. Indonesien exporterar främst nickelmalm och bauxit och förbudet bör ha en positiv inverkan på nickel och aluminium priset. Kinas produktion av rostfritt stål är mycket beroende av importen från Indonesien för sin produktion av nickel pig iron som används vid tillverkning av rostfritt stål, vilket kan komma att öka efterfrågan på förädlad nickel. Vi behåller fortsatt vår positiva syn på prisutvecklingen på basmetaller.

Ädelmetaller (negativ)

Trots veckans ganska dåliga börsutveckling så har ädelmetaller fallit i linje med övriga råvaror. Största fallet står Palladium för med en nedgång om nästan 6 %, och Handelsbankens ädelmetallindex har totalt fallit drygt 1.3 %. Vi behåller vår negativa syn på guldet som nu har fallit både under börsuppgång och börsfall, fler och fler börjar ge upp sin starka tro på guldet i denna miljö. Den gångna veckan har bjudit både på dollarförsvagning och ganska stora börsfall men guldet – som tidigare stigit under just dessa omständigheter – har fortsatt sin kräftgång.

Livsmedel (neutral till positiv)

Vete

Vetepriserna noteras ned sedan förra veckan i både Chicago och Paris, påverkat främst av förbättrade väderutsikter i både USA och Europa – bättre väder både för höstvetet och för sådd av vårvetet. I USA uppges vädret nu vara riktigt bra, i Europa har det fallit en del nederbörd men mer behövs i flera områden. Fokus har nu ändrats från effekterna av kylan i februari månad till rådande torra väderlek, men tid finns för mer nederbörd att falla innan det finns skäl till större oro.

Höstvetet i Ukraina uppges nu vara ute ur sin vintervila i en tid med måttligt med regn och överlag normala temperaturer. Vädret är tillfredställande för sådd av vårvetet även om något mer nederbörd är önskvärt. Även det ryska höstvetet är på väg ut ur sin vintervila med temperaturer oftast över noll grader och efterhand som snön smälter blir eventuella utvintringsskador mer synbara – vilka för Ryssland bedöms bli små. Sådden av vårvetet kan nu starta så smått i de södra regionerna av landet.

Vad gäller Ryssland gavs för övrigt i veckan ytterligare uttalanden om att någon form av exportbegränsningar inte lär bli aktuellt för innevarande säsong – helt väntat men ändå lite lugnande för marknaden. Oväntat delvis på grund av det faktum att Ryssland tycks ha svårt att skaffa fram vete av tillräckligt god kvalitet för att möta bland annat Egyptens behov, vilket begränsar exportvolymen. Även länder inom EU tycks ha svårt att konkurrera på exportmarknaden men det som följd av högre priser, Marocko köpte t.ex. i veckan klart billigare vete från Sydamerika och även ifrån Östeuropa.

Förbättrade väderutsikter både för höstvete och sådd av vårvete har knappast minskat tron om en ökad produktion under säsongen 2012/13 med ökade lagervolymer som följd, vilket bör kunna pressa priserna ytterligare nedåt. Men säkert kommer marknaden vara fortsatt lite oviss i väntan på att skicket på höstvetet är mer känt och sådden av vårgrödorna kommer lite längre.

Majs

Terminspriserna på majs i Chicago har gått ned sedan förra veckan, påverkat bland annat av förbättrade väderutsikter för USA. Sådden har startat väldigt väl i södra USA och inget talar i dagsläget för att läget blir annorlunda längre norrut. Rekordhöga förväntningar på den amerikanska arealen från det amerikanska jordbruksdepartementet, USDA, och därefter ytterligare ännu högre siffror i prognoser från flera privata analytiker under veckan har gett press nedåt på majspriserna. Exportsiffror för USA rapporterades dessutom som lägre än väntat vilket gav ytterligare press nedåt – USA tycks förlora en hel del affärer till förmån för argentinsk majs och australiensisk fodervete.

Fortsatt goda väderförhållanden under sådden i USA bör kunna pressa ned majspriserna ytterligare en bit, hård konkurrens med sojabönor om arealen och eventuellt ökad efterfrågan från Kina bör dock begränsa en nedgång.

Sojabönor

Terminspriserna på sojabönor har gått ned något sedan förra veckan, vilket inte är så förvånande efter en väldigt lång tid av kraftig uppgång. Väderutsikterna har förbättrats för USA och pågående sådd av majs har startat väldigt väl, vilket lett till något ökad oro för kommande produktion av sojabönor då de båda grödorna konkurrerar starkt om areal.

Rykten om högre efterfrågan från Kina just nu och även uppjusterade prognoser för framtida kinesiskt behov har annars gett stöd åt höga priser under veckan. Vädret i Sydamerika uppges generellt sett vara bra och efterhand som skörden fortgår minskar betydelsen av eventuella väderrelaterade problem. I Brasilien uppges nu 58 procent av skörden vara avklarad, nio procentenheter upp sedan förra veckan och klart över snittet för den senaste fem åren vid denna tid på året om 44 procent. I Argentina har skörden just startat i söder, med ett väldigt varierande resultat – inte helt oväntat efter tidigare torra väder.

Med osäkerhet kring kommande sådd i USA och en fortsatt hög efterfrågan från Kina finns det idag få faktorer som talar för en nedgång för sojapriserna. Dock vore en mindre korrektion nedåt efter en väldigt lång tid av uppgång inte helt förvånande.

Softs

Apelsinjuice

Indikationer om stora skördar och därmed ökat utbud från Brasilien leder till att priset på Apelsinjuice är fortsatt lågt. Prisnedgången beror även på att frostperioden i Florida, som i år inte har orsakat några nämndvärda skador på skörden, är så gott som över och det fortfarande är ca 2 månader kvar till den årliga atlantiska orkansäsongen. Sedan 16 mars har priset på apelsinjuice sjunkit med nästan 12 procent. En ytterligare faktor som påverkat är att den Amerikanska ”U.S. International Trade Commission” röstade förra veckan för att avlägsna tullar på import från Brasilien vilket kan komma att bli en källa till billigare leveranser för processorer. Däremot fortsätter man att testa importen från Brasilien för rester av i USA förbjudna bekämpningsmedel, vilket i dagsläget inte påverkar importen nämnvärt, man bedömer ändå att tillgången på råvaran är tillräcklig för att hålla prisnivån låg.

Kaffe

Vi ser idag en svag uppgång på Arabica kaffet efter att igår noterat det lägsta priset sedan oktober 2010. Bara under årets första 3 månader har vi i New York sett en prisnedgång på ca 21%. Prisnedgången beror dels på att brasilianska skörden under säsongen 2012-13 förväntas bli rekordstor, och att producenterna till förmån för detta sålt av stora delar av sina nuvarande förråd för att frigöra plats för den kommande skörden. Brasilien, världens största kaffeproducent planerar även att fördubbla tillgången till finansiering för lagring av kaffei år, detta enligt jordbruksministeriet med syftet att möjliggöra för producenterna att lagra råvaran och öka möjligheten att sälja vid bästa tillfälle.

Kakao

Priset på kakao har fortsatt påverkats av osäkerhet kring volym och kvalitet på skördarna i Västafrika. Uteblivet regn över Västafrika, som står för ca 70 procent av världens kakao utbud, har påverkat såväl säsongen 2011-12’s skörd likväl som förväntningarna på volymen för skörden säsongen 2012-13 negativt. Skörden av kakao på Elfenbenskusten kan komma att bli avsevärt mindre än förväntat. Inte bara uteblivet regn påverkar detta men även kraftiga torra ökenvindar som eliminerar fukten vilket i sin tur påverkar storleken av kakaobönorna.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

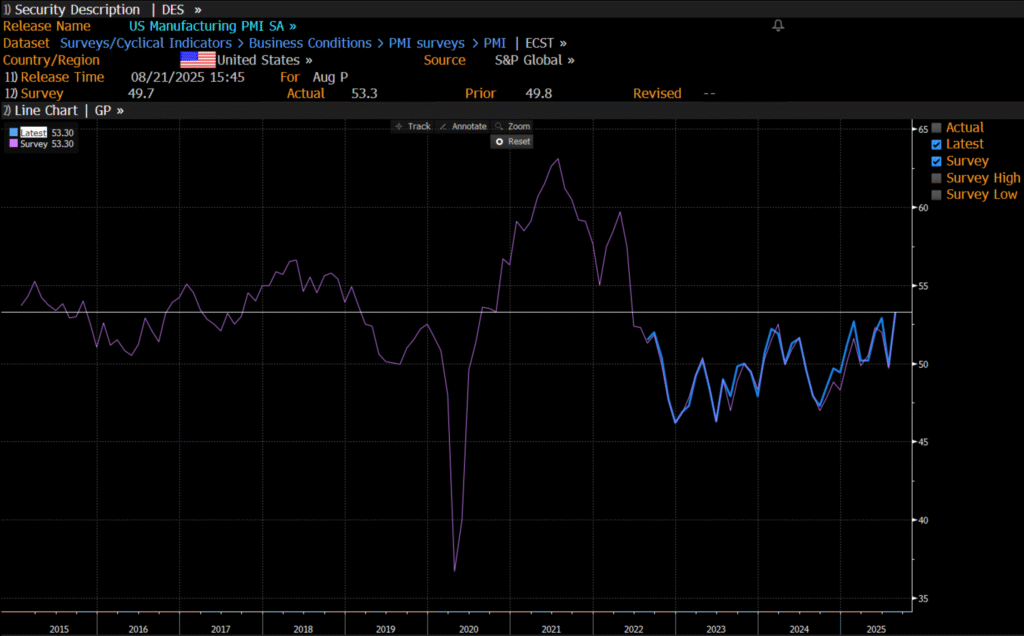

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

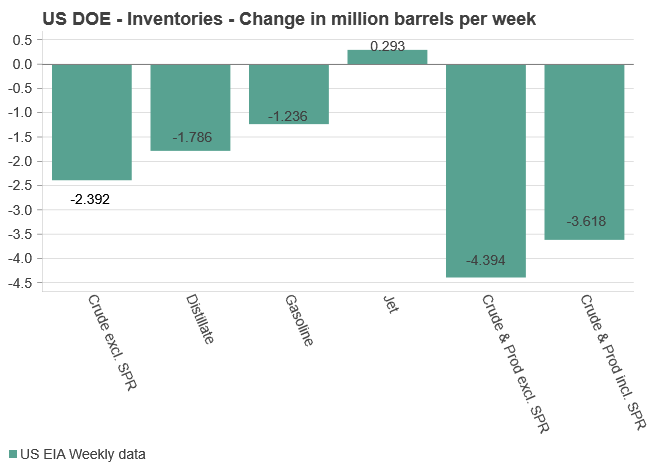

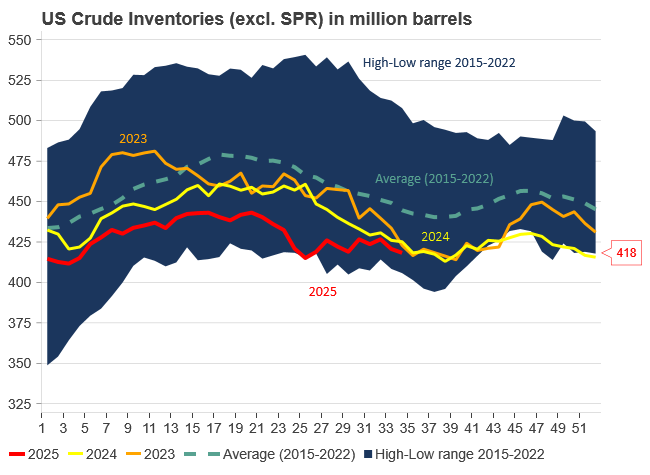

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys4 veckor sedan

Analys4 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

-

Analys2 veckor sedan

Analys2 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om koppar, kaffe och spannmål