Analys

SIP Nordic – Nytt år, nya möjligheter

Samtidigt som det är dags att summera ett ganska ljummet råvaruår är det hög tid att rikta blickarna mot 2012 års spåkula. Kommer industrimetallpriserna hålla emot, fortsätter guldet sin lyckliga resa under 2012 och hur heta är egentligen jordbruksråvarorna? Oavsett vad har vi ett spännande år framför oss där mycket kommer att styras av oron för en Eurokris. Råvaror har mer och mer blivit en självklar del av portföljen och samtidigt som de finansiella marknaderna kämpar mot extrem turbulens har råvaror klivit fram som räddare i nöden. Aktiemarknaden kommer troligtvis att fortsätta att famla i mörkret, ständigt hemsökta av oron om en europeisk statsskuldskris såväl som rädsla av en återkommande global recession. Det som talar för att råvaror, generellt, kommer att gå motsatt håll är bland annat tillväxtmarknadernas fortsatta tillväxt, försvagning av dollarn samt en fortsatt obalans i tillgång och efterfrågan.

Samtidigt som det är dags att summera ett ganska ljummet råvaruår är det hög tid att rikta blickarna mot 2012 års spåkula. Kommer industrimetallpriserna hålla emot, fortsätter guldet sin lyckliga resa under 2012 och hur heta är egentligen jordbruksråvarorna? Oavsett vad har vi ett spännande år framför oss där mycket kommer att styras av oron för en Eurokris. Råvaror har mer och mer blivit en självklar del av portföljen och samtidigt som de finansiella marknaderna kämpar mot extrem turbulens har råvaror klivit fram som räddare i nöden. Aktiemarknaden kommer troligtvis att fortsätta att famla i mörkret, ständigt hemsökta av oron om en europeisk statsskuldskris såväl som rädsla av en återkommande global recession. Det som talar för att råvaror, generellt, kommer att gå motsatt håll är bland annat tillväxtmarknadernas fortsatta tillväxt, försvagning av dollarn samt en fortsatt obalans i tillgång och efterfrågan.

Råvaror i det långa loppet

Råvaror har haft en otrolig utveckling sedan starten av detta millennium och om historien upprepar sig har råvaror, trots det oroliga börsläget, många goda år framför sig. Råvaror och aktiemarknaden har sedan 1870 alternerat om vilken marknad som presterat bäst. Under 1980 och 90 talet florerade aktiemarknaden samtidigt som råvarupriserna låg på bottennivåer. Detta gjorde att investeringar i gruvor, oljereservoarer och jordbruk inte ansågs sexiga nog att investera i. Och det är just detta som gett upphov till den positiva trend råvaror är i nu. Pga. Av bristande investeringar har vi i nuläget en obalans i tillgång och efterfrågan vilket driver upp priserna i de flesta råvarorna.

Rädsla trycker ned basmetallerna

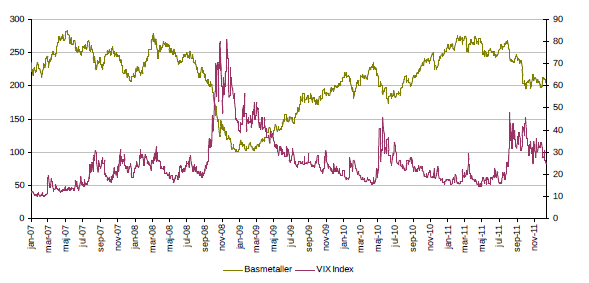

Nu ska man ju inte titta sig blind på historisk data men det finns en del intressanta iakttagelser att beakta. En intressant iakttagelse är den negativa korrelationen mellan VIX index, ofta kallad fear index, och basmetallernas prisutveckling. En hög volatilitet betyder allt som oftast en nedåtgående aktietrend vilket ger avtryck i basmetallernas utveckling då marknaden tror på en avsvalnande tillväxt. Nu har VIX Index börjat stabiliseras och är på väg ned till mer normala nivåer. Kommer detta att resultera i att basmetallerna återigen klättrar norrut? Ja, för vissa metaller så finns det ett flertalet punkter som talar för det.

Vad gäller då för 2012?

Det mest troliga är att råvaror kommer att använda 2012 för att hämta andan för att sedan spänna bågen ordentligt inför 2013 hjälpta av en mer stabil ekonomisk utsikt samt ett åter ökande tillgångsunderskott. Trots detta finns det många guldkorn under 2012 och kom ihåg, man behöver inte alltid tro på uppgång.

Råvaruåret 2012 ser ut att bli mycket svårtippat då en ökad korrelation med aktiemarknaden talar för stagnerade prisutvecklingar. Jag sticker dock ut hakan och tror på uppgång i guld och platina. En sista kommentar: Ur kaos kommer alltid möjligheter.

Alexander Frick

Råvaror – Update

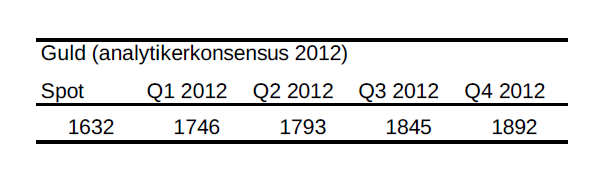

Guld – Trygg hamn eller inte

- Guldets nedgång de senaste veckorna kan härledas till den generella panik som råder bland investerare. Investerare säljer av för att istället placera i likvida medel.

- Den stigande dollartrenden har också påverkat guldpriset negativt. Under 2012 kommer dollarkursen studeras noga för att se var guldet bär av.

- Guld har haft smått otroliga 11 plusår i rad. Nu när priset korrigerats nedåt talar mycket för att 2012 också blir ett bra år.

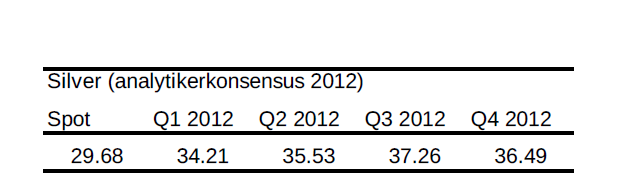

Silver

- Silver är en mer använd industrimetall än guld. Ändå har silver seglat upp som god tvåa i racet om den trygga hamnen.

- Överskottet av silver uppgår idag till 14%. Inför 2012 spås överskottet minska en aning till 9,8%.

- Trots ett högt pris på silver är det långt kvar till ATH på 100 dollar (1978)

- En fortsatt förstärkning av dollarn mot euron kommer troligtvis påverka negativt på silverpriset.

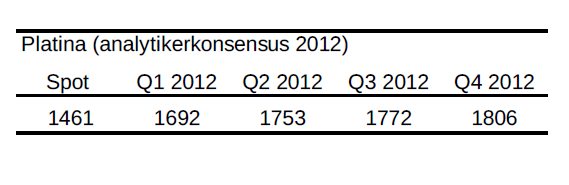

Platina

- Sydafrikanska producenter, som står för den största delen av platinaproduktion, kämpar med fackliga problem och elavbrott. Något som kommer inverka positivt på platinakursen.

- Fortsatt obalans i tillgång och efterfrågan talar för ett fortsatt högt pris.

- Nuvarande tillgängligt platina räcker endast till 16 månaders konsumtion. Tillgängligt platina har minskat med 30% sedan 2001.

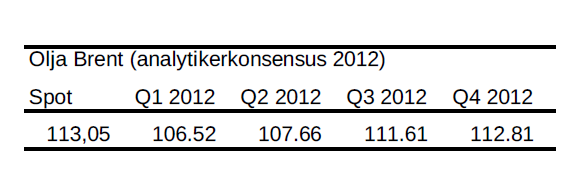

Brent olja

- Oljelagerstatistiken pekar på mycket låga nivåer i USA. Någon som håller uppe oljepriset trots den globala oron.

- Oron i Iran och de andra OPEC länderna kompenserar det oroliga börsläget. Ett oljepris som konsoliderar under början av 2012 är inte osannolikt.

- Kan olja fortsätta hålla emot bra är det en av den mest intressanta placeringarna på marknaden. Om eller när den europeiska krisen får en lösning kommer oljepriset att påverkas positivt.

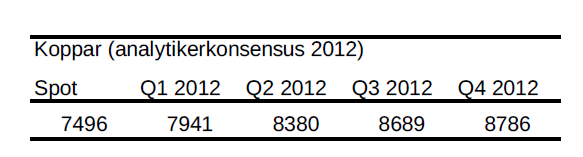

Koppar

- Strejker i stora gruvor i Peru och Indonesien fortsätter att begränsa utbudssidan. Det ska dock vara nära en lösning men produktion lär halta en aning.

- Koppar är mycket konjunkturskänsligt och följer ofta negativa aktietrender. Sedan början av året är koppar ned ca. 23%. Världens största kopparkonsument, Kina spås inte ha en lika hög tillväxt vilket kan påverka kopparpriset negativt.

- Trenden i kopparpriset är dock avtagande men analytikerkåren ser positivt på kopparn inför 2012.

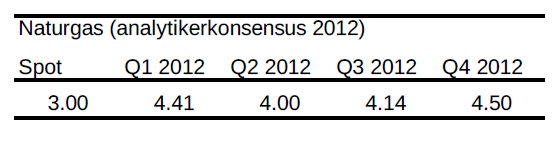

Naturgas

- Naturgaspriserna fortsätter sin resa söderut, delvis pga. en högre medeltemperatur i USA. 51% av USAs hushåll använder naturgas för uppvärmning.

- Naturgas är en av de svåraste råvarorna att lagra. I priset på framtida leveranser ingår lagerkostnader, ränta och försäkring så trots att terminsmarknaden för naturgas ser ut att stå stilla, faller den fritt.

- Naturgas har tappat nästan 70% sedan finanskrisen men kan tappa ytterligare 50% för att matcha de låga nivåerna som rådde under 90-talet.

- Tekniskt handlas Naturgas i en negativ trend.

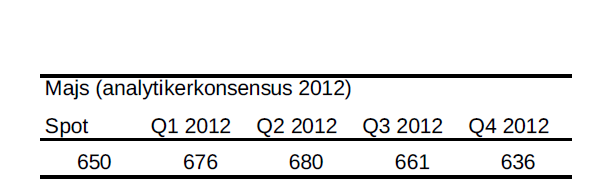

Majs

- Den globala majsproduktionen spås nå rekordnivåer under början av 2012 trots minskad produktion i USA.

- Det genomsnittliga priset spås vara 30 cents lägre än föregående räkenskapsår, enligt USDA.

- USDA spår en nedgång i majspriset, uppbackat av ökad produktion i såväl Kina som Europa och Kanada samt gynnsamma globala väderförhållande.

- Den tekniska trenden för majs är nedåtgående med en viktig stödnivå på 572 cents per bushel.

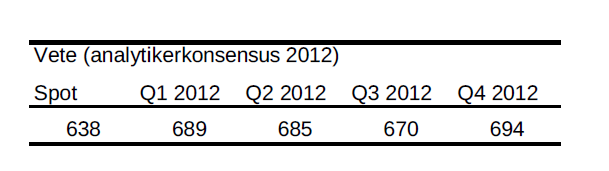

Vete

- Den globala produktionen av vete spås stiga med 5.3% under första halvåret 2012, samtidigt som efterfrågan endast kommer att öka 3.3%, med ett totalt överskott om 10 miljoner ton.

- Vete har tappat närmre 25% under de senaste året men fortfarande är priset på ca. 6 dollar tillräckligt attraktivt för att bönder ska fortsätta plantera. Ett ökande överskott är således att vänta.

- Ytterligare faktorer som talar för en fortsatt nedåtgående trend är rädslan för en global recession där oron för att världens största veteimportör, Kina, ska dra i handbromsen.

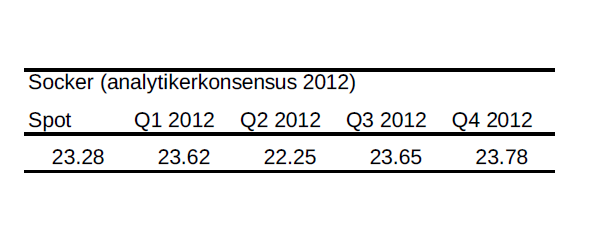

Socker

- Överskottet av socker har mer än halverats sedan maj.

- Dåliga väderförhållanden i Brasilien har fått analytiker att revidera sockerskörden med nästan 20%.

- Sockerproduktionen i Indien väntas fortfarande växa. Dock med blygsamma 8%, att jämföra med förra årets tillväxt på 25%.

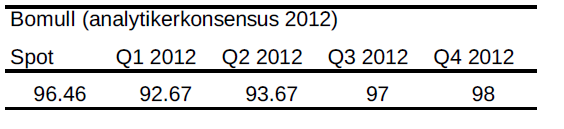

Bomull

- Förra året rusade bomull med en nästan fördubblad kursuppgång. I år har läget varit annorlunda. Rekordskördar och svagare efterfrågan har tryckt ned bomullspriset rejält.

- Trots en kraftig nedgång ligger bomullspriset på historiskt höga nivåer och en halvering av bomullspriset är inte otänkbart.

- Det höga priset har återställt balansen i tillgång och efterfråga.

- Trots extrem torka i USA har goda skördar i Kina och Indien täckt upp detta bortfall.

- I dagsläget ligger genomsnittsinvesteraren i långa positioner men säljarna blir fler och fler.

[box]Denna uppdatering är producerat av SIP Nordic och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta produktblad utgör endast marknadsföring och har sammanställts av SIP Nordic Fondkommission AB.

Innehållet ger inte fullständig information avseende det finansiella instrumentet. Investerare uppmanas att del av prospekt och slutliga villkor, vilka finns tillgängliga på: www.rbsbank.se/markets, innan ett investeringsbeslut tas.

Förekommande exempel är simulerade och baseras på SIP Nordics egna beräkningar och antaganden, en person som använder andra data eller antaganden kan nå andra resultat. Administrativa avgifter och transaktionsavgifter påverkar den faktiska avkastningen.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål