Analys

Veckans råvarukommentarer: Årskrönika 2015

QE skapade produktion – inte konsumtion

QE skapade produktion – inte konsumtion

Nu är epoken med gratis pengar slut

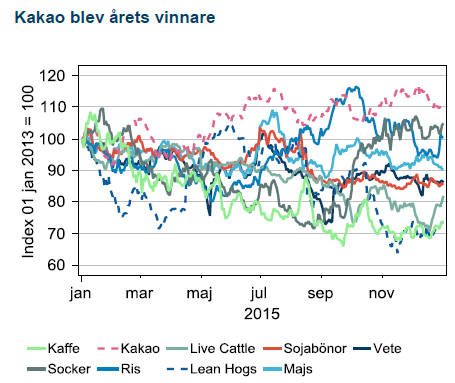

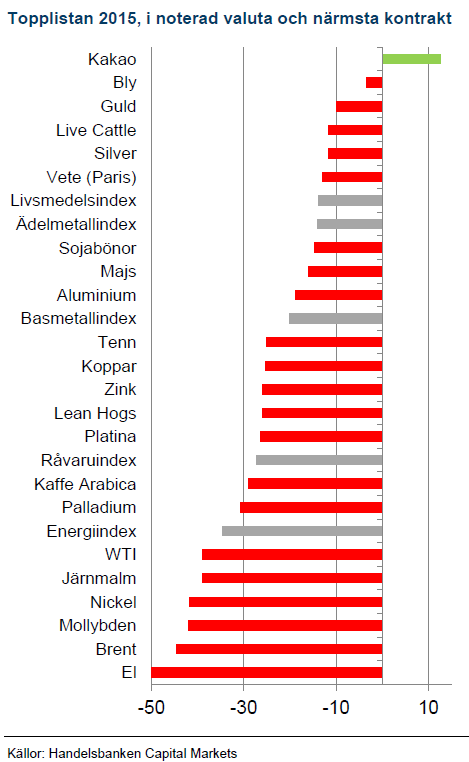

Råvaror har nu avslutat det fjärde året i rad som sämsta tillgångsklass. Blott kakao klarade 2015 på plus. Möjligen är den välsmakande råvaran den sista att ha tillväxthistorien på efterfrågesidan intakt. Kinas inbromsning och framförallt gir till mindre råvarukonsumerade tillväxt är ett av skälen till lägre råvarupriser. Vi ser dock den extrema investeringsvåg i ny produktionskapacitet som helt avgörande bakom 2015 års prisnedgångar. I Fed:s nästan tio år långa jakt på inflation och tillväxt har det obetydliga priset och tillgängligheten på pengar gjort att tidigare ouppnåeliga råvaruprojekt har förverkligats. Samtidigt har Feds tillväxtjakt inte skapat större efterfrågan på råvaror. Resultatet har blivit överproduktion av så gott som alla råvaror, av allt mer skuldsatta producenter.

Råvaror har nu avslutat det fjärde året i rad som sämsta tillgångsklass. Blott kakao klarade 2015 på plus. Möjligen är den välsmakande råvaran den sista att ha tillväxthistorien på efterfrågesidan intakt. Kinas inbromsning och framförallt gir till mindre råvarukonsumerade tillväxt är ett av skälen till lägre råvarupriser. Vi ser dock den extrema investeringsvåg i ny produktionskapacitet som helt avgörande bakom 2015 års prisnedgångar. I Fed:s nästan tio år långa jakt på inflation och tillväxt har det obetydliga priset och tillgängligheten på pengar gjort att tidigare ouppnåeliga råvaruprojekt har förverkligats. Samtidigt har Feds tillväxtjakt inte skapat större efterfrågan på råvaror. Resultatet har blivit överproduktion av så gott som alla råvaror, av allt mer skuldsatta producenter.

2015 avslutades med årets största makrohändelsen, USA:s första räntehöjning på nio år. När räntehöjningscykeln nu tar vid förbyts råvaruproducenters jakt på ny produktion till kamp för överlevnad. Om ”Fed hike” var 2015 års modeord så kommer kreditincident bli temat för 2016. I november fanns det fem gånger så många oljebolag i risk för konkurrs mot ett år tidigare.

Olja och järnmalm gjorde det igen

Två av råvaruindustrins starkaste producentkarteller bröt samman under 2014. Mest omskrivet var det faktum att oljekartellen OPEC abdikerade från sin roll som prisgarant. Konsekvensen av detta var att Brentolja föll 48 % och blev årets förlorare, tätt följd av järnmalm som också nära halverades under 2014. Fjolåret, var inte mycket bättre, åter finner vi Brent och järnmalm i botten av listan med -44,5 respektive – 39%. Situationen för våra två största råvaror är slående lika. Lågkostnadsproduktion fortsätter öka (OPEC-olja och Australienmalm) samtidigt som högkostnadsproducenter inte ger vika (skifferolja och kinesisk malmproduktion). Konventionella producenter däremellan sitter med Svarte Petter (Norge och Sverige).

Breda nedgångar och tunt i toppen

Breda nedgångar och tunt i toppen

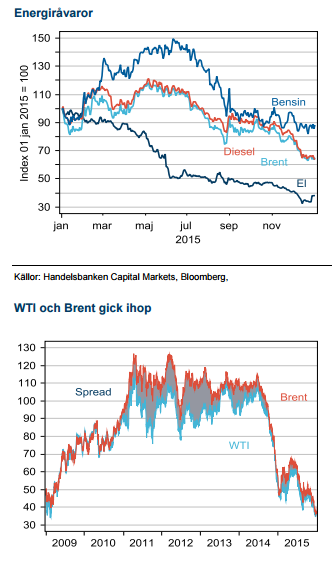

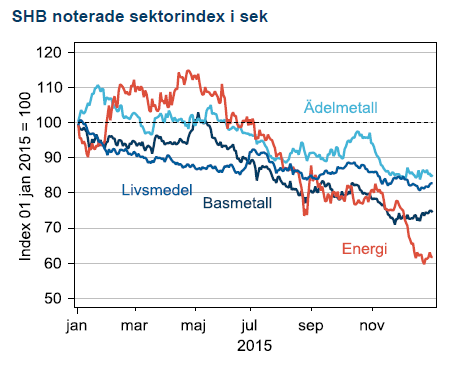

För tredje året i rad slutade samtliga fyra råvarusektorer; livsmedel, energi, basmetaller och ädelmetaller på minus. En förstärkning av USD mot SEK med ytterligare 9,4% efter 2014 års 17,4% hjälpte de SEK-noterade indexen men räckte inte till för positiv avkastning. Årets vinnare var, precis som vanligt, en jordbruksråvara; kakao från Elfenbenskusten och Ghana. Sämsta råvara blev el, som föll 61%, antagligen någon form av rekord.

Olja

Början i dur, final i moll

För oljebolagen var 2015 ett år av tro och hopp på återhämtning i priset. Andan skapades under första halvåret då skifferproducenterna först minskade produktionen och priset började med att stiga 21% till USD 68 i maj. Få trodde då att oljan skulle sluta året under USD 35.

Oljebolagens första ansatts var att kapa investeringarna med omkring 25%, det har bidragit till tillfälligt bättre finanser. De stora bolagen har sänkt det oljepris de behöver för att täcka investeringar, räntor och utdelning från USD 81 till 66 under 2015. Med priser omkring USD 35 kommer bolagens skuldsättning att stiga under 2016. Bolagen kan låta skulderna stiga men lär avskräckas från skenande belåning från gruvbolagens skräckexempel under 2015. Ytterligare besparingar och lägre investeringar är alltså att vänt

OPEC var al-Naimi mot Zanganeh

I juli skrev Saudiarabiens ärkefiende, Iran på avtalet med väst som, via vissa hållpunkter, leder fram till att sanktionerna mot Iran sannolikt hävs under början av 2016. Irans utspel om att återta sin förlorade marknadsandel fick oljepriset på fall och Saudiarabien som tagit marknadsandelen med hjälp av sanktionerna visade sig som väntat ovillig att lämna tillbaka den. Situationen kulminerade under fjolårets andra OPEC-möte den 4/12 då OPEC övergav sitt produktionsmål med förklaringen att organisationen ska avvakta och se hur det blir med Iran återkomst under första halvåret 2016. Det är således bäddat för ett nytt laddat möte i Wien den 2/6.

Saudiarabien rustar för låga priser

Strategiarkitekten Saudiarabien är inte immunt mot låga oljepriser. Kungadömet fick ett budgetunderskott på 15% av BNP eller nära 100 miljarder USD under 2015. Landet har tagit lån, använt valutareserven men också infört reformer som vittnar om en förväntan på långsiktigt låga priser. Subventioner trappas ner över kommande fem år som tillsammans med privatiseringar ska stärka statskassan.

Politik väster om Atlanten

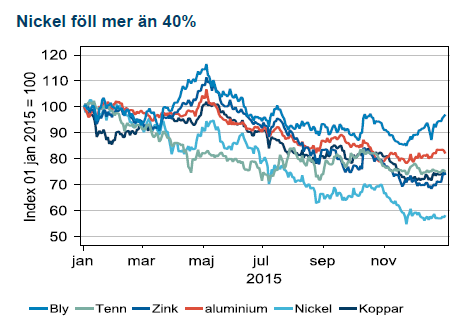

USA hävde sitt 40 år gamla exportförbud på råolja under 2015 även om den första lasten från Texas seglade först fyra dagar efter nyårsraketerna hade avfyrats. WTI och Brent gick därmed ihop under slutet av året. Prisspreaden mellan de båda kvalitéerna som toppade på USD 28 för några år sedan när skifferoljan började flöda har vi redan glömt.

Frakt

Kollaps i fraktpriserna

Fraktpriserna i Baltic Dry Index avslutade 2015 på de lägsta nivåerna någonsin. Torrlastflottan växte med 3 % från båtar beställda under 2013-14, huvudsakligen finansierade med private equity, samtidigt som Kinas tillväxt i fraktbehov minskade från 5-6 % till noll under fjolåret. Krisen förvärrades av de låga oljepriserna som gjorde att rederierna körde båtarna med högre hastighet, tankade med billigt bränsle och därmed ökade kapaciteten.

Metaller och jordbruk

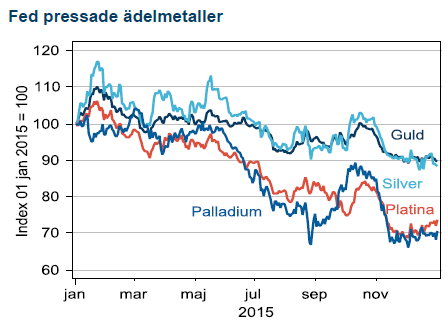

Marknaden fick en varningsflagga i januari när Kinesiska hedgefonder sålde ut koppar på tron om svag kinesisk makrodata när Londonhandlare fortfarande satt och sov. ”Bear raid” blev namnet på aktionen som sedan färgade mycket av året för basmetallerna. Svag kinesisk makrodata och små justeringar i produktionen från de högt skuldsatta producenterna som värnade om sina kassaflöden blev en missmatch som förde priserna nedåt.

Mörkt i gruvan

När Glencore presenterade sin plan för att minska skuldsättningen fanns nära 1000 lyssnare inloggade på telefonkonferensen. Bolaget blev nidbilden av hur gruvbolagen ska hantera överproduktionen på basmetaller. Först handlades bolag med sämst balansräkning ner men senare under året utkristalliserade sig en andra trend där bolag med en konkret plan framåt handlades med en premie. Anglo American var ett av bolagen som lovade stora förändringar men gjorde få. Bolagets ambition att minska antalet gruvor och anställda med 60 % går dock in i rekordboken för krishantering. Bolagets aktie föll också 75% under 2015 och blev sämsta bolaget i London.

Global makro hade ett ovanligt inflytande på jordbruksmarknaden genom urstark USD. Med stark USD går USA:s export mycket trögt och det har lett till att utgående lager i förhållande till årlig konsumtion stigit till höga 45% för vete. Det finns alltså nästan en halv skörd i lager. Högre nivåer har vi inte haft sedan 2010/2011 och vi får före dess gå tillbaka till 1987 för att finna liknande lagersituation. Istället har Ryssland via en oljepressad rubel blivit världens största exportör, något som ökar riskerna då landet har mycket större variation i sin skörd. För soja och majs har en annan råvarupressad valuta, real i Brasilien tagit marknadsandelar från USA.

Årets makrotema; Feds första höjning på nio år blev en uttjatad historia som inte infriades förens på årets sista Fedmöte. Då var inprisningen av guld och silver redan gjord och de ädla metallerna som stigit under år av expansiv penningpolitik tappade drygt 10 %.

[box]SHB Råvarukommentar är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Brent slips to USD 64.5: sanction doubts and OPEC focus reduce gains

After reaching USD 66.78 per barrel on Friday afternoon, Brent crude has since traded mostly sideways, yet dipping lower this morning. The market appears to be consolidating last week’s sharp gains, with Brent now easing back to around USD 64.5 per barrel, roughly USD 2.3 below Friday’s peak but still well above last Monday’s USD 60.07 low.

The rebound last week was initially driven by Washington’s decision to blacklist Russia’s two largest oil producers, Rosneft and Lukoil, which together account for nearly half of the country’s crude exports. The move sparked a wave of risk repricing and short covering, with Brent rallying almost 10% from Monday’s trough. Yet, the market is now questioning the actual effectiveness of the sanctions. While a full blacklisting sounds dramatic, the mechanisms for enforcement remain unclear, and so far, there are no signs of disrupted Russian flows.

In practice, these measures are unlikely to materially affect Russian supply or revenues in the near term, yet we have now seen Indian refiners reportedly paused new orders for Russian barrels pending government guidance. BPCL is expected to issue a replacement spot tender within 7–10 days, potentially sourcing crude from non-sanctioned entities instead. Meanwhile, Lukoil is exploring the sale of overseas assets, and Germany has requested extra time for Rosneft to reorganize its refining interests in the country.

The broader market focus is now shifting toward this week’s Fed decision and Sunday’s OPEC+ meeting, both seen as potential short-term price drivers. Renewed U.S.-China trade dialogue ahead of Trump’s meeting with President Xi Jinping in South Korea is also lending some macro support.

In short, while the White House’s latest move adds to geopolitical noise, it does not yet represent a true supply disruption. If Washington had intended to apply real pressure, it could have advanced the long-standing Senate bill enforcing secondary sanctions on buyers of Russian oil, legislation with overwhelming backing, or delivered more direct military assistance to Ukraine. Instead, the latest action looks more like political theatre than policy shift, projecting toughness without imposing material economic pain.

Still, while the immediate supply impact appears limited, the episode has refocused attention on Russia’s export vulnerability and underscored the ongoing geopolitical risk premium in the oil market. Combined with counter-seasonal draws in U.S. crude inventories, record-high barrels at sea, and ongoing uncertainty ahead of the OPEC+ meeting, short-term fundamentals remain somewhat tighter than the broader surplus story suggests.

i.e., the sanctions may prove mostly symbolic, but the combination of geopolitics and uneven inventory draws is likely to keep Brent volatile around the low to mid-USD 60s in the days ahead.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanVad guldets uppgång egentligen betyder för världen