Analys

Modity om elpriset vecka 9 2015

Veckans marknadskommentar

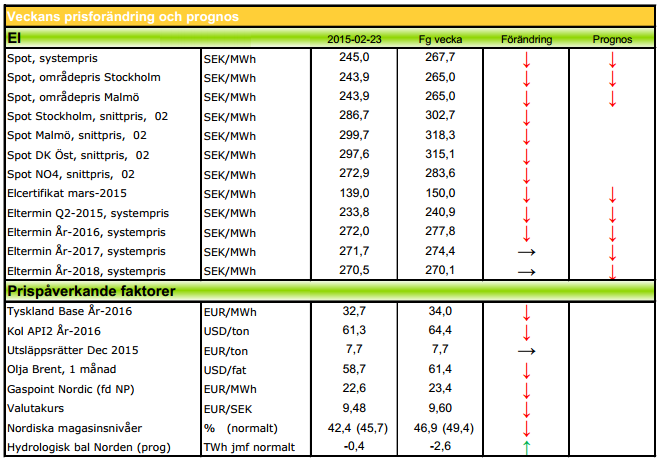

Kol och olja har vänt ned igen, på överutbud, och påverkar det mesta. Elen är ned på varma, blöta och blåsiga prognoser. Utsläppsrätterna vacklar men osäkerhet inför omröstningen. Hydrobalansen håller sig positiv och väntas stärkas ytterligare i det närmaste. Elcerten visar det största fallet och sätter nya lägstanoteringar.

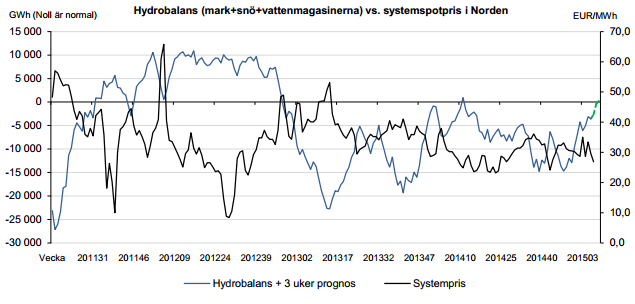

Hydrobalansen ligger v07 på 0,5 TWh över normalen. Det är lite mindre än vad som var väntat. Den största osäkerhetsfaktorn är i snömängden. Det har kommit snö rätt ojämnt fördelat över Skandinavien, väldigt mycket på sina ställen och väldigt lite på andra. Den rådande värmen gör också att avsmältningen pågår. Det är fortfarande så att prognoserna ser blöta och milda ut så en fortsatt upplagring av energi över normalen verkar det bli!

Kärnkraftverken i Norden har idag den 23/2 en produktion på 81 % (10 046 MW). Ringhals 4 kör nu aningen reducerat. Annars är Oskarshamn 2 kvar ute till september och Ringhals 2 till november. Finska Olkiluoto 2 förväntas nu starta i kväll för att vara i full drift igen under morgondagen. PRESSTOPP! Nu precis kom en blänka om att man senarelägger starten till i morgon bitti kl 06! De finska verken körs därmed 68 %.

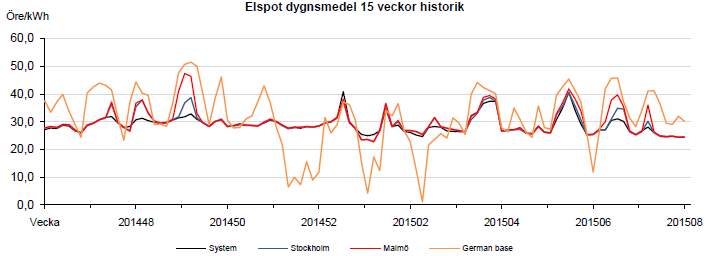

Systemspotpriset förra veckan blev 26,87 €/MWh. Det var en tillbakagång på nästan tre euro. I prisområde SE3 blev den 27,87 och i SE4 28,0. En stark press på vattenkraften i och med att det finns mycket vatten som måste tas hand om innan snösmältningen sätter igång. Särsilt i östra Norge har man haft ett högt flöde och varnat för ”flom”. När nu väderläget är varmt även på kontinenten kommer det att resultera i ytterligare sjunkande priser. Vi ser att vattenkraftproducenterna har sänkt sina priser, särskilt under nattimmarna.

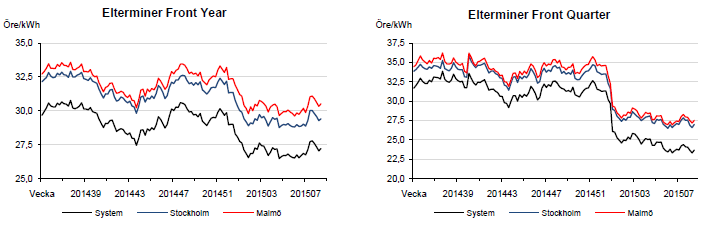

Terminspriser

Nu har allt blivit som vanligt. Och med som vanligt menar jag fallande priser. Det är inte många faktorer som just nu pekar på en förändring. Hydroläget är mycket gott, för att bli bättre. Press på spotpriserna förväntas. Värme utöver det normala samt nederbörd i den närmsta perioden med flera TWh över normalt. Svårt att se att det ska bli någon rusning att köpa elterminer, just nu. Q2 är snart tillbaka på sitt all-time-low sedan förra veckan, YR-16 har en liten bit kvar. När nu både oljan och kolet är på väg ned igen känns terminsmarknaden på den längre sidan också svag. Q2 omsätts i skrivande stund på 24,55. År 16 handlas nu på 28,35 €/MWh.

Bränslemarknaden

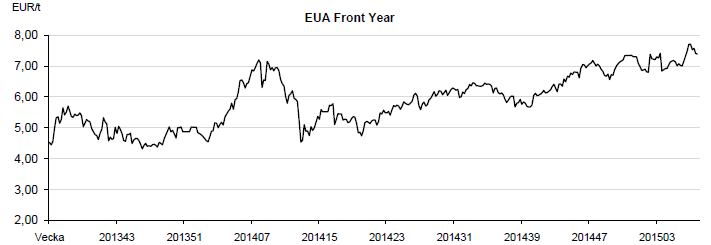

Utsläppsrätter, CO2

Nu är det många som vill analysera ett utfall utifrån olika scenarior. De flesta tror på höjda priser. Debatten står om huruvida miljösidan (ENVI), som vill ha start för MSR redan 2017, verkligen får igenom det. ”Motståndarna”, EPP, som behövs för majoritet, har antytt kompromissvilja till 2018 – ett närmande med ett år från tidigare 2019. Det finns för många utsläppsrätter i marknaden och fråga blir sedan vad man ska göra med backloadingrätterna – ut på marknaden, in i MSR eller tas bort. Inget om det finns förslag på just nu.

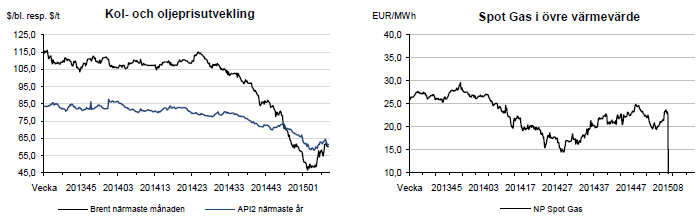

Olja: Oljan befinner sig i ett starkt utbudsöverskott. Det är svårt att bli av med den amerikanska WTI-oljan om man inte får utöka sin infrastruktur på den kontinenten. Priskurvorna pekar nu nedåt på dessa båda oljemarknader. Bara Brent, närmsta månadet, har kommit tillbaka ca 3 USD sedan förra veckan. Kan vara ett tecken på att den uppåtrekyl som kom vid 44,53 USD/bbn, bara var just en rekyl, orsakad av vinstintressen. Det mesta tyder på en fortsatt nedgång i oljepriset. Det finns en sak som kan antyda motsatsen – det är att det kinesiska nyårsfirande är över. Osäkerheten i marknaden om huruvida Kina nu ska börja konsumera olja, kan påverka prisbilden. Det första som i så fall tyder på det är att fraktraterna kommer att stiga. Fundamentalt borde oljepriset sjunka.

Kol: Här menar alla att marknaden har ett enormt överskott. Ändå har priset gått upp senaste veckan och omsattes senast på 64,40 USD/ton. Anledningen till det är att det följer oljepriset, men tycks reagera långsammare. Därför har det inte vänt ned igen, som oljan, ännu.

Naturgas: Neddragningen i gasproduktion i holländska Groningen uppgår till ca 40 % på årsbasis. Groningen står normalt för ca 10 % av hela Europas behov så begränsningen är inte marginell. De tidigare så välfyllda gaslagren har använts till stor del och man är nu tvungen att köpa mer på marknaden igen. Detta kommer att påverka priserna för nästa år. Men – det är har varit och kommer att vara relativt varmt över kontinenten vilket gör att efterfrågan är låg. Det är även fortsatt högt inflöde av billig LNG på marknaden, vilket sammantaget påverkar nedåt.

Elcertifikat

Det har blåst kraftigt – elcert har producerats med vindens hastighet! Priserna har följaktligen sjunkit. Mer än någonsin och vi kan notera all-time-low för alla produkter. Att efterfrågan har varit låg på grund av värmen hjälper till att trycka nedåt. Mars -15 stängde i fredags på 140 SEK. Övriga priser: Mars-16 141 SEK och Mars-17 143 SEK.

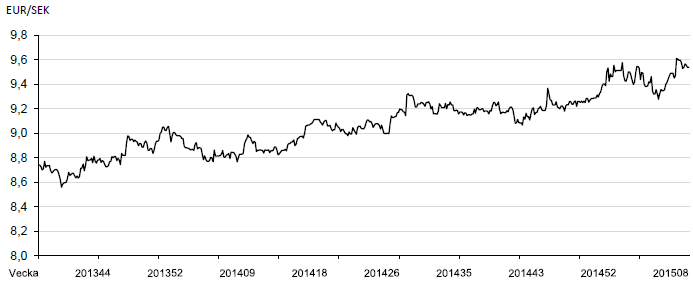

Valuta

Valutakommentar

I fredags kväll kom Grekland och EU:s finansministrar överrens om en uppgörelse som räddar grekerna kvar i Eurosamarbetet. Det har inte inneburit någon nämnvärd reaktion för kronan mot euron utan vi handlar sidledes på 9,56 senast där toppen av rangen är 9,70 och botten är 9,30. Vi förväntar oss en starkare krona framöver som borde stärkas mot stödet nere vid 9,30. Mot dollarn är kronan alltjämt svag och man får hosta upp 8,45 på spotmarknaden för en dollar. Vi har nu 11 månader bakom oss med högre bottnar och högre toppar. Rekyler är köpvärda.

Teknisk analys

Teknisk analys Q2-15

Q2 handlades mellan 24,35 och 25,25 €/MWh förra veckan. Just nu handlas den på 24,30 och vi har ytterligare en vecka med lägre botten. Nedåttrenden är alltså intakt. Vi har numera 7 veckor med fallande toppar på frontkvartalet och vi bedömer att sannolikheten att vi fortsätter ner är stor. På uppsidan drar vi öronen åt oss om vi handlar över 25,50 då trenden får anses vara bruten. På nedsidan finns inga tal att förhålla sig till eftersom det är nya lägstanoteringar på kontraktet.

Teknisk analys År-16

År-16 handlades mellan 28,25 och 29,00 €/MWh förra veckan. Vi hade då en situation där årskontraktet gav oss en köpsignal samtidigt som frontkvartalet fortsatt var på en säljsignal. Som vi sa i föregående uppdatering var sannolikheten större att vi handlar ned än upp. Mycket riktigt så blev kontraktet avvisat från toppen av den aktuella rangen (ca 28,00 – 29,00) för att nu omsättas på 28,20. Det innebär att även årskontraktet är tillbaka på en säljsignal där vi noterar att vi har en lägre botten och att vi möjligen får se en fortsättning av nedåttrenden. 27,95 har tidigare varit stöd vid två tillfällen. Det kallas en dubbelbotten. Det finns egentligen inget begrepp som heter en trippelbotten och därmed ökar risken för att vi bryter igenom stödet om det utmanas på nytt.

[box]Denna energimarknadskommentar om elpriset publiceras på Råvarumarknaden.se med tillstånd och i samarbete med Modity Energy Trading.[/box]

Ansvarsfriskrivning

Energimarknadskommentaren har producerats av Modity Energy Trading. Informationen är rapporterad i god tro och speglar de aktuella åsikterna hos medarbetarna, dessa kan ändras utan varsel. Modity Energy Trading tar inget ansvar för handlingar baserade på informationen.

Om Modity Energy Trading

Modity Energy Trading erbjuder energibolag och större företag den erfarenhet, kompetens och analysredskap som krävs för en trygg och effektiv förvaltning av energiportföljen. Modity bedriver handel med allt från el och gas, till elcertifikat, valutor och utsläppsrätter. Företagets kunder får dessutom ta del av deras analysprodukter som t.ex det fullständiga marknadsbrevet med ytterligare kommentarer och prognoser. För ytterligare information se hemsidan.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

Analys

Are Ukraine’s attacks on Russian energy infrastructure working?

Brent crude rose 1.6% yesterday. After trading in a range of USD 66.1 – 68.09/b it settled at USD 67.63/b. A level which we are well accustomed to see Brent crude flipping around since late August. This morning it is trading 0.5% higher at USD 68/b. The market was expecting an increase of 230 kb/d in Iraqi crude exports from Kurdistan through Turkey to the Cheyhan port but that has so far failed to materialize. This probably helped to drive Brent crude higher yesterday. Indications last evening that US crude oil inventories likely fell 3.8 mb last week (indicative numbers by API) probably also added some strength to Brent crude late in the session. The market continues to await the much heralded global surplus materializing as rising crude and product inventories in OECD countries in general and the US specifically.

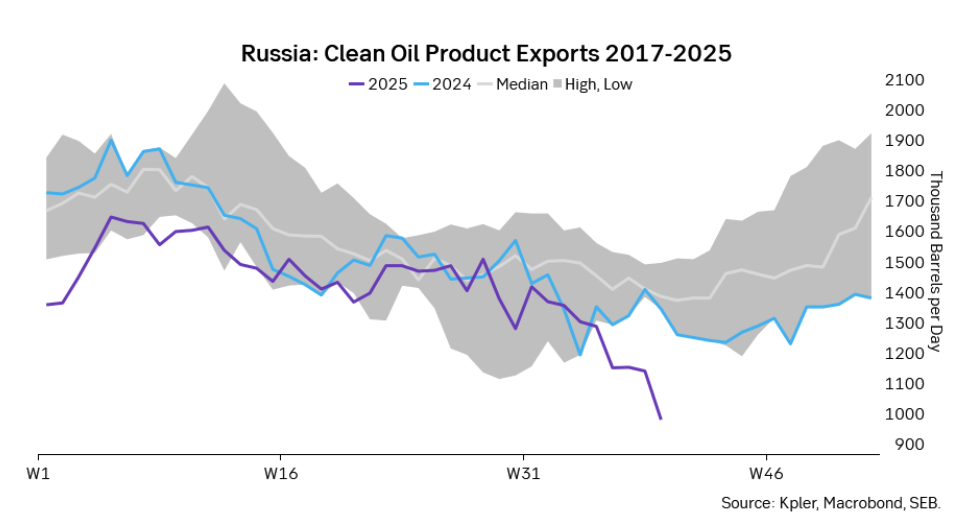

The oil market is starting to focus increasingly on the successful Ukrainian attacks on Russian oil infrastructure. Especially the attacks on Russian refineries. Refineries are highly complex and much harder to repair than simple crude oil facilities like export pipelines, ports and hubs. It can take months and months to repair complex refineries. It is thus mainly Russian oil products which will be hurt by this. First oil product exports will go down, thereafter Russia will have to ration oil product consumption domestically. Russian crude exports may not be hurt as much. Its crude exports could actually go up as its capacity to process crude goes down. SEB’s Emerging Market strategist Erik Meyersson wrote about the Ukrainian campaign this morning: ”Are Ukraine’s attacks on Russian energy infrastructure working?”. Phillips P O’Brian published an interesting not on this as well yesterday: ”An Update On The Ukrainian Campaign Against Russian Refineries”. It is a pay-for article, but it is well worth reading. Amongst other things it highlights the strategic focus of Ukraine towards Russia’s energy infrastructure. A Ukrainian on the matter also put out a visual representation of the attacks on twitter. We have not verified the data representation. It needs to be interpreted with caution in terms of magnitude of impact and current outage.

Complex Russian oil refineries are sitting ducks in the new, modern long-range drone war. Ukraine is building a range of new weapons as well according to O’Brian. The problem with attacks on Russian refineries is thus on the rise. This will likely be an escalating problem for Russia. And oil products around the world may rise versus the crude oil price while the crude oil price itself may not rise all that much due to this.

Russian clean oil product exports as presented by SEB’s Erik Meyersson in his note this morning.

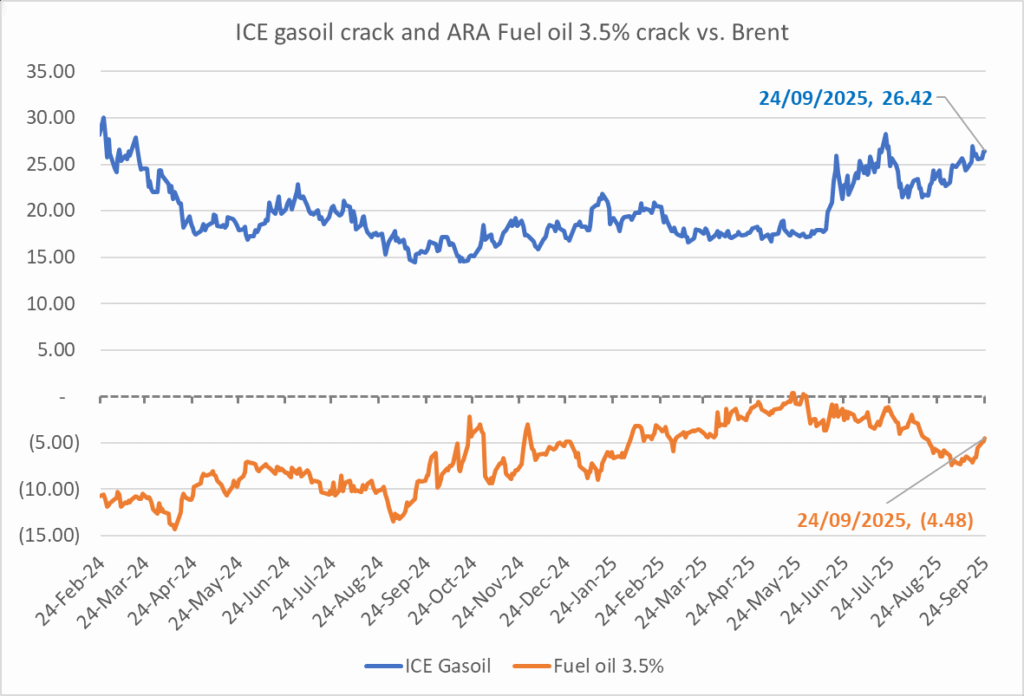

The ICE Gasoil crack and the 3.5% fuel oil crack has been strengthening. The 3.5% crack should have weakened along with rising exports of sour crude from OPEC+, but it hasn’t. Rather it has moved higher instead. The higher cracks could in part be due to the Ukrainian attacks on Russian oil refineries.

Ukrainian inhabitants graphical representation of Ukrainian attacks on Russian oil refineries on Twitter. Highlighting date of attacks, size of refineries and distance from Ukraine. We have not verified the detailed information. And you cannot derive the amount of outage as a consequence of this.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet