Analys

Modity om elpriset vecka 8 2015

Veckans marknadskommentar

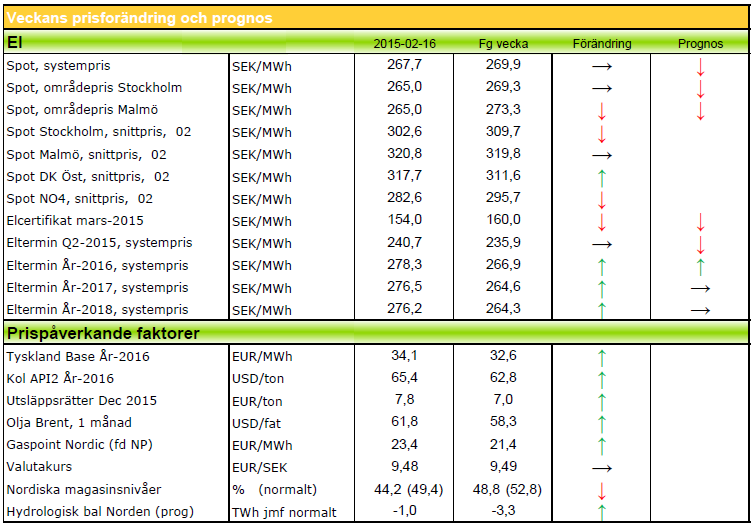

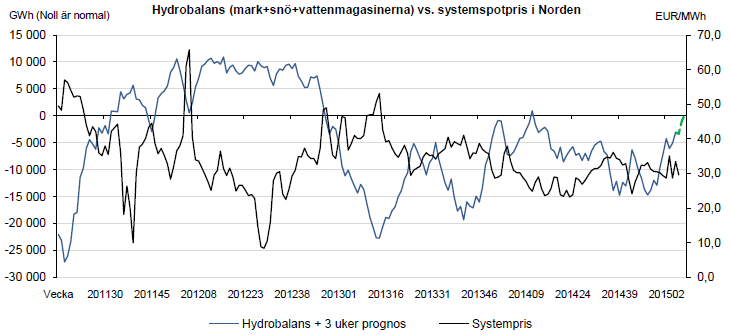

Kol och olja upp och drar med sig de långa elterminerna. Den korta elen är ned på varma, blöta och blåsiga prognoser. Utsläppsrätterna börjar nu stärkas rejält i avvaktan på omröstning. Hydrobalansen är för första gången på länge positiv samt att vi väntar mycket nederbörd den kommande tiodagarsperioden.

Hydrobalansen ligger v06 på 0,7 TWh över normalen. Så mycket nederbörd som det kommit sedan sist! Man pratar om den snörikaste vintern på över 50 år i västra Norge! Det är fortfarande så att prognoserna ser blöta och milda ut så en fortsatt upplagring av energi över normalen verkar det bli!

Kärnkraftverken i Norden har idag den 16/2 en produktion på 73 % (9 031 MW). Ringhals 4 är fortfarande ute för att ordna till läckan. Tillbaka på onsdag. Annars är Oskarshamn 2 kvar ute till september och Ringhals 2 till november. Finska Olkiluoto 2 är fortfarande ur drift – förlängt detta till återstart 18 februari. De finska verken körs därmed 68 %.

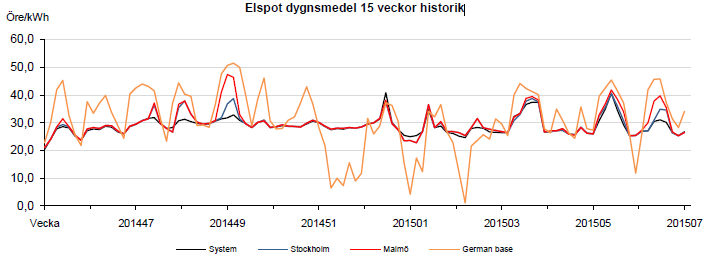

Systemspotpriset förra veckan blev 29,61 €/MWh. Det var en tillbakagång på nästan fyra euro. I prisområde SE3 blev den 30,87 och i SE4 33,34. Nu ser vi en ökning i temperaturerna igen och spoten förväntas inte överstiga 30 €/MWh (SYS).

Terminspriser

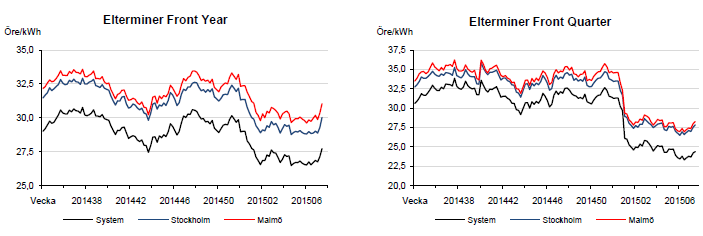

Förra veckan byttes de överblöta prognoserna ut mot mer måttliga och det fick veckan att visa en uppåtrörelse i både Q2-15 och YR-16. Den senare rätt så kraftigt. Skillnaden terminerna emellan var att Q2:an kom tillbaka lite på fredagen. Det gjorde inte året. Idag har nya prognoser i det närmaste fått Q2 att peka nedåt. Däremot ångar YR-16 på åt andra hållet. Det längre påverkas av andra faktorer än vädret i större grad än det korta. Vi ser högre priser i kol och CO2, vilket ger en starkare långtermin. Q2:an är mycket känsligare för vädret som är just nu och därför drar den nedåt. Omsätts i skrivande stund på 25,10. År 16 handlas nu på 28,90 €/MWh.

Bränslemarknaden

Utsläppsrätter, CO2

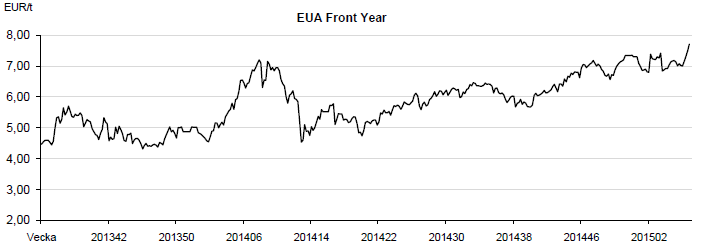

Det verkar nu som denna marknad har börjat bli nervös inför omröstningen om en vecka. Räknat från dippen vid förra omröstningen har priset nu stigit från 6,84 €/ton den 22 feb, till 7,83 senast omsatt idag. Lägg därtill att euron stärkts samtidigt så har det blivit kraftigt fördyrat att köpa utsläppsrätter för oss som har annan valuta i botten!

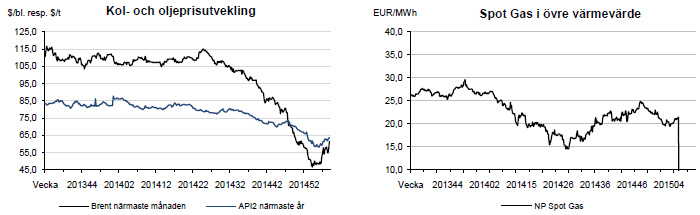

Olja: Brent (FM) har stigit med ca 8 dollar sedan lägstanoteringen i mitten av januari. Uppgången är rätt brant på sistone och det förklaras delvis av att marknader spekulerar för att göra korta vinster. Fundamentalt är det bara det faktum att ytterligare anläggningar stänger ned på grund av priset, som skulle kunna påverka uppåt. Totalt sett är det fortfarande ett tydligt och markant överskott på marknaden, vilket borde öka innan sommaren, när raffinaderierna kör för fullt. Därför kan den nuvarande uppgången vara ytterst instabil.

Kol: Kolet har stigit till drygt 63 dollar/ton. Idag är spreaden ännu högre men omsättningen har inte riktigt vaknat. Även kortare sidan har kommit upp. Stigande oljepriser påverkar förtås – kol och olja går nästan hand i hand i fråga om priser. Fortfarande har vi även på kolet en överproduktion, räknat på världens nuvarande behov.

Naturgas: Förra veckan annonserade man en neddragen gasproduktion i holländska Groningen. Detta till följd av rädsla hos befolkningen att utvinningen skulle orsaka jordskalv. Tydligen är oron mindre nu och priserna har återigen stabiliserat sig, även om det inte är några revolutionerande hopp. I Ukraina ser man positiva följder av den nyligen införda vapenvilan, vilket verkar som en dämpande faktor på priserna.

Elcertifikat

Nedåt igen! Denna gång riktigt ordentligt! Mars -15 stängde i fredags på 154 SEK. Övriga priser: Mars-16 156 SEK och Mars-17 160 SEK.

Valuta

Valutakommentar

Riksbanken sänkte reporäntan till −0,10 procent förra veckan. De kommer att köpa statsobligationer för 10 miljarder och har beredskap att snabbt göra mer. Det finns tecken på att den underliggande inflationen har bottnat men omvärlden är nu mer osäker och det ökar risken för att inflationen inte stiger tillräckligt snabbt för att nå inflationsmålet på 2%. Just det målet är viktigt för pris- och lönebildningen. Kronan reagerade direkt med att försvagas till 9,68 mot euron för att nu handlas på 9,58. Vi ser en stor range mellan 9,30 – 9,70. Mot dollarn nådde vi 8,55 som högst. Vi har nu 11 månader bakom oss med högre bottnar och högre toppar.

Teknisk analys

Teknisk analys Q2-15

Q2 handlades mellan 24,55 och 25,55 €/MWh förra veckan. Just nu handlas den på 25,15, dvs i mitten av föregående veckas range. Vi har numera 6 veckor med fallande toppar på frontkvartalet och vi bedömer att sannolikheten att vi fortsätter ner är stor. Till skillnad från År-16 och kontinentala priser är Q2 det svagaste. Vänder de övriga ner så brukar den som visar mest svaghet innan falla hårdast när alla andra vänder nedåt. Handel över 25,55 innebär att nedåttrenden skulle vara bruten.

Teknisk analys År-16

År-16 handlades mellan 27,95 och 28,84€/MWh förra veckan. Vi har fortsatt en divergens mellan frontkvartalet och årskontraktet då fronten är på en säljsignal medan årskontraktet ger köpsignaler. Kontraktet är nu inne på andra veckan med högre bottnar men på tanke på att frontkvartalet ser ut att vilja handla lägre kallar vi inte det här för en köpsignal den här gången. Vår bedömning är att årskontraktet handlas i en range där toppen är 29,20. På nedsidan förhåller vi oss till 27,95 som utgör en dubbelbotten för År-16.

[box]Denna energimarknadskommentar om elpriset publiceras på Råvarumarknaden.se med tillstånd och i samarbete med Modity Energy Trading.[/box]

Ansvarsfriskrivning

Energimarknadskommentaren har producerats av Modity Energy Trading. Informationen är rapporterad i god tro och speglar de aktuella åsikterna hos medarbetarna, dessa kan ändras utan varsel. Modity Energy Trading tar inget ansvar för handlingar baserade på informationen.

Om Modity Energy Trading

Modity Energy Trading erbjuder energibolag och större företag den erfarenhet, kompetens och analysredskap som krävs för en trygg och effektiv förvaltning av energiportföljen. Modity bedriver handel med allt från el och gas, till elcertifikat, valutor och utsläppsrätter. Företagets kunder får dessutom ta del av deras analysprodukter som t.ex det fullständiga marknadsbrevet med ytterligare kommentarer och prognoser. För ytterligare information se hemsidan.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ ökar oljeproduktionen trots fallande priser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen