Analys

En gasmarknad i förändring

Gasmarknaden har de senaste åren genomgått ett skifte på fler än ett plan och utvecklingen fortsätter i snabb takt. I detta månadsbrev vill vi ge er en bild över vad som händer och hur det kan komma att påverka den europeiska balansen och priserna på kort- och längre sikt.

Gasmarknaden har de senaste åren genomgått ett skifte på fler än ett plan och utvecklingen fortsätter i snabb takt. I detta månadsbrev vill vi ge er en bild över vad som händer och hur det kan komma att påverka den europeiska balansen och priserna på kort- och längre sikt.

Sammanfattning och slutsatser

- Gasmarknadens har gått igenom skiften på flera plan, bl.a. genom:

– Utvinningen av skiffergas i USA som femdubblats på drygt fem år och nära halverat gaspriserna för den amerikanska industrin.

– Skiftningen från oljeindexerade gaspriser till spotprissättning.

– Utbyggnaden av LNG som harmoniserar priser, ökar tillgängligheten av gas globalt och som har bidragit till förändrade lagerhållningsstrategier i Europa.

– Rysslands inträde på spotgasmarknaden via spotgasauktioner och ökande export till Europa.

– Minskad användning av gas i Europa p.g.a. försämrad lönsamhet i kraftverk gentemot kol och den minskade användningen i industrisektorn. - Inför vintern ser vi ett möjligt paradigmskifte med ovanligt låga gaslager i Europa. Konkurrenskraftig norsk och rysk pipe-gas tillsammans med LNG-import från mellanöstern och uppstartad LNG-export från USA förväntas täcka både behov och flexibilitet i vinter.

- På längre sikt ökar användningen av gas när kolkraft och oljeanvändning fasas ut.

- Inhemsk europeisk produktion från England, Norge och Holland minskar kommande 5-årsperioden och ersätts av ökat flöde från bl.a. Ryssland och LNG från bl.a. USA och Australien.

- Ryssland blir mer aktiva på spotgasmarknaden och exporten till Europa kommer öka. Iran

med världens näst största gasreserv blir också intressant att följa. - Konflikten Ryssland-Ukraina kommer kvarstå under lång tid, bl.a. för att östra Ukraina besitter en av världens största skiffergasreserver. Osäkerheten kring gasleveranser från Ryssland till EU via Ukraina kommer därför fortgå i överskådlig framtid.

- Osäkerheten är hög kring globala klimatåtgärder och potential finns för ytterligare efterfrågeökning inom kraftsektorn. Hänsyn måste dock tas till Europas konkurrenskraft för att hindra flykt till t.ex. USA med hälften så höga gaspriser.

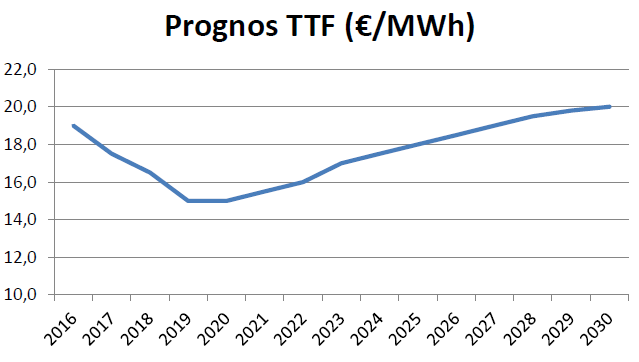

- Det kraftigt ökande utbudet av naturgas kan dra ner priserna till nära hälften till år 2017. Ett golv över tid bör dock ligga runt €13-15/MWh (estimerad norsk marginalkostnad för Nordsjöfält) medan ett övre tak sätts runt LNG-priset till Japan/Sydkorea, f.n. runt €21-22/MWh. Modity spår fallande gaspriser fram till år 2020. 2014 års prisnivåer i reala termer nås inte igen förrän efter år 2025.

Stora förändringar i den globala gasmarknaden

Skiffergasrevolutionen

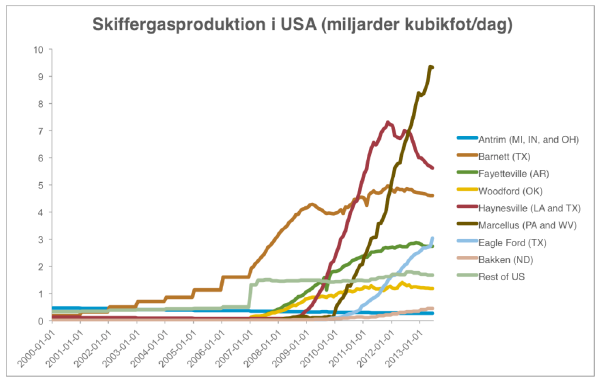

Gasmarknaden har de senaste åren genomgått ett skifte på mer än ett sätt. Det mest omtalade, och mest betydelsefulla, skiftet är den enorma ökningen av utvinningen av skiffergas i USA. Som visas i grafen nedan har produktionen av skiffergas stigit från ca 2 miljarder kubikfot/dag i början av år 2007 till ca 10 miljarder kubikfot/dag i början av år 2013. USA har nu gått om Ryssland som världens största gasproducent. Enligt World Energy Outlook 2014 (WEO) kommer år 2040 okonventionell gas, varav främst skiffergas, att ha ökat från 17 % av totalt gasutbud till 31 % till år 2040.

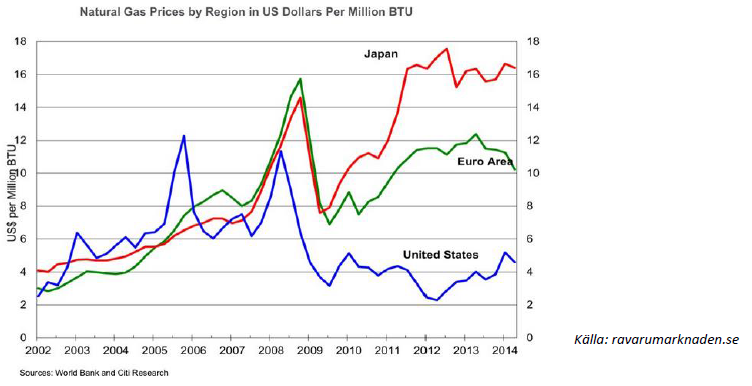

Detta skifte har haft stor påverkan på de amerikanska gaspriserna. Gaskostnaderna för industrin i USA har nära halverats från 2008. Det lägre gaspriset har fått elproducenter att gå från kolkraft till gaskraft vilket i sin tur har fått priset på kol att falla och exporten av kol till Europa att öka kraftigt. Gaspriserna i Europa har dock inte påverkats så kraftigt av denna skiffergasrevolution.

Från oljeindexering till spotprissättning

Den andra viktiga trenden rör prissättningsmodeller. Det har varit ett skifte från oljeindexerade gaspriser till spotprissättning. Detta påbörjades redan före skiffergasrevolutionen men har förstärkts av det kraftigt ökade utbudet. Efter Lehman-kraschen så föll alla råvaror kraftigt, alla utom gas. Att gaspriserna inte föll i samma utsträckning berodde på oljeprisindexeringen där ett oljeprisfall påverkar gaspriserna 3-9 månader senare. Gas blev alltså mycket dyrt jämfört med andra råvaror. När dessutom utbudet ökade kraftigt under samma period blev oljeindexerad gas ett mycket dyrt alternativ i förhållande till det utbud som fanns. Skapandet av virtuella hubbar, t.ex. NCG, som reflekterade marknadens minskade efterfrågan och därmed lägre gaspriser efter kraschen bidrog också till att påvisa den ofördelaktiga oljeprisindexeringen. Norge har därefter övergått till en mycket högre grad av spotprisindexering i långtidskontrakt, där Ryssland fortsatt försvarar oljeindexering.

LNG-exporten har ökat kraftigt

Ytterligare en viktig faktor som har påverkat marknaden de senaste åren är utbyggnaden av och därmed tillgången till LNG d.v.s. flytande naturgas. Den största marknadsandelen har Qatar men utbudet växer från andra länder. Bl.a. Ryssland och Norge har stora prospekt på gång och även Australien ska komma igång mer LNG export. Här byggs världens största ”liquifaction processing plant”. Tillgången på LNG gör att utbudet till Europa blir mer mångfacetterat och större.

Rysslands export till Europa

Även Rysslands export till Europa har ökat kraftigt bl.a. med hjälp av Nordstream-pipeline I och II från Ryssland till Tyskland. Ryssland har ökat sin export med ca 30 % sedan dess och blivit en alltmer betydelsefull leverantör av gas till Europa.

Ett paradigmskifte på lagernivåer

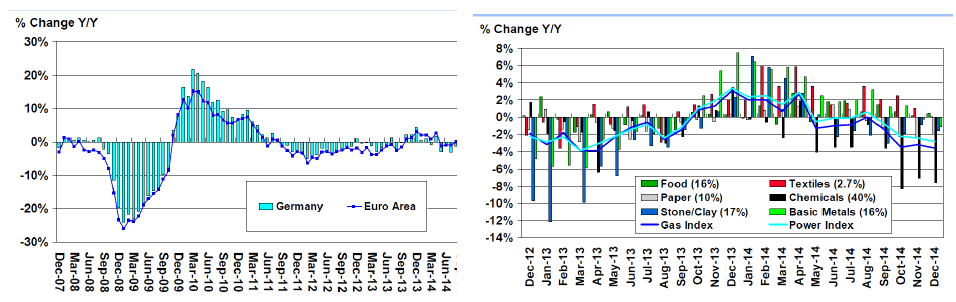

När det gäller lagringskapacitet har Europa genomgått något av ett paradigmskifte. I början av 2000 talet låg Europas lagerkapacitet på ca 45 bcm (knappt 500 TWh). Sedan dess har kapaciteten byggs ut kraftigt. Detta har varit ett prioriterat EU projekt då man ansett det viktigt att öka leveranssäkerheten på gas. Nu är lagerkapaciteten uppe på ca 66 bcm. Men under denna period har förbrukningen minskat kraftigt. Under högkonjunkturen i början av 2000-talet använde industrin betydligt mer gas till sin produktion, gasanvändningen var stigande fram till runt år 2010 då det vände snabbt. Nedanstående två grafer visar förändringen i gasintensiv industri i Europa där speciellt kemiindistrin har haft det svårt.

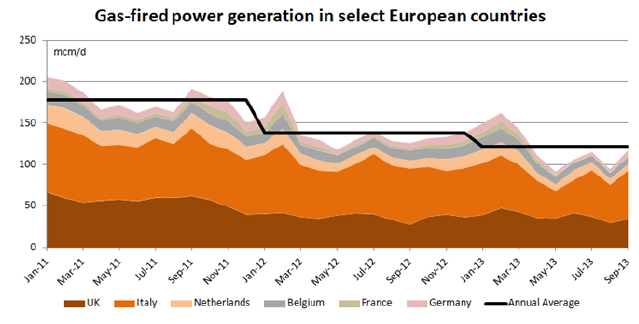

Dessutom användes tidigare ca 15-20 bcm mer gas i kraftproduktionen på grund av en positiv ”spark spread” d.v.s. lönsamhet i gaskraftproduktion. Ofta jämför man med ”dark spread” som är lönsamhet i kolkraftproduktion. Idag är lönsamheten för kolkraftproduktion betydligt högre än den för gaskraftproduktion vilket minskar användningen av gas för detta syfte. Den kraftiga ökningen av förnybar energi i Europa är ytterligare en anledning till minskad användning av gas i kraftsektorn.

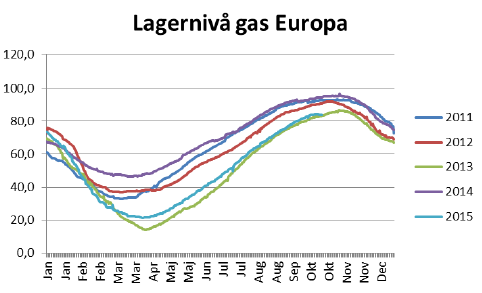

Vi kommer alltså även de närmaste åren troligen se betydligt lägre lagernivåer än vi sett tidigare men det betyder inte automatiskt att vi kommer se högre priser.

Gaspriserna i Europa det senaste året

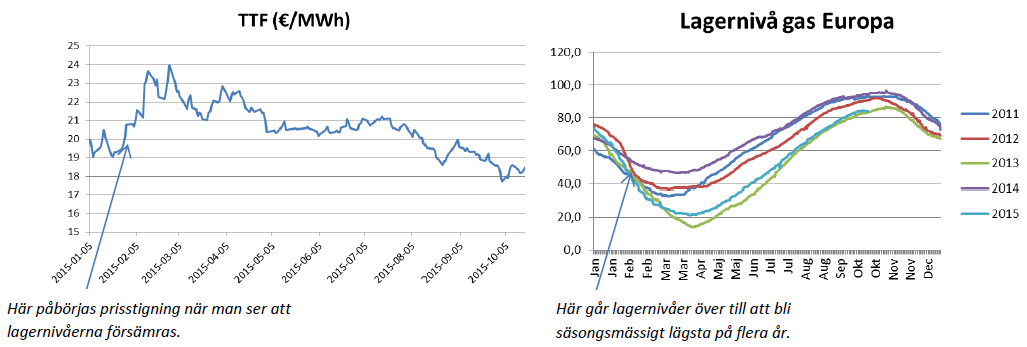

Under vintern 2014/2015 såg vi en dipp i gaspriserna i Europa. Detta berodde på två milda vintrar i rad, en minskad industriförbrukning, låg gaskraftproduktion samt det kraftiga oljeprisfallet. Den första dippen kom efter förra sommarens höga lagernivåer och låga förbrukning.

När sedan i början av år 2015 lagernivåerna gick ner till för säsongen lägsta nivåer (se bild över lagernivåer nedan) samtidigt som oljepriserna gick upp och vi fick en upptrappning i konflikten mellan Ryssland och Ukraina så fick vi uppgång i gaspriserna.

Sedan dess har gaspriserna åter fallit tillbaka då vi generellt har haft ett högt utbud av gas från både Ryssland och Norge samtidigt som LNG-leveranser har kommit in och användningen har varit låg av anledningar nämnda tidigare.

Status inför vintern

Förra vintern blev aktörer lite ”brända” av att ha köpt in stora lager på högre pris och sedan inte fått avsättning för denna. En anledning till att lagerkapaciteten var hög inför förra vintern var den då eskalerande konflikten mellan Ryssland och Ukraina där man var mycket osäker på hur stora leveranser som skulle tillåtas gå till och genom Ukraina. Dessutom var vintern mycket mild.

Idag är gaslagrena i Europa låga. Anledningen är att man diskonterar in ökade leveranser av LNG till låga priser. USA:s kongress godkände i början av året export av LNG och kontrakt är skrivet kring leveranser redan denna vinter. Dessutom finns förra årets osäkerhet kring Ryssland/Ukraina inte kvar i år då det nu finns en överenskommelse kring leverans och pris av naturgas från Ryssland till Ukraina. Ukraina har dessutom i år en god lagersituation. Vi har även en rekordhög export av gas från Norge i år.

Idag är gaslagrena i Europa låga. Anledningen är att man diskonterar in ökade leveranser av LNG till låga priser. USA:s kongress godkände i början av året export av LNG och kontrakt är skrivet kring leveranser redan denna vinter. Dessutom finns förra årets osäkerhet kring Ryssland/Ukraina inte kvar i år då det nu finns en överenskommelse kring leverans och pris av naturgas från Ryssland till Ukraina. Ukraina har dessutom i år en god lagersituation. Vi har även en rekordhög export av gas från Norge i år.

Utbudskapaciteten är med andra ord hög och osäkerheterna är betydligt lägre än förra året. Det skulle krävas en kall vinter under en längre period för att långvarigt få upp gaspriserna under vintern.

Priset från Ryssland till Ukraina är officiellt ca €19,4/MWh vilket ger en indikation på ett pristak för vinter, åtminstone tillfälligt om inte efterfrågan skulle stiga under många veckor pga. kraftig långvarig kyla. Vädret är dock en risk. Vi såg för ett par veckor sedan ett exempel på hur snabbt gaspriserna kan stiga när det blir kallt, LNG-leveranser inte täcker upp direkt och de låga lagernivåerna orsakar volatilitet.

Gaspriserna på längre sikt

Användning/förbrukning

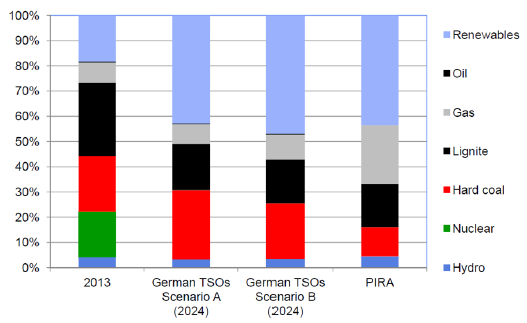

Behovet av gas växer i Europa. Användningen av gas kan bli det tredubbla till 2017 och stiga från dagens ca 20 % till 65 % menar till exempel analytiker på Energy Aspects. Även analyshuset Pira har en liknande åsikt vilket visas i grafen nedan. Låga, och till och med något fallande, gaspriser tillsammans med utfasningen av kärnkraft och kolkraft samt högre CO2-priser kommer öka användningen av gas i den europeiska kraftsektorn. Tyskland kommer troligen stå för en stor del av ökningen. Graf nedan visar analysföretaget Piras prognos på europeisk gasanvändning fram till 2030.

I Japan minskar gasanvändningen nu när de återstartar en del av sin kärnkraft. Generellt i Asien satsas även stort på förnybar elproduktion och kärnkraft vilket till viss del begränsar användningen av naturgas. Totalt sett så väntas dock Asien kraftigt öka sin förbrukning av naturgas framöver. Av klimatskäl vill man minska kol-och oljeanvändningen så mycket som möjligt och här är gas ett bra alternativ. Även i fordonssektorn kan användningen komma att öka kraftigt i Asien när man satsar på att minska de farliga utsläppen. Kina väntas enligt WEO att gå om Europa i gasanvändning runt år 2035 och 11 % av efterfrågan på primärenergi ska komma från naturgas (jmf med ca 4% idag). Ökningen väntas komma från alla sektorer; kraftsektor, industri och fordonssektorn. Mellanöstern ses av WEO som det andra stora området där gasanvändningen kommer öka kraftigt.

Produktion och Export

Inhemsk europeisk produktion kommer att minska under kommande år. Både i Holland och i England kommer vi få se en fallande produktion. Det holländska parlamentet godkände nyligen ytterligare reduktion i det stora Gröningen fältet p.g.a. ökad seismisk aktivitet, och mer kan komma.

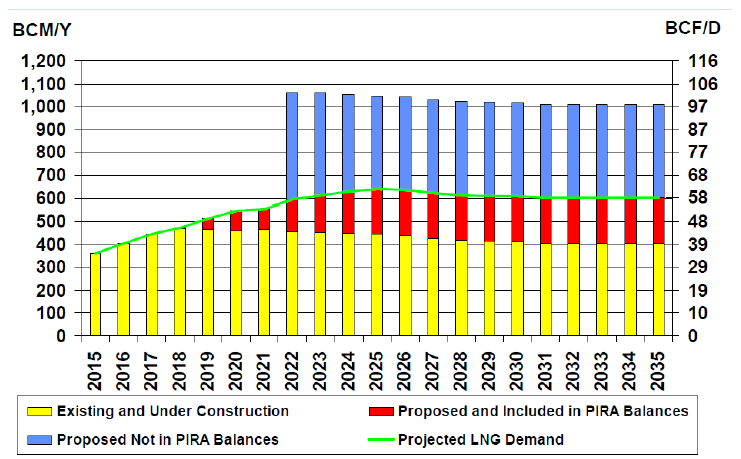

Utbudet globalt kommer dock att växa kraftigt. Som vi nämnde tidigare så ökar LNG-exporten från ett flertal länder. USA kommer igång med sin första export nu till vintern efter ett kongressbeslut i början av året. Mer omfattande export väntas dock inte komma igång förrän år 2017. Kina väntas enligt WEO mer än fördubbla sin produktion av naturgas till 2025. De har stor potential för skiffergas men samtidigt problem med grundvatten vilket gör prognosen osäker. I Australien byggs världens största ”liquefaction processing plant”, d.v.s. fabrik där gas omvandlas till flytande naturgas för att kunna transporteras vidare på t.ex. fartyg. Deras LNG väntas alltså öka kraftigt och täcka en stor del av kommande behov från Asien. Totalt väntas en fördubbling av produktionen av naturgas redan till 2020 jämfört med 2012 års nivåer. Även från Egypten väntas LNG-exporten öka till 2025. Nedanstående graf visar analysinstitutet Piras prognos över kommande utbud av LNG. De menar att kapaciteten för ny LNG är mycket stor men att dock inte alla planerade projekt kommer att bli av. Att kapaciteten finns där gör att priserna inte kan stiga hur mycket som helst. Tillgången finns där.

Ryssland satsar på att öka sin export ytterligare till Europa. Bl.a. så byggs ytterligare en Nordstream pipeline (Ryssland-Tyskland genom Östersjön). Diskussionerna kring Southstream (genom Svarta havet till Bulgarien och genom Serbien, Ungern, Slovenien och till Österrike) har för närvarande övergetts pga. dispyt med EU men kan komma att återtas som ett alternativ. Även Ryssland kommer dessutom att öka sin LNG-export där en stor del kan komma till Europa. Ryssland har som vi tidigare skrivit genomfört sin första gränsauktion där de säljer gas enligt auktionsförförande. Prissättningen är helt frikopplat från oljeindexering. Ryssland kommer potentiellt i fortsättningen att bli mer aktiv i sin gasförsäljning och agera mer på spotmarknader. Detta ger dem även en bra hedge mot eventuellt fortsatt låga oljepriser. WEO har i sina prognoser räknat med en kraftig ökning gasproduktionen i Ryssland men först efter år 2025.

Ytterligare ett land att räkna med i framtiden är Iran. Det har talats mest om Iran i oljesammanhang men Iran har också världens näst största gasreserv. När nu Iran och de sex världsmakterna slutit avtal om landets kärntekniska program börjar också de ekonomiska kontakterna utvecklas. Iran har pekat ut totalt 50 olje- och gasprojekt och ska erbjuda utländska investerare att ingå utvinningsavtal i flera av de stora gasfälten. Diskussioner förs även med grannationer kring pipelines för export av gas och man planerar även för start av export av LNG. WEO har i sina prognoser också räknat med en kraftig uppgång i gasproduktionen i landet men först efter år 2025.

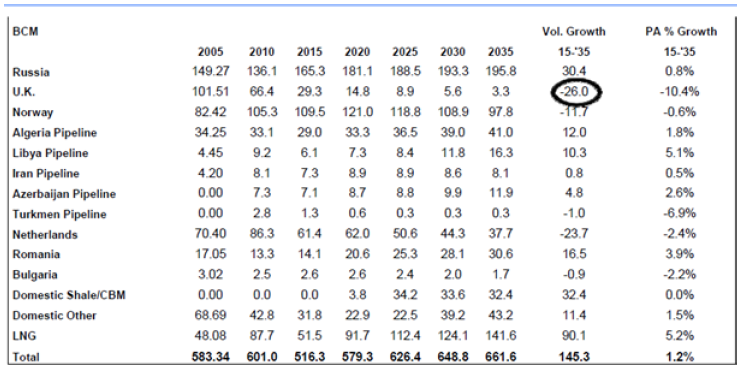

Nedanstående tabell visar prognos på förändring i export av naturgas till Europa. Export från England, Norge och Holland minskar kraftigt och ersätts av flöde från bl.a. LNG och Ryssland.

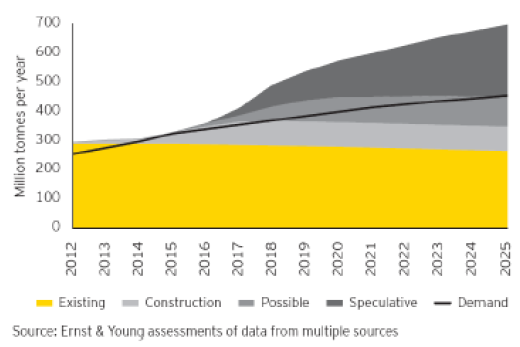

Nedanstående graf (dock över ett år gammal) visar potentiellt utbud och efterfråga i en undersökning gjord av Ernst & Young. Idag har potentialen växt ytterligare då detta bl.a. var före lättnader för Iran.

Kommentarer kring balans och priser

Sammanfattningsvis finns ett stort potentiellt utbud av naturgas globalt. Möjlig kapacitet täcker med råge efterfrågeprognoser. Vad skulle då kunna få förbrukningen att öka ytterligare?

Två mycket osäkra faktorer, både inom Europa och globalt, är storleken på utfasningen av kolkraftverk (speciellt de smutsiga brunkolsverken) samt höga CO2-priser/klimatskatter och andra klimatåtgärder. Klimatmötet i Paris i december kan ge en första indikation på hur stort åtagande länder som t.ex. Kina, Indien, Indonesien osv. är beredda att åta sig. Vi tror inte att länder som t.ex. Indien kommer gå samma väg som Kina gjorde utan att man redan från början då betydligt fler klimatvänliga alternativ idag finns att tillgå och man ser också klimatbördan som Kina idag bär.

Ytterligare en faktor som skulle kunna få gasanvändningen att öka kraftigt är en kraftig högkonjunktur. Detta känns idag långt borta för industrin. Kina växer mest i tjänstesektorn idag och industrin är på tillbakagång. I Europa har Spanien, och till viss del även Italien och England, ökat sin gasanvändning det senaste året men det känns långt borta med en kraftigare ökning från industrisektorn i Europa. Skillnaden i energipriser, och speciellt gaspriser, är dessutom mycket stor mellan olika länder. Gaspriserna för industrin i USA har fallit lavinartat sedan skiffergasen och industriproduktion har flyttats från Europa till USA, se graf nedan. Vi har svårt att se att industriproduktionen i Europa någonsin kommer återgå till nivån för fem år sedan. Som vi skrivit tidigare så räknar vi dock med att gasanvändningen kommer öka i kraftsektorn.

Det finns också risker på utbudssidan. En stor risk är nedläggning av LNG-projekt av lönsamhetsskäl. Om efterfrågesidan växer som prognosticerat så kommer det inte att finnas avsättning för alla planerade projekt och flera projekt kommer få läggas ner. Här kan det bli ”timing” problem. Det tar lång tid från investeringsbeslut till produktion/export. Investeringsstopp nu kan till och med leda till underskott flera år senare. Ett underskott känns dock mycket avlägset idag så risken är inte stor.

Prisdiskussion

Ett kraftigt ökande utbud av naturgas kommer dra ner priserna på naturgas i Asien och Europa. Vissa menar att priset på LNG kan nära på halveras till år 2017. Detta kommer i sin tur dock att få efterfrågan på gas att öka, speciellt från kraftproduktion då det blir mer lönsamt att köra gas än kol (speciellt om även CO2 priserna stiger).

Med ett växande LNG-utbud kommer prissättningen av naturgas att bli mer globalt harmoniserad. LNG ger ett alternativ till att köpa spotgas på hubbar. Vi anser att ett tak på naturgaspriserna kan sättas av JKM (Japan Korea marker) spotpris LNG som f.n. ligger på ca €21-22/MWh. Detta tak menar vi alltså skulle gälla över tiden under en period – självklart är temporära t.ex. väderberoende skillnader fullt möjliga (priset har pendlat mellan €29-€20/MWh under 2015). Ett teoretiskt golv sätts runt €10-15/MWh (Henry Hub-pris med låg fraktkostnad LNG) men i praktiken får priset svårt att en längre tid understiga marginalkostnad på norsk gas som estimeras runt €13-15/MWh. Lägre pris skulle resultera i neddragning av produktion.

Se nedanstående graf för Moditys senaste prisprognos på europeisk naturgas (TTF).

Gustaf Sundelius, portföljförvaltare Gas, Modity

Mia Bodin, analytiker, Modity

[box]Denna analys publiceras på Råvarumarknaden.se med tillstånd och i samarbete med Modity Energy Trading.[/box]

Ansvarsfriskrivning

Energimarknadskommentaren har producerats av Modity Energy Trading. Informationen är rapporterad i god tro och speglar de aktuella åsikterna hos medarbetarna, dessa kan ändras utan varsel. Modity Energy Trading tar inget ansvar för handlingar baserade på informationen.

Om Modity Energy Trading

Modity Energy Trading erbjuder energibolag och större företag den erfarenhet, kompetens och analysredskap som krävs för en trygg och effektiv förvaltning av energiportföljen. Modity bedriver handel med allt från el och gas, till elcertifikat, valutor och utsläppsrätter. Företagets kunder får dessutom ta del av deras analysprodukter som t.ex det fullständiga marknadsbrevet med ytterligare kommentarer och prognoser. För ytterligare information se hemsidan.

Analys

Also OPEC+ wants to get compensation for inflation

Brent crude has fallen USD 3/b since the peak of Iran-Israel concerns last week. Still lots of talk about significant Mid-East risk premium in the current oil price. But OPEC+ is in no way anywhere close to loosing control of the oil market. Thus what will really matter is what OPEC+ decides to do in June with respect to production in Q3-24 and the market knows this very well. Saudi Arabia’s social cost-break-even is estimated at USD 100/b today. Also Saudi Arabia’s purse is hurt by 21% US inflation since Jan 2020. Saudi needs more money to make ends meet. Why shouldn’t they get a higher nominal pay as everyone else. Saudi will ask for it

Brent is down USD 3/b vs. last week as the immediate risk for Iran-Israel has faded. But risk is far from over says experts. The Brent crude oil price has fallen 3% to now USD 87.3/b since it became clear that Israel was willing to restrain itself with only a muted counter attack versus Israel while Iran at the same time totally played down the counterattack by Israel. The hope now is of course that that was the end of it. The real fear has now receded for the scenario where Israeli and Iranian exchanges of rockets and drones would escalate to a point where also the US is dragged into it with Mid East oil supply being hurt in the end. Not everyone are as optimistic. Professor Meir Javedanfar who teaches Iranian-Israeli studies in Israel instead judges that ”this is just the beginning” and that they sooner or later will confront each other again according to NYT. While the the tension between Iran and Israel has faded significantly, the pain and anger spiraling out of destruction of Gaza will however close to guarantee that bombs and military strifes will take place left, right and center in the Middle East going forward.

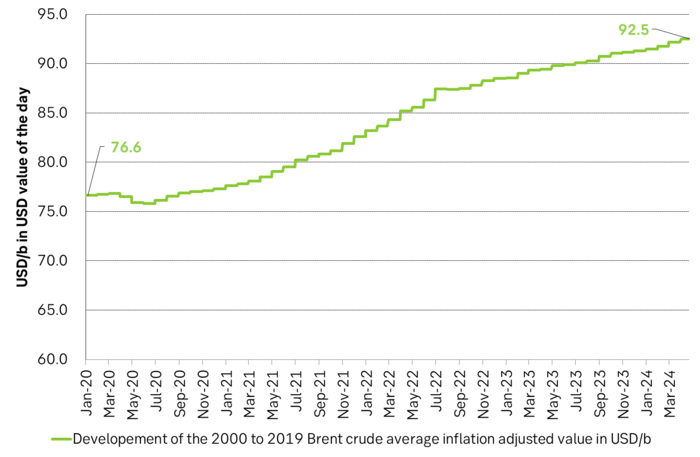

Also OPEC+ wants to get paid. At the start of 2020 the 20 year inflation adjusted average Brent crude price stood at USD 76.6/b. If we keep the averaging period fixed and move forward till today that inflation adjusted average has risen to USD 92.5/b. So when OPEC looks in its purse and income stream it today needs a 21% higher oil price than in January 2020 in order to make ends meet and OPEC(+) is working hard to get it.

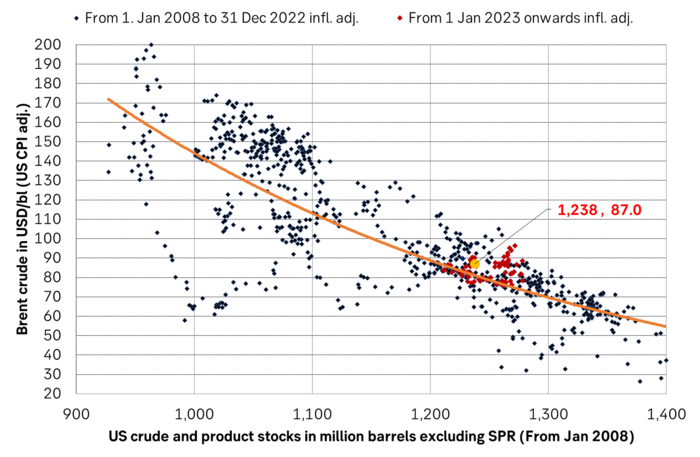

Much talk about Mid-East risk premium of USD 5-10-25/b. But OPEC+ is in control so why does it matter. There is much talk these days that there is a significant risk premium in Brent crude these days and that it could evaporate if the erratic state of the Middle East as well as Ukraine/Russia settles down. With the latest gains in US oil inventories one could maybe argue that there is a USD 5/b risk premium versus total US commercial crude and product inventories in the Brent crude oil price today. But what really matters for the oil price is what OPEC+ decides to do in June with respect to Q3-24 production. We are in no doubt that the group will steer this market to where they want it also in Q3-24. If there is a little bit too much oil in the market versus demand then they will trim supply accordingly.

Also OPEC+ wants to make ends meet. The 20-year real average Brent price from 2000 to 2019 stood at USD 76.6/b in Jan 2020. That same averaging period is today at USD 92.5/b in today’s money value. OPEC+ needs a higher nominal price to make ends meet and they will work hard to get it.

Inflation adjusted Brent crude price versus total US commercial crude and product stocks. A bit above the regression line. Maybe USD 5/b risk premium. But type of inventories matter. Latest big gains were in Propane and Other oils and not so much in crude and products

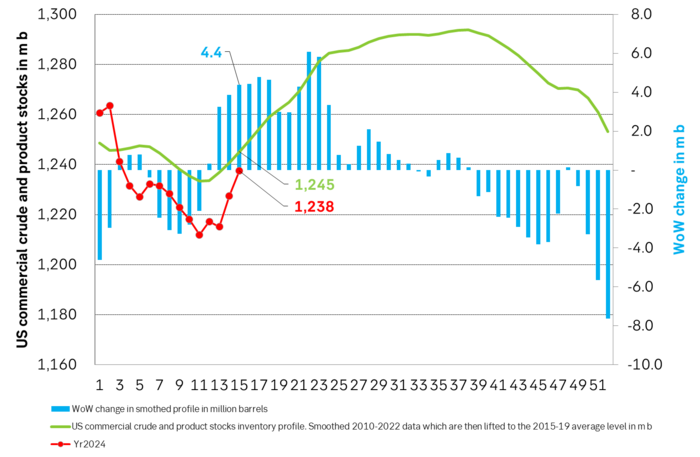

Total US commercial crude and product stocks usually rise by 4-5 m b per week this time of year. Gains have been very strong lately, but mostly in Propane and Other oils

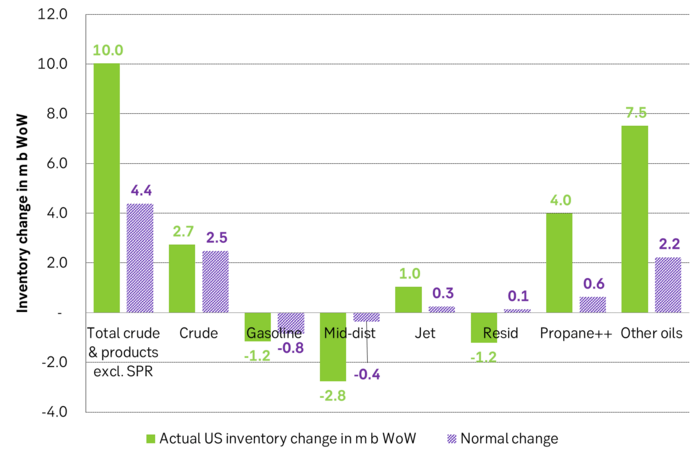

Last week’s US inventory data. Big rise of 10 m b in commercial inventories. What really stands out is the big gains in Propane and Other oils

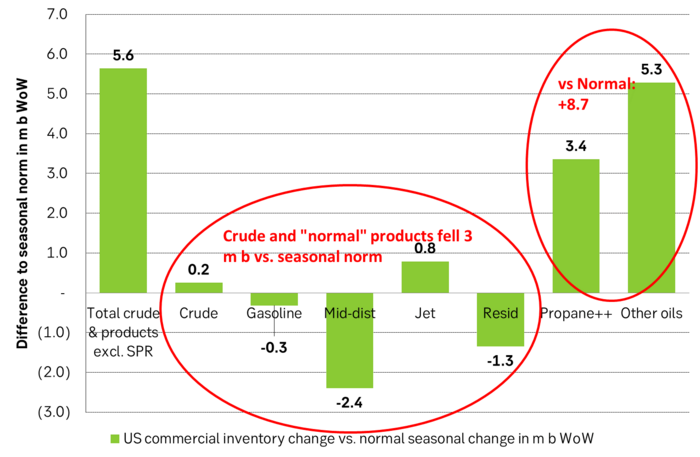

Take actual changes minus normal seasonal changes we find that US commercial crude and regular products like diesel, gasoline, jet and bunker oil actually fell 3 m b versus normal change.

Analys

Nat gas to EUA correlation will likely switch to negative in 2026/27 onward

Historically positive Nat gas to EUA correlation will likely switch to negative in 2026/27 onward

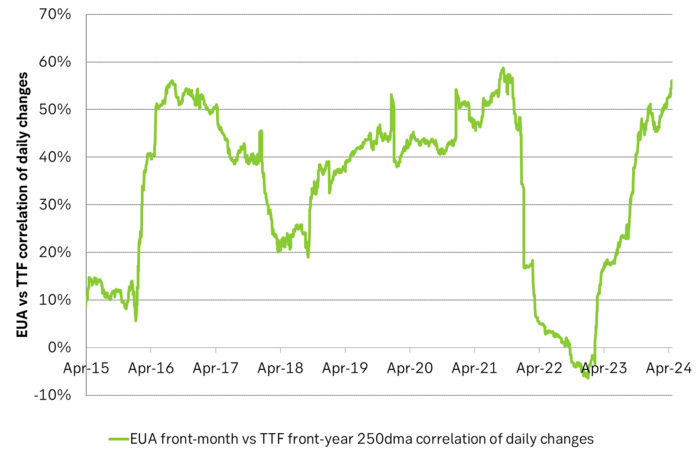

Historically there has been a strong, positive correlation between EUAs and nat gas prices. That correlation is still fully intact and possibly even stronger than ever as traders increasingly takes this correlation as a given with possible amplification through trading action.

The correlation broke down in 2022 as nat gas prices went ballistic but overall the relationship has been very strong for quite a few years.

The correlation between nat gas and EUAs should be positive as long as there is a dynamical mix of coal and gas in EU power sector and the EUA market is neither too tight nor too weak:

Nat gas price UP => ”you go black” by using more coal => higher emissions => EUA price UP

But in the future we’ll go beyond the dynamically capacity to flex between nat gas and coal. As the EUA price moves yet higher along with a tightening carbon market the dynamical coal to gas flex will max out. The EUA price will then trade significantly above where this flex technically will occur. There will still be quite a few coal fired power plants running since they are needed for grid stability and supply amid constrained local grids.

As it looks now we still have such overall coal to gas flex in 2024 and partially in 2025, but come 2026 it could be all maxed out. At least if we look at implied pricing on the forward curves where the forward EUA price for 2026 and 2027 are trading way above technical coal to gas differentials. The current forward pricing implications matches well with what we theoretically expect to see as the EUA market gets tighter and marginal abatement moves from the power sector to the industrial sector. The EUA price should then trade up and way above the technical coal to gas differentials. That is also what we see in current forward prices for 2026 and 2027.

The correlation between nat gas and EUAs should then (2026/27 onward) switch from positive to negative. What is left of coal in the power mix will then no longer be dynamically involved versus nat gas and EUAs. The overall power price will then be ruled by EUA prices, nat gas prices and renewable penetration. There will be pockets with high cost power in the geographical points where there are no other alternatives than coal.

The EUA price is an added cost of energy as long as we consume fossil energy. Thus both today and in future years we’ll have the following as long as we consume fossil energy:

EUA price UP => Pain for consumers of energy => lower energy consumption, faster implementation of energy efficiency and renewable energy => lower emissions

The whole idea with the EUA price is after all that emissions goes down when the EUA price goes up. Either due to reduced energy consumption directly, accelerated energy efficiency measures or faster switch to renewable energy etc.

Let’s say that the coal to gas flex is maxed out with an EUA price way above the technical coal to gas differentials in 2026/27 and later. If the nat gas price then goes up it will no longer be an option to ”go black” and use more coal as the distance to that is too far away price vise due to a tight carbon market and a high EUA price. We’ll then instead have that:

Nat gas higher => higher energy costs with pain for consumers => weaker nat gas / energy demand & stronger drive for energy efficiency implementation & stronger drive for more non-fossil energy => lower emissions => EUA price lower

And if nat gas prices goes down it will give an incentive to consume more nat gas and thus emit more CO2:

Cheaper nat gas => Cheaper energy costs altogether, higher energy and nat gas consumption, less energy efficiency implementations in the broader economy => emissions either goes up or falls slower than before => EUA price UP

Historical and current positive correlation between nat gas and EUA prices should thus not at all be taken for granted for ever and we do expect this correlation to switch to negative some time in 2026/27.

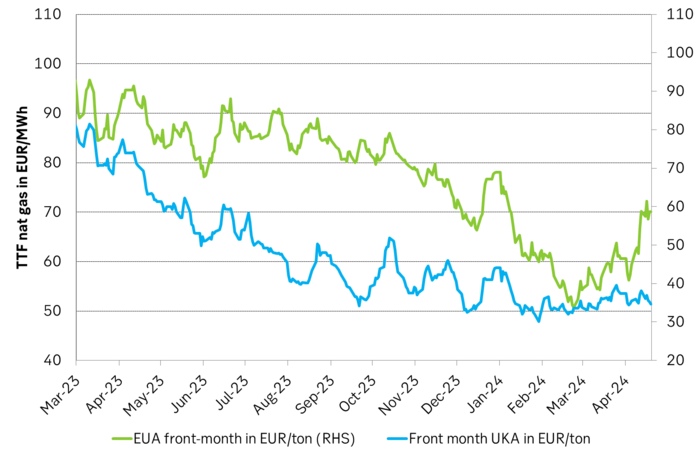

In the UK there is hardly any coal left at all in the power mix. There is thus no option to ”go black” and burn more coal if the nat gas price goes up. A higher nat gas price will instead inflict pain on consumers of energy and lead to lower energy consumption, lower nat gas consumption and lower emissions on the margin. There is still some positive correlation left between nat gas and UKAs but it is very weak and it could relate to correlations between power prices in the UK and the continent as well as some correlations between UKAs and EUAs.

Correlation of daily changes in front month EUA prices and front-year TTF nat gas prices, 250dma correlation.

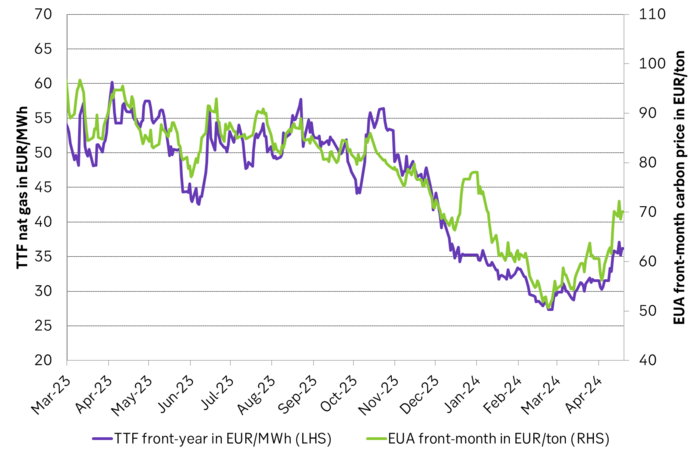

EUA price vs front-year TTF nat gas price since March 2023

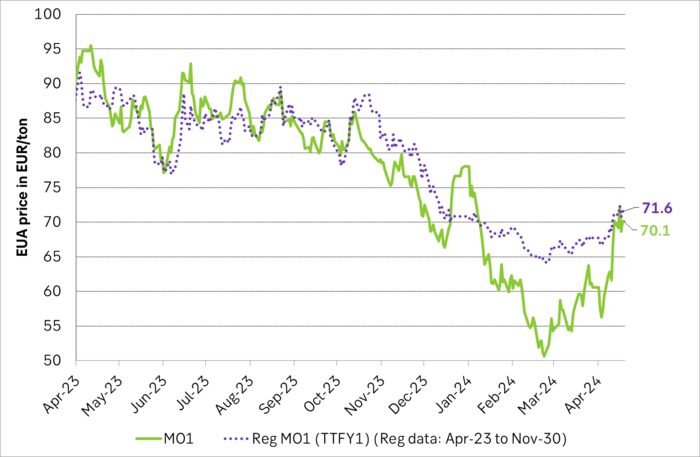

Front-month EUA price vs regression function of EUA price vs. nat gas derived from data from Apr to Nov last year.

The EUA price vs the UKA price. Correlations previously, but not much any more.

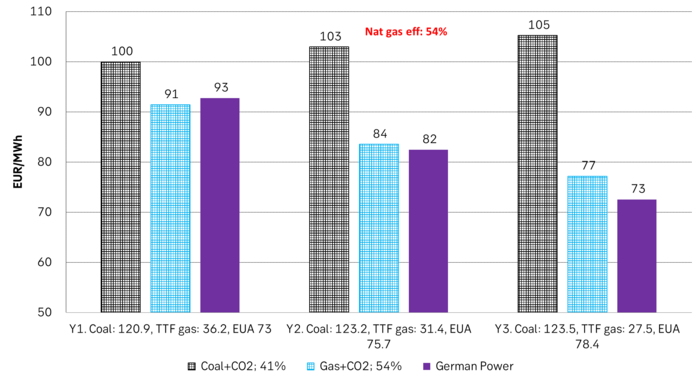

Forward German power prices versus clean cost of coal and clean cost of gas power. Coal is totally priced out vs power and nat gas on a forward 2026/27 basis.

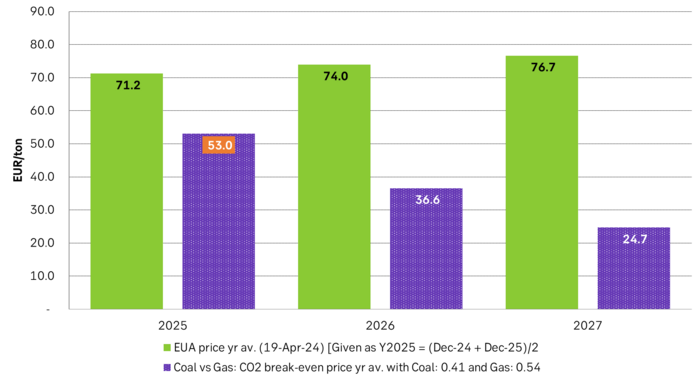

Forward price of EUAs versus technical level where dynamical coal to gas flex typically takes place. EUA price for 2026/27 is at a level where there is no longer any price dynamical interaction or flex between coal and nat gas. The EUA price should/could then start to be negatively correlated to nat gas.

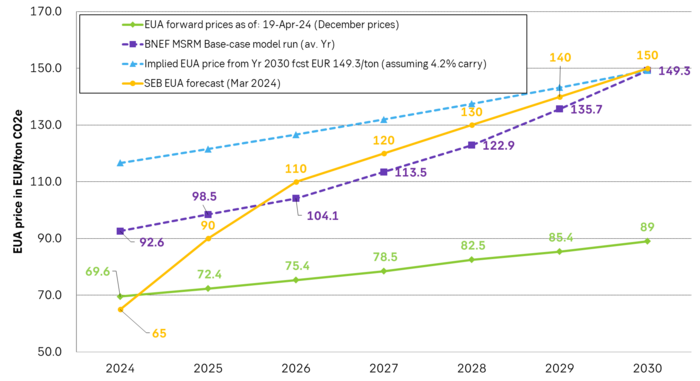

Forward EAU price vs. BNEF base model run (look for new update will come in late April), SEB’s EUA price forecast.

Analys

Fear that retaliations will escalate but hopes that they are fading in magnitude

Brent crude spikes to USD 90.75/b before falling back as Iran plays it down. Brent crude fell sharply on Wednesday following fairly bearish US oil inventory data and yesterday it fell all the way to USD 86.09/b before a close of USD 87.11/b. Quite close to where Brent traded before the 1 April attack. This morning Brent spiked back up to USD 90.75/b (+4%) on news of Israeli retaliatory attack on Iran. Since then it has quickly fallen back to USD 88.2/b, up only 1.3% vs. ydy close.

The fear is that we are on an escalating tit-for-tat retaliatory path. Following explosions in Iran this morning the immediate fear was that we now are on a tit-for-tat escalating retaliatory path which in the could end up in an uncontrollable war where the US unwillingly is pulled into an armed conflict with Iran. Iran has however largely diffused this fear as it has played down the whole thing thus signalling that the risk for yet another leg higher in retaliatory strikes from Iran towards Israel appears low.

The hope is that the retaliatory strikes will be fading in magnitude and then fizzle out. What we can hope for is that the current tit-for-tat retaliatory strikes are fading in magnitude rather than rising in magnitude. Yes, Iran may retaliate to what Israel did this morning, but the hope if it does is that it is of fading magnitude rather than escalating magnitude.

Israel is playing with ”US house money”. What is very clear is that neither the US nor Iran want to end up in an armed conflict with each other. The US concern is that it involuntary is dragged backwards into such a conflict if Israel cannot control itself. As one US official put it: ”Israel is playing with (US) house money”. One can only imagine how US diplomatic phone lines currently are running red-hot with frenetic diplomatic efforts to try to defuse the situation.

It will likely go well as neither the US nor Iran wants to end up in a military conflict with each other. The underlying position is that both the US and Iran seems to detest the though of getting involved in a direct military conflict with each other and that the US is doing its utmost to hold back Israel. This is probably going a long way to convince the market that this situation is not going to fully blow up.

The oil market is nonetheless concerned as there is too much oil supply at stake. The oil market is however still naturally concerned and uncomfortable about the whole situation as there is so much oil supply at stake if the situation actually did blow up. Reports of traders buying far out of the money call options is a witness of that.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset når nytt all time high och bryter igenom 2300 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Mining får köprekommendation av BMO

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSAs stigande konsumtion av naturgas

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanCentralbanker fortsatte att köpa guld under februari

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKakaomarknaden är extrem för tillfället

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanHur mår den svenska skogsbraschen? Två favoritaktier

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBoliden på 20 minuter

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBetydande underskott i utbudet av olja kan få priset att blossa upp