Analys

SHB Råvarubrevet 5 september 2014

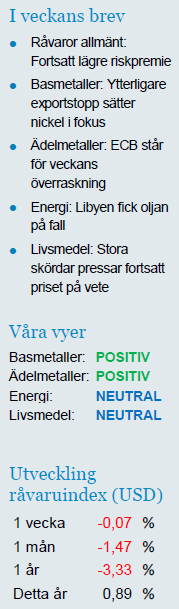

Råvaror allmänt: Fortsatt lägre riskpremie

Råvaror allmänt: Fortsatt lägre riskpremie

Under veckan har presidenterna Porosjenko och Putin avtalat vapenvila. Förra veckan kom Israel och Hamas överens om ny vapenvila efter att Egypten medlat. Sammantaget har riskpremien kommit ner och bland råvaror har olja handlats upp med hopp om en starkare konjunktur utan handelssanktioner kring Ryssland på beskedet.

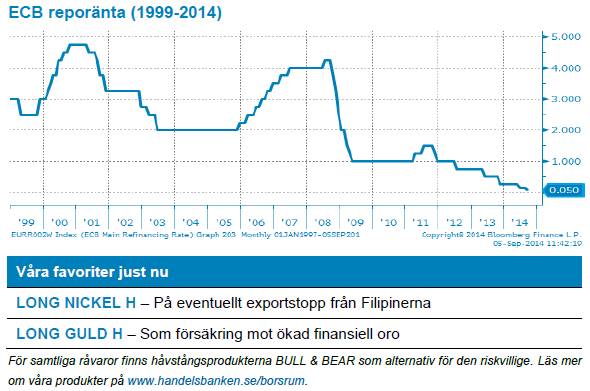

Makromässigt är Europa största orosmolnet just nu, även förut så starka Tyskland börjar visa svagare makrosiffror. ECB:s Draghi är redo att göra mer, men uppmanar också politiker att agera. Bland annat vill Draghi se sänkta skatter och ökade offentliga investeringar. Konjunkturtermometern visar just nu rimfrost i Europa, ljummet i Kina och bikramyogatemperatur i USA. I det klimatet trivs aluminium med sin stora USA exponering bra. Just basmetaller har utvecklats starkt senaste veckorna med stöd i USA makrodata.

Förväntningarna var högt ställda inför ECB:s möte under torsdagen. Draghi lyckades dock än en gång att överraska marknaderna positivt. Räntan sänktes och man kommer även köpa säkerställda obligationer. Fallande inflationsförväntningar, svag statistik och geopolitik oroar uppenbarligen ECB. Man öppnar också för QE-spåret. Om ECB går hela vägen som man gjort i USA återstå att se men beskedet är positivt för guld och minskar våra föraningar om att guld ska tappa när vi närmar oss Fed-räntehöjningar.

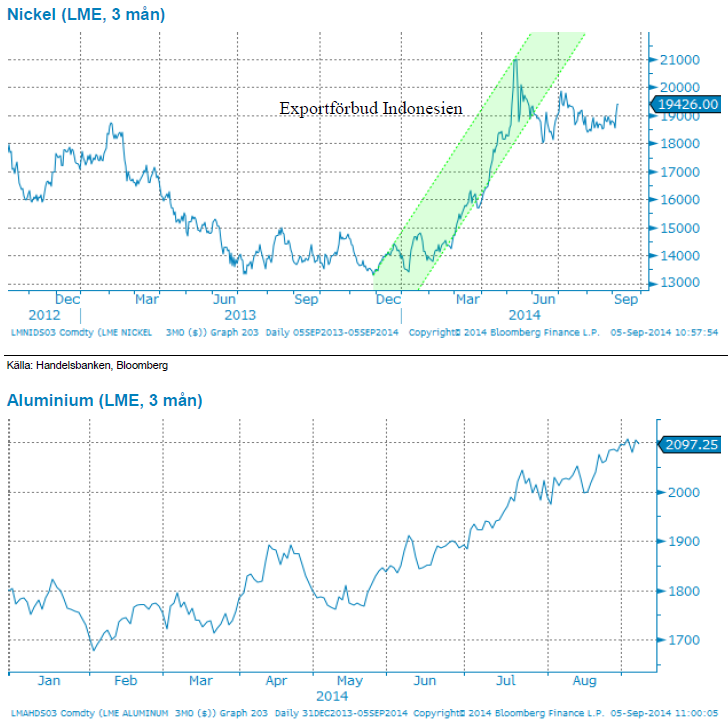

Basmetaller: Ytterligare exportstopp sätter nickel i fokus

Tidigare i veckan skickade vi ut ytterligare ett trading case på nickel, denna gång på oro för att Filipinerna vill efterlikna Indonesien och införa exportstopp på oförädlad malm. Men timingen är viktigt och hur stor påverkan ett eventuellt exportförbud påverkar prisbilden beror på hur snabbt beslut och genomförande tar. Läs mer i vårt trading case här.

Basmetallerna i övrigt har haft en stark utveckling under sommaren och ser ut att kunna fortsätta. Främst pådrivna av den starka amerikanska konjunkturdatan. USA trenden ser robust ut och kompenserar för den stiltje som nu råder i Kina efter vårens katastrofala makrodata där. Aluminium fortsätter sin starka trend, drivet av stark efterfråga i USA och vårens nedstängningar av då olönsam produktion. Priset kan säkerligen gå högre före vi tror att nedstängdas smältverk dras igång igen och mättar efterfrågeuppgången. Med undantaget för koppar ser vi fortsatt positivt på basmetallerna.

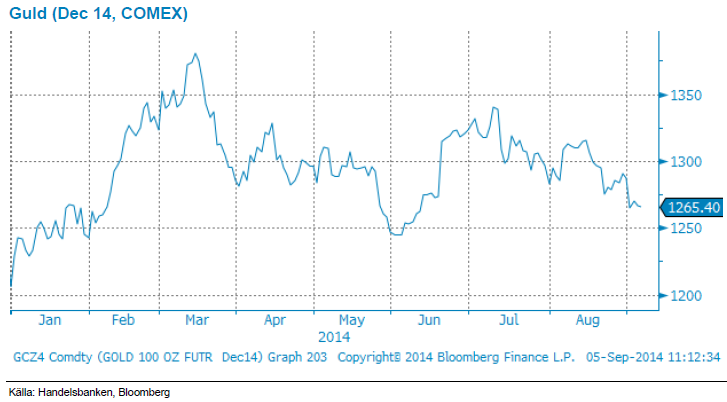

Ädelmetaller: ECB står för veckans överraskning

Gårdagens ovanligt resoluta besked från Europeiska Centralbanken, ECB, kvalar in som veckans nyhet i finansmarknaden. Vi har ju sedan en tid en positiv syn på ädelmetaller, framför allt guld, med reservationen att hålla koll på om Federal Reserve börjar höja räntan.

Gårdagens besked från ECB, i kombination med att amerikanska räntor inte stigit nämnvärt under sommaren, gör att vi blir mer övertygade i vår positiva syn på ädelmetallsektorn. Fortsatt nedpressade räntenivåer, medvetet orkestrerade av en ganska enig centralbankskår, tvingar investerare in i mer riskfyllda tillgångsslag. I denna jakt på avkastning finns det naturligt nog många som blir tveksamma till vad konsekvensen blir för värderingar av finansiella tillgångar, och till vad som händer med dessa värderingar när centralbankerna börjar ta tillbaks sina extrema stimulanser.

Vårt resonemang runt guldet har byggt – och bygger alltjämt – på balansen mellan guldets ”säker hamn-status” och alternativkostnaden för innehav i guld (vilket ju inte ger någon ränta). Höjd ränta borde – allt annat lika – leda till press nedåt på guldet, medan finansiell oro – som skulle kunna skapas av höjd ränta – brukar leda till köp av guld. Hittills i år har denna balans varit ganska jämn, vilket gjort att guldet visat upp osedvanligt små prisrörelser. ECB:s besked igår ska ses som att denna balans skiftas en bit i guldets favör.

Gårdagen besked skapade ju ingen rörelse i guldet, ett par dollar upp eller ner höjde inga ögonbryn. Men i den miljö vi har nu ska man inte titta på guldet – eller andra råvaror – i sin ”vanliga” prissättning i dollar. Gårdagens besked från ECB skapade en stor dollarförstärkning, varför man måste se hur guldet rör sig mot euron, eller – i vårt fall – den svenska kronan. ECB-beskedet igår fick guldet att stiga 1,5 procent mot euron, och 1 procent mot kronan. Sammantaget betyder detta att en svensk placerare som äger guld eller guldcertifikat kunnat se sina innehav stiga i värde under sommaren, trots att guldpriset mot dollar bara stigit marginellt. Handelsbankens raka certifikat, LONG GULD H, har stigit nära 7 procent under de tre senaste månaderna, drivet av att dollarkursen stärkts.

Sammanfattningsvis ser vi fortsatt bra potential i att äga guld, både som ett skydd mot finansiell oro, och då räntorna fortsätter pressas. Vi vill dessutom påminna om Handelsbankens syn på dollarn, som är fortsatt väldigt positiv trots senaste tidens förstärkning, med en ettårsprognos på 7,95. Som vanligt när det gäller mer långsiktiga positioner anser vi att hävstångscertifikat inte är lämpliga, utan det raka LONG GULD H är det som passar bäst.

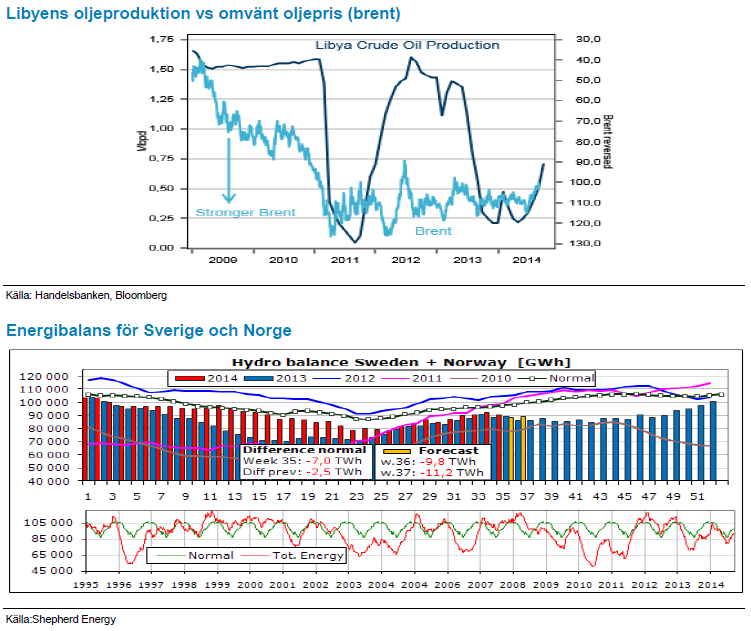

Energi: Libyen fick oljan på fall

Olja har handlats i princip oförändrat över denna vecka dock med en rejäl dip efter att Libyen utropat höjd oljeproduktion. Priset hämtade sig dock efter vapenvilan i Ryssland/Ukraina. Vi var tidigare övertygade om att oljan skulle rekylera tillbaka upp efter dykningen i augusti.

När vi nu ser Libyen på väg tillbaka blir vi mer försiktiga. USA har inlett året med en kraftig ökning i produktionen. Texas har nu adderat ett helt Norge på 3 år. Hittills har priseffekten av den ökade produktionen neutraliserats av utbudsstörningar i Mellanöstern. Om nu Libyen är på väg tillbaka blir det utbudspress både där och fortsatt från USA. Det är dock svårt att lita på trenden i Libyen, även vid årets början var Libyen på väg att öka produktionen men det föll snart samman i interna stridigheter där rebeller ville sälja oljan oberoende av de styrande i Tripoli.

Elmarknaden handlas oförändrat under veckan men prisbilden får stöd av det högtrycksområde som vuxit in och pressat undan ett nederbördsrikt lågtrycksområde. Sämre påfyllnad i magasinen med andra ord och trenden med en försvagad energibalans fortsätter där man räknar med underskott om 11.2 TWh efter nästa vecka (se bilden nedan). Ser vi till bränslekomplexet är det fortsatt fokus på Ukraina/Ryssland som skapar osäkerhet främst på gasmarknaden där stigande priser ger stöd åt kontinentala elmarknader. Energikolet fortsätter dock ned då det finns gott om kol tillgängligt på exportmarknaden men där EURUSD balanserar. Även utsläppsrätterna försvagas något till omkring 6 EUR/ton men vi räknar med att dessa fortsätter att rangehandlas mellan 6-7 EUR i väntan på besked från kommissionen kring stabilitetsmekanismen så sammantaget en ganska mixad bild där vi bör kunna se ytterligare någon euro eller två på uppsidan om väderprognoserna står sig.

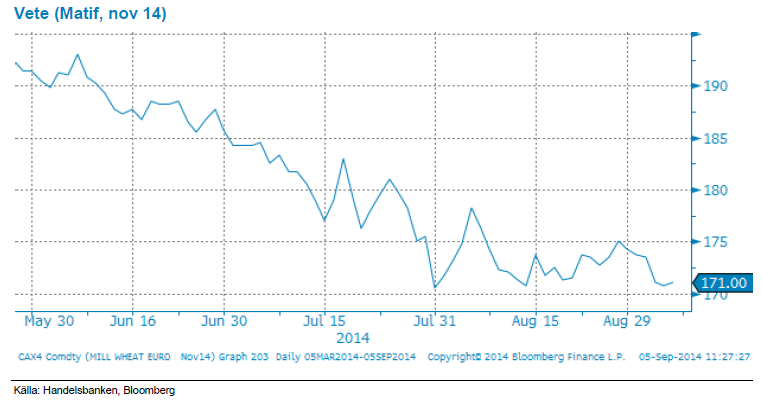

Livsmedel: Stora skördar pressar fortsatt priset på vete

Lägre riskpremie till följd av minskad oro i Ukraina har pressat vetepriset som under veckan handlades under 170 EUR/ton (nu något högre). Även skördepress med historiskt stora majsskördar i USA sätter press på både priset på majs och vetet då båda används som djurfoder.

För det amerikanska vetet verkar också brist på järnvägstransporter i USA bidra. Kall vinter har gjort att tågen som ska skeppa ut spannmål har fått vara kortare och stå stilla vissa veckor. Ökad konkurrens med att skeppa ut olja från Backen i North Dakota bidrar också till att järnvägarna är överbelastade. Vi behåller en neutral syn för utvecklingen på livsmedelssektorn.

För kaffet är det omvänt där september månad inleddes med stigande priser till följd av nedjustering av prognoserna för nästa års produktionssiffror. Det råder viss oro om världsproduktionen kan komma att möta efterfrågan trots flera år av rekordskördar. Under veckan har terminspriserna handlats uppemot 2,10 dollar/Ib för att sedan backa tillbaka. Den långa perioden av torka i början av året har nu orsakat stress och en för tidig utblomning av kaffeplantorna i vissa regioner av Brasilien. Den för tidiga utblomningen har försvårat skördearbetet och på de platser där maskiner använts har blommor rycks ut och skadats, vilket är ett stort orosmoment för de brasilianska kaffeodlarna. Frågan är nu vilka effekter detta kommer ha på den kommande skörden. Kaffemarknaden kan kort sammanfattas som fortsatt volatil och vi kan mycket väl se terminspriser över veckans högsta nivåer snart igen.

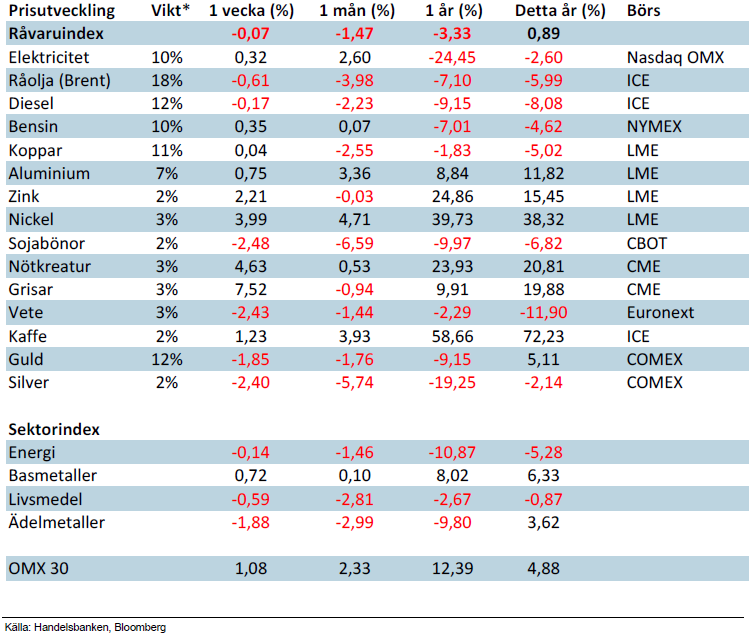

Handelsbankens råvaruindex (USD)

*Uppdaterade vikter från 29 november 2013

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av nordisk produktion (globala produktionen för sektorindex) och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga