Analys

SEB Jordbruksprodukter, 8 september 2014

Temat i marknaderna för jordbruksprodukter var uppjusteringar av global skörd av spannmål och oljeväxter. Veckan präglades också av en antydan till vapenvila mellan Ryssland och Ukraina, som dock verkade innebära en seger för de territoriella vinster Ryssland gjort. Denna vapenvila bröts av Ryssland under lördagen. En estnisk polis kidnappades av ryska säkerhetstjänsten inne på Estnisk sida av gränsen i fredags. Polisen visades under lördagen upp i en bur i Moskva. Efter att det varit viss tvekan under veckan, är det nu rätt säkert att EU/USA kommer att införa nya sanktioner mot Ryssland. Det innebär att konflikten mellan EU/USA och Ryssland trappas upp ytterligare. Det innebär också att tillväxten och efterfrågan framförallt på foderspannmål minskar.

Temat i marknaderna för jordbruksprodukter var uppjusteringar av global skörd av spannmål och oljeväxter. Veckan präglades också av en antydan till vapenvila mellan Ryssland och Ukraina, som dock verkade innebära en seger för de territoriella vinster Ryssland gjort. Denna vapenvila bröts av Ryssland under lördagen. En estnisk polis kidnappades av ryska säkerhetstjänsten inne på Estnisk sida av gränsen i fredags. Polisen visades under lördagen upp i en bur i Moskva. Efter att det varit viss tvekan under veckan, är det nu rätt säkert att EU/USA kommer att införa nya sanktioner mot Ryssland. Det innebär att konflikten mellan EU/USA och Ryssland trappas upp ytterligare. Det innebär också att tillväxten och efterfrågan framförallt på foderspannmål minskar.

På torsdag, den 11 september, publicerar både USDA och FAO/AMIS sina rapporter för september. De kommer förmodligen att innebära höjningar av majs- och sojaproduktionen i USA och av spannmålsproduktionen i Ryssland. Konsumtionen kommer antagligen inte att höjas lika mycket, eftersom geopolitisk oro och redan drabbade producenter av gris och mjölk håller tillbaka konsumtionen. Därför kommer antagligen utgående lager att justeras upp märkbart, med prisfall som följd.

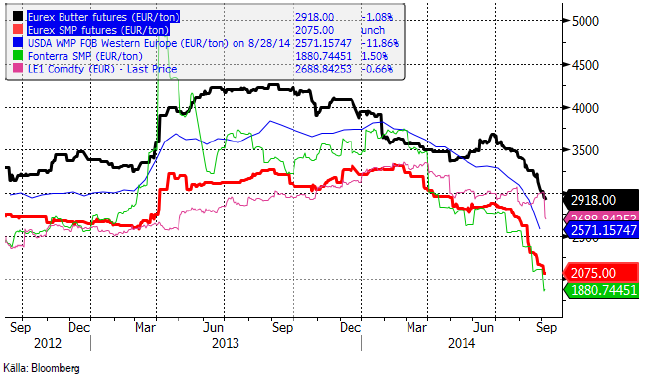

Fonterra-auktionen i veckan visade på nya relativt stora prisfall på alla produkter. Det fick terminerna på EUREX avseende smör och SMP att återta den fallande pristrenden.

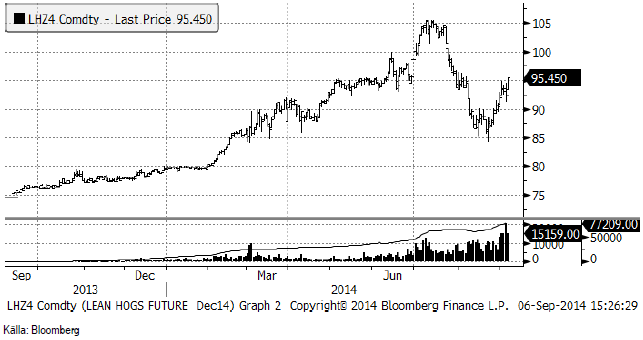

Ett vaccin har tagits fram mot PED-viruset, som varit prisdrivande i USAs grismarknad. Nyheten fick priserna för leverans nästa år att falla kraftigt på Lean Hogs-terminer i Chicago.

ECB sänkte sina tre viktigaste styrräntor i veckan, där två är nästan noll och en av dem är ännu mer negativ. Vi tror inte att detta kommer att göra varken till eller från, och väntar oss att QE är nästa steg. ECB chefen Mario Draghi sade också att QE kan bli aktuellt.

Odlingsväder

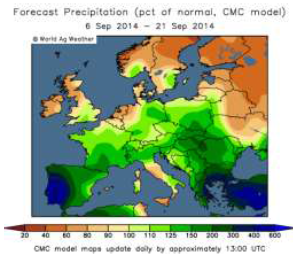

Den senaste 2-veckorprognosen med GFS-modellen för Europa visar torrare väder överlag. Nu är de kraftiga regnen över norra Europa borta. I Norden är det en mycket torr prognos och det såg vi redan förra veckan.

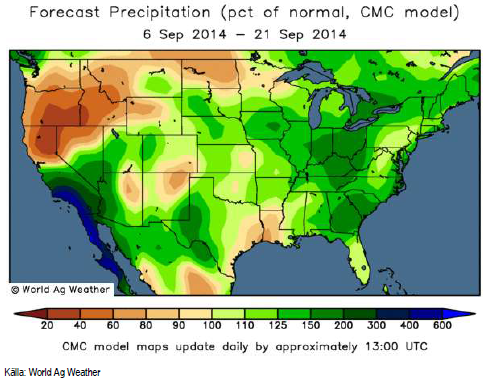

Prognoskartan för nederbörden i USA som har varit ”bearish”, och nu fått genomslag i högre crop ratings (se nedan), ser nu något torrare ut. Det är inte heller helt fel i det här läget.

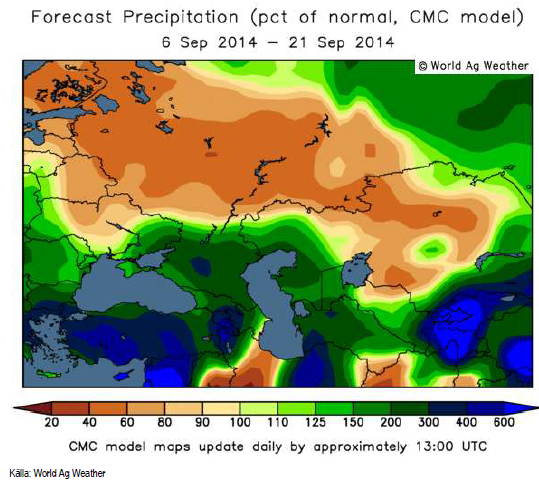

Prognosen för Ryssland och Ukraina som förra veckan var rätt torr, visar nu mer inslag av regn. Särkilt i det sydöstra hörnet av Ukraina, som Ryssland delvis har invaderat, väntas upp till 2 gånger normal nederbördsmängd. Stora delar av Ryssland får dock hälften eller mindre än hälften av normal nederbörd, vilket underlättar skördearbetet (vårvete och majs).

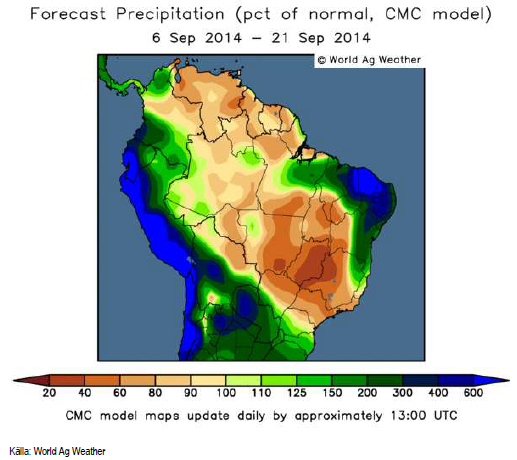

Torkan i centrala Brasilien väntas avta, men skyfallen över Argentina fortsätter. Minas Gerais är fortfarande väldigt torrt och det kan påverka kaffebuskarnas blomning som sker i oktober. Om det är för torrt trillar blommorna av.

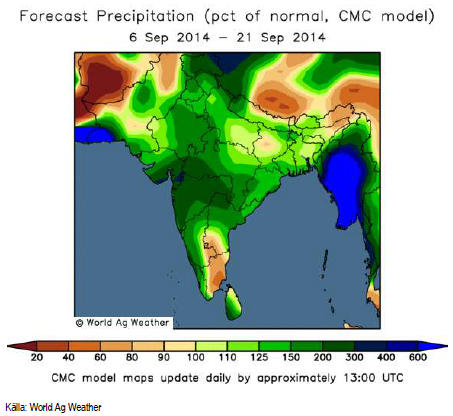

Indiens monsun fortsätter att ge mer nederbörd än normalt.

Vete

I en så kallad ”Info flash” i tisdags redogjorde Matif för vilka avdrag som kan göras på leveransbar kvalitet av vete på terminskontrakten. Klargörandet innehöll en upprepning av de tidigare kända kvalitetsspecifikationerna, dvs specifik vikt 76 kg/hl, fuktighet max 15%, brutna korn max 4%, grodda korn max 2%, orenheter max 2%. Där fanns också uppgifter om att sämre kvalitet kan levereras, men bara definierad enligt dessa ovanstående kriterier och närmare specificerat i ett Addendum. I detta Addendum, som bara är publicerat på franska står t ex att 4% grodda korn får levereras med ett prisavdrag på 1% (från stängningspriset på Matifterminen). Ekonomin är sådan att det naturligtvis är värt att erhålla ett pris som är 1% lägre än Matifs för att få leverera vete med 4% grodda korn.

Betyder detta att Matifs vete är ett fodervete? Inte omedelbart. Det beror på att vete bara kan levereras som finns i Senalias eller Socomacs silo vid leveranstidpunkten. Kan man som terminssäljare leverera in i Senalias eller Socomacs silo? Svaret är i praktiken nej. Kan man ta leverans från dessa silos? I praktiken kan man inte det, eftersom man har så kort tid på sig att ta vetet från silon (vilket man enligt Matifs villkor måste göra), att man kommer att hamna i default. Det är inte något som hindrar att siloägarna själva säljer en mängd terminer och behåller dem för leverans. Det sätter terminsköpare i en cornersituation. Detta kan vara en av anledningarna till varför just Matifs vetekontrakt nästan alltid handlar i backwardation när alla andra vetemarknader handlar i contango, inklusive den lilla fodervetemarknaden i London.

Under veckan tilltog upprördheten bland handlare återigen, efter att ha lugnat ner sig kring farsen när Socomacsilon skulle läggas till som leveranspunkt för ett par veckor sedan. Sanningen är att du som handlar gör det med en börs / leveranspunkt som själv har en position – mot dig. Du deltar inte på lika villkor med dem i marknaden och du har egentligen ingen aning om vad den fysiska varan du handlar är värd. Du kan enligt kontraktet få fodervete, idag värt ca 130 – 140 euro per ton, eller så kan du få kvarnvete värt kanske lite mer än vad Matif handlar i.

I min bok ”Bättre betalt för Skörden” visar jag att det för en lantbrukare som prissäkrar sig, över tiden ger över 8% högre årsavkastning på skörden, när man prissäkrar via Chicago istället för Matif. Korrelationen med svenska noteringar är lika hög som med Matif när man mäter under perioder längre än 3 månader. Det finns många anledningar att inte använda Matifs terminer.

I torsdags meddelade Matif att man överväger att införa samma kvalitetskrav som silooperatörerna Senalia och Socomac har, från och med noteringen av november 2017-kontraktet. Det noteras den 11 november. Min bedömning är att detta är ett slag i luften, eftersom det visserligen tar bort risken att få ett vete leverat som är värt 20% mindre än ”kvarnvete”, men det snarast befäster makten i marknaden hos silooperatörerna i Rouen.

Det var en GASC-tender (General Authority for Supply Commodities, Egypten) annonserad i tisdags där de efterfrågade laster om 55-60 kt för leverans 1-10 oktober. De nämnde särskilt att de önskade franskt vete. Ett GASC-villkor är att en last inte får vara blandad, utan måste komma från samma lastningstillfälle.

De anbud de fått läcktes som vanligt av personal på GASC och var

Ryskt:

Cargill: 252

LDC 256

Glencore: 253.28

Nidera: 256.24

Noble: 251.95

Vitol: 257

Venus: 252.5

Rumänskt:

Bunge: 247.24

Franskt

Bunge: 248.01

Cargill: 245.5

Granit: 240.4

Glencore: 247.48 55k

Soufflet: 245.94

Alla priser är angivna i dollar per ton och FOB. Om man räknar om Granit:s pris på 240.4 dollar till euro blir det 183.50 euro per ton. Det är nästan exakt 10 euro över Matif:s novemberkontrakt. Falltalskravet är 200 och proteinkravet för franskt vete är 11%. Senalia har sagt att de accepterar falltal 180 (för Matifvete) och då kan man komma fram till att skillnaden mellan Matif:s 180 och GASCs 200 är värt 10 euro. Eller något mer, eftersom Granit är billigare än Soufflet, som nu har Socomac-silon godkänd för leverans via Matif.

GASC köpte 60,000 ton franskt vete och 60,000 ton rumänskt. Ryssarna hängde inte riktigt med ner i pris den här gången och de har massor att sälja, så vi kan nog räkna med ett hopp nedåt i prisnivå till nästa GASC-tender.

Ukrainas jordbruksdepartement sade i torsdags att 35.7 mt spannmål hade skördats på 66% av åkerarealen. Majsskörden har börjat, men står än så länge bara för 0.073 mt av totalen. Det ryktas att yielden på majsen är betydligt lägre än vanligt, beroende på låga eller inga gödselgivor.

Ukrainas jordbruksdepartement sade också att spannmålsexporten steg till 5.01 ton under de första två månaderna av 2014/15-säsongen. Förra året samma tid period var exporten 3.3 mt. Exporten bestod av 2.75 mt vete, 1.89 mt korn och 0.38 mt majs.

China Grain Reserves Corporation (Sinograin), som ansvarar för Kinas statliga lager, rapporterade att lagren av vete just nu är tre gånger så stora som förra året. Det signalerar att importbehovet är mindre, allt annat lika. Generellt sett får man ett intryck av att de flesta importländer (utom t ex Algeriet) legat på framkant och köpt på sig en buffert. Detta bidrar till marknadens svaghet nu.

I fredags morse rapporterade Reuters att Ryssland Grain Union (RGU) med hänvisning till ett läckt brev från premiärminister Medvedev, att ryska jordbruksdepartementet överväger att införa ett exportstopp på vete under 2014/15. Detta ska ses mot bakgrund av att spannmålsskörden ser ut att bli över 100 mt, och att Ryssland redan exporterat 7.3 mt spannmål sedan den 1 juli. Enligt brevet som RGU citerar skulle exportstoppet slå till om exporten når 26.9 mt. IKAR och ProZerno har båda förutspått en export på 33 mt i år, så vi bedömer att den här informationen om ett exportstopp stämmer. Priset på spannmål är lågt och det råkar ha varit bra väder i år, samtidigt som Ryssland de facto befinner sig i krig med ett av EU och USA uppbackat Ukraina. USDA ligger som bekant väsentligt lägre i sitt produktions- och exportestimat för Ryssland. Det kommer de säkerligen att justera upp i den kommande WASDE-rapporten. Det här brevet kan vara ett ryskt försök att ”snacka upp” priset, men det kan också ligga någon sanning i det.

Efter uppgifter, som vi skrivit om tidigare, att Frankrike har tvingats importera kvarnvete från Litauen, Lettland och Storbritannien för att kunna leverera till redan ingångna kontrakt och dess kvalitetskrav så kom nyheten att Algeriet, som är den största importören av franskt vete, nu deklarerar att de kommer att avvisa leveranser av vete som är mixade från olika ursprungsländer samt ”permanent eliminera berörda leverantörer”. Algeriets höga kvalitetskrav gör bl.a. att de avstår från att importera (billigare) vete från Svarta Havs-regionen. Av Algeriets totala import av vete under förra året var ca 79% franskt vete.

Samtidigt förväntas Algeriets importbehov uppgå till nya rekordnivåer efter att landets jordbruksminister i ett uttalande sagt att Algeriets totala spannmålsproduktion 2014/15 starkt kommer att påverkas av vårens torka. Preliminära prognoser ligger på 3 mt, jämfört med förra årets 4.9 mt. Den minskade produktionen beror främst på det ogynnsamma väder i form av alltför lite regn och torka som drabbat provinserna i östra Algeriet för andra året i rad, och det är också dessa provinser som tillgodoser merparten av den inhemska efterfrågan.

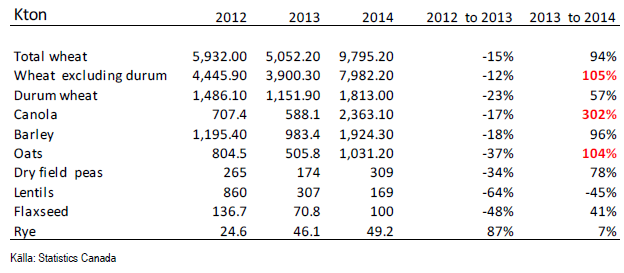

Statistics Canada rapporterade på eftermiddagen i fredags lager per den 31 juli. Lagren var mycket mindre än marknaden förväntat sig. En förklaring till detta kan vara det direktiv som har gått ut till Canadian National Railway och Canadian Pacific Railway om att de ska transportera mer än 1 miljon spannmål per vecka fram till slutet på november i ett försök att stävja de förseningar och eftersläpningar som drabbade transporten av förra årets rekordskörd.

Förväntningarna låg på 10.7 mt för “total wheat” med ett prognosintervall på 9.2 – 12.4 mt. 9.7 mt var alltså mindre än vad marknaden hade förväntat sig.

För canola låg förväntningarna på 3 mt med ett prognosintervall på 2.4 – 3.8 mt. 2.36 mt var alltså till och med under prognosintervallet.

Även för havre och korn var rapporterade lager mindre än marknaden hade väntat sig.

Siffrorna var alltså bullish för priset på såväl rapsfrö som vete.

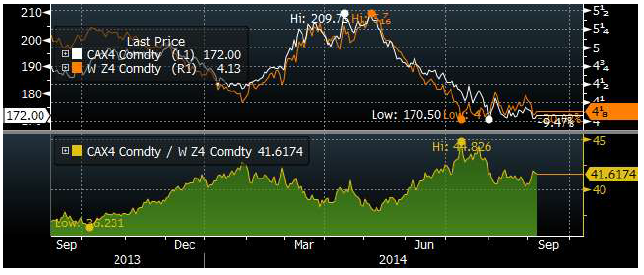

Matifs novemberkontrakt fortsatte inledningsvis på veckan det prisfall som inleddes i slutet av augusti, men fann stöd strax under 170 euro och handlades i fredags upp till 172 vid stängning klockan 18:30.

I nedanstående diagram ser vi hur Matifs ”spotkontrakt” utvecklat sig de senaste tio åren. Som vi ser finns stöd på 162.25 och därunder på 115.25 euro. Man kanske ska komma ihåg att 101 euro inte längre är ett golv för vetepriset inom EU.

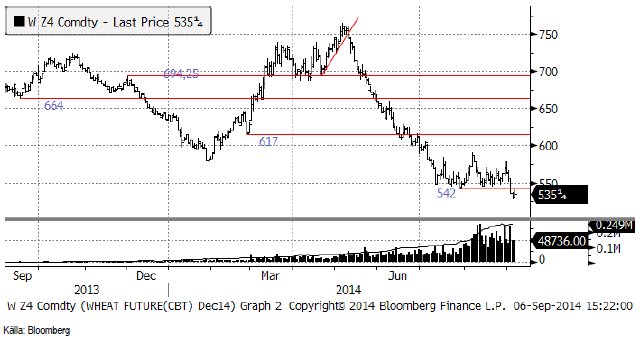

Chicagovetet (december) bröt det tekniska stödet på 542 cent under veckan, föll lite till och har sedan rekylerat upp mot stödet igen. Priset på 535.25 cent i fredags erbjuder ett säljtillfälle.

Matifs novemberkontrakt har blivit dyrare i förhållande till Chicagovetet den senaste veckan, som vi ser av kvoten mellan priserna nedan.

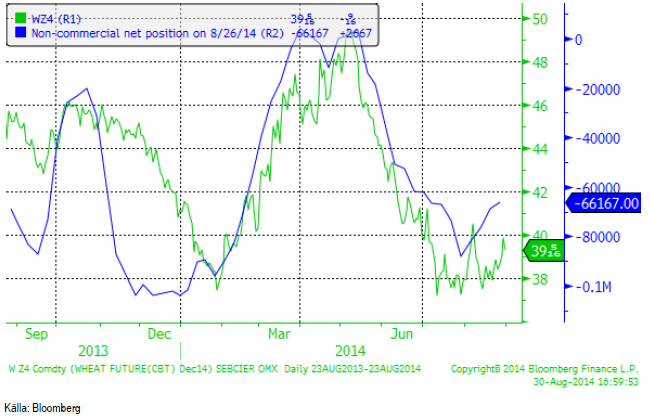

Non-commercials i CFTC:s rapport har köpt tillbaka ytterligare 2000 kontrakt och är nu nettosålda 66167 kontrakt.

Information om handelsläget, konfliktläget med Ryssland, som produktionsläget, och den tekniska analysen pekar på att lägre pris på vete är att vänta. Vi går därför över från köprekommendation till säljrekommendation.

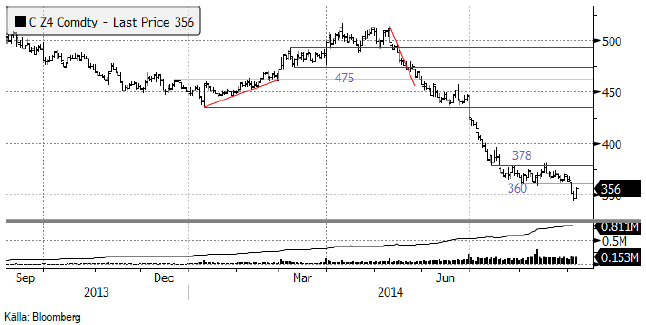

Majs

Tekniskt har priset på CZ4-terminen brutit stödet på 360 cent, gått ner och sedan rekylerat upp till utbrottsnivån. Från ett tekniskt perspektiv är saken klar. Fredagens stängningspris på 356 cent är ett säljtillfälle.

Under veckan har temat varit de utsikterna till en ny rekordstor skörd i USA, en ny rekordskörd av majs i Brasilien och samtidigt statistik och analyser som pekar på recession i EU, svagare statistik från USA och problem i Kina av såväl politisk som ekonomisk karaktär. Rysslands invasion av Ukraina, som är uppbackat av västvärlden, alltså en konflikt som står mellan Ryssland och västvärlden, har ökat riskaversionen främst i Europa. Rysslands importembargo slår mot produktionen av mjölk och kött, och det kommer att påverka efterfrågan på foderspannmål negativt.

Informa publicerade uppdaterade estimat för USA:s majsskörd sent i fredags. De väntar sig en majsskörd på 14.281 miljarder bushels (USDA 14.032 miljarder bushels). Det är en höjning från förra månadens Informa-estimat på 13.988. Förra årets skörd, som var ett rekord, låg på 13.925 miljarder. Yielden höjs från 178 bpa till 170.3.

Detta ger en indikation om vad USDA kommer att säga i kommande veckas WASDE-rapport.

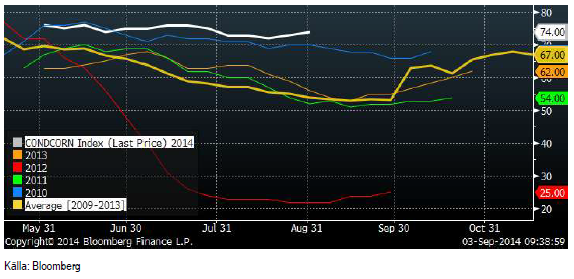

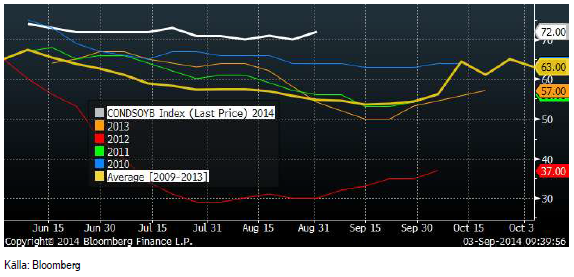

Crop condition steg ytterligare 1% till 74% good/excellent i tisdags. Regn och låga temperaturer över hela Mellanvästern har bidragit till att hålla förhållandena mycket gynnsamma den senaste veckan, vilket borgar för att måndagens crop condition också kommer att vara bra.

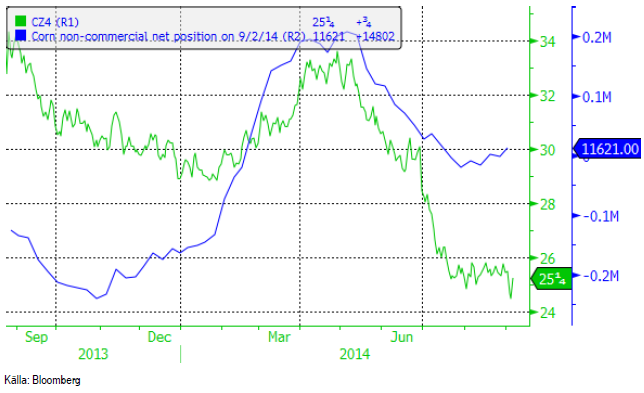

Non-commercials köpte ytterligare några kontrakt i veckan, men är i princip ”neutral” i ett historiskt perspektiv.

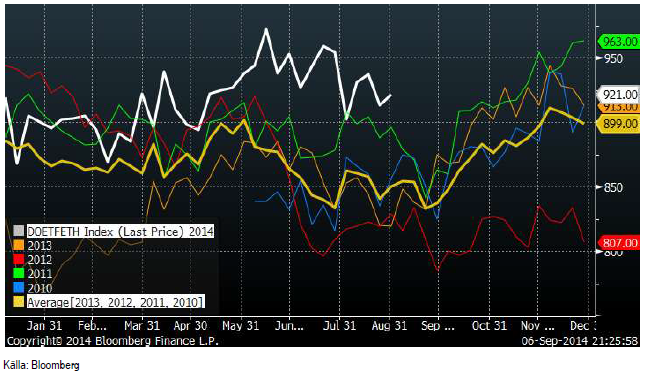

DOE rapporterade i veckan som gick att etanolproduktionen i USA ökade 8000 fat till 921,000 fat per dag under veckan som slutade den 29 augusti. Lagren av etanol steg med 356,000 fat till 17.67 mbbl. Även detta är bearish.

Tekniskt har vi ett brott av stödet och det mesta pekar på fallande pris den närmaste tiden. Vi går därför över till säljrekommendation.

Sojabönor

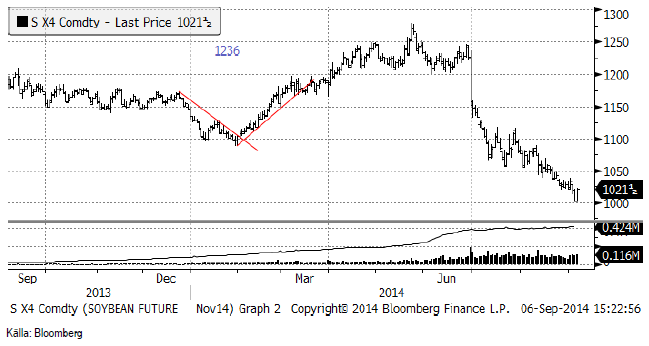

Sojabönorna (SX4) föll ner till 1000 cent i torsdags, fann stöd där och steg under fredagen till 1021 cent. Trenden är dock fortfarande nedåtriktad.

Informa publicerade uppdaterade estimat för USA:s sojabönsskörd sent i fredags. De väntar sig en sojaskörd på 3.876 miljarder bushels (USDA 3.816 miljarder bushels). Det är en höjning från förra månadens Informa-estimat på 3.7. Förra årets skörd, som var ett rekord, låg på 3.289 miljarder. Yielden höjs från 44.5 bpa till 46.1.

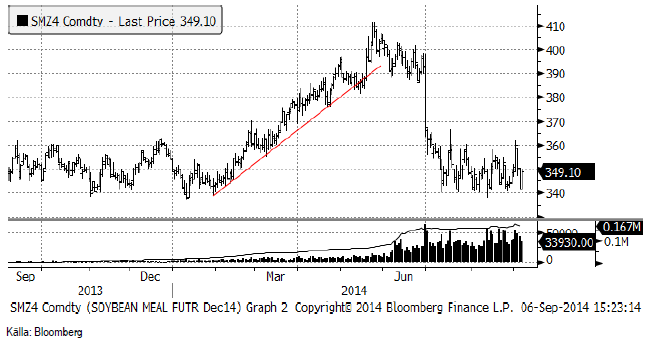

Priset på sojamjöl fortsätter att hålla sig över det tekniska stödet på 340 dollar. Fredagens prisuppgång skedde dock på lägre volym, vilket antyder att ”uppåt” inte var rätt håll för prisrörelsen i fredags.

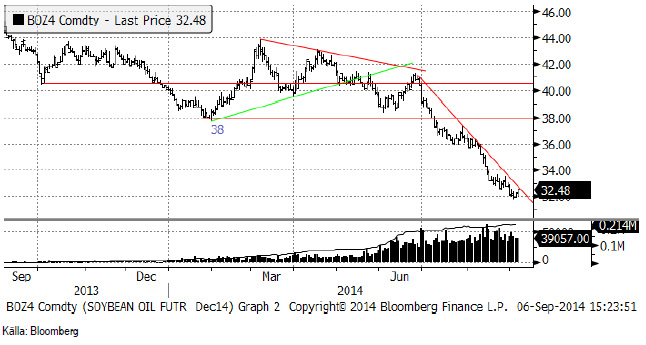

Sojaoljan var under 32 i veckan och låg kvar vid 32 större delen av veckan. I fredags steg priset upp till 32.48, vilket är precis under motståndet för den fallande pristrenden. Det är värt att observera vad som händer där.

Crop condition för sojabönor steg 2% till 72% good/excellent i måndagens rapport.

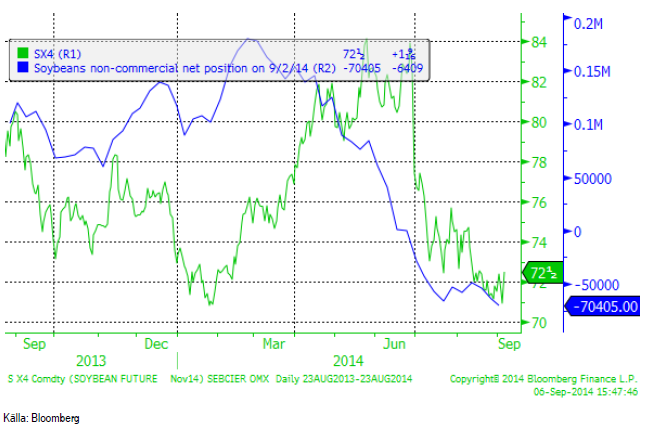

Non-commmercials sålde återigen terminer ,7000 kontrakt, enligt fredagens rapport, som visar ställningen per i tisdags. De är nu sålda netto 70,405 kontrakt (förra veckan 63,996).

Vi går över till säljrekommendation. Risk / reward är på nedsidan, om sojamjölet bryter 340 dollar.

Raps

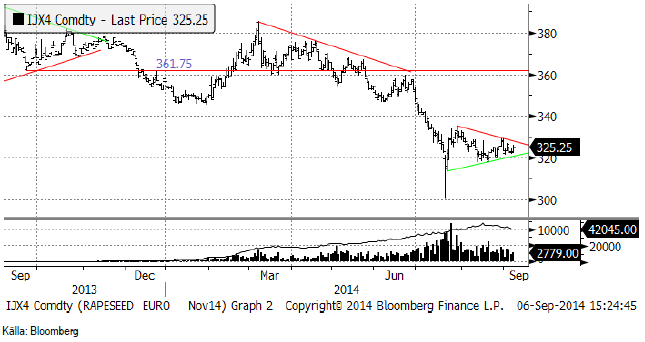

Novemberkontraktet på raps har bildat en teknisk triangelformation i kursdiagrammet. Sådana kan antingen föregå en trendvändning eller vara en paus innan den gamla trenden fortsätter med förnyad styrka.

21 juli var en ”feta fingrar” dag, när någon tryckte fel och oavsiktligt sålde ner terminspriset till 300 euro.

Vi behåller säljrekommendationen på rapsfröterminer.

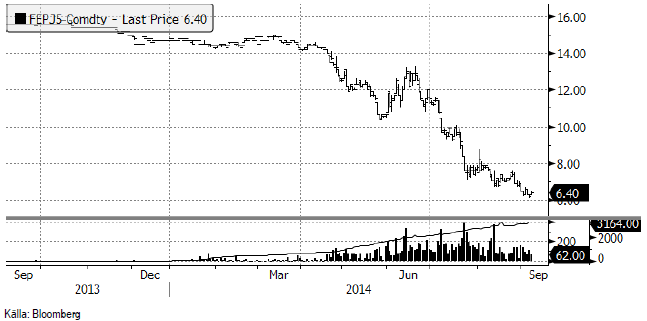

Potatis

Potatispriset nådde i veckan nästan ner till 6 euro per 100 Kg från förra veckans 6.50. Mot slutet av veckan hämtade sig marknaden och stängde på 6.40. Det är vanligt att man ser den typen av fyndköp mot slutet av handelsdagar eller handelsveckor, när marknaden är i en fallande pristrend.

Gris

Lean hogs föll kraftigt i veckan efter att det blivit känt att företaget Zoetis ansökt om licens för att sälja sitt nya vaccin mot PEDv. Försäljningen av vaccinet kan börja i februari 2015. PEDv är anledningen till den hausse i amerikanska grispriser som har pågått det senaste året och nära nog som mest fördubblat priset.

Nedan ser vi maj-2015-kontraktet. Där syns prisfallet tydligare.

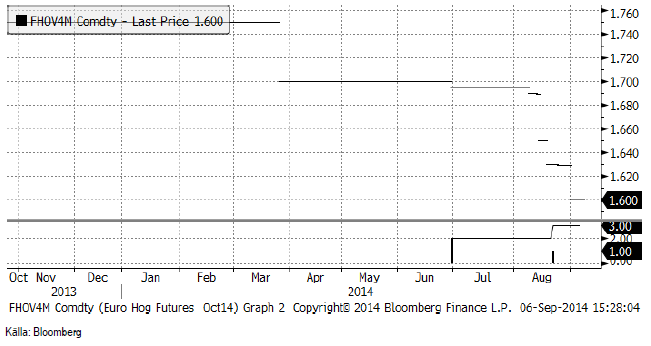

Oktoberkontraktet på EUREX Hogs ligger kvar på samma pris som förra veckan, 1.60 euro per Kg.

Mjölk

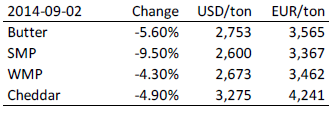

I tisdags den 2 september hölls Global Dairy Trade auktionen. Det genomsnittliga priset föll med 6% sedan föregående auktion. Hur de viktigaste produkterna förändrades ser vi nedan.

EUREX-noteringarna på smör och SMP fortsatte prisfallet. Spotkontraktet på smör noterades i fredags i 2918 euro och SMP i 2075. Det är väsentligt under Fonterra-auktionens priser.

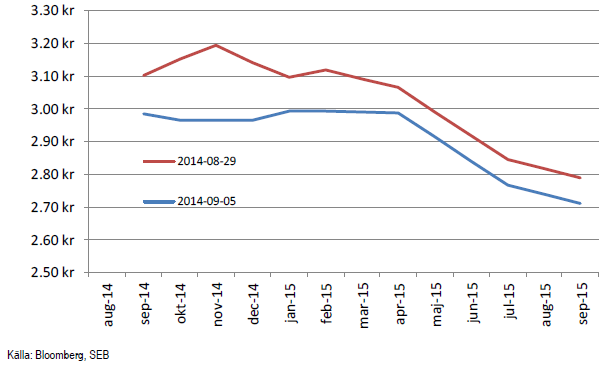

Nedan ser vi terminspriserna för mjölkråvara basis köpkurserna på terminerna för smör och SMP på EUREX, omräknat till kronor per kilo. Inget terminspris ligger nu över 3 kr / Kg. Terminspriset för leverans om ett år ligger på 2.70 Kr / Kg. Det skulle indikera ett avräkningspris på mjölken på ca 2.20 Kr / Kg om drygt ett år. Eftersom det knappast är ett långsiktigt hållbart pris, anser vi att det innebär att de längre terminskontrakten är köpvärda, avseende smör och SMP. Missförstå inte prognosen nu. Avräkningspriset kommer nära nog helt säkert att fortsätta att falla i flera månader. Men terminsmarknaden på Eurex diskonterar en situation som är extrem.

Socker

Priset på socker fortsatte falla i veckan och nådde 15 cent efter att stödet vid 15.72 brutits.

Nedan ser i prisutvecklingen de senaste tio åren.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras